マンション価格の高騰が止まりません。東京では新築マンションの平均価格が1億円を超えたそうです。都内ほどではないにしろ、神奈川、埼玉、千葉の各県においてもマンション価格は上昇しています。

「マンションを買いたいけど、高くて買えない・・・中古マンションってどうなの?」

そんな気持ちを抱えている人も少なくないのではないでしょうか。

新築か中古か、選ぶ基準は人それぞれ。様々な選択肢がある中で、マンションを買った後に戻ってくるお金について知っていて損はありません。

本記事では、新築マンションと中古マンション、購入後の所得税の減税効果の違いを中心に解説します。

出所:株式会社不動産経済研究所 首都圏 新築分譲マンション市場動向2025年7月

1級ファイナンシャル・プランニング技能士/CFP認定者/証券外務員保有

通関士として通関業務、メーカーにて海外営業事務、銀行にてテラーなど経験し、FPの道へ。2022年「FP事務所MIRAI」設立。「家計の見直しでMIRAIを変える」をモットーに、家計相談、金融記事執筆、書籍監修など、幅広く活動している。

本記事の内容は2025年10月24日時点の情報に基づいており、不動産市場の状況や関連法規、税制などは将来変更される可能性があります。最新の情報については、公式の情報源をご確認ください。

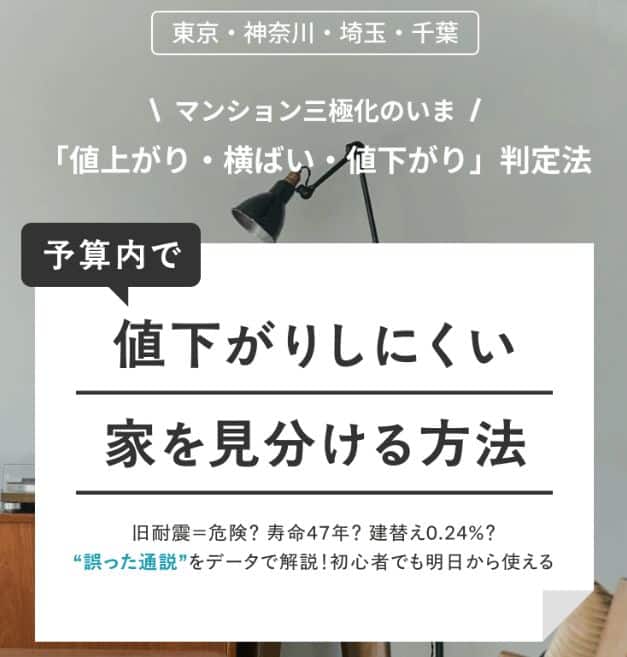

無料オンラインセミナー

中古マンションを購入検討の方必見!

【セミナーの内容】

- 市場は「大吉・中吉・凶」の三極化

- 予算内で「中吉以上」を選ぶ方法

- 築年・立地・管理の3視点で探す

- 資産性・耐震性・寿命・建替えを解説

- 初心者歓迎・家族参加OK

- セールスなしで安心参加

住宅ローンの負担感は増している

2024年度住宅市場動向調査報告によると、2024年における分譲集合住宅(マンション)の購入資金の平均は4,679万円。購入世帯の世帯年収の平均は891万円でした。

マンション購入のための予算をいくらに設定したらいいのか、手元に資金がなくても住宅ローンを利用すれば買えてしまうからこそ悩ましい問題です。

住宅ローンの返済期間にも変化が見られます。物件価格、借入れ金利ともに上昇傾向にある影響から、ローンの返済期間は長くなっています。最長50年という住宅ローンを提供している金融機関もあるようですが、実際、マンションを購入した世帯の50.7%が35年以上の住宅ローンを組んでいることもわかっていますので、一定の需要があると推測されます。

ただ、住宅ローンの返済に関する調査では、返済に負担を感じていると回答した世帯の割合が約半数(49.7%)にのぼっています。厳しい家計運営が透けて見えます。

山﨑

山﨑大切なことは、借入可能額が返済可能額ではないということ。

大きな資金を動かす前にはライフプランを立ててキャッシュフロー(お金の流れ)を見える化することが重要です。

新築と中古の相違点 中古マンションを選んだ理由は?

新築マンションと中古マンション、大きな違いは価格です。マンションの価格は立地や築年数に左右されるため、一般的に立地や専有面積が同じなら新築よりも中古のほうが安価と考えられます。

実際に中古マンションを購入した人が、新築ではなく中古を選んだ理由として上げているのが、「価格が適切である」「立地や環境が良かった」というものでした。

立地を優先すると新築は高くて買えないという人に中古の需要があるようです。

ただし、中古は、物件自体の価格をおさえることができても、入居前後にリフォーム費用がかかる場合があります。諸費用と合わせて、一定のリフォーム費用の確保も必要です。

| 新築マンション | 中古マンション | |

|---|---|---|

| 価格 | 高め | 安め |

| 内装・設備・耐震 | 最新 | 古い場合は交換が必要 |

| 内見 | 完成前に売買契約を 締結する場合は不可 | 共有部分も含め、 実際に変更可能 |

| リフォーム・ リノベーション | 基本必要なし | 自分好みの空間に変更可能 |

| 住宅ローン控除 | あり | あり |

| 住宅取得にかかわる 諸経費目安 | 物件価格の3%~6% | 物件価格の6%~9% |

無料オンラインセミナー

中古マンションを購入検討の方必見!

【セミナーの内容】

- 市場は「大吉・中吉・凶」の三極化

- 予算内で「中吉以上」を選ぶ方法

- 築年・立地・管理の3視点で探す

- 資産性・耐震性・寿命・建替えを解説

- 初心者歓迎・家族参加OK

- セールスなしで安心参加

新築 vs 中古 住宅ローン控除の差はあるの?

新築と中古のどちらを選ぶかは、結局のところ、価格、立地、設備など、何を優先するのかということになりますが、さらにもう一つの判断材料となるのが住宅を取得することで得られる減税効果ではないでしょうか。

個人がマイホームを取得したときに活用できる制度に、住宅借入金等特別控除(以下、住宅ローン控除)があります。

新築マンション、中古マンションともに一定の要件を満たすことで住宅ローン控除の適用を受けることができます。制度の歴史は古いですが、マイナーチェンジを重ねて内容は細分化され複雑化しています。

マンション探しの最中に、控除額のことまで頭が回らないかもしれませんが、住宅ローンの借入金が多い人ほど、その影響は小さいものではないため、最新の情報を確認しておいたほうが良いでしょう。

適用要件を満たすと、住宅ローンの年末残高×0.7%がローン支払い年の所得税から控除されます。控除期間は新築13年間、中古10年間です。

年収によっては所得税よりも控除額のほうが多いケースがでてきます。その場合、引ききれなかった分は翌年の住民税から控除されます。(9万7千500円上限)

また、共働き世帯の増加により、最近は、ペアローンを利用する世帯が増えています。ペアローンは借入額を拡大できる効果と、二人が各自で所得税控除を受けられるというメリットがあります。ただし、借り過ぎには注意です。

住宅ローン控除の適用要件

住宅ローン控除を受けるための主な要件は次の通りです。

- 自身が居住するための住宅であること

- 引き渡しから6ヶ月以内に入居し、かつ、控除を受ける年の12月31日まで引続き居住していること

- 住宅ローンの借入期間が10年以上あること

- 住宅ローン控除を受ける年の合計所得金額が2,000万円以下であること

- 床面積50㎡以上であること(2025年末までに建築確認を受けた新築住宅に限り床面積40㎡~50㎡未満の所得要件は1,000万円以下)

- 1982年以降の耐震基準に適合していること(中古の場合は要確認)

住宅ローン控除の借入限度額 2025年

住宅ローン控除は住宅の区分、また、新築・買取再販、中古の別で、控除可能な限度額が細分化されています。なお、これらは控除が可能な限度額であって住宅ローンの借入限度額ではありませんので誤解のないようにしてください。

新築・買取再販物件

| 新築マンション・買取再販マンション | ||||||

|---|---|---|---|---|---|---|

| 認定住宅 | ZEH水準 省エネ住宅 | 省エネ基準 適合住宅 | その他 一般住宅 | 控除期間 | ||

| 子育て世帯若者世帯(※) | 5,000万円 | 4,500万円 | 4,000万円 | 0円 | 13年 | |

| 上記以外 | 4,500万円 | 3,500万円 | 3,000万円 | |||

(※)18歳以下の扶養親族がある者又は、自身もしくは配偶者のどちらかが39歳以下

たとえば、30歳の人が6,000万円の住宅ローンを利用して新築の認定マンションを購入した場合、控除対象額は上限の5,000万円。なお、子育て・若者世帯の上乗せ優遇が2026年も維持されるかは2025年10月現在未定です。

環境性能に適していない新築マンション(一般住宅)は、原則、住宅ローン控除を受けることができません。

中古物件

| 中古マンション | ||||

|---|---|---|---|---|

| 認定住宅 | ZEH水準 省エネ住宅 | 省エネ基準 適合住宅 | その他 一般住宅 | 控除期間 |

| 3,000万円 | 2,000万円 | 10年 | ||

中古に関しては、子育て・若者世帯の優遇措置がありません。

参考:国税庁 No.1211-3 中古住宅を取得し、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)

参考:国税庁 No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)

参考:国土交通省 住宅ローン減税

より筆者作成

新築 vs 中古 住宅ローン控除額をシミュレーション

上記を踏まえて、新築と中古、建物の区分による減税効果の違いをシミュレーションしてみました。

シミュレーション条件

①~③共通

借入期間:35年

金利:1.89%(全期間固定)

返済方式:元利均等方式

ボーナス返済:なし

返済開始月:2025年11月

※子育て・若者世帯に該当しない

| ①新築マンション (認定住宅) | ②中古マンション (一般住宅) | ③中古マンション (認定住宅) | |

|---|---|---|---|

| 物件価格 | 6,000万円 | 4,000万円 | 5,000万円 |

| 頭金 | 800万円 | 0円 | 800万円 |

| 住宅ローン借入額 | 5,200万円 | 4,000万円 | 4,200万円 |

| 控除適用額 | 4,500万円 | 2,000万円 | 3,000万円 |

| 控除額 | 年末残高 × 0.7% | ||

| 控除期間 | 13年 | 10年 | |

| 控除額合計 | 約392万円 | 140万円 | 210万円 |

参考:イー・ローン 住宅ローン控除シミュレーション 使用

このように決して少額とは言えない額が控除されるのです。マンションの購入を検討する際には、建物がどの区分に該当するのか確かめておくことも大切です。

還付された資金を繰上げ返済用に確保する、リフォーム費用とする、または、教育費の一部とするなどさまざまな使い道を検討できるでしょう。

ライフプランを立てて一定の余裕も持った資金計画が理想

念願のマンションを買ったのに住宅ローンの返済が大変で・・・、となってしまうと、せっかくのマイホームでの生活を楽しめなくなります。

長期間にわたる住宅ローンの返済は、自身の収入や家族構成の変化、また金利変動などの外的要因の影響を受けやすくなります。

とくに若い世代は、ライフイベントに不確定要素が多くライフプランニングをしても変動幅が大きいため将来の資金計画も流動的です。

自分にとってのマンションの適正価格を考える時、ある程度の余力を備えた資金計画が理想です。

新築マンションと中古マンションどちらにしても、物件探しは何を優先すべきかを考えることから始まります。どうしても立地を優先したい場合は、中古物件も視野にいれてみてもいいかもしれません。

自分にとって適正な物件価格や返済計画が判断できない場合は、専門家への相談も検討してみましょう。