住宅ローンの返済は長期にわたり家計に影響を与えます。そのため、住宅ローンは借入可能額ではなく返済可能額とするのが望ましいです。借入額を抑えるためには、頭金を増やす、新築にこだわらない、立地条件を緩和するなどがあげられます。

マンション価格が高騰を続ける今、マンションを買っていいのか?

買うなら予算はいくらが妥当なのか?など、悩んでいる人も多いかもしれません。

本記事では、住宅ローンについて深堀りしていきます。

1級ファイナンシャル・プランニング技能士/CFP認定者/証券外務員保有

通関士として通関業務、メーカーにて海外営業事務、銀行にてテラーなど経験し、FPの道へ。2022年「FP事務所MIRAI」設立。「家計の見直しでMIRAIを変える」をモットーに、家計相談、金融記事執筆、書籍監修など、幅広く活動している。

本記事の内容は2026年1月19日時点の情報に基づいており、不動産市場の状況や関連法規、税制などは将来変更される可能性があります。最新の情報については、公式の情報源をご確認ください。

無料オンラインセミナー

中古マンションを購入検討の方必見!

【セミナーの内容】

- 市場は「大吉・中吉・凶」の三極化

- 予算内で「中吉以上」を選ぶ方法

- 築年・立地・管理の3視点で探す

- 資産性・耐震性・寿命・建替えを解説

- 初心者歓迎・家族参加OK

- セールスなしで安心参加

みんないくら借りている?

まずは、2024年にフラット35を利用して住宅を購入した人の住宅ローンの年収倍率を住宅の種類別に確認してみましょう。

2024年度フラット35利用者の住宅ローン借入額の年収倍率

| 住宅の種類 | 年収倍率 | |

|---|---|---|

| 首都圏 | 全国平均 | |

| 土地付き注文住宅 | 7.9倍 | 7.5倍 |

| 新築マンション | 7.5倍 | 7.0倍 |

| 注文住宅 | 7.0倍 | 6.9倍 |

| 建売住宅 | 7.1倍 | 6.7倍 |

| 中古マンション | 6.8倍 | 5.5倍 |

| 中古戸建 | 6.1倍 | 5.3倍 |

年収に対する返済負担率は?

つぎに、住宅ローン返済額の年収に対する負担率を確認しましょう。2024年度の負担率の全体平均は23.2%、物件の種類による負担率の内訳は下記の通りです。

| 住宅の種類 | 年収に対する総返済負担率 | |

|---|---|---|

| 首都圏 | 全国平均 | |

| 土地付き注文住宅 | 27.6% | 26.8% |

| 新築マンション | 25.2% | 24.8% |

| 注文住宅 | 23.3% | 23.2% |

| 建売住宅 | 25.1% | 25.5% |

| 中古マンション | 22.5% | 21.8% |

| 中古戸建 | 21.5% | 20.2% |

価格の高い新築注文住宅や新築マンションの購入層は、住宅ローンの借入額も多額になりがちなため、年収に対する借入倍率と返済負担率が全体の中で最も大きくなっています。

対して、中古マンションや中古戸建の購入層の借入額、返済負担率が低めで、家計のゆとりを重視する傾向が見られます。

無料オンラインセミナー

中古マンションを購入検討の方必見!

【セミナーの内容】

- 市場は「大吉・中吉・凶」の三極化

- 予算内で「中吉以上」を選ぶ方法

- 築年・立地・管理の3視点で探す

- 資産性・耐震性・寿命・建替えを解説

- 初心者歓迎・家族参加OK

- セールスなしで安心参加

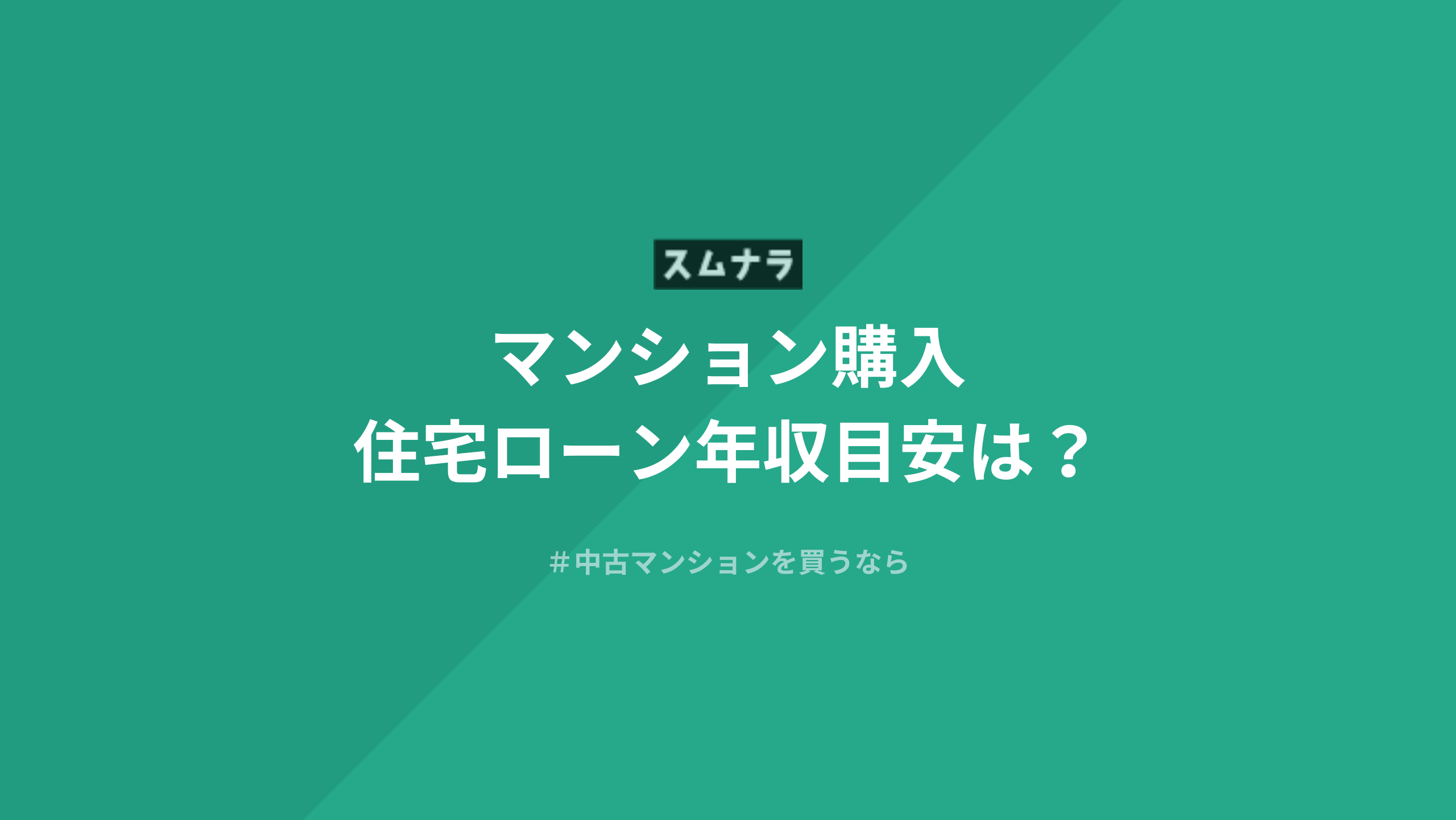

いくらのマンションなら買えるの?

山﨑

山﨑首都圏の不動産は他の地域と比べて高いですが、比例して世帯年収も高めです。

2024年、首都圏で新築マンションを購入した世帯の平均購入価格は6,400万円、世帯年収平均は1,000万円を超えています。

一方、首都圏の中古マンションの購入層に目を向けると、物件価格の平均は3,460万円、世帯年収の平均は674万です。

物件価格の高騰と共働き世帯の増加により、夫婦二人の収入を合算して住宅ローンを利用する世帯が増えています。

2024年10月から2025年3月に住宅ローンの借入れをした世帯のうち「ペアローン」または「収入合算」利用で融資を受けたのは全体の約4割でした。

若い世代でその傾向は顕著で20~29歳の層の44%がペアローンを、23%が収入合算を利用していました。

(住宅金融支援機構のフラット35利用者調査から)

ペアローンとは

夫婦それぞれが住宅ローンを契約し、各自が債務者となる契約形態。一人が債務者となるよりも借入額を増やすことができます。

夫婦共に正社員で安定した収入がある場合に利用されることが多く、各自が住宅ローン控除の適用を受けられるというメリットがあります。

団体信用生命保険には各自が加入することになり、どちらかの死亡や高度障害の際には、該当者のローンは保険で完済されますが、もう一方のローンは残ります。

収入合算とは

夫婦のどちらか一方が契約者(債務者)となり、もう一方が連帯債務者となる契約形態。収入を合算することで借入額を増やすことができますが、住宅ローン控除の適用が受けられるのは契約者のみです。

また、団体信用生命保険に加入できるのは契約者のみです。

契約者が死亡や高度障害の際には住宅ローンは保険で完済されますが、連帯債務者の死亡の際に保険の適用はありません。

現実的なローン設計とは

ペアローンや収入合算の利用、返済期間の長期化は、物件に手が届きやすくなる一方で、予期せぬ事態が起きたとき返済困難な状況に陥ることも稀ではありません。実際にローンが払えず競売にかけられる物件件数は増加傾向です。

現実的かつ堅実なローン設計とはどういうことでしょうか。

ライフプラン変更による収入減への対応

転職や失業、自身の病気、想定外の教育費の出費、老親介護による休職や離職など、想定外の事態による収入減の可能性を考慮しておきましょう。

特にローンの返済が夫婦二人の収入に基づいた計画の場合、世帯収入が減ってしまったときでも、返済に支障が出ないかを事前に検証しておくことをおすすめします。

金利上昇への対応

住宅金融支援機構が2025年4月に実施した「住宅ローン利用者の実態調査」によると、65%が今後変動金利は上昇するだろうと予測していにもかかわらず、約8割が「変動金利型」のローンを利用してることがわかっています。

また、同調査で金利上昇により返済額が増えた場合、月額1万円程度なら60%が継続して返済可能と答えていますが、3万円増えてしまった場合は継続返済できると答えた世帯は25%に減少し、その時は繰り上げ返済や借り換えを検討すると答えています。

変動金利型を選ぶ人の中には、この先、金利が下がれば住宅ローン金利も下がると勘違いしている人もいるかもしれません。しかし、原則、すでに借りている人に対する適用金利は下がりません。

また、変動金利型から固定金利型へ借り換えを希望する場合、変動金利が上がりつつある状況下では、すでに固定金利は上がっていることが一般的です。そのため、借り換えのタイミングの決断が難しいのも事実です。

それでは、変動金利型を利用する場合はどのようなことに気を付ければいいでしょうか。

変動金利型を選ぶのであれば、繰り上げ返済資金を準備しておくことが望ましいです。

繰り上げ資金は借入金の元本のみにあてられるため、返済した額の利息分が消滅します。

借りられる額ではなく無理なく返せる額から逆算

住宅ローンの返済期間が長期化しています。住宅ローン利用者のうち、返済期間を「30年~35年」としている世帯の割合が最も高いものの、注目すべきは4人に1人が「~50年以内」を選択していることです。

住宅ローンの返済総額は、金利と借入期間に比例して多くなります。長期でローンを組むと、毎月の返済負担を軽減することはできますが、完済までに払う総額は大きくなります。

また、変動金利を選ぶ場合は、増えるかもしれない住宅費が先々の家計運営のリスクとなりえます。

返せる額の考え方

「いくら借りられる」のかではなく、「いくらなら無理なく返していける」から逆算して借入額を考えてみましょう。

住宅ローンの返済額を考えるとき、現在の家賃を参考にすることもできます。ただし、その場合は、管理費や修繕積立金も住宅費に含めてください。たとえば、現在の家賃が12万円だとします。管理費や修繕積立金が2万円程度と考えると、ローン返済にあてられる金額は10万円程度でしょう。

毎月の返済額が10万円、ボーナス返済なし、返済期間35年と仮定した場合に、それぞれの金利による借入金の目安は下表のとおりです。

毎月返済額10万円 ボーナス返済なし 借入期間35年

| 金利種類 | 金利 | 借入金額の目安 | 年間返済額 |

|---|---|---|---|

| 変動金利 | 0.925% | 3,580万円 | 120万円 |

| 固定金利 | 2.080% | 2,980万円 | 120万円 |

仮に頭金が1,000万円あるなら、変動金利では4,600万円程度、固定金利では4,000万円程度の購入予算が立てられます。ただし、繰り返しになりますが、変動金利では、返済額が上がる可能性があることに留意してください。

35年ローンを組んだ場合でシミュレーションしていますが、ローンは定年までに完済する計画が望ましいです。また、退職金をあてにした返済計画は老後資金不足の元になるため避けた方が無難です。

何年借りるかではなく、何歳までに完済するのかが重要です。

無料オンラインセミナー

中古マンションを購入検討の方必見!

【セミナーの内容】

- 市場は「大吉・中吉・凶」の三極化

- 予算内で「中吉以上」を選ぶ方法

- 築年・立地・管理の3視点で探す

- 資産性・耐震性・寿命・建替えを解説

- 初心者歓迎・家族参加OK

- セールスなしで安心参加

まとめ

「いくら借りられるか」ではなく、「いくらなら無理なく返せるか」を念頭において住宅ローンの返済計画を立てましょう。

物件ありきで借入額を増やす方法を考えるよりも、予算内の物件に住むことがQOL(生活の質)を向上させるためのポイントになるかもしれません。

住居ローンの負担が重くて、教育費が足りない、旅行にも行けない、老後資金が足りないないなどの不自由が生じないようバランスの取れた資金配分が大切です。

予算に見合うマンションを見つけるためには、対象地域を広げる、立地条件を緩めるなどを検討してみてもいいかもしれません。価格が高騰しすぎた新築マンションに手が届かず、中古マンションに目を向け始めている方も最近増えています。専門家の知恵もかりながら、予算にあう住まいを見つけてください。

出所:フラット35利用者調査/住宅金融支援機構

出所:住宅ローン利用者の実態調査/住宅金融支援機構