絶対賃貸派と言い続けている方も、ライフスタイルの変化、例えば、結婚をしたり、子どもが生まれたりなど、人生の節目に当たり、「家を買うべきか?」と迷う時期があるかもしれません。

一度家を買ってしまった方でも、住み替えを考える買い替え派となり、また「新たな家を買うべきか?」と悩む時期があるかもしれません。

家は多くの方にとって人生で一番大きな買い物になります。

「家を買うべきか?買わないほうがいいのか?」の選択を迫られた時、“あなた”ならどちらの選択をするでしょうか。家を買う、買わないという選択において、メリットやデメリットを中心にデータから紐解いてみましょう。

中古マンション販売サイト「スムナラ」なら、

感覚ではなく数字と根拠で、後悔しない住まい選びができます。

世田谷区

世田谷区

空間がゆるやかに繋がる専用庭付きリノベーション住宅「祖師ヶ谷大蔵センチュリーマンション」1階

5,180万円

世田谷区

世田谷区

都会的な利便性と豊かな自然が調和するリノベ済み物件「尾山台リバーサイドハイデンス」1階

4,580万円

千葉市

千葉市

都内へ好アクセスな都市と自然が共存する暮らし「エヴァーグリーン千葉中央」4階

2,680万円

茅ヶ崎市

茅ヶ崎市

約90㎡のゆとりと明るいリビングが魅力の3LDK「コスモ茅ヶ崎プレシオ」9階

1,980万円

横浜市

横浜市

緑豊かな住環境と広々とした3LDK「三保ガーデン」

3,580万円

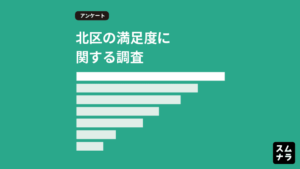

北区

北区

築浅で最新の設備が満載!駅チカ2LDK物件「プレシスヴィアラ田端」9階

7,870万円

家を買うべきかを検討している「賃貸派」の見方

賃貸派で家を買うとしたら初めての購入になり、一次取得者となります。「家を買うべきか?買わないほうがいいのか?」の迷いにはどんな理由があるのでしょうか。

賃貸派から見た「家を買うメリット・デメリット」の比較

家を資産として残す vs 維持費の負担

| 家を買うメリット | 家を買うデメリット |

|---|---|

| 資産として形で残すことができる 賃貸は家賃をいつまで支払い続けても物件は自分のものにはならないが、住宅ローンは完済さえすれば、所有権として残る。 | 維持・管理費が発生 建物を持つ以上、維持・管理の必要性が生じる。 マンションでは管理費や修繕費という名目で費用の徴収があり、戸建てでは徴収がないものの、費用の積立てをしておく必要がある。 |

住宅ローン完済の自由 vs 返済の長期負担

| 家を買うメリット | 家を買うデメリット |

|---|---|

| 住宅ローン完済後に返済がなくなる 毎月支払う費用という点では家賃も住宅ローンも同じだが、住宅ローンを完済すれば、毎月の支払費用がなくなるため、出費が抑えられる。 | 住宅ローンが負担になる場合がある ライフスタイルが変化しても完済まで払い続けなければならないため、老後まで無理をする場合がある。 完済できずに、競売になるケースも考えられる。 |

内外装の自由さ vs 突発的な自己負担のリスク

| 家を買うメリット | 家を買うデメリット |

|---|---|

| 内・外装が自分仕様で自由になる 戸建ての場合、特に内・外装のデザインの自由度は大きい。マンションの場合でも、内装は自分好みにすることは可能。 賃貸よりアップした設備やデザインのグレードも可能。 | 保険などで自己負担が発生する場合がある 火災保険や地震保険などに入っても、カバーできない部分は自己負担となり、突発的費用が発生する場合がある。 |

間取り変更の自由 vs 引っ越しのしづらさ

| 家を買うメリット | 家を買うデメリット |

|---|---|

| ライフスタイルに合った間取りに変えられる 変化する家族のライフスタイルに合わせ、間取りを作りかえることができる。 | 引っ越ししづらくなる 住宅ローンの残債があるうちは、ライフスタイルや周囲の環境に不満があっても、すぐ引っ越しできない場合が多い。 |

税制優遇の恩恵 vs 固定資産税の負担

| 家を買うメリット | 家を買うデメリット |

|---|---|

| ローン控除や減税などが受けられる ほとんどの方が利用する住宅ローンは控除の条件があるものの、適用対象となり、他にも減税対象となる制度が存在する。 | 固定資産税を支払わなければならない 家賃に相当する住宅ローンの支払いに加え、毎年、固定資産税がかかるため、負担が増えたように感じる。 |

社会的信用の向上 vs 購入時の頭金負担

| 家を買うメリット | 家を買うデメリット |

|---|---|

| 社会的信用度が高くなる 住宅ローンが通り、滞りなく返済していれば、他のローンも通りやすくなる。持ち家があることは大きなアドバンテージになる。 | 頭金になる購入資金が必要になる 100%住宅ローンも皆無ではないが、ある程度の初期費用がなければ、後が大変になるため、頭金を用意しなければならない。 |

実際のデータから見えてくる賃貸派の声

国土交通省のデータ(民間賃貸住宅に関する結果)から見えてくる賃貸派の実情は以下のようなものがあります。

賃貸住宅を選択している理由としてあるのは「家賃が適切だったから」が 51.1%、「住宅の立地環境が良かったから」が 32.1%、「住宅の デザイン・広さ・設備等が良かったから」と「交通の利便性が良かったから」が 同率の30.1%と続き、メリットとしてとらえている傾向がうかがえます。

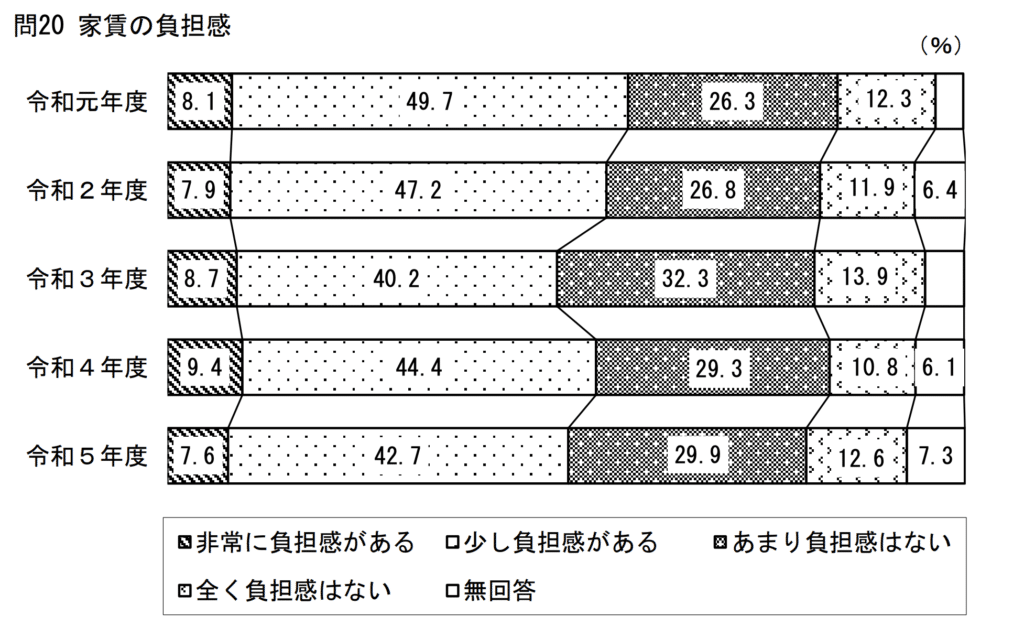

ただ、家賃については「家賃が適切だったから」が 51.1%であるものの、「非常に負担感がある」「少し負担感がある」の合計が50.3%と、適切とは思うものの、負担になっている側面もうかがえます。

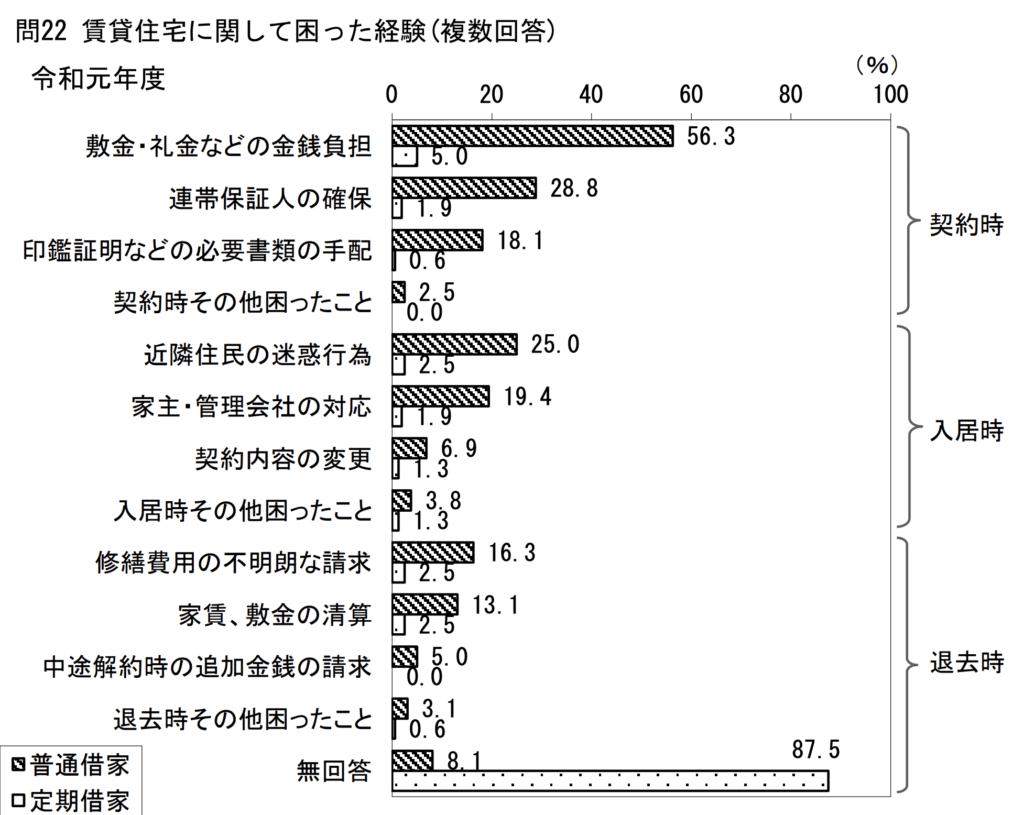

一方、デメリット傾向がうかがえるトップ項目は、契約時の「敷金・礼金などの金銭負担」が60.6%、入居時の「家主・管理会社の対応」が33.9%、退去時の「修繕費用の不明朗な請求」が22.0%となり、家賃だけでない負担を抱えていることが読みとれます。

このまま賃貸派で良いのでしょうか?

賃貸住宅を選択している理由の上位に挙がる「家賃が適切だったから」、「住宅の立地環境が良かったから」、「住宅のデザイン・広さ・設備等が良かったから」、「交通の利便性が良かったから」は、家を買う時にも当てはまります。

誰しも、好条件の家に住みたいと思うのは当然でしょう。「家賃」がローン返済に置換わるだけで、結局は家選びの基準は同じことなのです。

しかも、賃貸住宅で思う、設備が良いと感じるグレードは、家を買う時に検討する標準的なグレードよりも低いことが多いということをご存じでしょうか。

『家賃だけではない負担感を抱え、疑問を持ちながら賃貸に住み続けること』。

果たして、”あなた”の人生はこれで良いのでしょうか。自由な暮らしでしょうか。

もう一度、家を買うべきかを検討している「買い替え派」の見方

買い替え派は2回目以上の購入になり、二次取得者となります。「家を買うべきか?買わないほうがいいのか?」の迷いには一次取得者と違ったどんな理由があるのでしょうか。(グリーンの背景部分は、「一次取得者との違い」を印づけしました。)

買い替え派から見た「家を買うメリット・デメリット」の比較

家を資産として残す vs 維持費の負担

| 家を買うメリット | 家を買うデメリット |

|---|---|

| 新たな資産として形で残すことができる 従来の住まいからの資産価値アップを目指した物件に乗りかえることも視野に入れ、再度、自身に合った条件の物件を探すことが可能。 | 維持・管理費が発生 建物を持つ以上、維持・管理の必要性が生じる。 マンションでは管理費や修繕費という名目で費用の徴収があり、戸建てでは徴収がないものの、費用の積立てをしておく必要がある。 |

住宅ローン完済の自由 vs 持ち出し費用が増えるケース

| 家を買うメリット | 家を買うデメリット |

|---|---|

| 住宅ローン完済後に返済がなくなる 元々、資産としての家を売却して買い替える場合、毎月支払う費用が抑えられたり、売却費用で全てが賄われたりする場合があり、第一次取得者とは違うパターンが生まれる。 | 売買時に費用負担が増える場合がある 売却金額が元の購入金額よりマイナスになる、売却先行で仮住まい費用が必要になる、元の住宅ローン残債があった場合に買い替えローンとダブルローンになる、売買のダブルで仲介手数料がかかるなど、持ち出し費用が増えるケースがある。 |

内外装の自由さ vs 突発的な自己負担のリスク

| 家を買うメリット | 家を買うデメリット |

|---|---|

| 内・外装が自分仕様で自由になる 戸建ての場合、特に内・外装のデザインの自由度は大きい。マンションの場合でも、内装は自分好みにすることは可能。 賃貸よりアップした設備やデザインのグレードも可能。 | 保険などで自己負担が発生する場合がある 火災保険や地震保険などに入っても、カバーできない部分は自己負担となり、突発的費用が発生する場合がある。 |

間取り変更の自由 vs 引っ越しのしづらさ

| 家を買うメリット | 家を買うデメリット |

|---|---|

| 年齢に合った間取りに変えられる 年齢を重ねた場合のライフスタイルに合わせたリフォームやリノベ、例えば減築やコンパクトな間取り・バリアフリーなど、一次取得者とは違う間取りに作りかえることができる。 | 引っ越ししづらくなる 住宅ローンの残債があるうちは、ライフスタイルや周囲の環境に不満があっても、すぐ引っ越しできない場合が多い。 |

税制優遇の恩恵 vs 固定資産税の負担

| 家を買うメリット | 家を買うデメリット |

|---|---|

| ローン控除や減税などが受けられる ほとんどの方が利用する住宅ローンは控除の条件があるものの、適用対象となり、他にも減税対象となる制度が存在する。 | 固定資産税を支払わなければならない 家賃に相当する住宅ローンの支払いに加え、毎年、固定資産税がかかるため、負担が増えたように感じる。 |

持ち出し費用が減る vs 売り買いの先行次第で不利な状況が発生

| 家を買うメリット | 家を買うデメリット |

|---|---|

| 引渡し猶予の特約で持ち出し費用が減る 売買の時間差がなく、期間が短い場合、元の家に買主の了承を得て引渡し猶予の特約をつけることが可能。引き渡し日までに住み替え先が見つかれば、仮住まい費用負担がなくなる。 | 売り買いの先行次第で不利な状況が発生 売り先行では、仮住まいの費用や引っ越しの費用(2回)がかかることがある。買い先行では、売却金額がわからず、新しい家の購入金額の予算が組めない、年齢や病歴などで住宅ローン審査が通りにくいなどがある。 |

実際のデータから見えてくる買い替え派の声

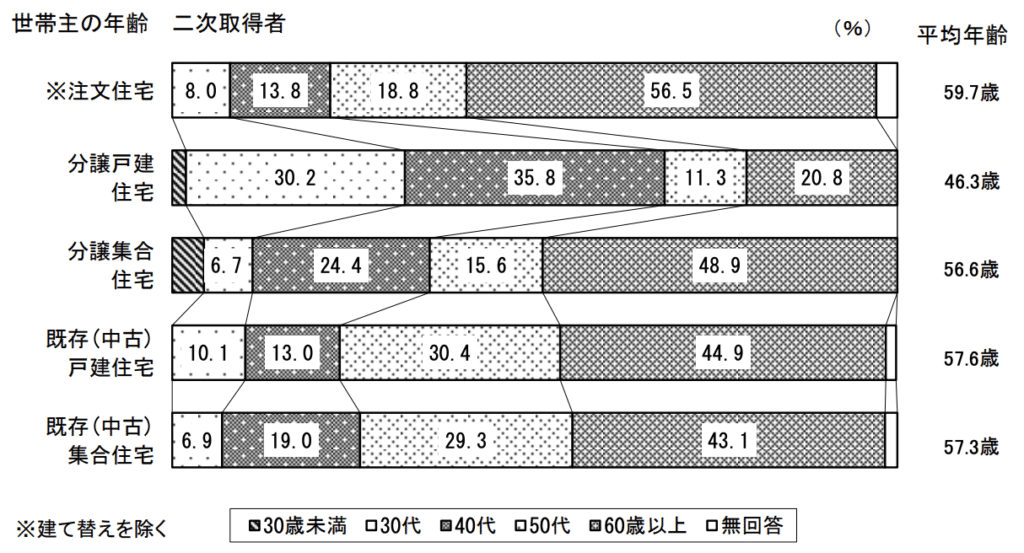

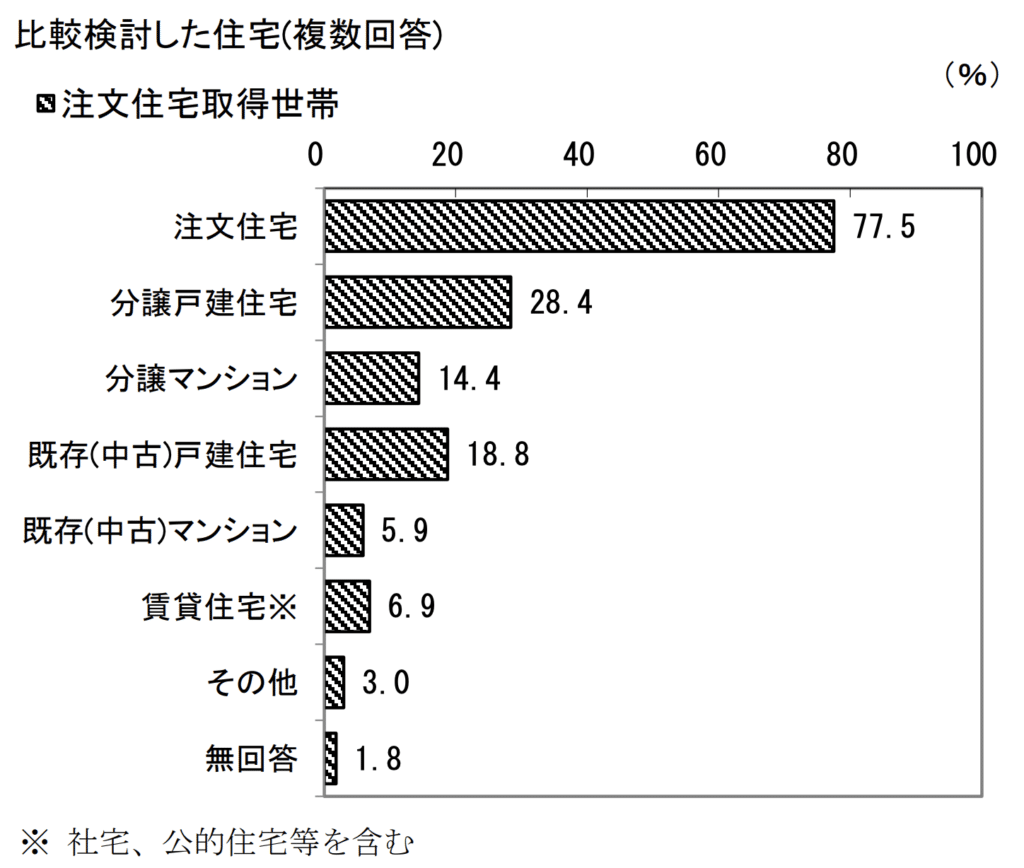

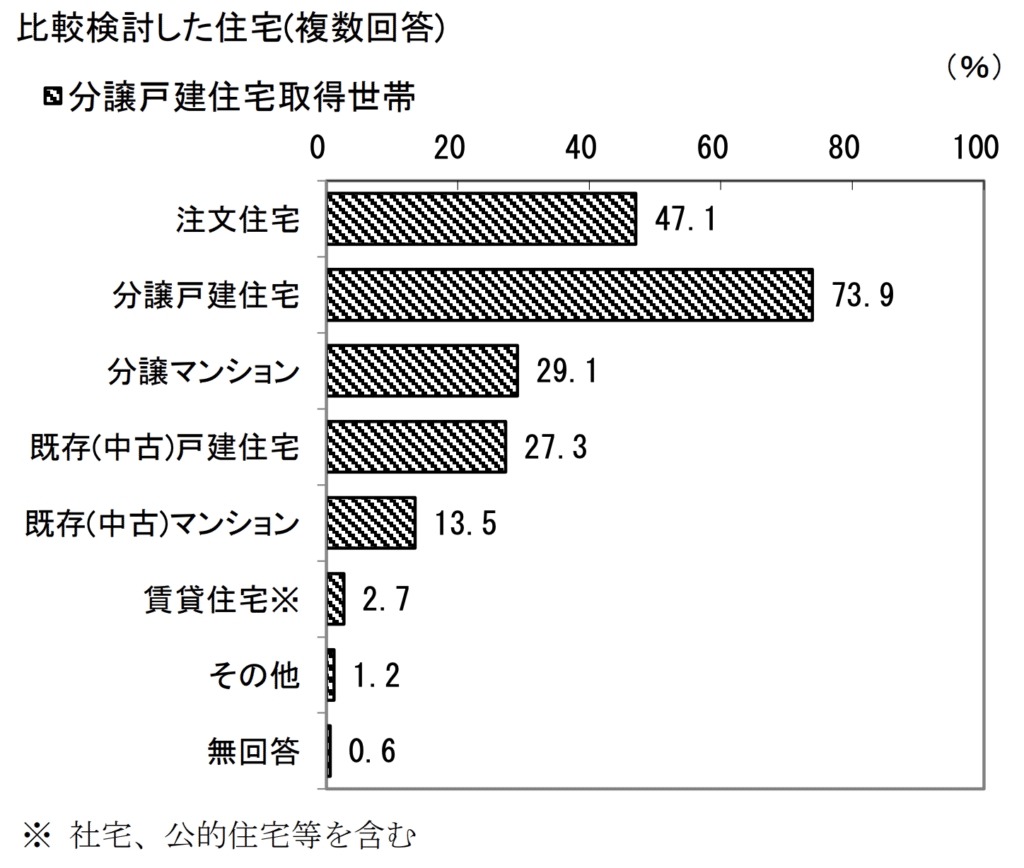

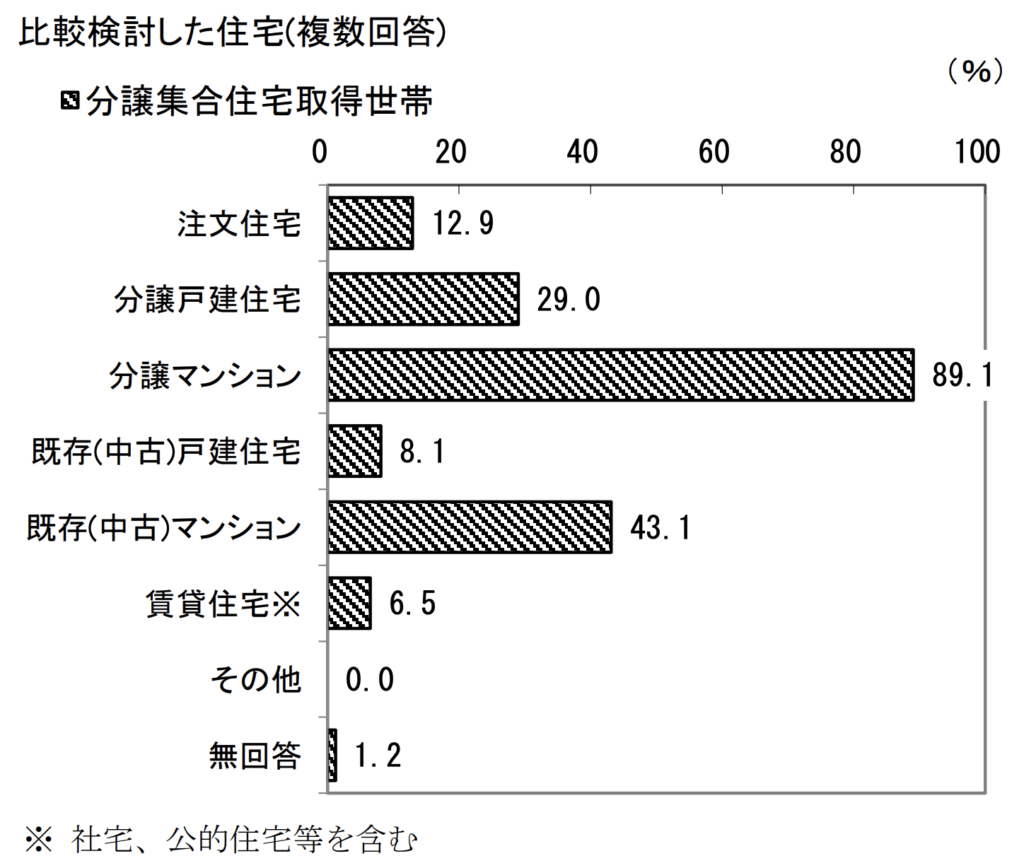

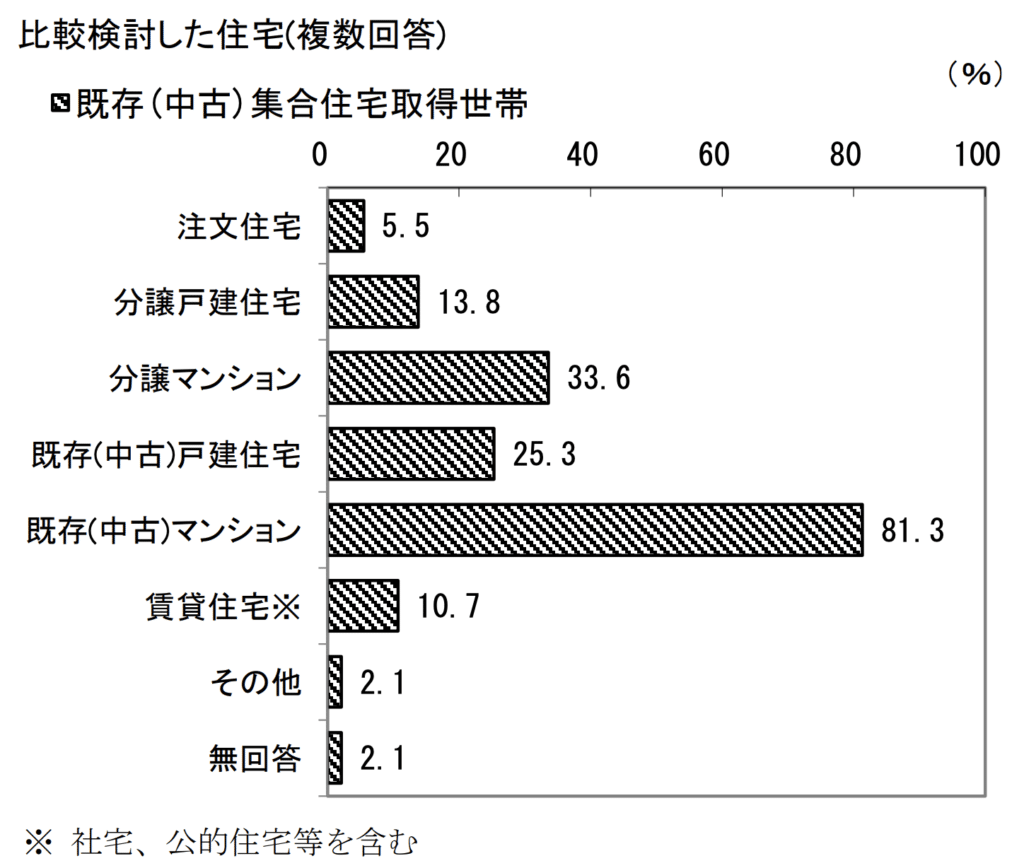

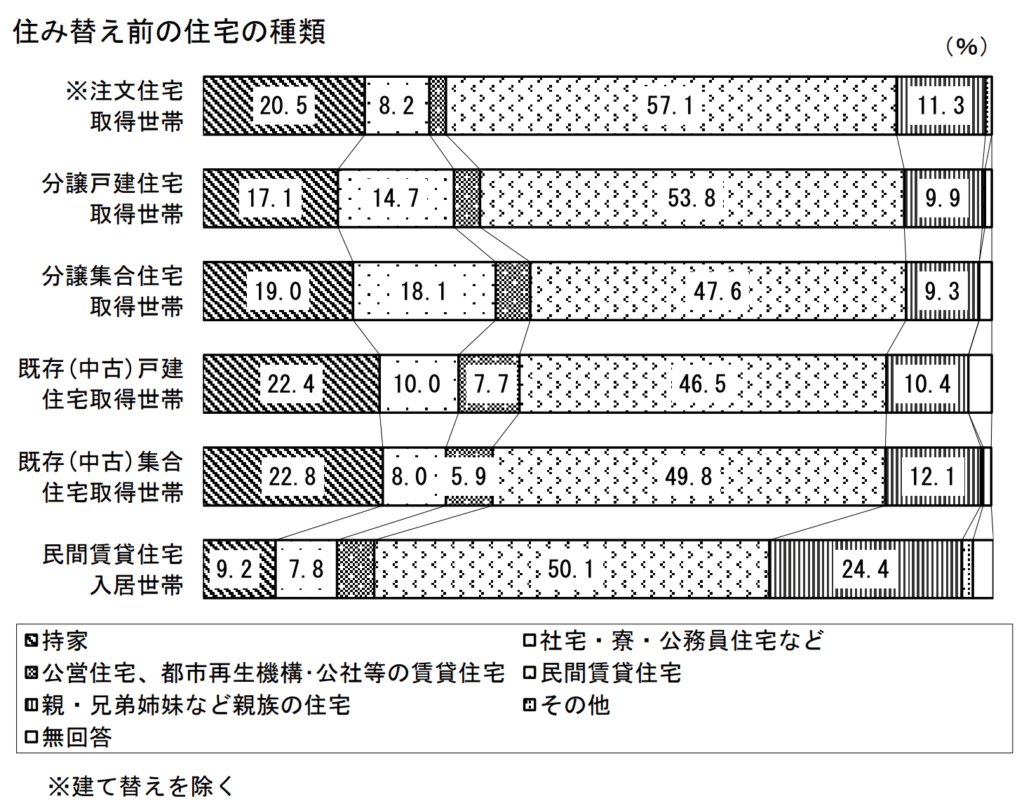

住み替えに関する意思決定では、従前の住まいと同じ種類の住宅を比較検討していることがわかります。従前の住まいの種類に不満はなく、他の不満要素があって買い替えていると推測できます。

※ 注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

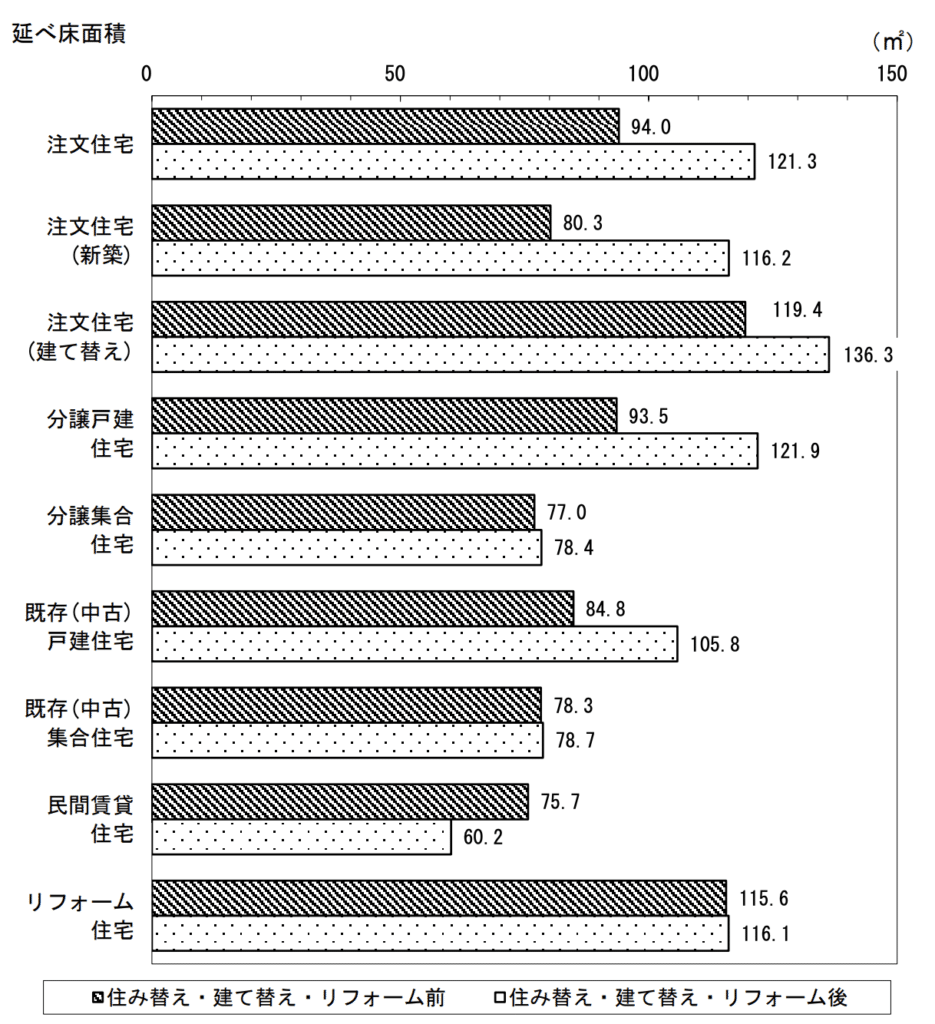

以下のデータもあります。延床面積が全ての種類の住宅で増えていることから、一つのポイントとして、広さを求めて買い替えをしている点がうかがえます。

※ 注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

ステップアップを目指す「買い替え派」はどこに向かうのでしょうか?

すでに家を買ったことのある買い替え派は、『家を持つ』という良さは十分にわかっています。賃貸も経験した上で、さらなるステップアップのために次の家を買おうとしているのです。リフォームをした家をさらにリフォームする割合も多くなっています。

『新たなニーズに合った家を求めながら、資産価値も高めていくこと』

人生の長い時間を過ごす家を最良のものにしたいという、“あなた”の意志こそ、人生を豊かにするのではないでしょうか。

決定打となるのは「生涯、掛け捨てでいくか、積み立てでいくか」

「家を買う」「家を買い替える」メリット・デメリットはいくつかあっても、最後の最後で資産としての所有権を手に入れられるかどうかで、答えはほぼ決まってきます。

「家を買う」ことの決定打は、「資産」という形で残ることに他ならないからです。

賃貸で借り続けると、毎月の家賃は払っても永遠、自分のものにはなりません。

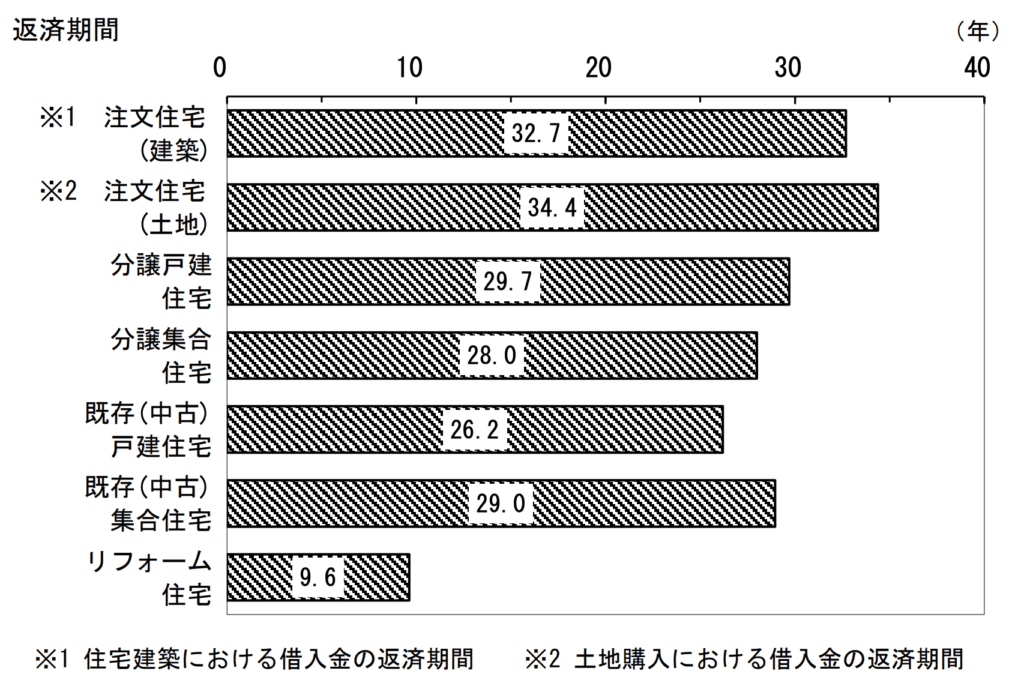

家を買った場合の住宅ローン返済期間を見てみると、注文住宅(建築)・注文住宅(土地)が30年超えで一番長く、リフォーム住宅を除く他の住宅でも25年以上はかかっています。

これだけの年月の支払いを賃貸で家賃を掛け捨てていくのか、それとも家を買って積み立てのつもりで支払っていくのか。結果として最後に「資産」になるかどうかの大差がつくことになります。

※ 注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

すでに持ち家があって売買に挑む住み替え派では、住宅ローンの残債よりも売却金額が高い場合は差額が利益となる可能性があります。「資産」が「資産」を生むことになるのです。

家を買うべきかのタイミングは?見極め方

賃貸派の一次取得者、買い替え派の二次取得者、「家を買うべきか?」と迷うには、どちらにも様々な理由がありそうですが、家を買う決断をするには何かのタイミングがありそうです。

代表的なタイミングを探っていきましょう。

年齢のタイミング

どの種類の住宅でも、一次取得者の場合は30~40代のうちに、二次取得者の場合は40~50代のうちに購入していることがわかります。住宅ローンや買い替えローンを組めるうちにということや借り入れ可能な金額も関係していそうです。

住宅ローンの年齢制限では、借入時の年齢を65~70歳未満、完済時の年齢を80歳未満としている金融機関が多い傾向です。

住宅ローン完済のための住宅ローン借り換え時期との関係もあるでしょう。一般的に、団体信用生命保険の加入年齢制限を考えると、50歳前後※までが想定されています。

※三井住友銀行HP参照:住宅ローンを借り換える最適なタイミングとは?具体例も含めて解説‐住宅ローンのコラム : 三井住友銀行

定年が延長で65歳だとすると、給与収入がなくなるそれまでに住宅ローンを完済することが理想といわれることも関係しているでしょう。

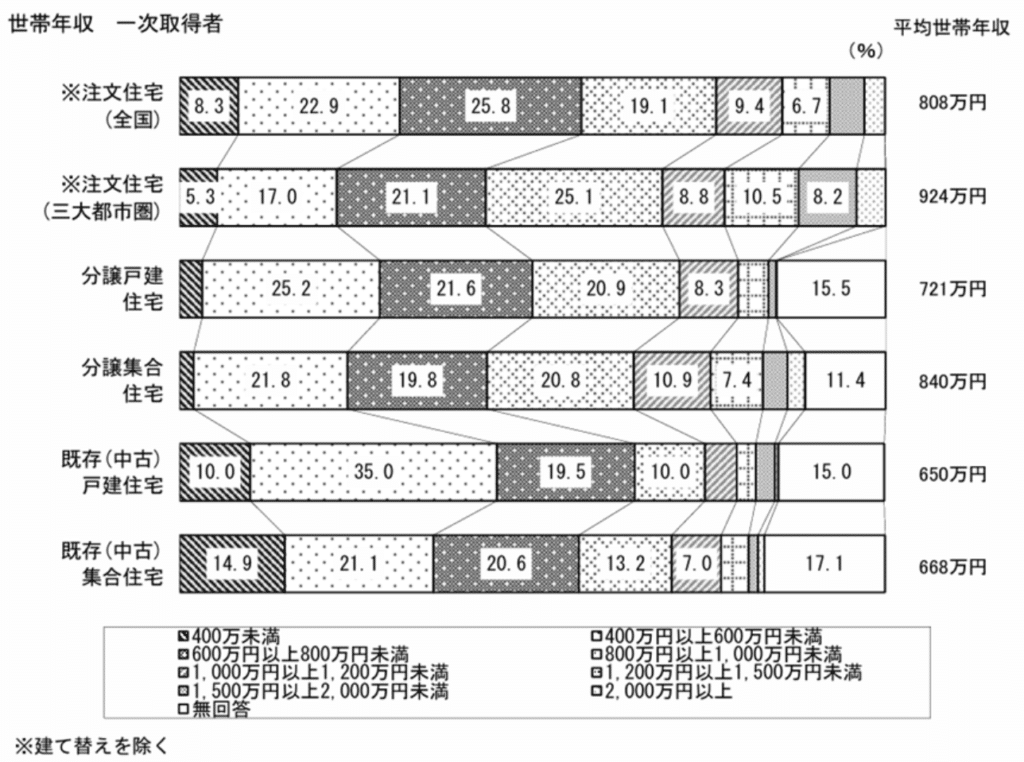

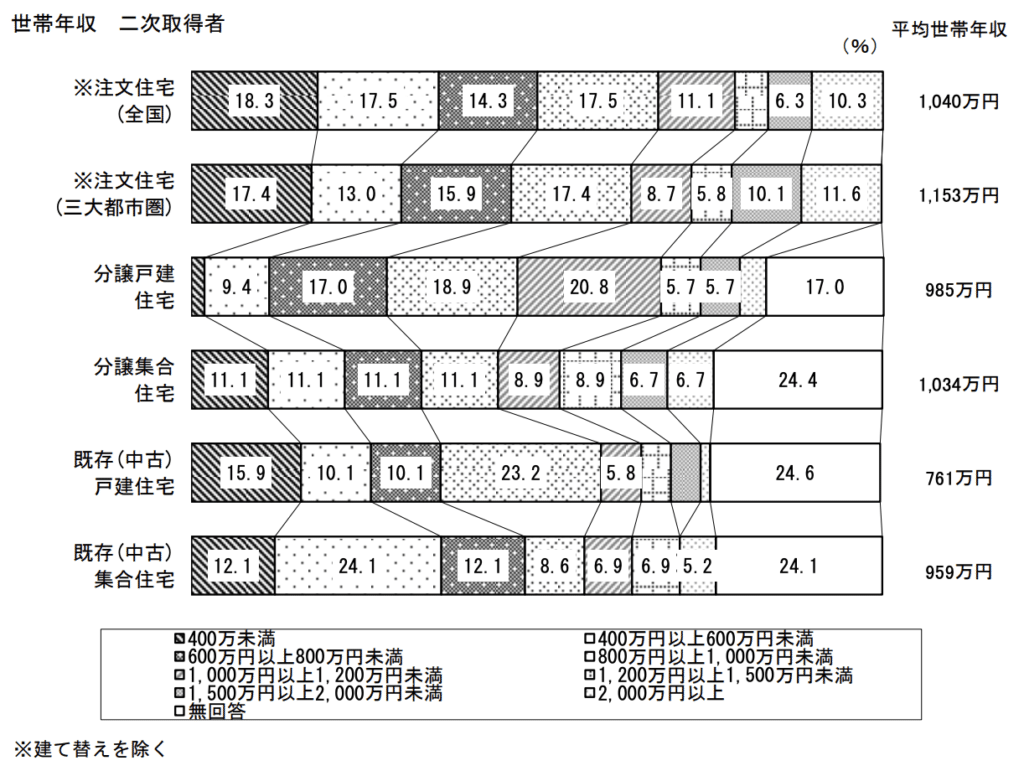

年収のタイミング

住宅取得世帯の世帯年収を見ていきます。一次取得者、二次取得者ともに注文住宅購入者の年収が最も高くなっています。一次取得者より二次取得者のほうが年収は200~300万円高めだということもわかります。二次取得者のほうが年齢だからでしょう。

安定した年収が得られるようになってからということもありそうです。

※ 注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

※ 注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

ライフステージが変わるタイミング

結婚、子供の誕生・成長・独立、家計の見直し、周囲が家を買った、定年を迎えた、介護や相続が始まったなど、どの世帯にも何らかのライフステージの変化が訪れることは必至です。

その都度ごとに家を買ったり、買い替えたりすることができればベストですが、金額を考えるとそれは難しいでしょう。

ライフステージが変わる時期をよく見極め、選ぶことが重要になります。

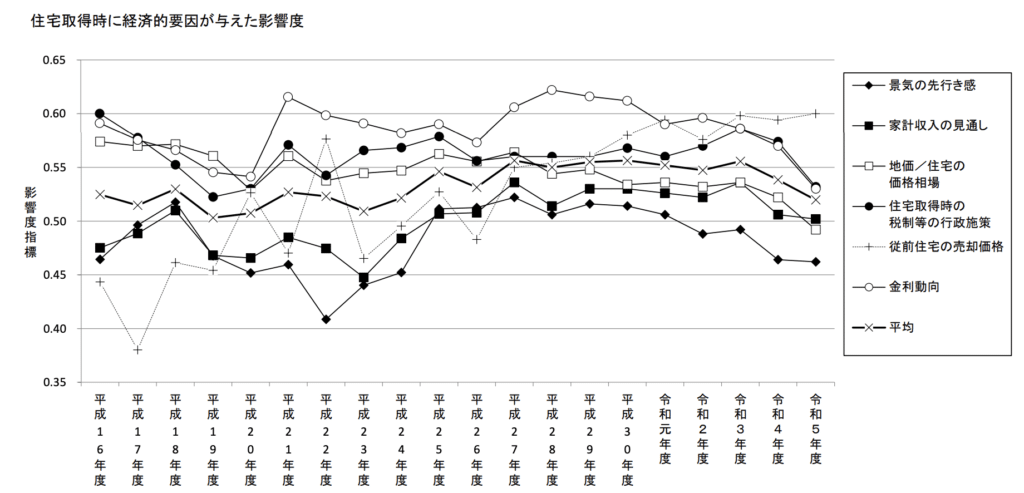

経済要因が絡むタイミング

一生の問題である家の問題では、世の中の経済的要因が絡む要素も少なからず影響します。全国と三大都市圏データで見ると、「従前住宅の売却価格」が一番影響を及ぼしているとうかがえるものの、全要因は低下傾向にあります。次順位の「住宅取得時の税制等の行政施策」はともに、常に上位にある要因です。経済要因が低くなることは、家が買いやすい条件に近づくことになります。

全国

※ 注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

首都圏

※ 注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

家を買った経験者が物語る、現状

実際に家を買ってみないと、実感として賃貸と何が違うのかがわからないかもしれませんが、確実に一つ言えることは、家を買った方の経験は参考にしたほうが良いということです。

家を買ってみてどうだったのかの体験に耳を傾け、“あなた”の今の心情とどこが同じでどこが違うのかを冷静に見つめてみることをおすすめします。

賃貸派も住み替え派も、実際には家を買っていた

どの種類の家を買っても、家を買う前の住宅は「民間賃貸住宅」、つまり賃貸派が圧倒的に多いことが見てとれ、公営・公社等の賃貸住宅を合わせると、全ての取得世帯で半数を超えています。次いで、「持ち家」の買い替え派が続いています。

※ 注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

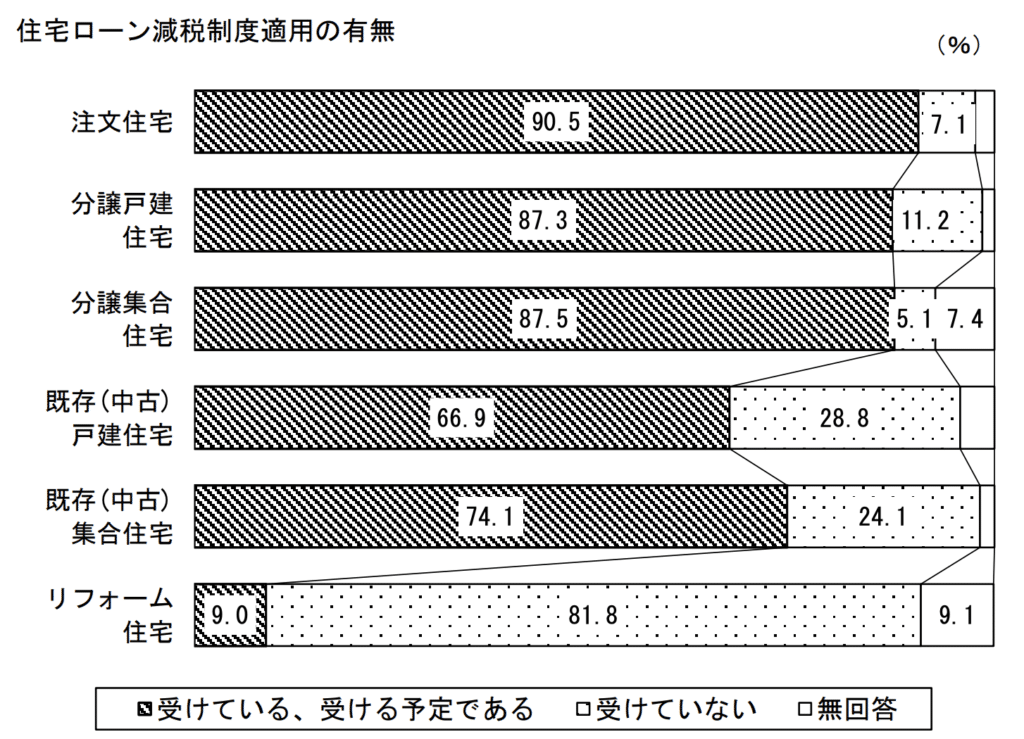

活用できるものは活用する「住宅ローン減税制度」

住宅ローン減税制度は、住宅ローンを利用して家を買った場合、年末時点で住宅ローン残高の0.7%を最大13年間、所得税から控除できる制度です。所得税から控除しきれない場合、翌年の住民税から控除されます。定期的に改正され、2024年度にも税制改正が行われました。

変わったのは、指定された住宅性能(一定の省エネ基準を満たした住宅)でなければ、住宅ローン控除が適用されなくなり、子育て世帯や若者夫婦世帯への控除が拡充された点です。

自ら申請をしなければなりませんが、対象となるのであれば、大いに活用しましょう。以下のデータからも、住宅ローン減税制度を活用している方の割合が多いことがわかります。

※ 注文住宅の調査地域は全国、その他住宅は三大都市圏での調査

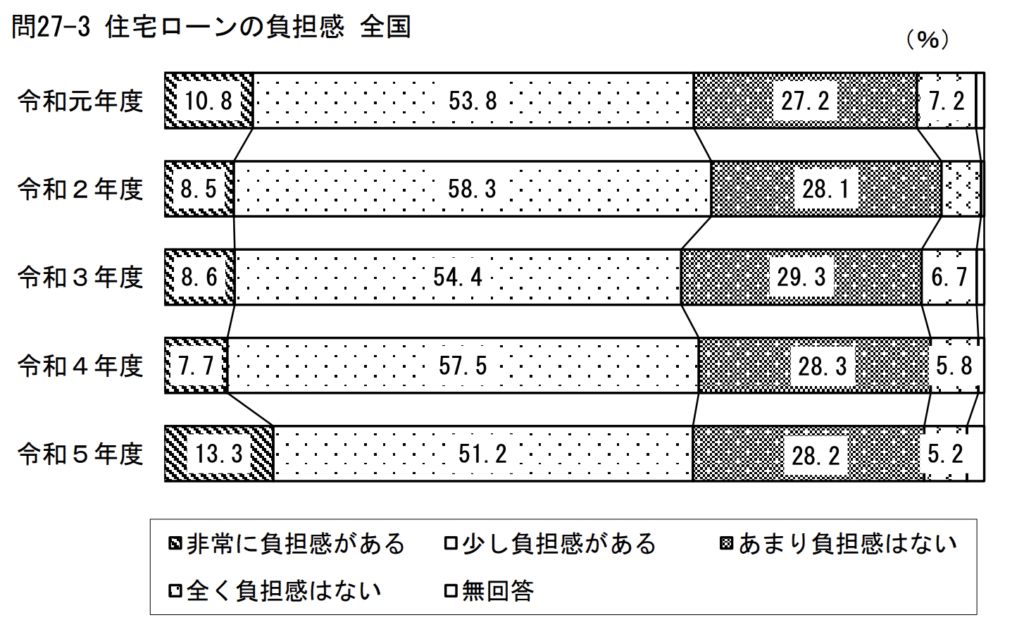

住宅ローンについては全世帯が負担に感じている

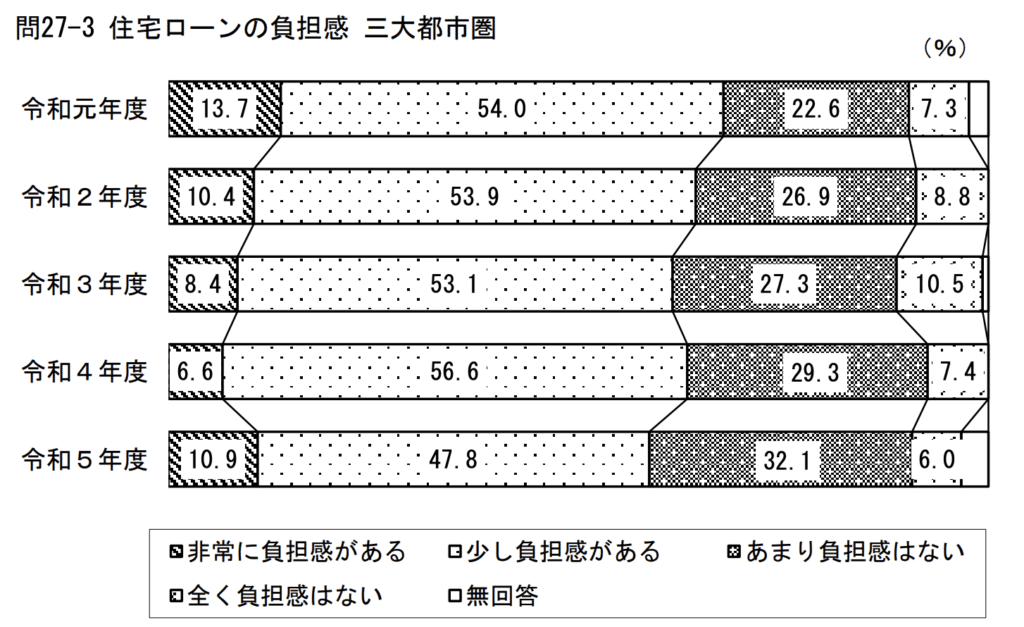

多くの方が利用する住宅ローンについては、「非常に負担感がある」と「少し負担感がある」の合計が全国で64.5%、三大都市圏で58.7%です。全体としては負担感の減少はやや見られるものの、「非常に負担感がある」の割合が微増しています。

ただ、「家賃」を負担に思うことと、「住宅ローン」を負担に思うことは全く結果が違います。

今、負担になっていたとしても、何十年後かには“あなた”の資産として手元に残るのです。

全国

三大都市圏

家を買うべきか、迷っている間に時間は過ぎる

「家を買うべきか」。

メリット・デメリット、世帯ごとのタイミングなど、家を買った経験者が物語る現状を見てきました。

決定打となる「資産」性があることも挙げました。

それでも“あなた”がまだ迷っているのなら、

そのうち、掛け捨ての家賃で、家を買う頭金が貯められないことになります。住宅ローンが組めなくなったり、借入金額が足りなくなったりします。老後になると、家賃が払えなくなることが起きやすくなります。子供の成長過程や老後の介護時で、間取りが不自由になることが起きやすくなります。社会的信用で困ることが起きやすくなります。

など、いろいろ心配なことが出てくるでしょう。

持ち家でないと、人生で不便・不自由になってしまうことが多くなってくるのです。

物件の動きは速いため、迷っている間にこんな物件を見逃してしまいます。好条件物件なら、なおさらです。

それでも迷っているなら他力本願、「相談窓口」を利用

“あなた”の一生、“家族”の人生がかかっています。迷って時間を無駄に過ごすなら、専門家に相談することが決断への近道で、客観的に見た結果がわかります。

物件売買の手続き、物件選び、リフォーム・リノベの相談など、何でも家の相談がワンストップで済む会社に駆け込んではいかがでしょうか。

「家を買うこと」は何千万円、何億円と金額が大きくなる問題です。相談した結果で、もしかすると「家を買わない」選択になるかもしれませんが、それはそれで現状把握ができるため、“あなた”にとっては役立つ結果となるでしょう。

まとめ

家を買うという大きな決断の時には、頼れるパートナーの存在なしでは語れません。一緒に家探しをしてくれ、家のコンディション調べをしてくれ、家の一生、“あなた”の一生に寄り添ってくれる本当のパートナー選びから始めてください。

スムナラなら、リノベーション会社が母体となって運営しているため、目利きが確実で、『物件売買、リノベ設計、建築工事までワンストップ』で行えるため、“あなた”のお悩みやご要望が伝言ゲームのようにバラバラになることはありません。

これまでのノウハウの蓄積があるからこそ、他社との違いに自信があります。ぜひ、お任せください。