「急な引っ越しでマンションを売却し住み替えるのだけど、何から手を付ければいいのかわからない」

「できるだけスムーズにマンションを売却して新しい家に住み替えたい」

そんな悩みをお持ちではないですか?

結論から言うと、マンション売却と住み替え先である新居購入は「同時進行」で行い、引き渡しと引っ越しが同じタイミングになる方法が理想的です。

なぜなら、今住んでいるマンションの引き渡しと新居への引っ越しが同時になれば、住み替えの負担が少なくなるからです。

そこで本記事では、売却と物件購入を同時進行で進めるための具体的な手順や、必要な費用・住宅ローンの注意点について解説していきます。

この記事を読めば、マンションを売却して住み替える際の流れや手順を理解でき、賢く売却&住み替えを進められるようになるでしょう。

最後までじっくりと読み進めてみてくださいね。

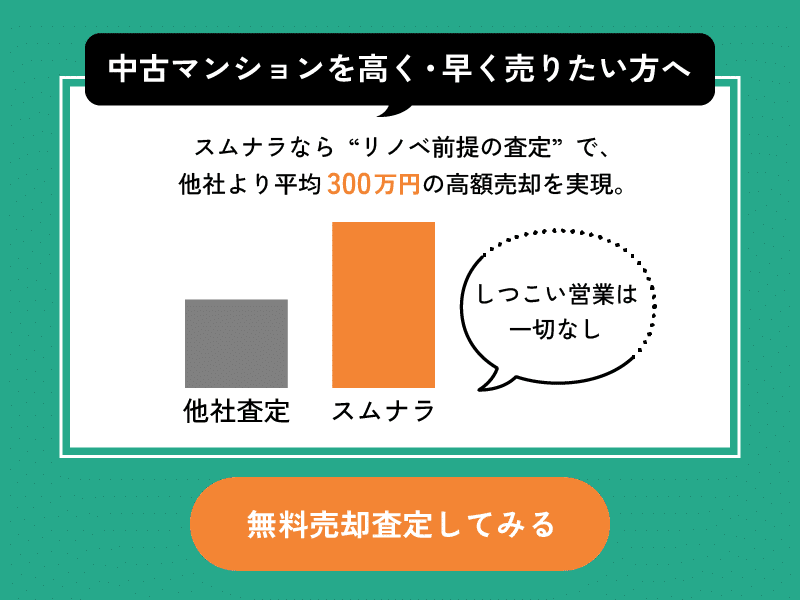

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

1. マンションを売却して住み替えする手順の全体像

今住んでいるマンションを売却し、同時並行で新居を購入するとなると、何から手を付ければいいか分からない人が多いですよね。

まずは、マンション売却を行う方法や新居を購入する手順を確認して、実際にどのような流れで住み替えしていくのか理解していきましょう。

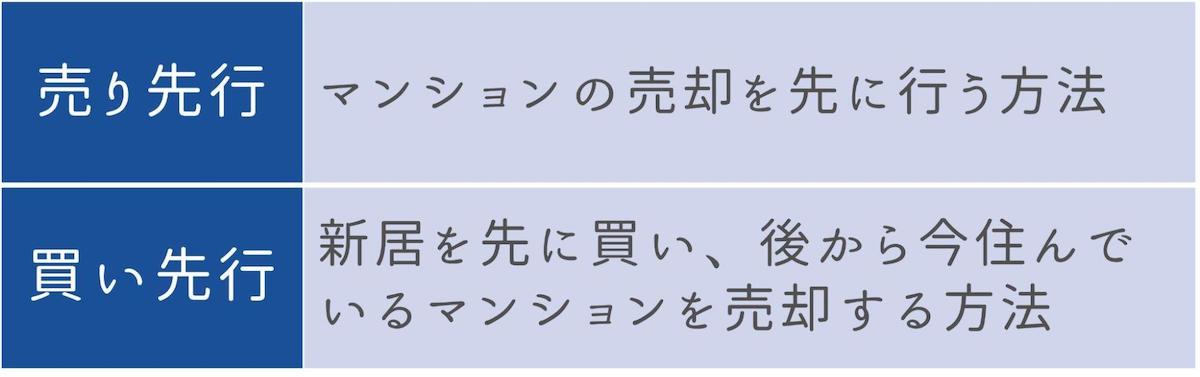

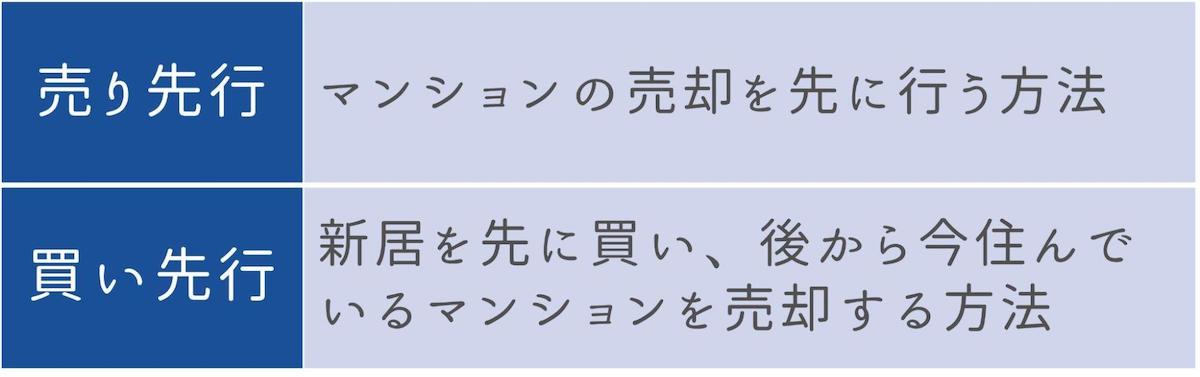

1-1.マンションを売却して住み替える方法には「売り先行」と「買い先行」の2種類がある

今住んでいる家から引っ越しを行い住み替えるためには、マンションの売却と新居の購入を同時に行いますが、どちらを優先すべきかで手順が変わってきます。

住み替えの方法は「売り先行」と「買い先行」の2種類のパターンに分けられます。

もう少し詳しく説明すると、売り先行とは新居を購入する前に今住んでいるマンションの売却を始める方法のことです。売却で得られたお金でローンを完済させたり、新しい物件の購入費用に充てたりする方法のことを指します。

買い先行とは、先に新しい物件を購入し、住み替えた後に今住んでいるマンションを売却する方法です。時間をかけて住み替え先を選ぶことができるため、新居を妥協せずに選ぶことが可能です。

住み替え方法はこの2種類があるということを、まずは押さえておきましょう。

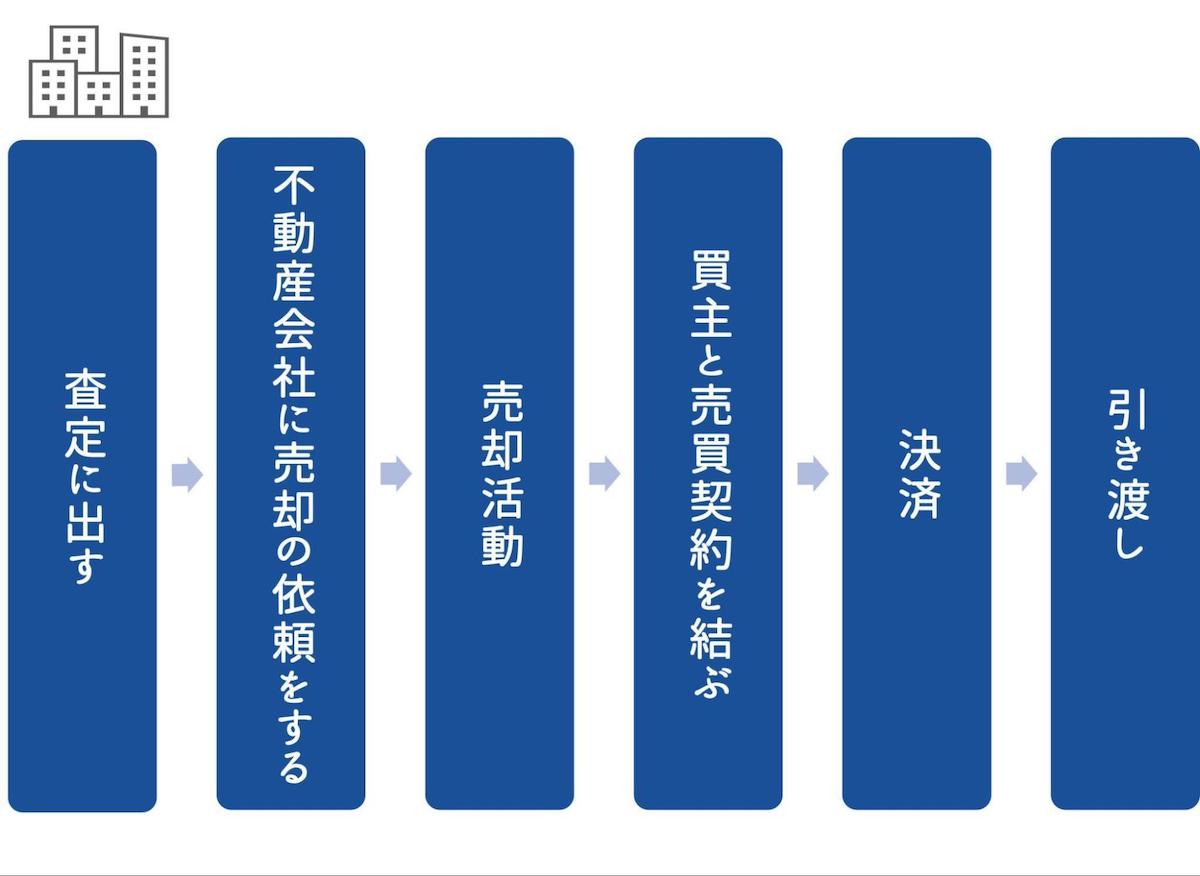

1-2.マンション売却の手順

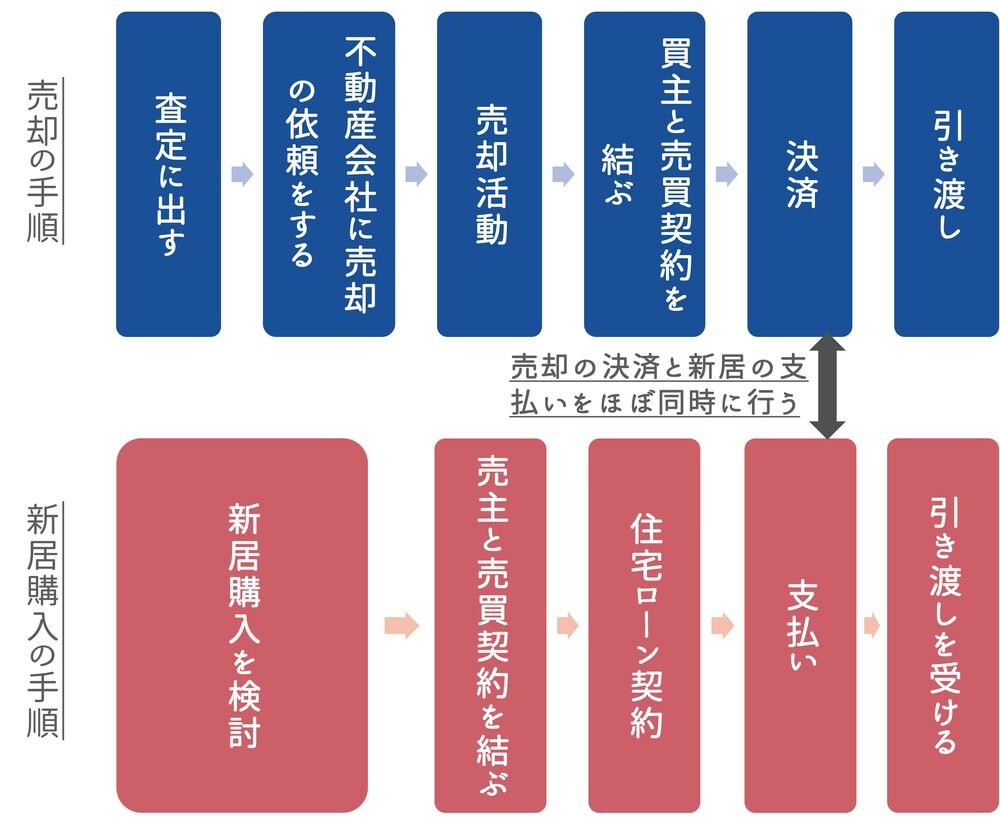

前項では、マンションを住み替える方法は、売り先行と買い先行があるという説明をしました。

売り先行と買い先行を理解するために、マンション売却の手順と新居へ住み替えるまでの手順をおさらいしておきましょう。

まずは、マンション売却の手順を説明します。

初めに、不動産仲介会社にマンション価格の査定を依頼し、いくらで売却できそうなのか見積もりを出してもらいます。

査定額を見て納得した後は、不動産会社にマンション売却の依頼をします。このときに、売却の方向性や条件、成約時の報酬などを決めるために媒介契約を結び、不動産会社は売却活動を始めます。マンションをいくらで売り出すかや販売戦略を決めたり、購入希望者から申し込みが入れば内覧対応を行ったりしなければなりません。

内覧を経て購入希望者が購入を検討したところで、条件の交渉を行い、購入の意思が固まったら、買主と売買契約を結び決済を行います。

マンション売却の契約が済めば、ようやく引き渡しとなります。

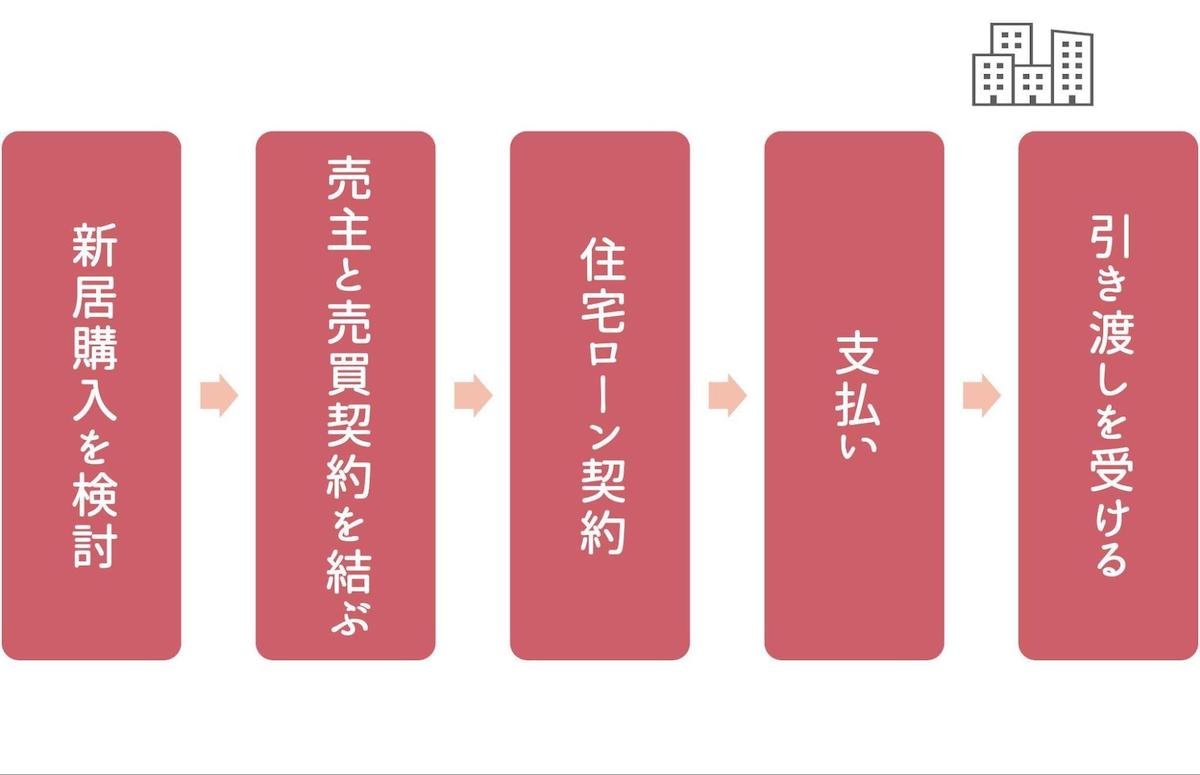

1-3.新居となる住み替え先購入の手順

次は、新居となる住み替え先を購入する手順をおさらいしておきましょう。こちらも一緒に押さえておくことで、売り先行と買い先行をしっかりと理解することができますよ。

新居を購入する手順は、以下の通りです。

まずは、新居を購入する際に充てる自己資金額や住宅ローンの借入額などの資金計画を立て、物件情報収集を行い、新しい物件の購入を検討します。

内覧などを行い購入する物件が決まったら、不動産会社から重要事項説明を受け、売主と売買契約を結び手付金を入金します。

新たな物件の売買契約を結んだら、住宅ローンを契約しましょう。住宅ローンの審査が通り、融資を受けたら残金や事務手数料などを支払い、引き渡しを受ける流れとなります。

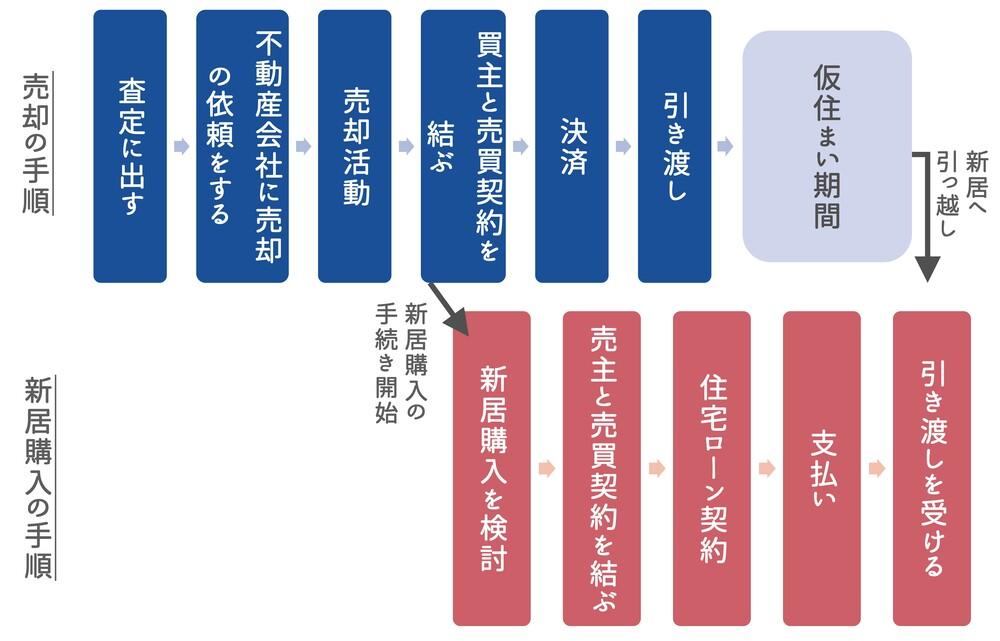

1-4.「売り先行」でマンション売却して住み替える手順

マンション売却の手順と新居購入の手順のおさらいはできましたか?この2つの手順が分かったら、先ほどお伝えした2種類のパターン別での手順を詳しく説明していきます。

まずは、「売り先行」で住み替える手順です。

マンション売却の手続きが進み、買主と売買契約を結ぶタイミングまで進んだら、新居購入を検討の手順を始めるのがおすすめです。

売り先行の場合、売却金額を新居購入のための資金にすることが可能です。先にマンションの買主が見つかるため、具体的な売却価格が分かります。「買主と売買契約を結ぶ」タイミングで売却できる価格がほぼ確定するでしょう。

例えば「3000万円で売却」と売買契約を結んだとし、「住宅ローンの残債が2500万円」だとします。このケースであれば「新居購入の頭金に500万円ほど出せる」とどのくらいの資金を新居に充てられるか目途を立てることができます。

このように、売却価格が確定したタイミングで「新居購入を検討」していきましょう。

また、マンションを売却し引き渡しを行ってから自分が新居の引き渡しを受ける間の期間が空いてしまいます。新居が決まるまでの間は「仮住まい期間」が必要になることを覚えておきましょう。

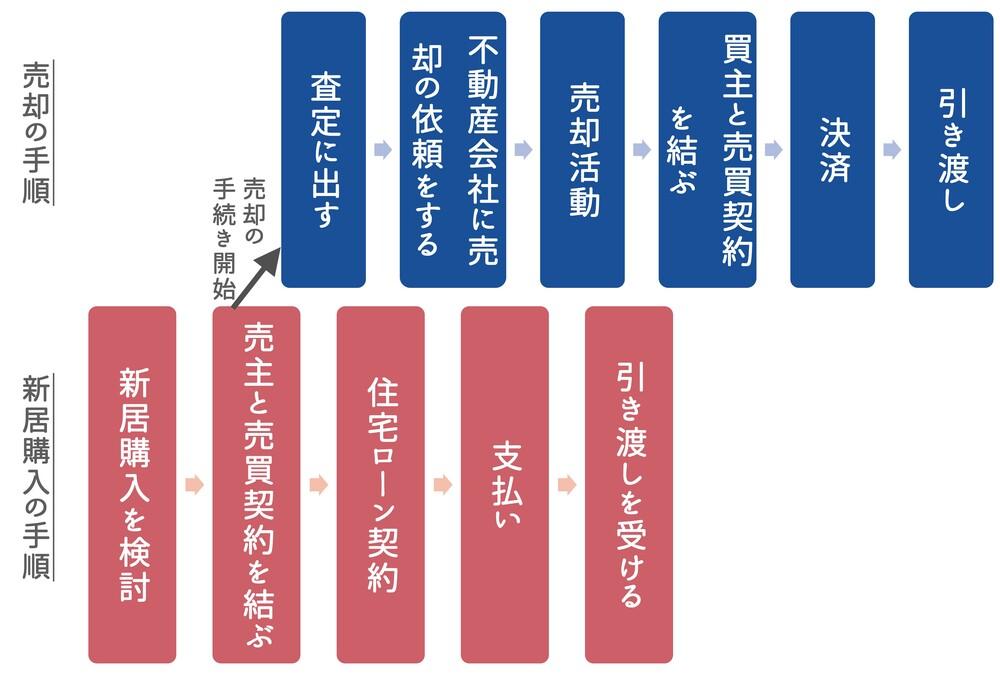

1-5.「買い先行」でマンション売却して住み替える手順

一方、買い先行で住み替える場合は、以下のような手順で進めていきます。

買い先行では、売主と売買契約を結び購入物件の目途が立った段階で、マンション売却の手続きを開始するのがおすすめです。

マンション売却までに掛かる期間は2カ月〜半年以上と言われています。査定から引き渡しまで、順調に行けば2か月ほどで売却することができます。しかし、実際に売却活動を行うと、思うように購入希望者が見つからずに苦労することも。購入希望者が見つかっても、手続きに時間が掛かるため、半年以上の期間が掛かることもあります。

買い先行では、売却額を新居購入に直接充てることができません。後ほど住宅ローンについて解説しますが、つなぎ融資や住み替えローンなどを利用して新居購入の費用に充てる場合、利息が高くついたり自己資金でローンの残債を返さなければならなかったりする可能性も。つまり、これらの住宅ローン返済を売却額で賄うためには、早めに売却を進める必要が出てきます。

買い先行の場合は、並行してマンションの売却の準備を進めていきましょう。

2. 「売り先行」と「買い先行」どちらで住み替えるかを決めよう

売り先行と買い先行の2種類の手順が分かったら、どちらの方法で住み替えるのが自分に合っているのか検討していきましょう。

自分に適したマンション売却のタイミングや住み替えのタイミングは、それぞれのメリットとデメリットを比較して考えるのがおすすめです。

2-1.売り先行の特徴

売り先行の特徴は、今のマンションを先に売却し新居を購入する点です。マンション売却で得た資金を新居購入に充てられます。

この点を踏まえて、売り先行のメリット・デメリットを確認し、売り先行が自分に合う住み替え方法であるかどうか確認していきましょう。

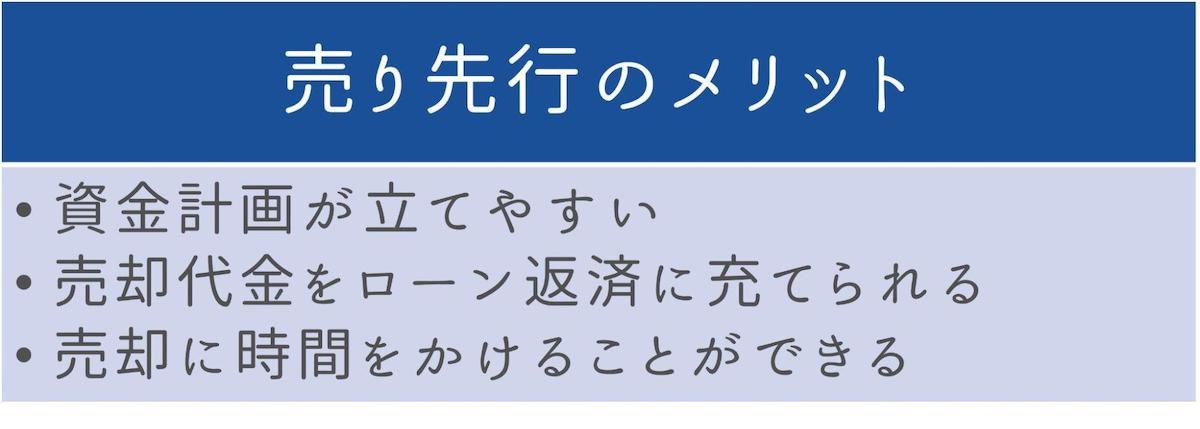

2-1-1.売り先行のメリット

売り先行のメリットは、以下の通りです。

売り先行の1番のメリットは、先にマンションを売却しその資金を得られることから、「新居の予算をいくらにしようか」と設定しやすく資金計画が立てやすい所です。物件探しの際には、売却額を目途に探すことができ、住宅ローンが残っている場合は、売却代金をローン返済に充てられる点も魅力的です。

売り先行で住み替えを行う場合、マンションを売却してから新居を探すため、仮住まいの資金を許容できれば、売り急ぐ必要がありません。

転勤や転職などが理由で住み替えをするなど新居購入に期限がない限り、売却に時間をかけることができます。そのため「焦って安くマンションを売却してしまった」ということを避けられます。自分が設定した価格や、相場に見合った価格でマンションを売却して、その資金を新居購入にあてることが可能です。

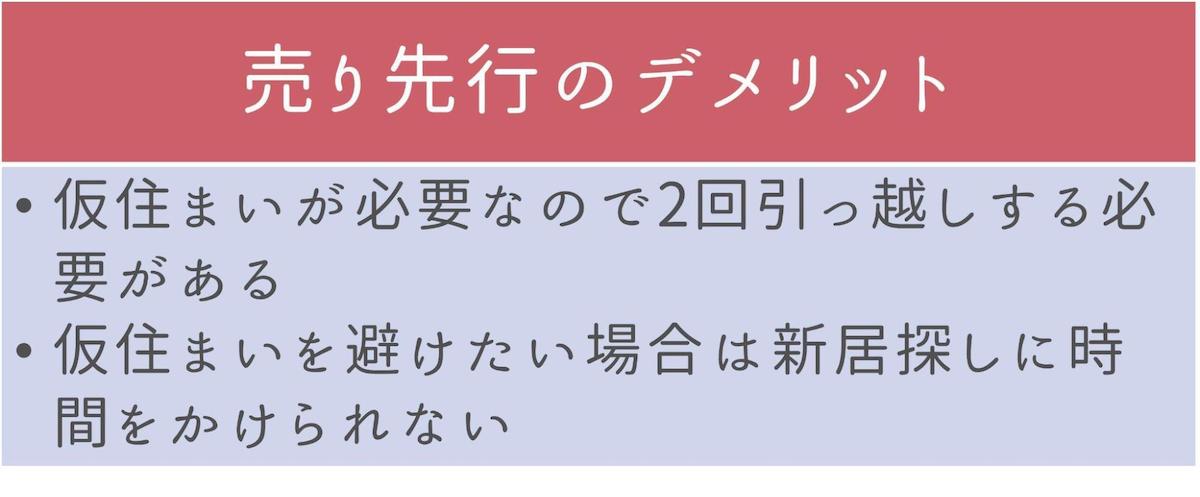

2-1-2.売り先行のデメリット

売り先行のデメリットは、以下の通りです。

売り先行のデメリットは、仮住まいが必要になる点です。新居に引っ越す前に、一時的に別の住居を借りて住まなければなりません。2回引っ越しをする必要があるほか、家賃も工面しなければなりません。新居探しに時間が掛かるほど、家賃の負担が増加し結構な費用が掛かってしまいます。

例えば、家賃15万円の賃貸住宅を借りるとなると、敷金・礼金・仲介手数料(各種家賃の1カ月分)が約45万円必要です。引っ越し費用が1回分10万円だとすると、1カ月に必要な負担額は約70万円。半年間仮住まいを行うと家賃と新居への引っ越し費用を合わせて155万円ほど必要です。

その上、短期間の賃貸契約は敬遠されることがあるため、物件探しが難航することもあります。

また、仮住まいを避けたいと考えている場合、新しい物件を早く契約しようとするとじっくりと住まいを検討することができません。そのため、理想の住まいを探す時間が取れずに、気に入っていない物件を購入することになってしまう可能性があります。

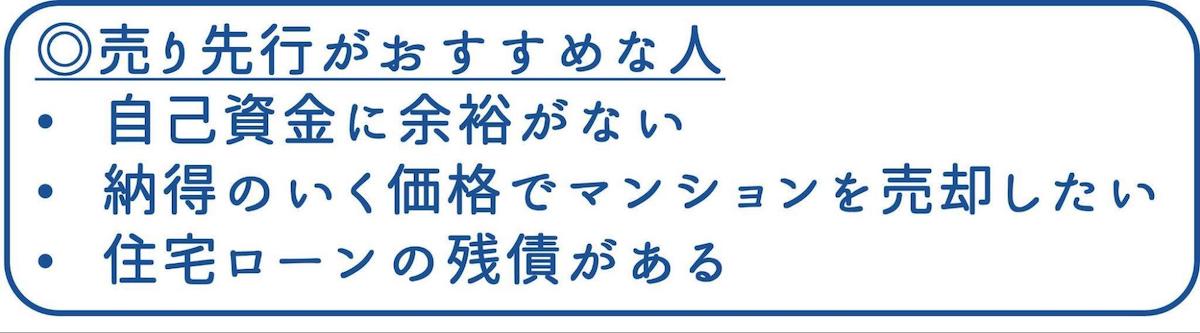

2-1-3.売り先行がおすすめな人

売り先行では、売却で得た資金を新居購入に使えることから、以下のような人におすすめします。

売り先行では、マンション売却で得た資金を新居購入に充てられるので、自己資金に余裕がない場合におすすめします。新居購入に充てるお金を概算ではなく売却額から確定した金額を元に計画を立てられることで、金銭的に失敗するリスクを抑えることが可能です。

例えば、先に5000万円の新居を購入した場合、当初の売却想定額である4500万円よりも下回る、3800万円で売却したとなると、住み替え後の資金面での負担が大きくなってしまいます。自己資金があまりない場合でも、しっかりと資金計画を立てて堅実に新居を購入できます。

また売り先行では、仮住まいを探して引っ越すため費用や手間が掛かります。しかし、じっくりと時間をかけてマンションを売却できるため、買主側からの無理な交渉に応じる必要はなく、自分が納得のいく価格でマンション売却を進められます。

ローンの残債がある場合は、売却後にローンの残債を返金しなければ住み替えができません。今住んでいるマンションを売却し、残債を返金してから新居を購入したい人にもおすすめです。

2-2.買い先行の特徴

買い先行では、新居購入を先に行います。新居探しを妥協したくない場合や、仮住まいなどの手間や費用がかからない特徴があります。

住み替えの手間を抑えられたり、これから暮らす新居をじっくりと探せたりする点などメリットが大きい反面、資金面でのデメリットも大きい方法です。

メリットとデメリットを理解して、自分に合っている方法なのか、しっかりと見極めましょう。

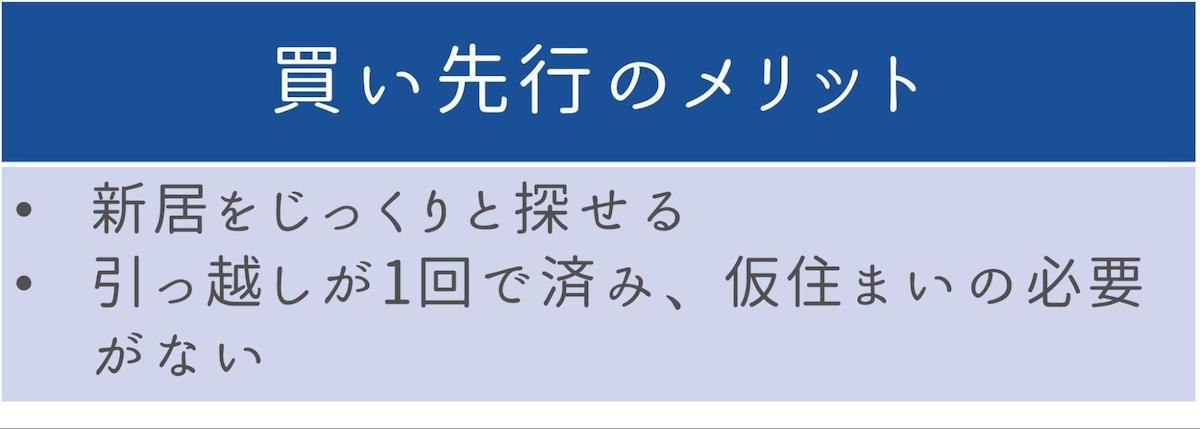

2-2-1.買い先行のメリット

先ほども少し触れましたが、買い先行のメリットは以下の通りです。

新居を先に購入するため、じっくりと新しい物件を吟味することができます。「いつまでに引っ越しをしなければならない」という制約がないため、新居購入に多くの時間をかけることができ、あなたや一緒に住む家族が理想とする住まいを探し購入することが可能です。

「2-1-2.売り先行のデメリット」でもお話ししましたが、仮住まいには費用が掛かります。費用や手間の他にも一般的に短期間の賃貸だと敬遠される傾向もあり、仮住まいの物件探しも容易ではありません。引っ越しが1回で完了し、これらの費用と手間を抑えられる点は大きなメリットです。

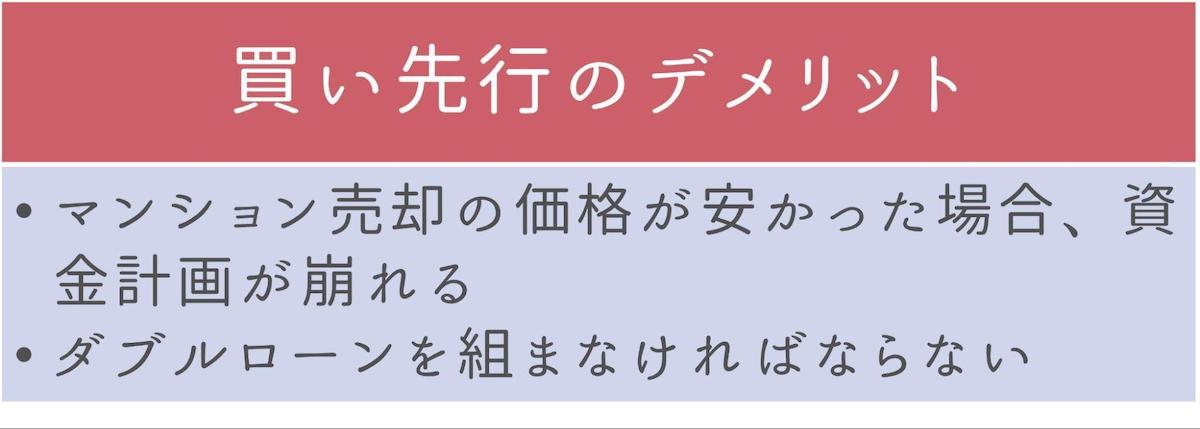

2-2-2.買い先行のデメリット

一方で買い先行のデメリットは、以下の通りです。

買い先行の場合、資金計画が崩れやすいデメリットがあります。

マンション売却では、査定額や予想した成約額よりも安くなってしまうこともあります。そうなってしまうと、住み替え後の資金面での負担は大きいです。マンションがなかなか売れず、金銭面で余裕がないと安易に値下げをしてしまい、本来売れるはずだった金額よりも安くなってしまうことも起こります。

そうした場合、資金に余裕がないと無理なローンを組まなければならず、生活が圧迫され大変なことになってしまいます。特に、駅から遠い物件や築年数が経っている物件など、条件が悪い物件ほど注意が必要です。

また、住宅ローンが残っている場合、新しい家の住宅ローンとの支払い期間が重なってしまいダブルローンになってしまいます。

ある程度、資金を準備できるのであれば、2重の返済になっても対応できますが、条件によっては半年以上マンションを売却できないこともあり、支払いが厳しくなり家計への負担が増えることも予想されます。ダブルローンは、審査が通りにくく手続きが複雑化するだけでなく、通常の住宅ローンに比べて金利も高いです。

以上のように買い先行では、自己資金に余裕がない場合のデメリットが大きいです。

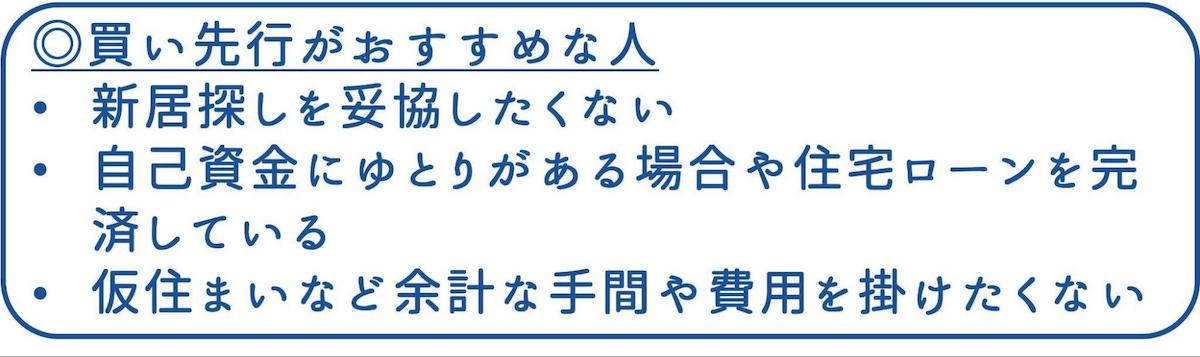

2-2-3.買い先行がおすすめな人

買い先行では、新居購入を優先するため以下のような人におすすめです。

先に新居を探し、今のマンションを売却するのが後になるため、新居探しに時間をかけられます。引っ越すタイミングの方が先になるので、自分の理想の住まいが見つかるまで妥協せずに探すことが可能です。

自己資金にゆとりがある場合、新居の住宅ローン審査をスムーズに済ませて住み替えの手続きを進められます。今住んでいるマンションの住宅ローンを完済している場合、ダブルローンになる心配もありません。

先ほどメリットでもお伝えしましたが、仮住まいをする必要がないため引っ越しが1回で済みます。余計な手間や費用を掛けたくない人にも向いています。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

3. マンションを売却して住み替えする理想の方法は「同時進行」

売り先行と買い先行の2パターンを紹介してきました。では、どちらがよいのか?

冒頭でも触れましたが、今の住まいから住み替えを行うベストな方法は、「マンションの売却」と「新居購入」を同時進行で行う方法です。

「マンションは売却できたけど、新居が決まっていない」といった場合、住み替えのために仮住まいに引っ越さなければなりません。一方で「新居は決まったけど、まだマンションが売却できていない」という場合だとダブルローンになってしまう可能性があります。

引っ越しと引き渡しが同時になれば、これらの負担が少なくなりスムーズに住み替えを行うことができます。

しかし、買いたい物件がなかなか見つからない場合もありますし、見つかったとしてもちょうどよく物件が売れるとは限りません。

したがって、実際には売り買いのタイミングを合わせるのは難しいです。

売り買いを同時進行で進めていきますが、タイミングがズレてしまっても後悔しないために、万が一の時に備えてどちらを優先すべきか決めておきましょう。

- 資金的にゆとりがある場合→新居購入を優先する(買い先行寄り)

- 住み替えに資金をあまり充てられない→マンション売却を優先する(売り先行寄り)

例えば、売却の手続きが進んでいないけど、思いのほか早く自分の理想の物件が見つかった場合、早めに確保したいと思うでしょう。

自己資金に余裕があり、仮に売却額がローン残債より下回ってしまったとしても自己資金から返済できる見込みがあれば、買い先行寄りで進めるのがおすすめです。

また、新居に充てる自己資金がなく住宅ローンの残債がある場合は、売り先行寄りがおすすめです。時間に余裕を持つことができ、急いで安く売ってしまうというリスクを防ぐことができます。

4. マンション売却と新居購入を同時進行で行う3つのポイント

引っ越しと引き渡しができるだけ同じタイミングになるためには、以下の3つポイントを押さえて進行してみてください。

- スケジュールを確保する

- 信頼できる不動産会社に依頼する

- 同じ不動産会社で売買する

4-1.「売却・購入」両方に手間や時間を掛けられるようにスケジュールを確保する

マンションを売却し新居を購入するためには、想像以上に手間や時間が掛かります。

今住んでいるマンションを購入した時のことを思い出してみてください。物件探しから各種手続き、書類集め、住宅ローンの申し込みなど、とにかく手間や時間がかかったかと思います。

住み替えする場合は、マンション売却の手間もかかります。物件探しと売却を同時に行うことで、全ての休日が潰れてしまうこともあります。特に同時進行で行う場合、内覧対応やそれに伴う部屋の掃除などの手間も掛かり、ストレスに感じることも多いです。

したがって、売却と購入、両方に掛かる手間を理解しておくことが重要です。住み替えに掛かる手続きを洗い出し、事前に住み替えに割ける期間や時期を検討しましょう。時間を割けられるかどうかシミュレーションした上でスケジュールを確保するのがおすすめです。

4-2.信頼できる不動産会社に依頼する

同時進行で住み替えを行うためには、不動産会社の協力が不可欠。そのためには、信頼できる不動産会社に依頼し、味方になってもらうことが重要です。

信頼できる不動産会社は、こちらの希望を聞いたうえで、根拠を元にスムーズに住み替えができる方法を提案してくれます。

悪徳業者の場合「相場より安くしないと売れないと言われた」「こちらの希望とは関係のない売れ残りの物件を提案してきた」などと自社の都合を押し付けて、突っぱねた対応をすることもあるでしょう。

信頼できる不動産会社はその地域での実績があるため、具体的な売却額や売却に至るまでの期間などの根拠をもとに提案してくれます。

そのような会社であれば、こちらの希望に沿った住み替えができるようにマンション売却に力を注いだり、良い物件があれば素早く連絡してくれたりと尽力してくれるはずです。

関連記事:良い不動産屋・仲介業者の簡単な選び方とは?探し方や注意点を解説

4-3.同じ不動産会社で売買する

マンション売却と新居購入を同じ仲介の不動産会社で行いましょう。

売却と新居購入を違う会社に依頼すると、売り買いのタイミングをすべて自分でコントロールしなければなりません。自分ですべてタイミングを合わせるとすると、かなりの労力が必要です。買主などの相手方の都合だけでなく、金融機関や手続きを行う司法書士の都合もあります。

同じ不動産会社に依頼することで、同時進行で行うための協力をしてもらいやすくなります。スケジュールや先方の都合などを段取りよく進めてもらえるため、売却と購入のタイミングを大きくズラさずにスムーズに住み替えの手続きを行えます。

ただし、売却するマンションと新居の地域が大きく異なる場合、不動産会社が管轄するエリアが違うと、十分に情報が得られずサポートを受けられない可能性があります。多くの不動産会社は、地域密着型で営業を行っており、得意な地域とそれ以外の地域で知っている情報量が違います。

同じエリア内で住み替えを行うのであれば、同じ不動産会社で売却と購入を行うことで、費用や手間を掛けずにスムーズに住み替えができるでしょう。

5. 住み替え先をマンションと一戸建てどちらか決めよう

手順がわかったところで、具体的に動きだす前に決めておくべきことがあります。それは住み替え先の検討です。物件種別があらかじめ定まっていると、購入検討の際に比較しやすくスムーズに住み替えを進められるようになります。

マンションと一戸建てそれぞれの特徴を比較しながら、マンションと一戸建てのどちらが良いかを検討しましょう。

5-1.マンションへ住み替えるケース

マンションへの住み替える場合のメリット・デメリット、さらにマンション選びにおけるポイントを紹介していきましょう。

5-1-1.マンションへ住み替えるメリット

マンションへ住み替えるメリットは、以下の通りです。

- マンションでの生活経験があるため物件選びが失敗しづらい

- 共用部の維持や修繕を管理組合に任せられる

- フラットな空間で自宅内の移動が楽にできる

- 資産価値のある物件を購入しやすい

- オートロックや多重ロックがあるためセキュリティに安心できる

マンションへ住み替える場合は、マンションでの生活経験があるため物件選びが失敗しづらいことが最大のメリットです。

住み替え前のマンションと住み替え先のマンションを比較することで、より自分に合った物件を選ぶこともできます。

5-1-2.マンションへ住み替えるデメリット

マンションへ住み替えるメリットは、以下の通りです。

- 管理費や修繕積立金、駐車場代などが毎月かかる

- 共有部分の使い方や入居条件に制約がある

- 年金型の融資を受けるリバースモーゲージを利用できない場合が多い

マンションへ住み替える場合は、管理費や修繕積立金がかかることがデメリットとして大きいです。

また、「ペットを飼いたい」「ジム併設された物件がよい」など希望によっては、物件の選択肢が狭まってしまいます。

さらに集合住宅である以上、共用部の使い方などは住民同士での配慮が必要となります。

マンションへ住み替える際は、これらのデメリットを考慮した上で物件を選びましょう。

5-1-3.マンション選びのポイント

マンションを選ぶ際は、自分の希望に合った物件を検討することが大切です。

さらに、マンションの資産性を意識しながら物件を選べると有利になります。

以下のポイントを意識すると、資産性の高いマンションを選べるでしょう。

- 人気があるエリアかどうか

- 再開発されたエリアかどうか

- 駅から近いかどうか

- 築年数が10年以内かどうか

人気があったり、駅から近かったりすると物件の価値が上がりやすいです。また、再開発エリアの場合は資産性の向上も見込めます。

5-2.一戸建てへ住み替えるケース

一戸建ては、マンションよりも制限が少ない反面、管理組合がないため自分でやらないといけないことが増えます。

一戸建てのメリットやデメリットを詳しく見ていきましょう。

5-2-1.一戸建てへ住み替えるメリット

一戸建てへ住み替えるメリットは以下の通りです。

- 管理費や修繕積立金、駐車場代がかからない

- リフォームや建て替えを自由にできる

- 建物の土地の両方が資産になる

- 庭を自分の好きなように使える

- 自由にペットが飼える

一戸建ては管理費や修繕積立金がかからないことが大きなメリットです。

また、建物だけでなく土地も資産になるため、大きな庭を作ったり、余っている駐車場スペースを貸し出したりと自由な使い方が可能です。

5-2-2.一戸建てへ住み替えるデメリット

一戸建てへ住み替えるデメリットは以下の通りです。

- 管理面積が広いため庭や家の周りの手入れが面倒セキュリティ面の確保が必要上下階の移動が大変になる

- 将来的に修繕やリフォームに費用がかかる

マンションと異なり、集合住宅ではないので家に関する一切を自分で管理しなければなりません。家のメンテナンスや植栽の手入れだけでなく、セキュリティ面の確保も自分たちで対応する必要があるのです。

5-2-3.一戸建て選びのポイント

一戸建て選びのポイントは以下の通りです。

- 駅へのアクセスのしやすさはどうか

- 間取りは適切か

- 予算に合った面積か

- 必要な設備が整っているか

駅へのアクセスのしやすさは、通勤や通学のしやすさに影響します。

立地や広さは後から変えることができないため、今後の生活についても考えながら検討しましょう。

また、子ども部屋の数や位置など、今後の計画を元に間取りを確認することも重要です。ただし、購入後にリフォームやリノベーションを検討している場合には、間取りや設備は不問となります。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

6. マンション売却時にかかる費用

マンション売却時にかかる費用は以下の通りです。

- 仲介手数料

- 印紙税

- ローン一括返済手数料

- 登録免許税

- 司法書士費用

マンション売却時には、手数料のほかに税金もかかります。

6-1.仲介手数料

仲介手数料とは、不動産会社にマンションを販売してもらい、実際にマンションが売れた場合に不動産会社に支払う手数料です。

支払う手数料は、仲介手数料は、(マンションの売却価格×3%+6万円)+消費税10% で計算されます。

6-2.印紙税

印紙税とは、契約書や領収証など、印紙税法によって定められた文書を作成する際に課税される税金です。

マンション売却時は、売買契約書に収入印紙を張り付けることで納税します。

売却金額ごとの印紙税は以下の表の通りです。

| 売却金額 | 印紙税 |

| 1000万円を超えて5000万円以下 | 1万円 |

| 5,000万円を超えて1億円以下 | 3万円 |

| 1億円を超えて5億円以下 | 10万円 |

| 5億円を超えて10億円以下 | 20万円 |

6-3.ローン一括返済手数料

ローン一括返済手数料とは、マンションを売却するにあたって、残っている住宅ローンを一括返済する際に金融機関に支払う手数料のことです。

地域や銀行によってローン一括返済手数料は異なるため、事前に確認しましょう。

6-4.登録免許税

登録免許税とは、住宅ローンを組むときに登記簿標本に登記した抵当権を抹消する際に支払う税金です。

不動産1個につき1千円の登録免許税がかかり、司法書士が代行して法務局に支払います。

6-5.司法書士費用

司法書士費用は、抵当権の抹消を司法書士に依頼した際にかかる費用です。

物件の状況や地域によって、司法書士費用は変わりますが、約1.5万円の費用がかかります。

7. 新居購入時にかかる費用

新居購入時にかかる費用は、物件の種類によって金額の目安が異なります。

物件の種類による購入時の諸費用は以下の表の通りです。

| 物件の種類 | 諸費用の目安 |

| 新築マンション・一戸建て | 約4% |

| 中古マンション・一戸建て | 約7%〜8% |

| 注文住宅 | 約10% |

中古のマンションや一戸建てでは仲介手数料がかかるため、新築のマンションや一戸建てと比較して諸費用の割合が高くなります。

注文住宅の場合は、建物設計費も含まれるため、さらに諸費用がかかります。

8. 住み替えを行う際の住宅ローンの注意点3つ

今住んでいるマンションを購入した際やこれから住む新居に住み替える際に、住宅ローンを利用する方は多いでしょう。この章では、住宅ローンにおける注意点について解説していきます。

失敗しないために、住み替えに係る住宅ローンについて理解しておきましょう。

- オーバーローン

- 住み替えローン

- つなぎ融資

上記の3つについて説明していきますね。

8-1.オーバーローン

マンション売却が購入後まもない場合はオーバーローンに注意しましょう。オーバーローンとは、住宅ローンの残債が売却額を上回ることを言います。

住宅ローンの特徴として、「元利均等返済方式」と呼ばれる返済が行われるからです。

この返済方法では、返済金額の利息と元金の割合を調節し毎月同じ金額にすることで、返済当初の金銭的負担が少なくなります。したがって、 返済当初から一定の期間は利息の支払いが中心となり、元金返済が思ったように進んでいない場合があります。

マンション売却が購入後すぐになる場合、住宅ローンの元金よりも、マンションの価格の下落の方が大きくなってしまう危険性があります。

オーバーローンで返済しきれない残額は、自己資金やこの後説明する住み替えローンで返済しなければなりません。

オーバーローンでの住み替えは、経済的に負担が大きくなります。できれば、売却額で住宅ローンの残債を返済できるまで待ったり、物件の価格高騰のタイミングを見て売却し住み替えを行ったりするほうがよいでしょう。

8-2.住み替えローン

住み替えを行うときに、マンション売却額だけでローンを完済できない場合、「住み替えローン」を行う方法があります。

住み替えローンは、新しい住まいの住宅ローンと今住んでいるマンションの住宅ローンの残債部分も加えて借りることができるローンのことです。

自己資金で住宅ローンを返済するケースやオーバーローンになるケースに有利な方法に見えますが、注意が必要です。

住み替えローンでは、通常のローンに比べて金利が高くなること。また、審査基準が厳しくなることから、融資そのものを受けられない可能性があります。

たとえ審査が通り、融資を受けられたとしても「新居に充てる住宅ローン」に加えて「売却で返済できなかった住宅ローンの残債」と住宅ローンを多く借りすぎることになります。

ローン返済までの期間も長くなる傾向にあるため、無理なく返済できるかどうか慎重に判断し、融資を受けるべきか検討することをおすすめします。

8-3.つなぎ融資

マンションの売却と購入のタイミングが合わない場合「つなぎ融資」を利用することがあります。

つなぎ融資は、新居の住宅ローンが実行されるまでに、一時的に融資を受けられるローンのことです。毎月の返済が発生する融資ではなく、返済期限に全額返済します。借入期間は1カ月から1年以内の短期となり、マンション売却額をつなぎ融資の返済に充てます。

つなぎ融資は、新居購入が先になる買い先行で行われます。次の物件の頭金に利用したり、ローン残債の完済に利用したりできます。つなぎ融資をうまく利用することで、頭金が難点となる気に入った物件に手が届くことも考えられます。

一見便利な融資に見えますが、資金計画が崩れる危険性も潜んでいます。売却価格が想定よりも安い価格での売却になってしまった場合、つなぎ融資の返済に預貯金を使う必要が出てきます。

つなぎ融資を受ける場合は、資金計画が崩れないように、売却価格を低めに見積もっておいて融資を受けることをおすすめします。

また、通常の住宅ローンよりも金利が高く設定されており、取り扱いのある銀行の多くは約10万円の事務手数料が発生することも覚えておきましょう。

9. マンションの売却で損しないための2つのポイント

これまで、マンション売却から新居購入に至るまで、住み替えに関する種類や手順、特徴などを解説しました。自分に合う方法が分かり、どの住み替え方法を行えば良いのか分かったかと思います。

さいごにマンション売却や住み替えで損をしないために、以下の2つのポイントを押さえておきましょう。

- マンション売却の損益時に節税制度を利用する

- リノベーション・リフォームをしないまま売却する

9-1.マンション売却の損益時に節税制度を利用する

マンション売却を行ったとき、購入時より高く売れて得するケースと安く売れて損するケースがあります。どちらのケースも節税制度を利用することで、損をせずに売却することが可能です。

- 3000万円特別控除

- マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

上記の2つの節税について解説していきます。順番に確認していきましょう。

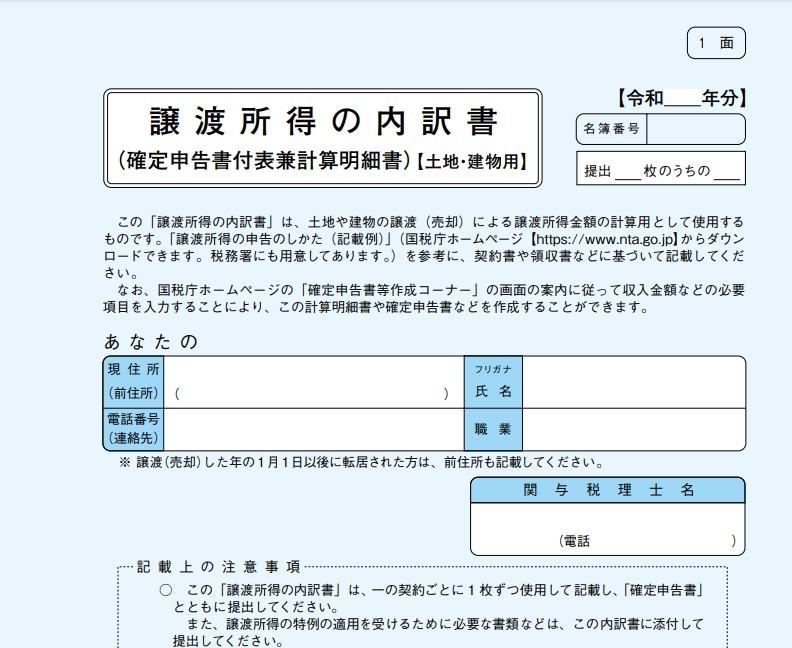

9-1-1. 3000万円の特別控除【得した場合】

マンションを売却した時に、購入時よりも高い金額で売れた場合に「3000万円の特別控除」が利用できます。こちらの制度では、3000万円以下の利益が出た場合、譲渡所得税を非課税にしてくれる制度です。

もう少し詳しく説明すると、「今住んでいるマンションを購入した金額」と「マンション売却に掛かる諸費用」を合わせた金額よりも高く売れて3000万円以下の利益が出た場合に使える制度です。

この特例を受けるためには、以下の要件を満たす必要があります。

- 居住用の不動産やマンションの売却である

- 別荘などの趣味や娯楽のために保有している物件ではないこと

- 住まなくなった日から3年を経過する日の属する年の12月31日までに売却すること

- 3年間、「3000万円の特別控除」や「買い替え特例」「繰越控除」の適用を受けていない

- 売主と買主が親子や夫婦など特別な関係でないこと

ただし、居住しているマンションだとしても、新居を購入する間に住んでいる仮住まいなど、一時的に使用する物件ではこの特例は適用されないので注意が必要です。

3000万円の特別控除は確定申告の時に申請します。適用を受けるためには「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】」を準備しましょう。

引用:国税庁 譲渡所得の内訳書

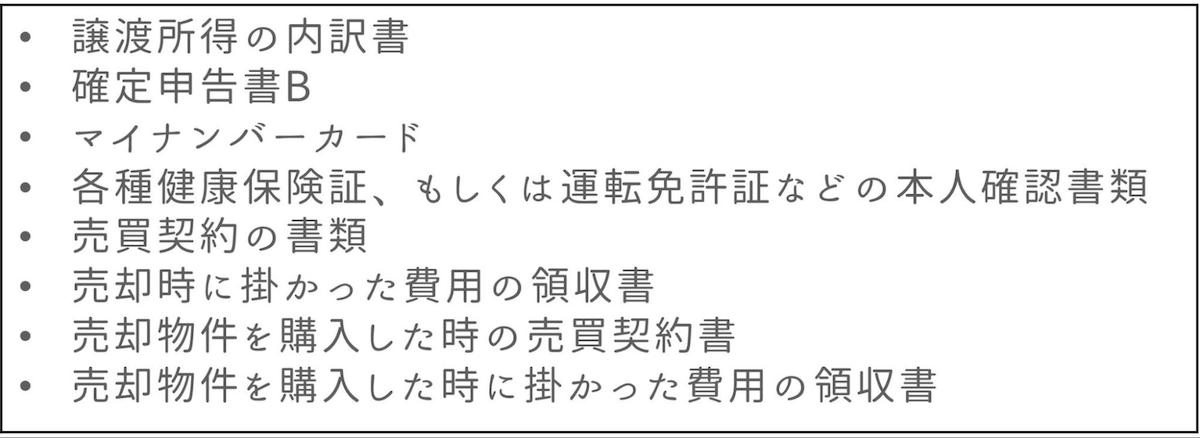

譲渡所得の内訳書のほかに、以下の確定申告に必要な書類と合わせて税務署に提出しましょう。

9-1-2.マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例【損した場合】

先ほどの特例とは逆に、今住んでいるマンションが購入時よりも安く売れて損した場合は「マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例」を利用しましょう。

こちらの特例を使うことにより「損益通算」と「繰越控除」の2つが利用でき、税金の還付を受けられます。

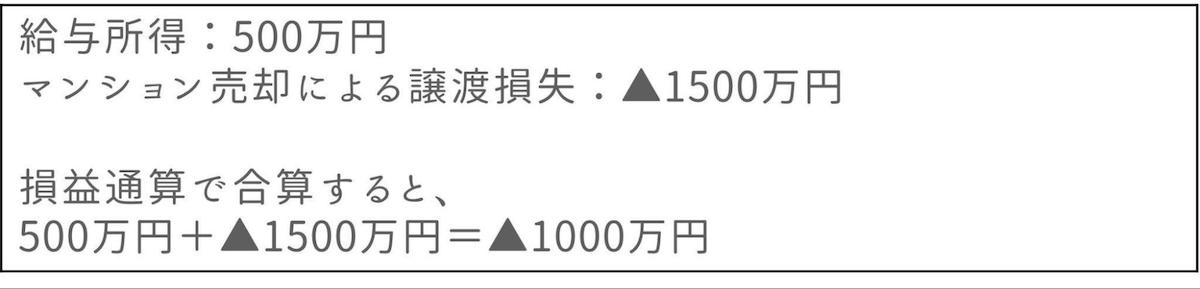

購入した物件よりも安くなり譲渡所得がマイナスになることを「譲渡損失」といいます。譲渡損失がある場合、譲渡損失と他の給与などの所得と合算することが可能です。これを「損益通算」と呼びます。

以下の例をご覧ください。

この例の場合、勤務している会社が給与所得500万円を前提に所得税を天引きしています。しかし、最終的に所得は▲1,000万円になりました。事前に天引きされた所得税よりも支払いすぎているということで、所得税や住民税がゼロになり還付を受けられる仕組みです。

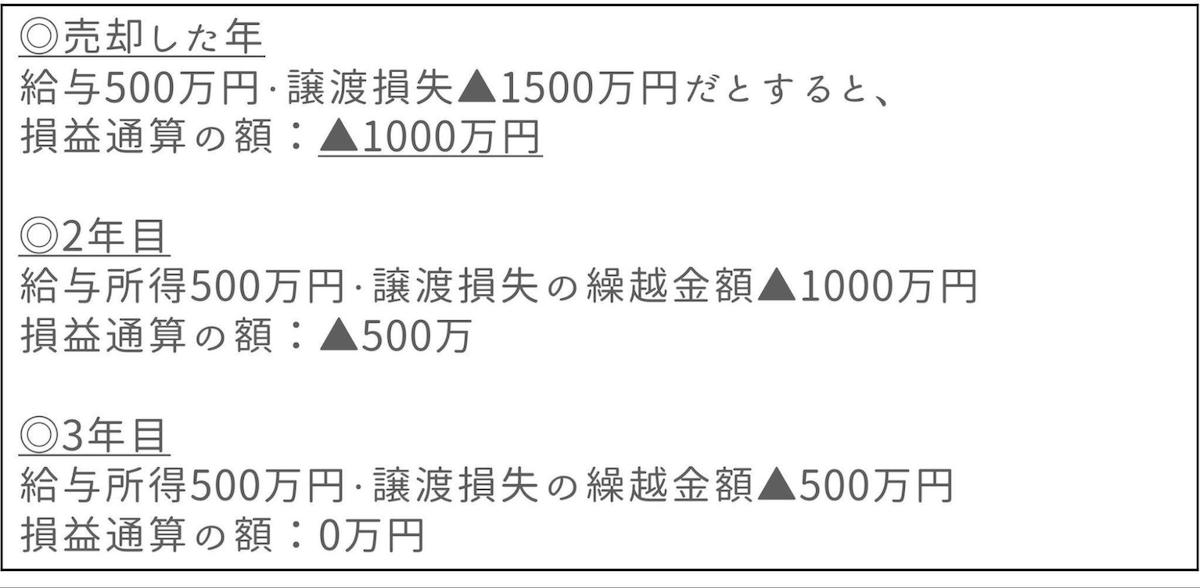

また、この特例では給与所得と合算し控除しきれなかった譲渡損失を翌年に繰り越せる「繰越控除」も利用できます。

この例でいうと、売却した年で控除しきれなかった1000万円を翌年に繰り越すことにより、2年目と3年目にも所得税や住民税の還付を受けられます。

ただし、売却したマンションと買い替えで得た物件について以下の要件を満たす必要があります。

- 売却した住宅の敷地面積が500㎡以内

- 買い替え先の住宅の床面積が50㎡以上

- 売却した年の翌年の12月31日までに新居を取得

- 取得した翌年の12月31日までに入居・入居見込みであること

- 返済期間10年以上の住宅ローンを借りて新居を取得すること

- 合計所得金額が3000万円以内

参考:国税庁 マイホームを買い換えた場合に譲渡損失が生じたとき

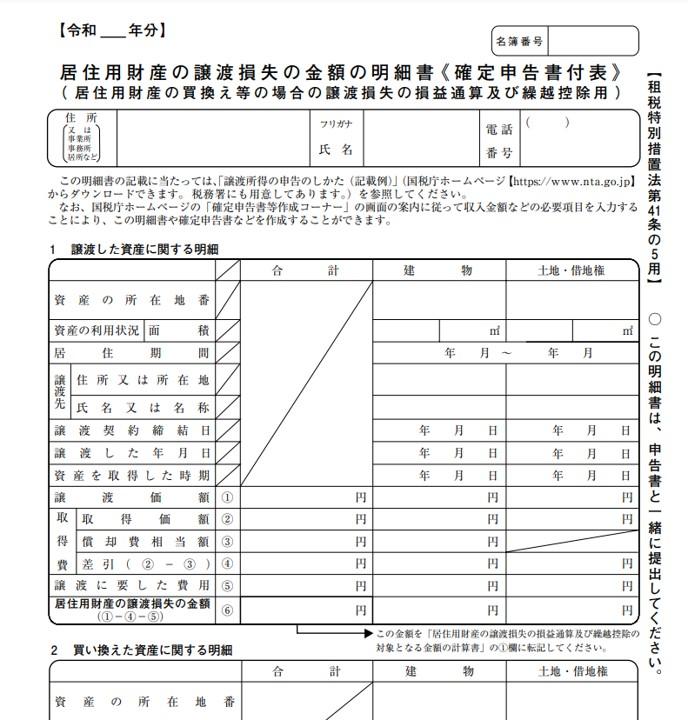

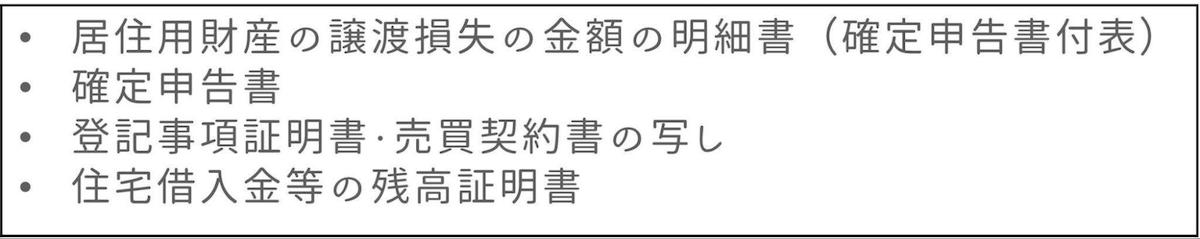

こちらの控除も確定申告の時に申請しましょう。適用を受けるためには「居住用財産の譲渡損失の金額の明細書(確定申告書付表)」を準備しましょう。

引用:国税庁 居住用財産の譲渡損失の金額の明細書(確定申告書付表)

この書類の他にも、以下の確定申告に必要な書類と合わせて税務署に提出しましょう。

9-2.リノベーションしないまま売却する

物件を売却する場合、仲介の不動産会社では「リノベーションやリフォームをしないとマンションを売却することができない」と言われることがあります。しかし、必ずしもマンションをリフォームしてから売るということが正解とは限りません。

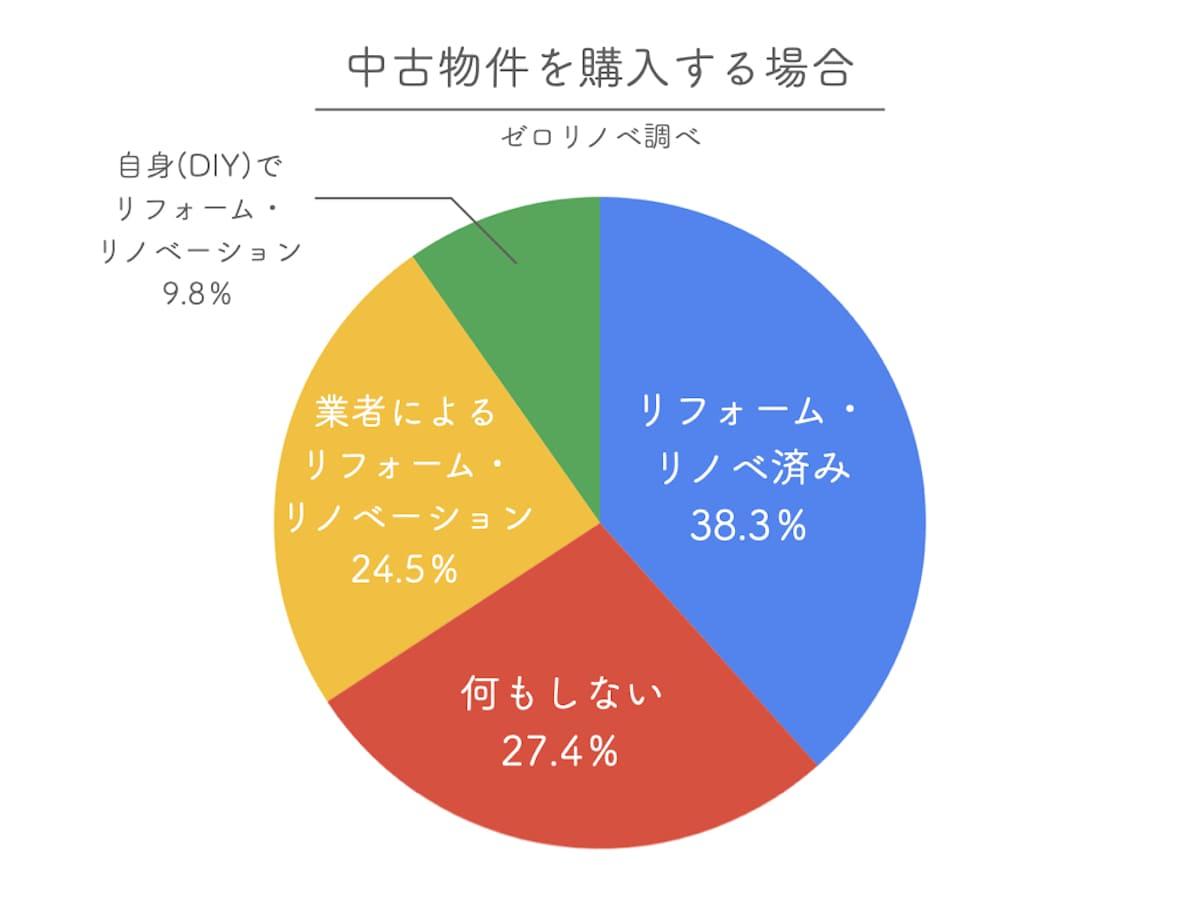

東京・神奈川・埼玉・千葉に住む20〜50代の男女3000人を対象に行われたアンケート(groove agent調べ)では、以下のような結果が出ています。

こちらの調査では、リフォーム・リノベ済み物件が良い人の割合が「38.3%」となっています。

しかし、自分自身でDIYをしてリフォーム・リノベーションをしたい人が「9.8%」、業者によるリフォーム・リノベーションを望んでいる人が「24.5%」。この2つを合わせると「34.3%」です。つまり、中古物件を購入したいと考えている人の3人に1人は、自分の好きなようにリフォーム・リノベーションをしたいと考えているといえます。

中古物件を買ってリフォーム・リノベーションを考えている人にとってリフォーム済みの物件は「その分金額が高くなる」「一度きれいにされたものをもう一度壊すことに後ろめたさを感じる」という理由から逆に敬遠されてしまうのです。

売主側にとっても、住み替え前に余計な費用が掛かるだけで損をしてしまいます。現状のまま「そのまま売る」ことで、お金や時間、手間をかけずに早く適切な価格で売る最善の方法になることもありますよ。

10. まとめ

マンション売却から新居購入までの手順や特徴などが分かり、どんな方法を取れば自分に合った住み替えができるか分かったと思います。

改めて記事の内容をまとめておきましょう。

住み替えの方法は「売り先行」と「買い先行」の2種類のパターンの手順があります。

買い先行と売り先行では、どちらもメリットがありますが、デメリットも存在します。

また、理想的な住み替え方法は、「同時進行」です。マンション売却の決済と新居の支払いがほぼ同時になることで、負担が少なくなりスムーズに住み替えを行えます。

売り買いのタイミングを合わせるのが難しいため、タイミングがズレても困らないように、売り買いのどちらを優先するか決めて住み替えの手続きを行いましょう。

買いか売りのどちらを優先させるのかは以下の基準を参考にしてみてください。

- 資金的にゆとりがある場合→新居購入を優先する(買い先行寄り)

- 住み替えに資金をあまり充てられない→マンション売却を優先する(売り先行寄り)

また、同時進行で行うポイントは、以下の3つです。

- 「売却・購入」両方の手間や時間を割けるようにスケジュールを確保する

- 信頼できる不動産会社に依頼する

- 同じ不動産会社で売買する

この3つを押さえると、タイミングを調節しやすくなります。

この記事を参考に、スムーズにマンション売却・住み替えが進むことを願っています。

不動産会社より「高く・早く・まるっと・手間なく」住み替えを行いたい場合は、「ワンストップ住み替え」で無料査定がおすすめ。

【1】住み替えまでまるッとサポートしてくれる

【2】実際の売却価格を査定できる

【3】築10年〜40年の中古マンションに強い

メールやLINEでも無料査定ができますので、下記からお気軽にご相談くださいませ。