「土地を売却したいけどいくら税金がかかるんだろう」

と不安に感じていませんか?結論からお伝えすると、土地を売却した際の税金の金額は、売却した土地の種類や販売価格、利益の有無などによって異なります。

もう少し詳しく言うと、土地を売却した際の税金は、主に印紙税、譲渡所得税、登録免許税の3種類あり、その税額は、土地の売却価格や利益の有無などによって変わります。

さらに、売却した土地が持ち家が建っていたものなのか相続した土地なのか、農地だったのかという点や、所有していた年数により、利用できる特例が違います。そのため、土地を売却した際にかかる税金は各々の状況によって違うのです。

土地を売却した後で送られてくる納税通知書を見て驚かないためにも、自分のケースではどんな税金がかかり、利用できる特例はあるのか、結果的にいくらの税金を納めなければならないのかをきちんと把握しておくことが大切です。

そこでこの記事では

- 土地売却にかかる税金は3種類

- 土地を売却する際の税金を支払うタイミング

- 土地売却にかかる税金の金額は譲渡所得が左右する

- 相続をした土地を売却する場合は保有期間に注意

- 土地売却の税金計算に利用できる特例は7つ

- 【状況別】土地売却にかかる税金をシミュレーション

- 土地売却にかかるその他の費用

について解説していきます。この記事を最後までお読みになると、土地を売却した際の税金について、どんな種類の税金があり、利用できる特例は何か、自分の場合は税額がいくらになるのかを知ることができます。

この記事があなたの土地売却にかかる税金を支払うお役に立てれば幸いです。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

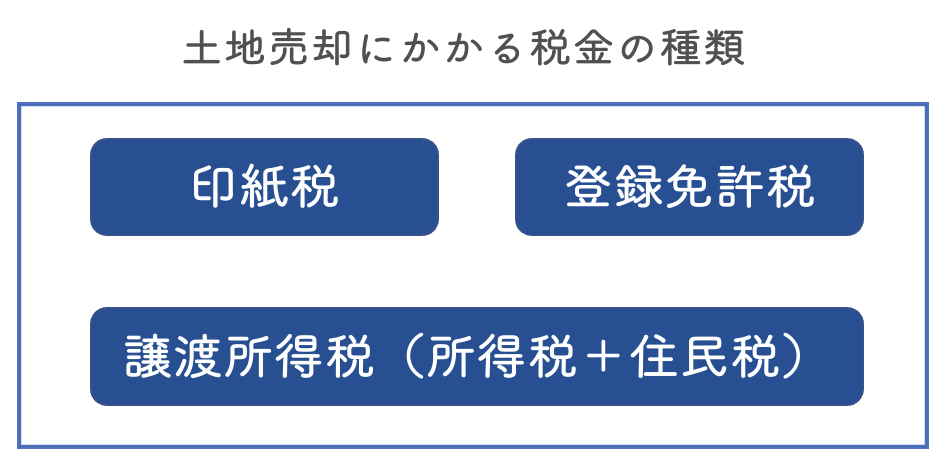

1.土地売却にかかる税金は3種類

冒頭でもお話した通り、土地売却にかかる税金は3種類あります。

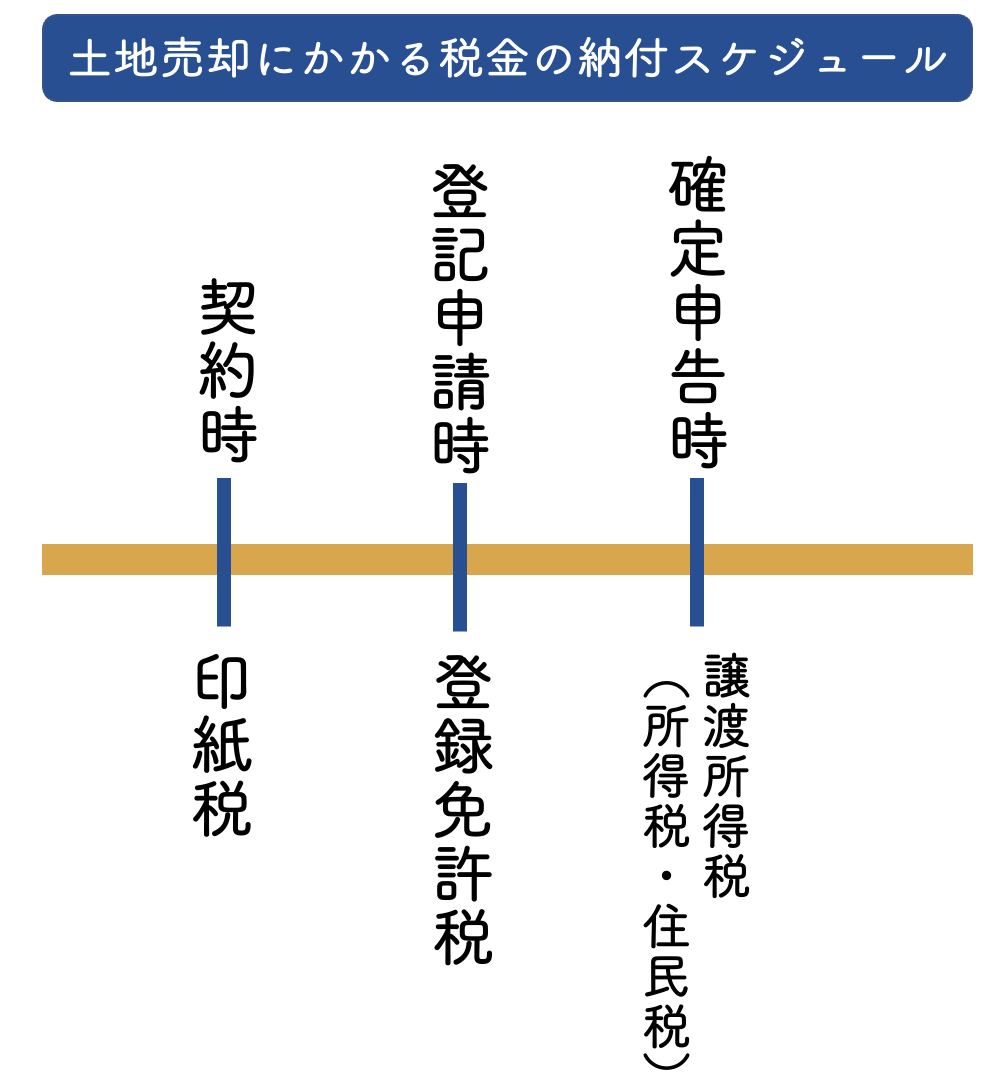

この図にもあるように、具体的には、

- 印紙税

- 登録免許税

- 譲渡所得税

の3つで、それぞれ定められている税額や計算方法が異なります。

それでは、一つずつ詳しく説明していきましょう。

1-1.印紙税

印紙税とは、1万円以上の契約を取り交わす際に発生する税金です。契約金額によって税額が定められていて、税額分の収入印紙を購入し、契約書に貼付して割印(またはサイン)をすることで納税とみなされます。

具体的な税額は次の表の通りです。

契約金額が10万円以上で平成26年4月1日から令和4年3月31日までの間に交わされる契約書については、軽減措置が適用されます。

不動産契約の場合には、売主と買主、どちらが印紙税を支払うかに法的な決まりはありませんので、不動産会社の指示に従いましょう。ただし、契約書を二部作成する場合は、それぞれに印紙税が必要です。

1-2.登録免許税

登録免許税とは、土地を売却した際の登記に必要になる税金です。もう少し詳しく言うと、売却した土地を買主のものに変更するための手続きをするもので、必ず必要になります。

土地を売却する時に必要になる手続きは、住宅ローンを組んだ際に付けた抵当権を外す「抵当権抹消登記」です。一方、土地を購入する際に必要になるのは、持ち主の名義を変更する所有権移転登記です。

抵当権抹消登記でかかる登録免許税は一律で、不動産1件につき1,000円です。

※抵当権抹消についてより詳しくは、抵当権抹消費用について書かれたこちらの記事をご確認ください。

1-3.譲渡所得税

譲渡所得税とは、詳しくは住民税と所得税に分けられ、土地を売却した際に利益があった場合のみ課される税金です。

利益は、単に売却価格から購入価格を差し引くものではなく、売却や購入に直接かかった諸費用も算入できる仕組みになっています。

売却の利益があった場合は、譲渡所得に土地の保有期間に応じて定められた税率をかけて税額を算出します。

譲渡所得税は、それぞれ計算した住民税と所得税の合計額になります。税額の計算については、この後の3章で詳しく説明しますので、ぜひ参考にしてくださいね。

また、譲渡所得税についてより理解を深めるためには、まず譲渡所得について知ることが必要です。譲渡所得についてより詳しくは、譲渡所得について書かれたこちらの記事をご覧ください。

2.土地を売却する際の税金を支払うタイミング

先ほどの説明で、土地の売却にかかる税金が3種類あることや、それぞれの税金について大まかな理解ができたかと思います。では、それぞれの税金はいつ支払うのかが気になる人も多いでしょう。

土地を売却する際の税金を支払うタイミングは、次の通りです。

もう少し分かりやすく、流れを解説していきます。

①印紙税

まず最初に支払う税金は、土地の売買契約が結ばれた際に納税する「印紙税」です。印紙税は、売買契約書に定められた税額の収入印紙を貼付して、印鑑かサインで割印をすることで納税とみなされます。

↓

②登録免許税

無事売買契約が結ばれると、その後は司法書士による土地の登記が進められます。土地の売却における不動産登記とは、住宅ローンを組んだ際に付けた抵当権を外す「抵当権抹消登記」と持ち主の名義を変更する「所有権移転登記」で、売主に支払い義務があるのは「抵当権抹消登記」です。

住宅ローンが完済されても、法務局に抵当権抹消を申請しなければ抵当権が残ったままになってしまいます。そして、抵当権が残っているままだと不動産を売却することができません。

売却代金で住宅ローンを完済すると、ローンを組んでいた金融機関から抵当権抹消に関する書類が送られてきます。それを添えて法務局に申請し、その際に登録免許税を支払うことになります。

登記については司法書士に依頼することが一般的です。司法書士に依頼する場合は、司法書士への報酬と一緒に登録免許税を支払います。そうすれば、後は司法書士がすべて手続きと支払いをしてくれます。

↓

③譲渡所得税(所得税・住民税)

そして、売却した翌年の2月16日〜3月15日に、確定申告で譲渡所得税の支払いをします。譲渡所得がある場合にのみ、譲渡所得税が課税されます。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

3.土地売却にかかる税金の金額は譲渡所得が左右する

ここまでの説明でお分かりの通り、印紙税と登録免許税はあらかじめ定められている税額を支払えば良いのである程度支払う額は決まっています。

ところが譲渡所得税は譲渡所得の有無が関係してくることと、譲渡所得がある場合は土地の所有年数に応じた税率がかけられることになるので、各々によって税額に大きく変動がある部分なのです。

つまり、土地の売却にかかる税金の金額を知るためには、譲渡所得税を理解することがポイントなのです。

そこで、譲渡所得税について、その仕組みや計算方法などについて詳しく説明していきます。

3-1.譲渡所得税の仕組み

譲渡所得税とは、土地を売却した際の所得税と住民税などを総括した名称です。譲渡所得税は、譲渡所得に税率をかけて算出します。

譲渡所得税は譲渡所得にかかる税金なので、土地を売却した際に利益が出なければ課税対象にはなりません。

譲渡所得の算出方法は、

売却代金ー取得費ー譲渡費用

で計算することができます。

ここで理解が必要になるのが取得費と譲渡費用です。それぞれについて詳しく説明していきましょう。

3-1-1.取得費

取得費とは土地を購入した金額と購入に関係した諸費用のことです。つまり、土地の購入代金だけでなく、購入の際にかかった税金や諸費用なども取得費として計算できます。

土地の購入の際にかかる諸費用とは具体的に、

- 土地の購入代金

- 物件購入の際に支払った税金(登録免許税、不動産取得税、印紙税)

- 仲介手数料

- 測量費、整地費、建物の取り壊し費用

- 改良費

- 一定の借入金利子

などが含まれます。

所有していた土地が代々受け継がれているものだったり、取得した年月がかなり昔の場合、取得費が計算できない場合もあるでしょう。

取得費が分からない場合は、売却代金の5パーセント相当額を概算取得費とすることが可能です。詳しくは国税庁の「取得費が分からないとき」をご覧ください。

3-1-2.譲渡費用

譲渡費用とは、土地を売却するためにかかった費用のことです。具体的には、

- 仲介手数料

- 印紙税

などが含まれます。

仲介手数料は、売却の宣伝や手続きを行ってくれた不動産会社に支払うもので、印紙税は先ほども説明した通り、売買契約書に貼付するものです。

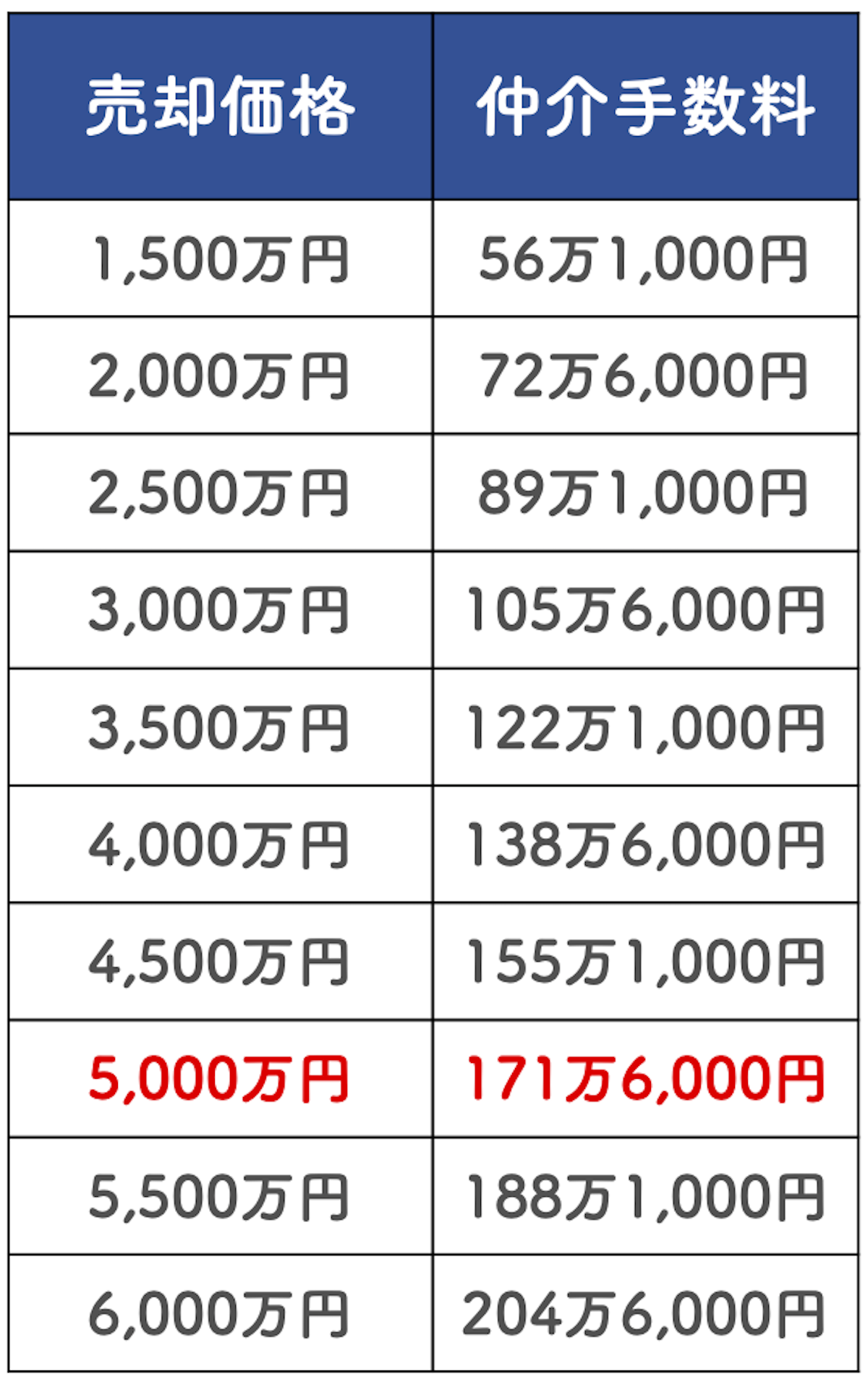

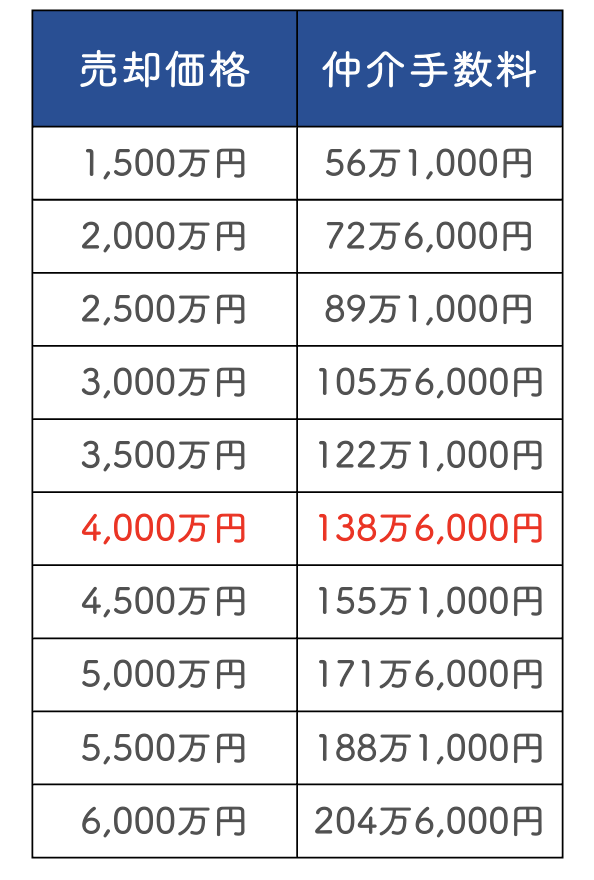

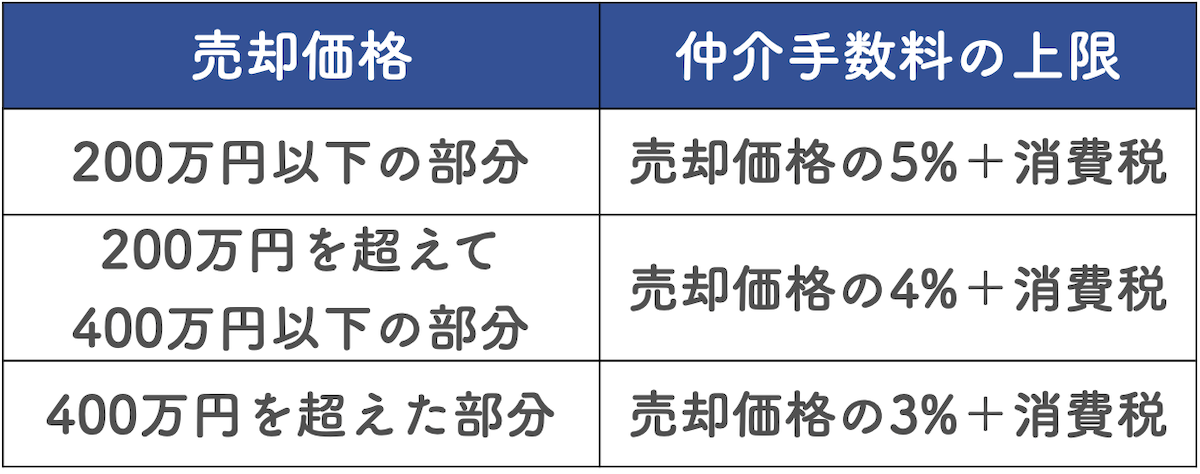

仲介手数料は不動産会社によって金額が変わりますが、上限が法律で定められていて、おおよそ上限が相場と言われています。

400万円を超える場合の速算式は次の通りです。

物件価格×3%+6万円+消費税

売却価格ごとの仲介手数料の早見表を作成しましたので、参考にしてみてください。

不動産売却時の仲介手数料についてより詳しくは、不動産の仲介手数料について書かれたこちらの記事をご覧ください。

3-2.譲渡所得税の計算方法

譲渡所得税の仕組みが理解できたところで、次に譲渡所得税がある場合は実際いくらくらいになるのか、具体的な計算方法を説明していきましょう。

【STEP1】

まずは譲渡所得があるかどうかを計算するために、取得費を算出します。取得費にできる内容は先ほども説明した通り、土地の購入代金と土地の取得に直接関係する諸費用や税金のことです。

取得費が分からない場合は、取得価格に5%をかけて概算として代入できます。

【STEP2】

次に、同じく譲渡所得があるかどうかを計算するための準備として、譲渡費用を算出します。譲渡費用にできる内容は、先ほども説明した通り、土地を売却する際に発生した仲介手数料や印紙税などです。

【STEP3】

取得費と譲渡費用が分かったら、譲渡所得があるかどうかを調べましょう。先ほど説明した計算式を使って、

売却代金ー取得費ー譲渡費用

を計算します。

ここで、利益がある場合は譲渡所得税の課税対象になりますが、土地を売却した際に利用できる控除がありますので、その控除額を差し引いてから利益の有無を判断することになります。

例えばマイホームが建っていた土地を売却した際は「居住用財産を譲渡した場合の3,000万円特別控除の特例」を利用することができます。土地の所有年数に関わらず誰でも譲渡所得から3,000万円を控除することができるので、ぜひ利用して節税対策をしていきましょう。

利用できる控除と特例については少し複雑なので、この後で詳しく説明していきますね。

【STEP4】

譲渡所得がある場合、譲渡所得税の税額を算出します。譲渡所得税の計算方法は、

譲渡所得×税率

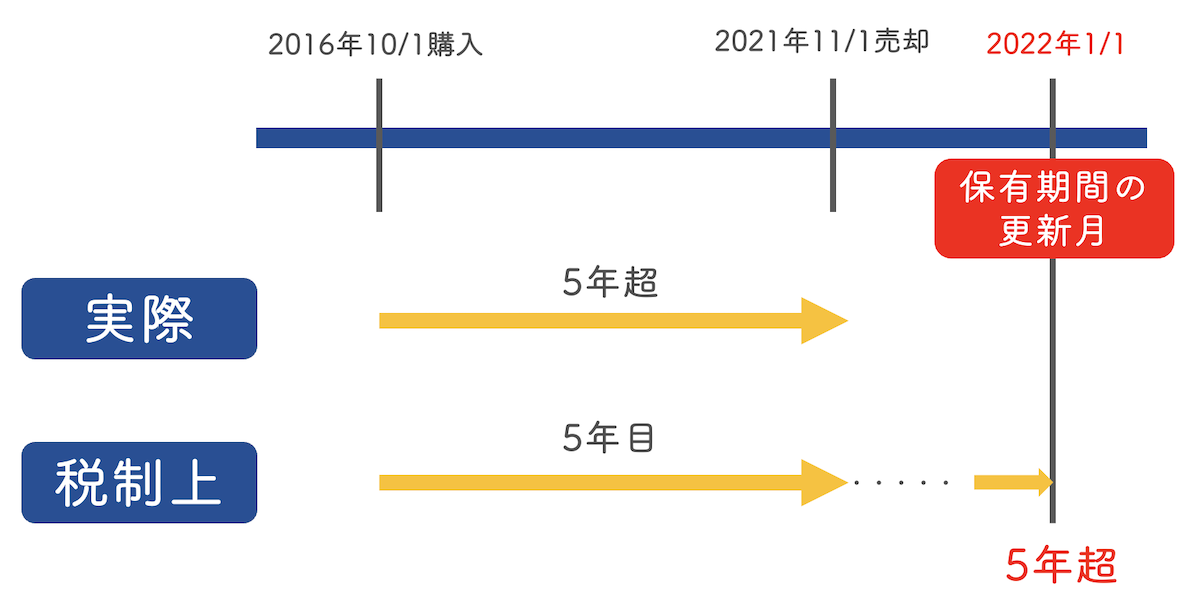

で、税率は土地の保有期間によって異なります。具体的には、保有期間が5年以下だと「短期譲渡所得」、5年超だと「長期譲渡所得」に区分され、税率は次のようになります。

- 5年以下の「短期譲渡所得」…39.63%

(所得税30.63%、住民税9% ※所得税は復興特別所得税2.1%含む)

- 5年超の「長期譲渡所得」…20.315%

(所得税15.315%、住民税5% ※所得税は復興特別所得税2.1%含む)

分かりやすいように、具体的な数字を入れて計算してみましょう。例えば譲渡所得が500万円だった場合、譲渡所得税は、

保有期間が5年以下だと500万円×0.3963=198万1,500(円)

保有期間が5年超だと500万円×0.20315=101万5,750(円)

となります。

ここで土地の保有期間について注意点があります。譲渡所得税を計算する際の土地の保有期間は、物件を購入した時点から1年ごとに数えるわけではないことです。保有期間は売却した年の1月1日時点でカウントされます。

土地の保有期間が5年を超えるか超えないか微妙な時期は、売却する前に保有期間を確認しておくことをオススメします。

【相続した土地を売却する場合は保有期間に注意】

相続した土地を売却する場合、基本的な譲渡所得税の計算は通常の土地売却と同じです。

ただし土地の保有期間について注意すべき点があります。

それは、相続した土地の保有期間は「相続人の保有期間を引き継ぐ」という点です。

もう少し分かりやすく説明すると、例えば亡くなった父親が10年保有していた土地を相続して、相続直後すぐに売却したとします。その場合、自分は1年も保有していなくても父親の保有期間が10年なので長期譲渡となり、長期譲渡所得税率が適用されます。

このように、土地を売却する際は保有期間が税率を左右する大事なポイントになります。そのため、短期譲渡や長期譲渡について詳しく理解することが必要なのです。

※短期譲渡所得についてより詳しくは、短期譲渡所得について書かれたこちらの記事をご確認ください。

※長期譲渡所得についてより詳しくは、長期譲渡所得について書かれたこちらの記事をご確認ください。

4.土地売却の税金計算に利用できる特例9つ

ここまで、土地売却にかかる税金についてその種類と計算方法について説明してきました。

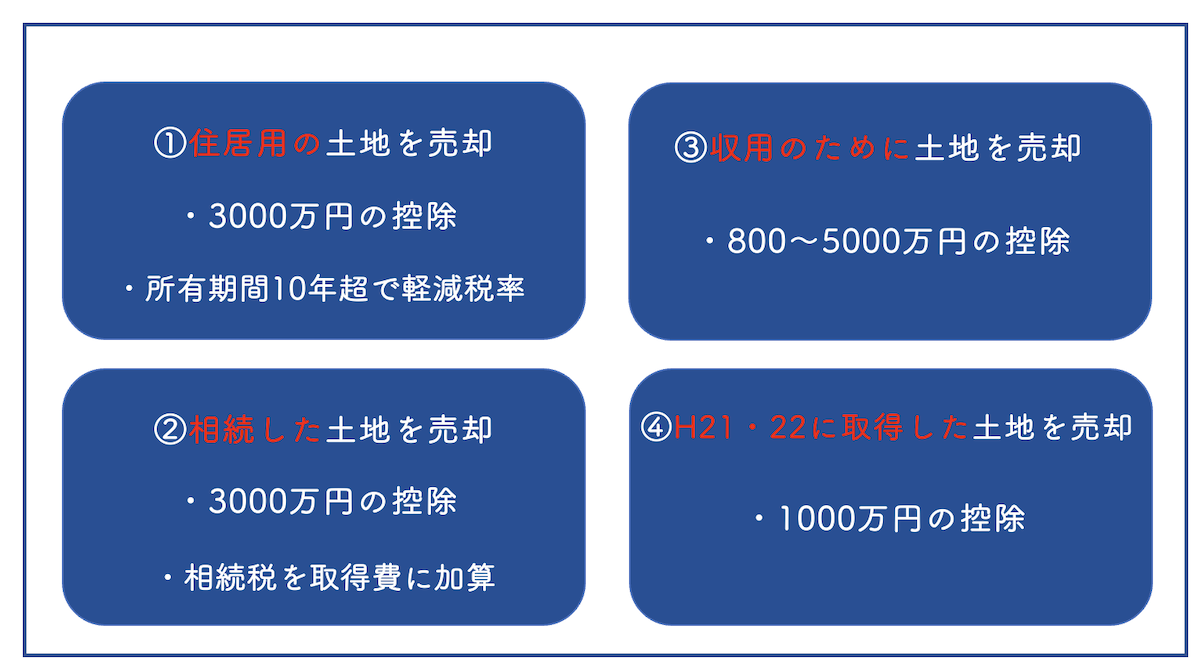

その中でも少しお話しましたが、土地の売却では土地の種類や状況に応じて利用できる特例があります。土地売却の税金に利用できる特例は9つあり、状況別にまとめて説明すると、次のようになります。

この図からも分かるように、

①居住していた土地を売却する場合に利用できるのは、

- 居住用財産を譲渡した場合の3,000万円特別控除の特例

- 10年超の居住用財産を譲渡した場合の軽減税率の特例

②相続した土地を売却する場合に利用できるのは、

- 被相続人の居住用財産に係る譲渡所得の特別控除の特例

- 相続税の取得費加算の特例

③公共事業や区画整理のための土地を売却する場合に利用できるのは、

- 公共事業などのために土地建物を売った場合の5,000万円の特別控除の特例

- 特定土地区画整理事業などのために土地を売った場合の2,000万円の特別控除の特例

- 特定住宅地造成事業などのために土地を売った場合の1,500万円の特別控除の特例

- 農地保有の合理化などのために土地を売った場合の800万円の特別控除の特例

④そのほかの場合に利用できるのは、

- 平成21年、22年に取得した土地などの保有期間が5年超の場合の1,000万円控除

となります。特に「居住用財産を譲渡した場合の3,000万円特別控除の特例」は土地の保有年数に関わらず誰でも受けられる特例なので、積極的に利用したい制度です。

それでは、それぞれについて詳しく説明していきます。

4-1.居住していた土地を売却する場合に利用できる特例2つ

売却した土地が、居住していた土地、つまりマイホームが建っていた土地だった場合、譲渡所得を軽減できる控除と特例があります。具体的には、

- 居住用財産を譲渡した場合の3,000万円特別控除の特例

- 10年超の居住用財産を譲渡した場合の軽減税率の特例

です。それぞれの特例の内容や要件を説明していきます。

4-1-1.居住用財産を譲渡した場合の3,000万円の特別控除の特例

居住用財産を売却した場合、所有期間の長短に関わらず、譲渡所得から3,000万円を控除できる特例です。

例えばマイホームが建っていた土地を売却して、譲渡所得が2,500万円あったとします。特例を利用すると譲渡所得はマイナスになり、所得はなしとみなされ課税対象になりません。

居住用財産を譲渡した場合の3,000万円の特別控除の特例を受ける要件は、

- 自分が住んでいる家屋または、家屋と土地を売却した場合

- 住まなくなった日から3年を経過する日の属する年の12月31日までに売却すること

- 家屋を取り壊した場合は、家屋を取り壊した日から1年以内に土地譲渡契約を締結し、かつ、住まなくなってから3年を経過する日の属する12月31日までに売却すること

- 家屋を取り壊してから譲渡契約を締結した日まで、貸駐車場などの用途で使用していない

- 売却先が親子や夫婦などの近親者ではない

となります。

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」には土地の保有期間などの制約がなく、多くの人が受けられる特例です。3,000万円の特別控除の特例についてより詳しくは、不動産の売却に関する3,000万円の控除について書かれたこちらの記事をご確認ください。

4-1-2.10年超の居住用財産を譲渡した場合の軽減税率の特例

国税庁によって定められた要件を満たす場合に、所有期間5年超の場合に適用される長期譲渡所得の税率よりも低い税率を適用できる特例です。

特例を適用した場合の税率は、

譲渡所得が6,000万円以下の部分…14.21%

譲渡所得が6,000万円超の部分…20.315%

となります。

従来の税率では、

所有期間が5年以下…39.63%

所有期間が5年超…20.315%

となっているので、所有期間が10年を超えた場合は譲渡所得が6,000万円以下の部分について税率が軽減されることが分かります。

10年超の居住用財産を譲渡した場合の軽減税率の特例が適用される要件は、

- 売却した年の1月1日において売却した家屋と土地の所有期間がともに10年を超えていること

- 自分が住んでいる家屋または、家屋と土地を売却した場合

- 住まなくなった日から3年を経過する日の属する年の12月31日までに売却すること

- 家屋を取り壊した場合は、家屋を取り壊した日から1年以内に土地譲渡契約を締結し、かつ、住まなくなってから3年を経過する日の属する12月31日までに売却すること

- 家屋を取り壊してから譲渡契約を締結した日まで、貸駐車場などの用途で使用していないこと

- 売却先が親子や夫婦などの近親者ではない

となります。

売却する土地の所有期間が10年を超えている人は、ぜひ要件をチェックしてみてください。

ちなみに、「居住用財産を譲渡した場合の3,000万円特別控除の特例」と「10年超の居住用財産を譲渡した場合の軽減税率の特例」は併用できますので、当てはまる人はぜひ利用しておきましょう。

4-2.相続した土地を売却する場合に利用できる特例2つ

次にご紹介したいのが、相続した土地を売却した場合に利用できる特例です。具体的には

- 被相続人の居住用財産に係る譲渡所得の特別控除の特例

- 相続税の取得費加算の特例

です。それぞれの特例の内容や要件を説明していきます。

4-2-1.被相続人の居住用財産に係る譲渡所得の特別控除の特例

相続または遺贈により被相続人が住んでいた家屋や土地を取得した場合、一定の要件を満たせば譲渡所得から3,000万円を控除できる特例です。

一定の要件とは、

- 売却価格が1億円以下であること

- 相続した家屋または家屋と土地を、平成28年4月1日から令和5年12月31日までの間に売却した

- 相続の開始があった日から3年を経過する日の属する年の12月31日までに売却した

- 売却先が親や夫婦などの近親者ではないこと

- 売却した家屋が昭和56年5月31日以前に建築されたものであること

- 一定の耐震基準を満たしていること

- 相続から譲渡までの間に、事業や貸付、居住いずれの用途でも使用していない

となります。

売却価格が1億円以下で相続から3年以内に売却する場合は、詳しい要件をぜひチェックしてみましょう。

4-2-2.相続税の取得費加算の特例

一定の要件を満たす場合に、相続税の一部を譲渡資産の取得費に加算できる特例です。

もう少し分かりやすくお伝えすると、少し前にお話した譲渡所得を算出する際に必要な「取得費」に、相続人が支払った相続税を諸費用として加算できるということです。

一部とはどのくらいかと言うと、次の計算式で求めることができます。

相続税額×(その者の相続税の課税価格の計算の基礎とされたその譲渡した財産の価格)÷(その者の相続税の課税価格+そのものの債務控除額)=取得費に加算する相続税額

この特例を受けるための要件は、

- 相続や遺贈により財産を取得した

- 財産を取得した人に相続税が課されている

- その財産を相続開始のあった日の翌日から相続税の申告期限の翌日以降3年を経過する日までに譲渡していること

などになります。

4-3.公共事業や区画整理のための土地を売却する場合に利用できる特例5つ

公共事業や区画整理のために土地を売却した場合にも、特例が利用できます。具体的には、

- 収用等に伴い代替資産を取得した場合の課税の特例

- 譲渡所得から最高5,000万円までの特別控除を差し引く特例

- 特定土地区画整理事業などのために土地を売った場合の2,000万円の特別控除の特例

- 特定住宅地造成事業などのために土地を売った場合の1,500万円の特別控除の特例

- 農地保有の合理化などのために土地を売った場合の800万円の特別控除の特例

です。それぞれの特例の内容や要件などについて詳しく説明していきます。

4-3-1.収用等に伴い代替資産を取得した場合の課税の特例

収用とは、国が公共事業のために必要になる土地を土地収用法に基づいて取得することです。つまりこの特例は、公共事業のために土地を売却した際に適用されます。

具体的には、公共事業のために土地を売却した後に代替資産を取得した場合に、売った金額より買い換えた金額の方が多いときは所得税の課税が将来に繰り延べられ、売った年については譲渡所得がなかったものとされます。

さらに、売った金額より買い換えた金額の方が少ないときは、その差額を収入金額として譲渡所得の金額の計算を行うというものです。

特例が適用になるには、次の要件すべてに当てはまることが必要です。

- 売却した土地が固定資産であること

- 原則として、売却した資産と同じ種類の資産を取得すること

※土地なら土地を取得すること

- 土地の収用があった年から2年以内に代替資産を取得すること

となります。

収用で土地を売却する場合でまた土地を取得する予定がある人は、要件が当てはまるかチェックしてみてください。

4-3-2.譲渡所得から最高5,000万円までの特別控除を差し引く特例

公共事業のために土地を売却した場合、譲渡所得から最高5,000万円までを控除できる特例です。

特例が適用になるには、次の要件すべてに当てはまることが必要です。

- 売った土地が固定資産であること

- 最初に買取りの申出があった日から6か月を経過した日までに土地を売却していること

- 公共事業の施行者から最初に買取り等の申し出を受けた者(その者の死亡に伴い相続又は遺贈により当該資産を取得した者を含む)が譲渡していること。

- その年に公共事業のために売った資産の全部について収用等に伴い代替資産を取得した場合の課税の特例の適用を受けていないこと。

です。先ほど説明した「収用等に伴い代替資産を取得した場合の課税」と「譲渡所得から最高5,000万円までの特別控除を差し引く特例」は併用できないので注意が必要です。

4-3-3.特定土地区画整理事業などのために土地を売った場合の2,000万円の特別控除の特例

国土交通省の市街地まちづくり活性事業などのために個人が所有する土地を売却した場合に、譲渡所得金額から2,000万円までを控除できる特例です。

4-3-4.特定住宅地造成事業などのために土地を売った場合の1,500万円の特別控除の特例

一定の条件の下で個人が所有する土地を買い取られた場合、土地の譲渡所得から1,500万円までを控除できる特例です。

一定の条件とは、

- 地方公共団体や航空会社、地方住宅供給公社、住宅地造成によって土地が買い取られた場合

- 土地収用法などに基づいて土地が買収された場合

- 特定の民間宅地造成事業で土地を買い取られた場合

です。

要件に特徴がありますが、当てはまる人はぜひ利用したい特例です。

4-3-5.農地保有の合理化などのために土地を売った場合の800万円の特別控除の特例

農業委員会の斡旋によって個人が所有する土地を売却した場合に、譲渡所得から800万円を控除できる特例です。

適用になる要件は、

- 農用地利用集積計画または農業委員会の斡旋等により譲渡した場合

- 農地中間管理機構または農地利用集積円滑化団体に譲渡した場合

です。こちらも要件に特徴がありますが、該当する人はぜひ特例を利用して節税対策をしてください。

4-4.そのほかの場合に利用できる控除

ここまで説明してきた状況以外でも特例が利用できる場合があります。具体的には、

- 平成21年、22年に取得した土地などの保有期間が5年超の場合の1,000万円控除

です。特例の内容と適用要件について説明していきます。

「平成21年、22年に取得した土地などの保有期間が5年超の場合の1,000万円控除」とは、平成21年・平成22年に取得した土地を売却した場合に適用になるという、限定的な控除です。この特例は、リーマンショック後の景気および不動産取引の低迷を受けて創設されました。

もう少し詳しく説明すると、個人が平成21年に取得した土地を平成27年以降、平成22年に取得した土地を平成28年に売却した場合、譲渡所得の金額から1,000万円を控除できるという特例です。譲渡所得の金額が1,000万円に満たない場合にはその譲渡所得の金額が控除額になります。

適用になる要件は次の通りです。

- 親子や夫婦など特別な間柄にある者から取得した土地ではない

- 相続、遺贈、贈与、交換、代物弁済及び所有権移転外リース取引により取得した土地ではない

- 収用等の場合の特別控除などの特例を受けていないこと

となります。売却する土地が平成21年、平成22年に取得した土地の場合は、ぜひ要件をチェックしてみましょう。

5.【状況別】土地売却にかかる税金をシミュレーション

土地の売却にかかる税金の計算方法や利用できる控除について説明したところで、状況別で実際にどのくらい税額がかかるのかをシミュレーションしていきましょう。

今回は、一般の人に起こりうる可能性が高い2つのパターンに分けて計算していきます。具体的には、

①マイホームが建っていた土地を売却する場合

②相続した土地を売却する場合

です。

では、それぞれのシミュレーションを詳しく解説していきます。

5-1.マイホームが建っていた土地を売却する場合の税金シミュレーション

マイホームが建っていた土地を売却する場合の税金を計算していきましょう。譲渡所得がなければ印紙税と登録免許税だけなので、このシミュレーションでは譲渡所得がある場合とします。

仮定する条件としては、

- 売却価格5,000万円

- 購入価格1,500万円

- 取得費 不明

- 譲渡費用 仲介手数料、印紙税

- 所有年数 15年

とします。それでは計算していきましょう。

【シミュレーション】

◎STEP1

まずは譲渡所得があるかどうかを計算するために、取得費を算出します。今回は、取得費が不明であると仮定して売却価格に5%をかけて概算価格を算出します。

5,000万円×0.05=250万円

これに購入価格1,500万円を加算して、取得費の合計は1,750万円です。

◎STEP2

次に、同じく譲渡所得があるかどうかを計算するための準備として、譲渡費用を算出します。譲渡費用は土地を売却する際に発生した仲介手数料や印紙税などです。

仲介手数料は、前にお伝えした仲介手数料の早見表を参考にしていきましょう。

早見表によると売却価格が5,000万円なので、仲介手数料の上限は171万6,000円となります。

印紙税は、売却価格が1,000万円を超え5,000万円以下なので、1万円となります。

よって、仲介手数料と印紙税を合わせた譲渡費用は、172万6,000円です。

◎STEP3

取得費と譲渡費用が分かったら、譲渡所得があるかどうかを調べましょう。先ほど説明した計算式を使って、

売却価格ー取得費ー譲渡費用

を計算していきます。

上の式に当てはめると、

5,000万円ー1,750万円ー172万6,000円=3,077万4,000円

よって、譲渡所得は3,077万4,000円となります。

◎STEP4

ここで、利用できる特例を適用していきます。

この場合に利用できるのは、

- 居住用財産を譲渡した場合の3,000万円の特別控除の特例

- 10年超の居住用財産を譲渡した場合の軽減税率の特例

です。

まず、「STEP3」で出した譲渡所得3,077万4,000円から、3,000万円を控除します。

3,077万4,000円ー3,000万円=77万4,000円

よって、特例適用後の譲渡所得は77万4,000円です。

次に、譲渡所得税を計算していきますが、「10年超の居住用財産を譲渡した場合の軽減税率の特例」により、軽減税率を適用できます。

この場合譲渡所得が6,000万円以下なので、税率は14.21%です。

77万4,000円×14.21%=10万9,985円

よって、譲渡所得税は10万9,985円と算出されます。

5-2.相続した土地を売却する場合の税金シミュレーション

次に、親から相続をした土地を売却した場合の税金を計算していきましょう。

仮定する条件としては、

- 売却価格4,000万円

- (親)購入価格1,500万円

- 取得費 不明

- 譲渡費用 仲介手数料、印紙税

- (親)所有年数 10年

- 相続開始後1年で売却

とします。

【シミュレーション】

◎STEP1

まずは譲渡所得があるかどうかを計算するために、取得費を算出します。取得費が不明なので、売却価格に5%をかけて概算価格を算出します。

4,000万円×0.05=200万円

これに物件の購入価格1,500万円を加算すると、取得費の合計は1,700万円です。

◎STEP2

次に、同じく譲渡所得があるかどうかを計算するための準備として、譲渡費用を算出します。譲渡費用は土地を売却する際に発生した仲介手数料や印紙税などです。

仲介手数料は、前にお伝えした仲介手数料の早見表を参考にしていきましょう。

早見表によると売却価格が4,000万円なので、仲介手数料の上限は138万6,000円となります。

印紙税は、売却価格が1,000万円を超え5,000万円以下なので、1万円となります。

よって、仲介手数料と印紙税を合わせた譲渡費用は、139万6,000円です。

◎STEP3

取得費と譲渡費用が分かったら、譲渡所得があるかどうかを調べましょう。先ほど説明した計算式を使って、

売却価格ー取得費ー譲渡費用

を計算していきます。

上の式に当てはめると、

4,000万円ー1,700万円ー139万6,000円=2,160万4,000円

よって、譲渡所得は2,160万4,000円となります。

◎STEP4

ここで、利用できる特例を適用していきます。

この場合に利用できるのは、

- 被相続人の居住用財産に係る譲渡所得の特別控除の特例

です。この特例では、譲渡所得から3,000万円を控除できます。

そこで、「STEP3」で出した譲渡所得2,160万4,000円から、3,000万円を控除します。

2,160万4,000円ー3,000万円=−839万6,000円

よって、特例適用後の譲渡所得は0円です。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

6.税金以外で土地売却にかかる費用

先ほどのシミュレーションで、土地の売却にかかる税金の計算イメージがついたでしょうか。

土地を売却する際の税金についての概算は把握できたかと思いますが、実は土地を売却する際には税金以外にも必要になる費用があります。

具体的には、

- 仲介手数料

- ローンの抵当権抹消費用

- 土地境界確定測量の費用

- 解体工事など

となります。これらの費用について、詳しく説明していきます。

6-1.仲介手数料

仲介手数料は「譲渡費用」のところでも説明しましたが、売却の宣伝や手続きを行ってくれた不動産会社に支払う成功報酬のようなものです。

仲介手数料の金額は不動産会社によってさまざまですが、法律で上限が決められています。

不動産会社は上限以上は請求できないため、一般的にはこの上限が相場とされています。

仲介手数料は、譲渡費用の一部に加算することができるためより詳しく理解しておくことが大切です。仲介手数料についてより詳しくは、不動産売却時の仲介手数料について書かれたこちらの記事をご覧ください。

6-2.ローンの抵当権抹消費用

土地を購入した際に、住宅ローンを組んでいる人がほとんどでしょう。土地を売却した際には売却代金でローンを完済し、ローンを組んだ時に付与された抵当権を抹消する手続きが必要になります。

抵当権の抹消手続きは、自分でもできますが、手続き内容が専門的になるので司法書士に任せた方が無難です。

司法書士に任せる際は、抵当権抹消に関わる登録免許税や事前調査費などの実費に加えて、司法書士への報酬が1万円〜2万円ほど必要になります。

まとめると、

司法書士報酬 1万円〜2万円

登録免許税 1,000円

事前調査費用(不動産の登記内容を調査費用) 335円

完了後謄本取得費用 600円(オンライン請求の場合500円)

合計で1万1,935円〜2万1,935円となります。

6-3.土地境界確定測量費用

土地を売却する際、隣接地との境界線を明確にしておくことは必須です。代々受け継がれている土地や古い土地の場合、測量図を紛失していたり、境界線が認識と異なることも珍しくありません。

そこで土地売却前に、土地家屋調査士に調査・測量・書類作成を依頼することをおすすめします。

費用は土地1件につき、35万円〜45万円程度が相場です。

6-4.解体工事

土地を売却する際に建物を解体してから売却したいという人もいるでしょう。

解体費用の相場は数百万円と言われていて、具体的な内訳は次の通りです。

1坪あたりの単価

木造…3〜5万円

鉄骨造…4〜6万円

この相場をベースに、階数や建築素材、地下室の有無、重機が入れるスペースがどのくらいか、などを元に金額が算出されていきます。

※解体費用についてより詳しくは、「土地売却 解体費用」について書かれたこちらの記事をご確認ください。

※土地売却で税金以外にかかる費用についてより詳しくは、「土地売却費用」について書かれたこちらの記事をご確認ください。

7.まとめ

いかがでしたか?土地を売却した際の税金について、種類と計算方法、利用できる控除、具体的なシミュレーションなどを説明してきました。

土地を売却したらどんな税金がかかるのか、自分の場合はどのくらいの税額になるのかをイメージできた人も多いのではないでしょうか。

最後にこの記事をまとめると、

◎土地の売却にかかる税金は4つで、

- 印紙税

- 譲渡所得税

- 登録免許税

◎土地売却の税金を支払うタイミングは、

契約時/印紙税

登記時/登録免許税

確定申告時/譲渡所得税(所得税と住民税)

となります。

◎土地売却の税額を左右する譲渡所得税の計算式は、

売却価格ー取得費ー譲渡費用

◎取得費とは、土地を購入した金額と購入に関係した諸費用のこと。土地の購入代金だけでなく、購入の際にかかった税金や諸費用なども取得費として計算できる。

土地の購入の際にかかる諸費用とは具体的に、

- 土地の購入代金

- 物件購入の際に支払った税金(登録免許税、不動産取得税、印紙税)

- 仲介手数料

- 測量費、整地費、建物の取り壊し費用

- 改良費

- 一定の借入金利子

などが含まれる。

◎譲渡費用とは、土地を売却するためにかかった費用のこと。具体的には、

- 仲介手数料

- 印紙税

などが含まれる。

◎土地売却の税金計算に利用できる特例は9つあり、

①居住していた土地を売却する場合に利用できるのは、

- 居住用財産を譲渡した場合の3,000万円特別控除の特例

- 10年超の居住用財産を譲渡した場合の軽減税率の特例

②相続した土地を売却する場合に利用できるのは、

- 被相続人の居住用財産に係る譲渡所得の特別控除の特例

- 相続税の取得費加算の特例

③公共事業や区画整理のための土地を売却する場合に利用できるのは、

- 公共事業などのために土地建物を売った場合の5,000万円の特別控除の特例

- 特定土地区画整理事業などのために土地を売った場合の2,000万円の特別控除の特例

- 特定住宅地造成事業などのために土地を売った場合の1,500万円の特別控除の特例

- 農地保有の合理化などのために土地を売った場合の800万円の特別控除の特例

④そのほかの場合に利用できるのは、

- 平成21年、22年に取得した土地などの保有期間が5年以上の場合の1,000万円控除

◎土地を売却する際には税金以外にも必要になる費用がある。

具体的には、

- 仲介手数料

- ローンの抵当権抹消費用

- 土地境界確定測量の費用

- 解体工事など

となる。

以上になります。この記事で土地を売却した際の税金について理解を深め、土地売却にかかる税金に対する不安を払拭できることを願っています。

早く・無駄なお金をかけずマンションを売るならスムナラで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。