「相続した土地の相続税はいくらになる?」

「相続税はどうやって調べればいい?」

土地を相続したら、相続税がどれくらいかかるか心配ですよね。しかし、相続税は相続が発生したからといってすべての人が必ず納めなければいけないとは限りません。

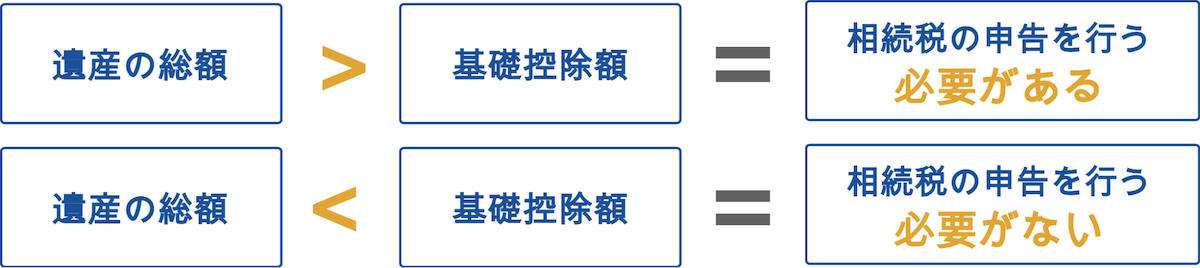

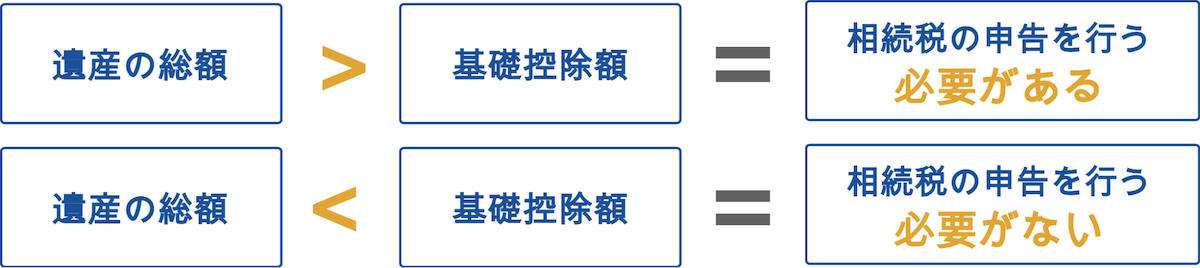

土地の相続税は、遺産総額が基礎控除額を上回る場合に課税されます。遺産総額が基礎控除額を下回れば相続税は発生しないため、申告も納税も必要ありません。

土地の資産額を知るためには土地自体の評価額から調べる必要があります。土地の相続税は、土地の評価額から基礎控除額を差し引き、残りの額を法定相続分の割合に応じて各法定相続人に配分してそれに応じた税率を適用して算出します。

少しややこしく感じてしまいますが、順を追って計算していけば相続税がいくらになるかわかります。そこで、この記事では下記についてわかりやすく解説します。

◎土地の相続税を計算するための基礎知識

◎土地の評価額の計算方法

◎土地の相続税の計算方法

◎土地の相続税を節税できる方法

◎相続税申告の手続きの流れ

◎相続した土地の活用方法

この記事を読んでいただければ、土地の相続税についての基本的な知識が身につくはずです。相続税がいくらになるかを知ることで、次のステップにも進みやすくなるでしょう。ぜひこの記事をお役立てください。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

1.土地の相続税を計算するために知っておくべきこと

土地の相続税は、遺産総額が基礎控除額を上回る場合に課税されます。相続が発生したからといってすべての人が必ず納めなければいけないとは限りません。

相続税の基礎控除とは、亡くなった人がのこした財産のうち一定の金額までは相続税がかからない(控除される)制度です。

そのため、相続が発生したらまずは「基礎控除額がいくら?」かを調べることが土地の相続税を知るための第一歩です。そのうえで課税価格の合計額を計算し、基礎控除額を上回るようであれば、相続税の申告準備を進めるのが基本的な手順となります。

1-1.基礎控除内なら土地の相続税はかからない

相続税は遺産の総額のうち、基礎控除額を超えた財産にのみに課税されます。

反対に、遺産総額が基礎控除額以下であれば相続税は発生しないため、申告も納税も必要ありません。実は、相続税を納めなくてよいケースが大半だったりします。

自身の基礎控除額は以下の算式で知ることができます。

法定相続人とは法律で定められた相続の権利がある人のことです。例えば、子どもや親、祖父母、兄弟姉妹がそれに当たります。基礎控除として3000万円、相続人ひとりにつき600万円が相続する財産から控除されるため、相続人が多いほど控除される額が増えていきます。

この計算式に当てはめて、土地の資産額が基礎控除額よりも多ければ相続税の申告を行う必要があり、少なければ相続税の申告も納税の必要もありません。

例えば、法定相続人が3人で土地などの総資産額が3000万円だった場合、

基礎控除額:3,000万円+(600万円×3人=1,800万円)=4,800万円

▷ 遺産総額 3,000万円ー基礎控除額4,800万円=−1,800万円

▷ 課税対象額がマイナス → 相続税はかからない

上記のような計算式になり、基礎控除額の方が大きくなりますので相続税はかからないことがわかります。反対に、遺産の総額が4,800万円超あった場合は相続税が発生します。相続税は財産が多ければ多いほど税率が高くなる仕組みです。

税率について詳しくは4章で解説します。先に税率について詳しく知りたい方は下記リンクよりお読みください。

1-2.土地の相続税評価額を調べる方法

では、土地の資産額はどのように調べればよいのでしょうか?それには土地の「相続税評価額」を調べる必要があります。

相続税評価額とは、相続税や贈与税を計算するときの基準となる課税価格のことです。土地の評価方法には「路線価方式」と「倍率方式」があります。

それぞれの方式について次の章で詳しく見ていきましょう。

2.【路線価方式】土地の相続税評価額の計算方法

路線価方式とは、国税庁が定める路線価という数値を使って土地を評価する方法です。

「路線価地域」と呼ばれる場所に土地がある場合、路線価方式を適用します。路線価地域は、主に市街地や住宅地が該当します。

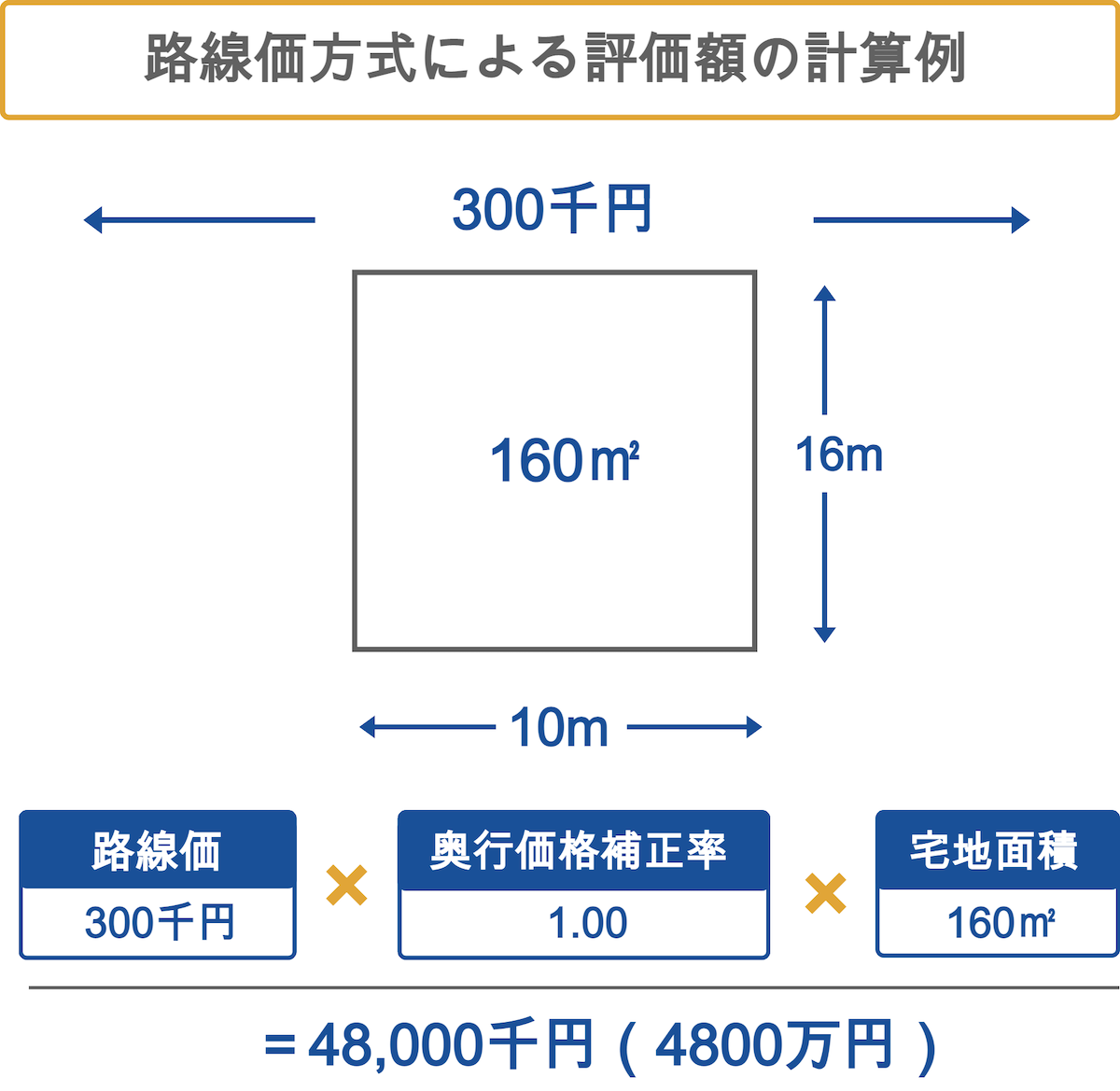

路線価は、道路(路線)に面する標準的な宅地の1㎡当たりの価格のことで、千円単位で表示されています。路線価方式による評価額の計算式は次のとおりです。

奥行価格補正率とは、その宅地の奥行距離に応じて「奥行価格補正率表」に定める補正率です。奥行きが極端に長いまたは短いなど、土地活用がしにくい場合、土地の評価を下げる減額補正率となります。例えば、土地の奥行きが極端に長い場合、住宅を建てにくくなるため奥行価格補正率で路線価が減額されます。

路線価方式による評価額の計算例を見てみましょう。

仮に、間口が10m、奥行きが16mの土地が路線価30万円の道路に面していたとしましょう。奥行価格補正率1.00に路線価、土地面積をかけた4800万円がこの土地の評価額となります。

その土地が路線価地域であるか、倍率地域であるかについては路線価図や評価倍率表で確認できます。路線価図と評価倍率表は国税庁のホームページから確認ができます。

▷国税庁:「路線価図・評価倍率表」

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

3.【倍率方式】土地の相続税評価額の計算方法

倍率方式とは、固定資産税の評価額に規定の倍率をかけて評価額を算出する方法です。

倍率方式は郊外の土地や田畑、山林などに適用されます。固定資産税の評価額は毎年4月ごろに送付される「固定資産税納税通知書」で確認できます。

倍率方式による評価額の計算式は以下のとおりです。

例えば、固定資産税評価額が1000万円で倍率が1.2とすると「1000万円×1.2=1200万円」が土地の評価額となります。

倍率は地域ごとに国税庁が定めています。路線価とともに国税庁のホームページから確認できます。

▷国税庁:「路線価図・評価倍率表」

4.基礎控除を超える資産がある場合の相続税早見表

基礎控除を超える資産がある場合、相続税の課税対象になります。相続税がだいたいいくらになるか知りたいという人は「相続税早見表」で概算が確認できます。

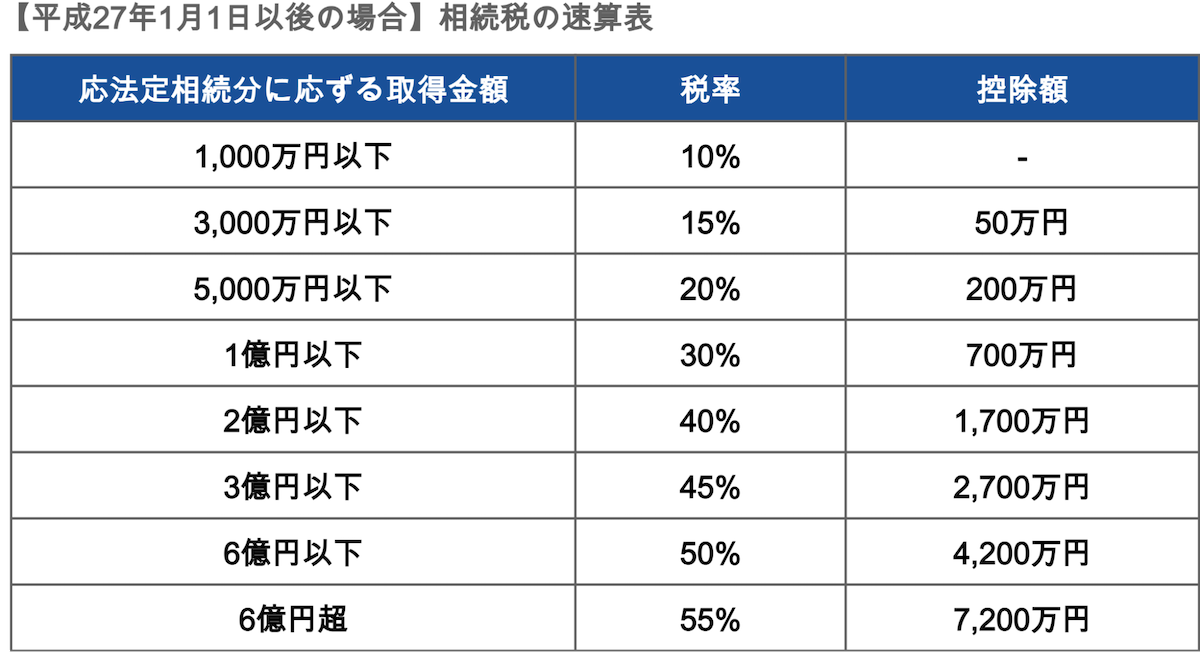

相続税は財産が多ければ多いほど税率もアップする「累進課税方式」です。税率は一律ではないため、「相続税早見表」が役立つのです。

4-1.基本的な早見表の使い方

相続税を算出するには、被相続人が遺した財産の評価額から基礎控除額を差し引いて課税対象額を出す必要があります。その課税対象額を法定相続分の割合に応じて配分していきます。その額に応じた税率を適用することで相続税額を算出するという流れです。そして、その結果を一覧にしたのが相続税早見表です。

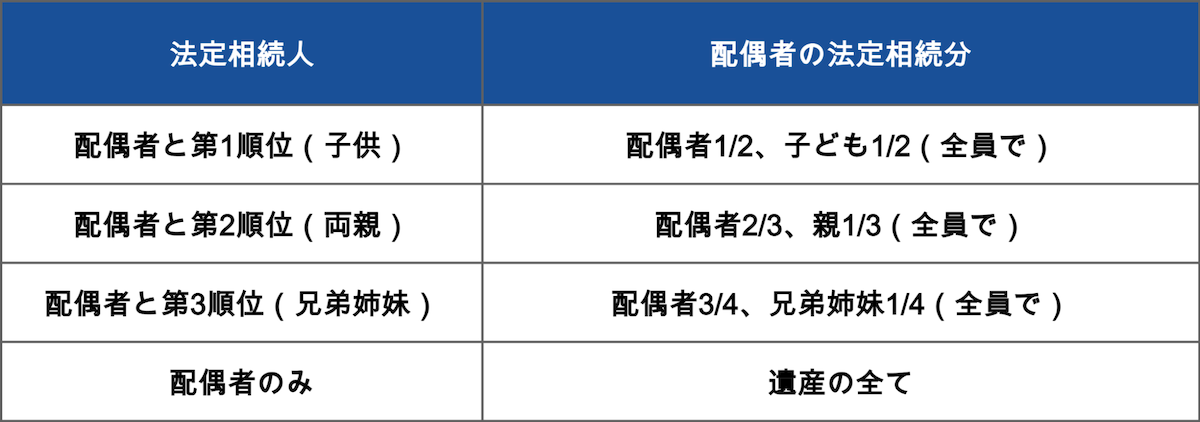

法定相続分の割合は以下の通りに決められています。

法定相続人は原則として配偶者・子・親・兄弟姉妹が当てはまりますが、特に多いのは配偶者と子が相続するケースです。それぞれのケース別で相続税早見表を見てみましょう。

4-1-1.配偶者のみのケース

相続人が配偶者のみの場合、相続税早見表は必要ありません。5章で詳しく説明しますが、相続税には「配偶者控除」という特例があり、これを使えば相続税がゼロ円になるからです。

詳しくは、5章「配偶者控除」からご覧ください。

4-1-2.配偶者・子のケース

配偶者と子どもが相続する場合の法定相続分の割合はそれぞれ2分の1ずつです。配偶者が2分の1、残りの2分の1を子どもが相続します。また、子どもが複数いる場合は均等に割ります。

配偶者と子どもが相続する場合の相続税早見表は以下の通りです。

早見表を見てわかる通り、相続人が多いほど税額がダウンします。また、相続税早見表はあくまでも相続税の大まかな額を目安として把握するためとして活用してください。正確な税額を出すには配偶者の税額軽減以外に使える控除やそのほかの特例も活用しながら計算をしていく必要があります。

4-2.相続税の計算方法

具体的な数字を用いて相続税の計算をしてみましょう。

相続税は遺された財産の評価額から基礎控除額を差し引きます。

残りの額を法定相続分の割合に応じて各法定相続人に配分し、それに応じた税率を適用して算出します。

(出典:国税庁)

上記の税率を見てわかるとおり、相続税は財産が多ければ多いほど税率が高くなる仕組みになっています。

例えば相続税評価額が基礎控除を抜いても1000万円を超える場合の計算例を見てみましょう。

【具体例】

相続税評価額(法定相続分に応ずる取得金額)が1500万円の場合、税率が15%、控除額が50万円になります。この場合、以下のような計算になります。

①1500万円×15%(税率)=225万円

②225万−50万円(控除額)=175万円

以上のような計算になり、相続税額は175万円になります。

5.土地の相続税を節税できる方法

では次に、相続税を抑える方法をご紹介します。土地の相続税を節税できる方法は、大きく分けて以下の2つがあります。

- 小規模宅地等の特例

- 配偶者控除

それぞれについて詳しく解説します。

5-1 .小規模宅地等の特例

小規模宅地等の特例は、土地の評価額を軽減できる特例です。

亡くなった人が住んでいた土地、事業をしていた土地、貸していた土地について、一定の要件を満たす人が相続したときに最大80%まで評価額を減額できるという特例になります。

一定の要件を満たせば土地の評価額を大幅に引き下げられる特例ですが、相続するすべての土地に適用できるというものではありませんので注意が必要です。

5-1-1.小規模宅地等の特例の適用要件

この特例を適用するにあたっては下記の2点に当てはまっていることが条件となります。

- 「被相続人」または「生計一親族」の「居住」または「事業用」に供されていた宅地等であること

- 宅地等が建物や構築物の土地であること

なお、建物や建築物がない山林・田畑・農地・未舗装の青空駐車場などは特例の対象にはなりません。

5-1-2.具体的な計算例

特定居住用宅地等に該当し、小規模宅地等の特例の適用を受けられる場合、どのくらいの土地の相続税評価額を減額できるのか具体例を見てみましょう。

【具体例】相続税評価額5,000万円・300㎡の居住用宅地

①評価減の計算

→ 5,000万円×80%=▲4,000万円

②土地の評価額

→ 5,000万円-4,000万円=1,000万円

上記例の場合、小規模宅地等の特例の適用により4,000万円も土地の評価額を減額することができ、相続税額を大きく減額することができることが分かります。

5-2.配偶者控除

相続税の配偶者控除とは、配偶者が相続した遺産のうち課税対象となるものの額が1億6,000万円までであれば、配偶者に相続税が課税されないという制度です。配偶者控除を使えば、配偶者は相続税がゼロ円となるケースが多いでしょう。

配偶者の法定相続分は、誰がどの程度の相続財産を相続するかについて法律上の目安として定められています。

配偶者控除の適用によって配偶者の相続税がゼロ円になったとしても、配偶者には相続税の申告義務がありますのでご注意ください。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

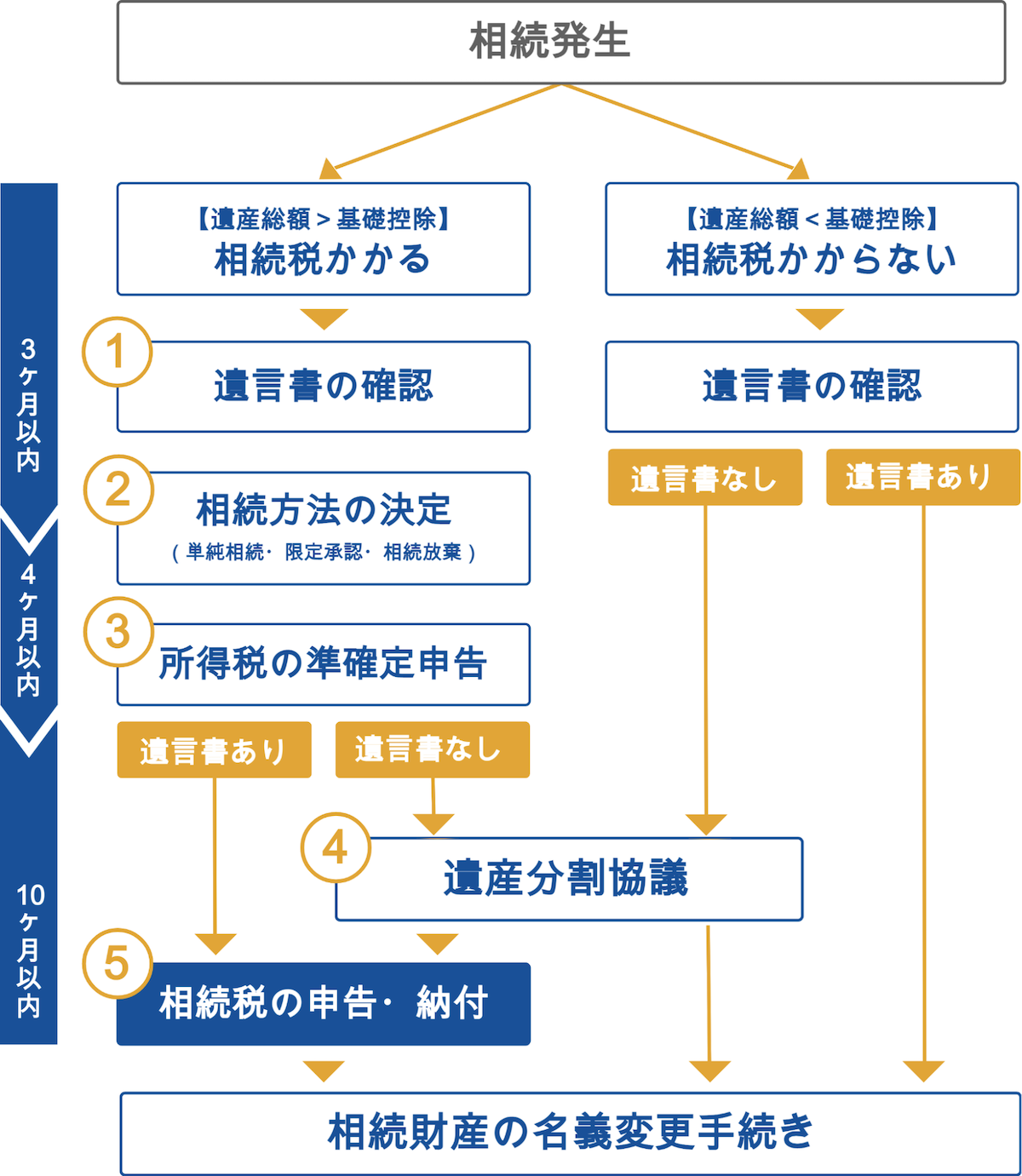

6.相続税申告手続きの流れ

相続税の申告は、相続開始の日から10ヶ月以内と期限が決められています。

期限を過ぎてしまうと特例が受けられなくなったり、延滞税や加算税などのペナルティがかかってくる可能性があります。そのため、大まかな手続きの流れとスケジュールを把握しておくことが大切です。

相続は、遺言書にもとづいて進める場合や分割協議(話し合い)を通じて進める場合など、さまざまです。まずは大まかな流れを下図で確認しておきましょう。

6-1.【ステップ1】遺言書の有無の確認

相続税がかかる・かからないにかかわらず、相続が発生したらまず遺言書の有無を確認しましょう。

遺言書がある場合は基本的に相続は遺言書の通りに行われます。自筆で書かれた自筆証書遺言の場合は、開封する前に家庭裁判所で検認を受ける必要があります。

公証人が遺言の法的有効性をチェックし公証役場に保管されている公正証書遺言の場合は検認の必要はありません。

6-2.【ステップ2】相続方法の決定

相続財産を調べた上で、相続方法の決定を行います。

相続財産の中には借金やその他の負債も含まれていることもあります。被相続人の負債を相続したくない場合、相続放棄や限定承認という選択肢もあります。

相続放棄または限定承認を行う場合は「相続開始後3か月以内」という期限がありますので注意が必要です。

6-3.【ステップ3】所得税の準確定申告

被相続人に事業収入や不動産収入などの申告すべき所得があった場合、相続人が代わって所得税の申告をしなければなりません。この申告は「相続開始後4か月以内」と期限が決められています。

6-4.【ステップ4】遺産分割協議

遺言書がない場合、相続財産の分け方について相続人全員で話し合う「遺産分割協議」を行います。

遺産分割協議はすべての財産を目録にまとめて公平に分割し、相続人全員の合意を得るための話し合いを行います。合意が得られたら遺産分割協議書を作成し、相続人全員で署名捺印します。

6-5.【ステップ5】相続税の申告・納付

相続税が発生する場合「相続開始後から10ヶ月以内」に被相続人の住所地の所轄税務署に申告・納税します。期限内に納税を行わないと延滞税がかかりますので注意が必要です。

7.相続した土地の活用方法

相続した土地はどのような活用方法が考えられるでしょうか。3つの選択肢をご紹介します。

- 自分や家族、親族が住む

- 売却する

- 活用して収益化する

それぞれ見ていきましょう。

7-1.自分や家族・親族が住む

自分や家族・親族が住み、相続した土地を自分たちの暮らしに活用するケースです。自分たちの暮らしに活用できますので、これといったデメリットは存在しません。

次世代に相続させる場合、「小規模宅地等の特例」が活用できる可能性があるため、将来的に相続税の軽減も期待できます。

7-2.売却する

遠方の土地で今後利用する予定がない場合、売却して現金化するケースです。

土地を手放すことで固定資産税や管理維持費を回避できるほか、売却で得た現金で資産運用などに活用することもできます。ただし、仲介手数料などの経費や譲渡所得税がかかります。また、できるだけ高値でスムーズに売却するためには、仲介を依頼する不動産会社選びが重要です。

詳しくは、「相続した土地を売却するなら早めがおすすめ!早期売却のメリットとは」 の記事をご覧ください。

7-3.活用して収益化する

土地を活用して、駐車場やトランクルームなどにし収入を得る方法もあります。経営がうまくいけば大きな収益を見込める一方、投資額は大きくなるためリスクも発生します。不動産の投資・運用に関する知識がない人にとっては、それなりにリスクの大きな選択といえるでしょう。

収益化を目指す場合は、リスクを理解したうえで不動産の活用を検討しましょう。

8.まとめ

いかがでしたか?土地の相続税について理解が深まり、「いくらかかるのか」イメージがついたのではないでしょうか。

土地の相続税は、遺産相続が基礎控除額を上回る場合に課税されます。相続が発生したからといってすべての人が必ず納めなければいけないとは限りません。

遺産総額が基礎控除額以下であれば相続税は発生しないため、申告も納税も必要ありません。

土地の評価方法には「路線価方式」と「倍率方式」があり、土地の評価額を計算し、なおかつ遺産の総額を計算した結果、「基礎控除額」を超えた場合、相続税が課税されることになります。

相続税を算出するには、被相続人が遺した財産の評価額から基礎控除額を差し引いて、課税対象額を出す必要があります。その課税対象額を法定相続分の割合に応じて配分していきます。その額に応じた税率を適用することで相続税額を算出するという流れとなります。

また、土地の相続税を節税できる方法には、「小規模宅地等の特例」「配偶者控除」があります。また、土地にはそれぞれ活用方法もあります。

土地の相続税について困った場合、税理士などの専門家にも相談してみましょう。

早く・無駄なお金をかけずマンションを売るならスムナラで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。