「住み替えした時も、もう一度住宅ローン控除は受けられるの?」

「住み替えの時に住宅ローン控除を受けるには、どのような条件があるの?」

マイホームを住み替える時、新しい家を購入するために住宅ローンをもう一度組んだら、住宅ローン控除を受けることはできるのでしょうか?

結論から言うと、住み替えで2軒目以降のマイホーム購入の場合も、条件を満たせば住宅ローン控除を受けることは可能です。

住宅ローン控除の条件には、回数制限などはありません。

そのため、住み替えで二軒目、三軒目のマイホームを購入するために住宅ローンを組んだ場合も、住宅ローン控除を受けることができるのです。

しかし、住み替えで住宅ローン控除を受けるには、初めて住宅ローン控除を受ける時とは違う条件や、手続きがあります。

注意点を知らないまま住み替えを進めてしまうと、受けられると思っていた住宅ローンを受けられなくなってしまうことになりかねません。

また、住み替えの時には住宅ローン控除以外にも利用できる特例がいくつかあります。

中には住宅ローン控除とは併用出来ないものもあり、売却価格などの条件によっては、住宅ローン控除を受けてしまうと損してしまうことがあるのです。

そこでこの記事では、住み替えで住宅ローン控除を受ける場合の条件や手続きなどを詳しく紹介します。

この記事を読めば

◎住み替えても住宅ローン控除を利用するための条件

◎住み替えても住宅ローン控除を受けるための手続き方法

◎住み替え時に使える他の特例

◎住宅ローン控除と他の特例どちらかを選ぶ方法

がわかります。

この記事を読めば、住み替え時に住宅ローン控除を受けるためにはどうすればいいのか、他の特約と比較して最もお得になるのはどれかが理解でき、住み替えの時に損をせずにすむようになるはずです。

この記事が、あなたの住み替えをスムーズに進めるお役に立てば幸いです。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

1.住み替えでも住宅ローン控除は受けられる

住み替えした時、新しい家を購入するため、住宅ローンを再び組んだ時、住宅ローン控除は受けられるのでしょうか?

結論から言うと、条件を満たせば住み替えで二回目の住宅ローン控除を受けることはできます。

どうして二回目でも住宅ローン控除を受けることができるのか、そもそも住宅ローン控除とはどんな制度なのかについて紹介します。

1-1.住宅ローン控除とは住宅ローンの残高に応じて所得税の控除を受けられる制度

住宅ローン控除とは、マイホームを購入するために住宅ローンを組んだ時、住宅ローンの残高に応じて所得税と住民税の控除を受けることができる制度です。

正式には「(特定増改築等)住宅借入金等特別控除」といいます。

住宅ローンを10年以上組んでマイホームを取得した時、その家に住み始めて2年目の年から10年間、年末の住宅ローンの残高の0.7%分の所得税が安くなります。

所得税だけでは控除しきれない場合は、住民税(9万7,500円まで)から残りの控除額が差し引かれます。

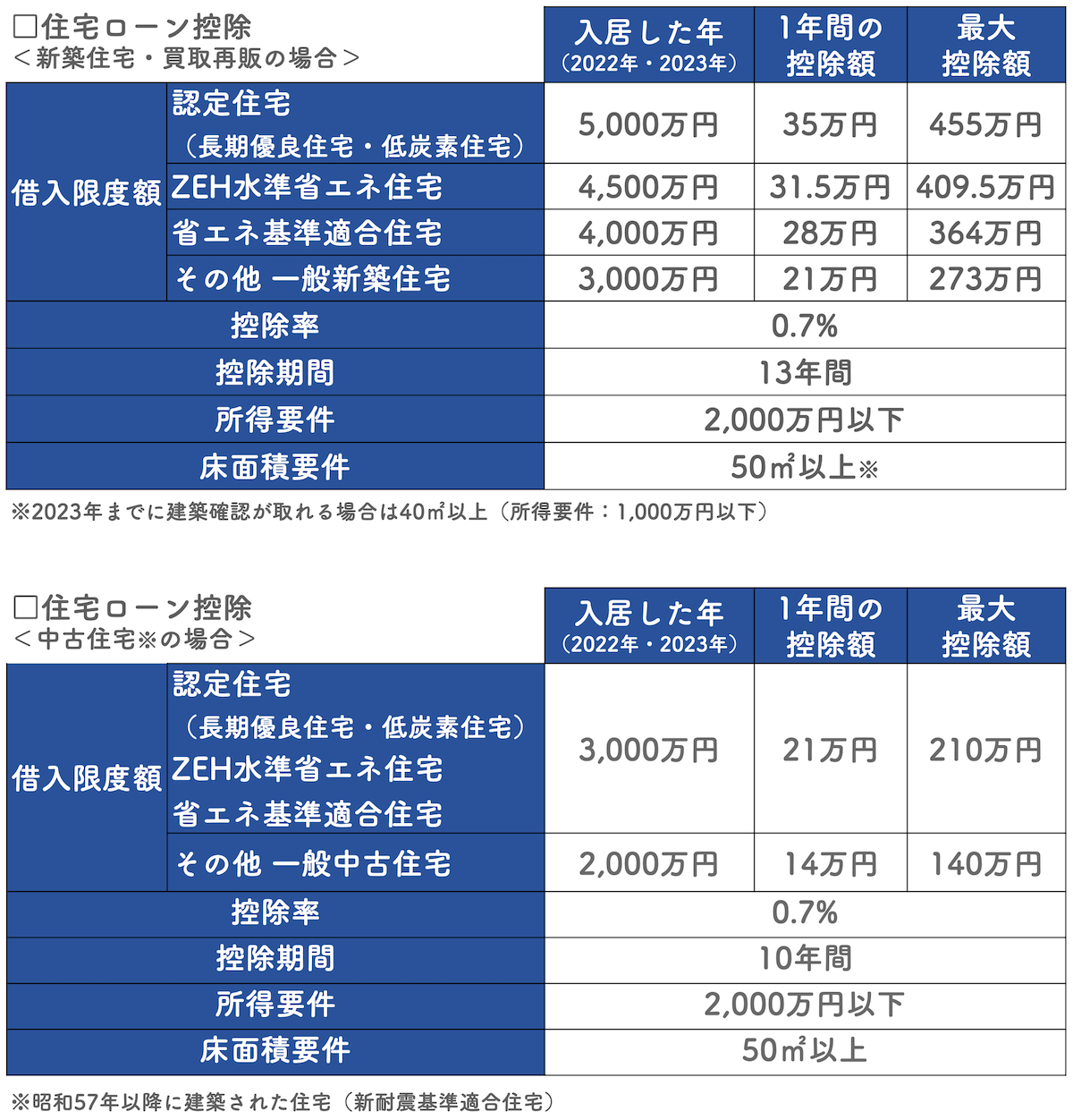

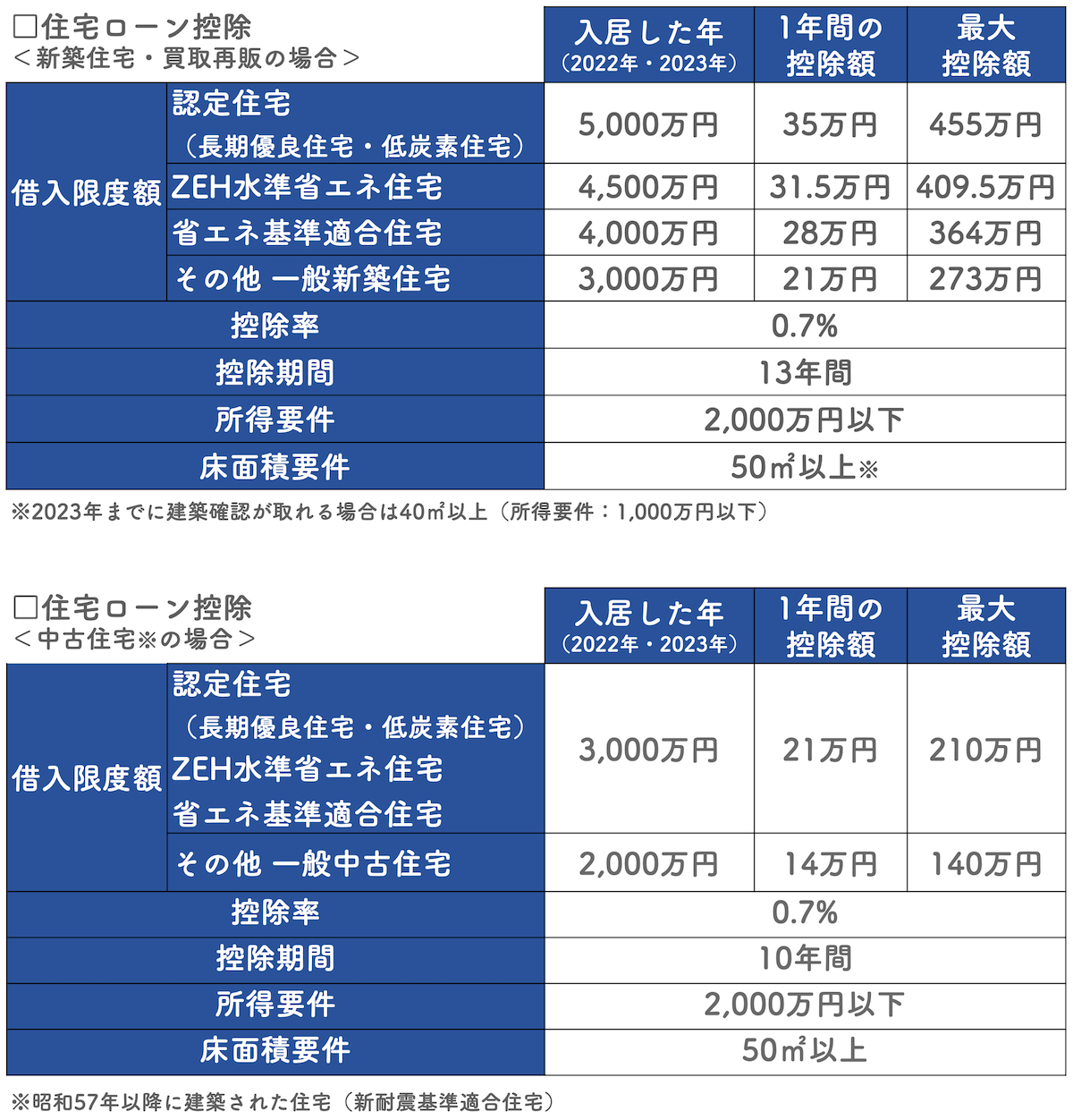

1-2.住宅ローンで受けられる控除額

住宅ローン控除で控除を受けられる期間は13年(中古住宅の場合10年間)最大控除額は上記の通り住宅の種類によって異なります。

ただし、すべての人が最大まで控除されるという訳ではありません。

住宅ローン控除で控除される額は次の3つの中でいちばん低い額となります。

- 所得税と住民税(9万7,500円)を合わせた額

- 一年の最大控除額

- 借り入れ残高の0.7%

例えば、年収400万円(所得税9万円、住民税18万円)、年末の借入残高が3000万円の場合、購入した住宅が一般新築住宅の場合は、

- 所得税と住民税(9万7,500円)を合わせた額:18万7,500円

- 1年の最大控除:21万円

- 借入残高の0.7%:21万円

のうち、いちばん低い18万7,500円が控除されることになります。

1-3.住宅ローン控除には回数制限がない

住宅ローン控除を受けるための条件には、回数制限はありません。

つまり、住み替えで2回目に組んだ住宅ローンであっても控除が受けられます。

例えば1軒目のマイホーム購入時に住宅ローン控除を受けた後、住み替えをして住宅ローン控除の適用条件を満たせば、再度13年間(または10年間)の住宅ローン控除を受けられるのです。

ここで注意したいのが、住宅ローン控除の対象となるのは「主として住んでいるマイホーム」を購入するために組んだ住宅ローンだという点です。

一軒目の家の住宅ローン控除を受けながら、同時に二軒目の家の住宅ローン控除を受けることはできません。

住み替えで1軒目のマイホームを売却し住宅ローンを完済した上で、二軒目の家を購入するために組んだ住宅ローンであれば控除が受けられます。

ただし、1軒目のマイホームを売却した際出た譲渡益に対して、所得税控除などの特例を受けている場合は住宅ローン控除が受けられなくなります。

他にも住宅ローン控除を受けるための条件を満たしていない場合は、住宅ローン控除を受けることはできません。

2.住み替えても住宅ローン控除を利用するための条件一覧

先ほど紹介したように、住宅ローン控除には回数制限などはなく、住み替えをして住宅ローン控除を利用することは可能です。

ただし、一定の条件を満たす必要があります。

初めて住宅ローン控除を受ける場合と同じ条件もありますが、住み替えの場合に追加される条件もあります。

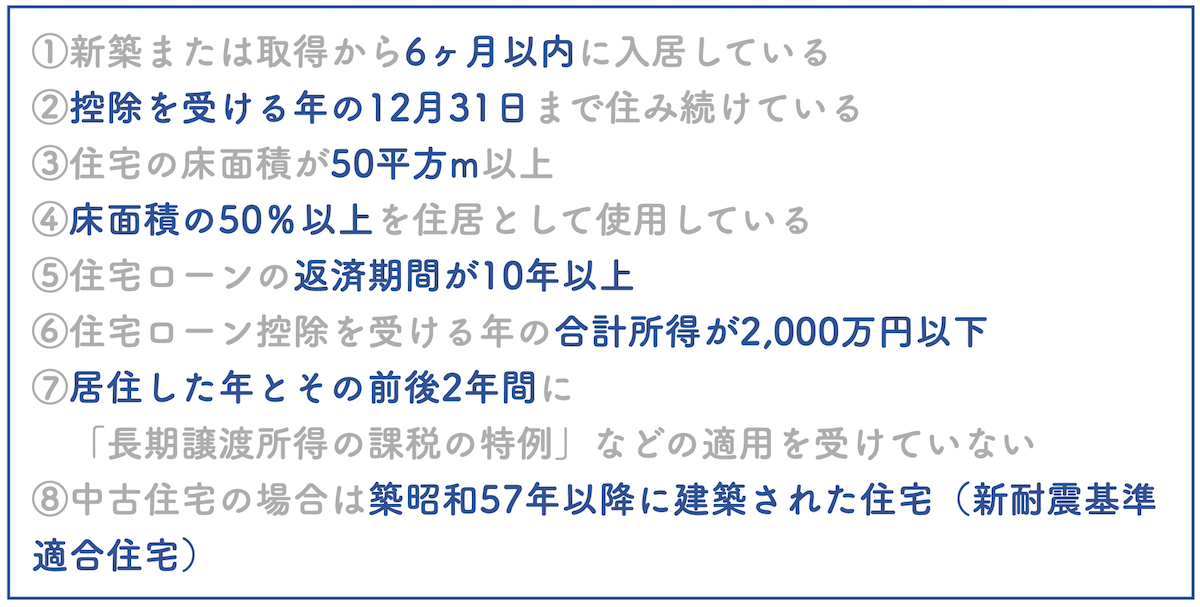

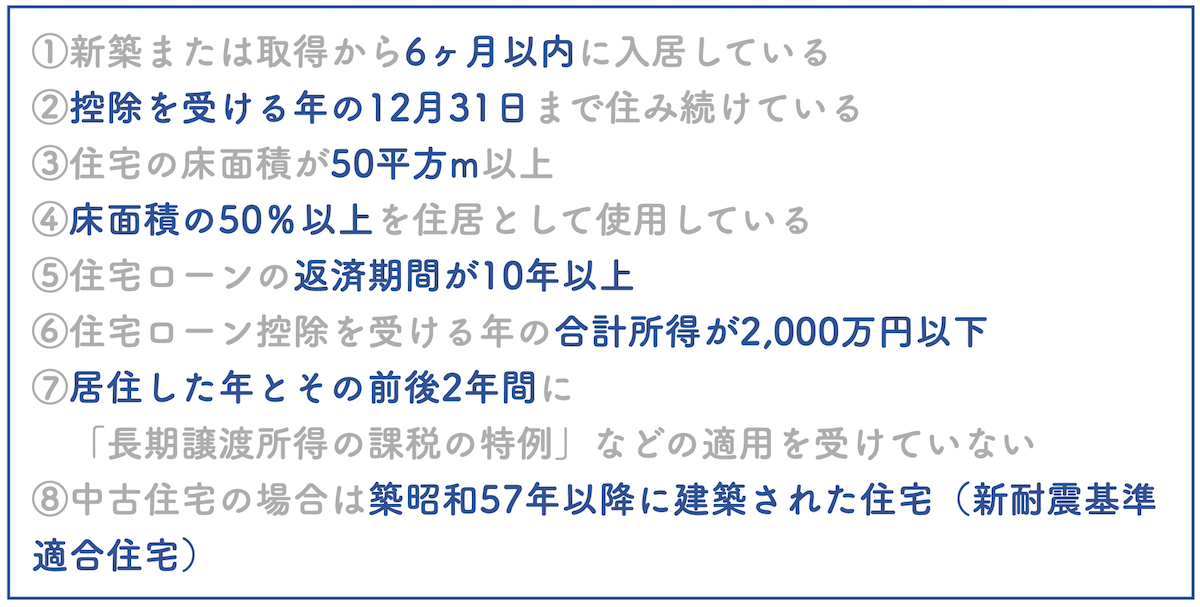

住み替えで住宅ローン控除を受けるためには、以下のすべての条件を満たす必要があります。

それぞれについて詳しく紹介していきましょう。

2-1.新築または取得から6ヶ月以内に入居している

住宅ローン控除を受けるためには、その家を新築した時、または購入した時から半年以内にその家に住み始めている必要があります。

新居を購入した後も、半年以上前の家に住み続けた場合は住宅ローン控除を受けることができなくなります。

新居の購入が先、前の家の売却が後になった場合も、住宅ローン控除を受けるなら購入から半年以内に入居しておきましょう。

入居の基準として一番認められやすいのは住民票を移すことです。

仕事の都合などで引っ越しが遅れ、住民票を移すのがギリギリになってしまった時は、水道や電気の料金を支払っておくことで「居住の目安」として税務署に認めてもらうことができる場合もあります。

なるべく余裕を持って引っ越しをし、住民票を移す手続きを行いましょう。

2-2.控除を受ける年の12月31日まで住み続けている

住宅ローン控除を受ける条件の2つ目は、控除を受ける年の12月31日まで新居に住み続けているということです。

住宅ローン控除を受けているマイホームから、年度途中で引っ越しをしてしまった場合、その年の住宅ローン控除を受けることはできなくなります。

2-3.住宅の床面積が50平方m以上

住宅ローン控除を受けるには、マイホームの床面積が50平方m以上でなければいけません。

これより狭い場合は住宅ローン控除の対象外となります。

住み替えの新居を探す時、床面積を確認しておくと安心です。

2-4.床面積の2分の1以上を居住用として使用している

住み替える新居が住居兼店舗として使う場合、床面積の半分以上が居住用スペースとして使用していなければいけません。

例えば床面積100平方mの新居のうち、60平方mを美容院などの店舗として使用している場合は、住宅ローン控除の対象外となります。

店舗や事務所兼自宅として物件を購入する場合は、使用スペースの広さにも注意しましょう。

2-5.住宅ローンの返済期間が10年以上

住宅ローン控除を受けるには、住宅ローンの返済期間を10年以上に設定していなければなりません。

住み替えで前の家を売却して得た資金を頭金にできる場合も、住宅ローン控除を受けるのであればローンの返済期間は10年以上に設定しておきましょう。

手元の資金に余裕がある場合は、住宅ローン控除が受けられる10年が終わってから、繰り上げ返済する方がお得になります。

2-6.住宅ローン控除を受ける年の合計所得が2,000万円以下

住宅ローン控除を受けるには所得制限があり、住宅ローン控除を受ける年の合計所得は2,000万円以下でなければなりません。

特に注意が必要なのは、住み替えで家を売却した時、譲渡益が出ている場合です。

譲渡益とは、購入した時の金額よりも高い価格で家を売却でき、差額が利益となることです。

譲渡益とその他の所得を合わせて2,000万円を超えている場合は、住宅ローン控除を受けることができなくなります。

譲渡益が出て所得が2,000万円を超えてしまう場合は、新居の購入を翌年にずらすなどすると、住宅ローン控除が受けられるようになります。

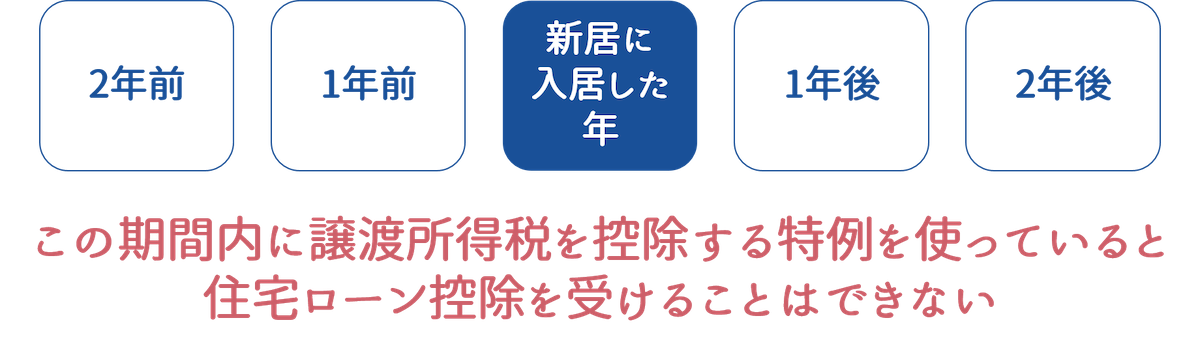

2-7.居住した年とその前後2年間に「長期譲渡所得の課税の特例」などの適用を受けていない

新しい家に住み始めた年と、その前後2年間に「長期譲渡所得の課税の特例」など所得税が控除される特例を受けている場合は、住宅ローン控除を受けることができません。

「長期譲渡所得の課税の特例」とは、マイホームを売却し、譲渡益が出た場合に所得税を控除してもらえるお得な特例のことです。

マイホームを売却して譲渡益が出た時に利用できる特例には

- 居住用財産を譲渡した場合の3,000万円の特別控除の特例

- マイホームを売ったときの軽減税率の特例

- 特定のマイホームを買い換えたときの特例

の3つがあります。

これらの特例は譲渡益が出た時に、譲渡所得税を減税するための特例です。

しかし、新しい家に住み始めた年と、その前後2年間に上記3つの特例を利用している場合は、住宅ローン控除を併用することはできません。

住み替えで使えるお得な特例については、「4.住み替え時に利用できる特例4つ」で詳しく紹介しますので、住宅ローンと特例のどちらを選ぶのかの参考にしてください。

2-8.中古住宅の場合は新耐震基準適合住宅が対象

住み替えで新しく購入した家が中古住宅の場合は、築年数に注意が必要です。住宅ローン控除を受けるには、一定の耐震基準をクリアしている必要があります。

耐震基準の目安となるのが築年数です。

中古住宅の場合、

昭和57年以降に建築された物件(新耐震基準適合住宅)

住宅ローン控除の利用を考えている場合は、耐震基準をクリアしているかといった観点で中古物件を見ましょう。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

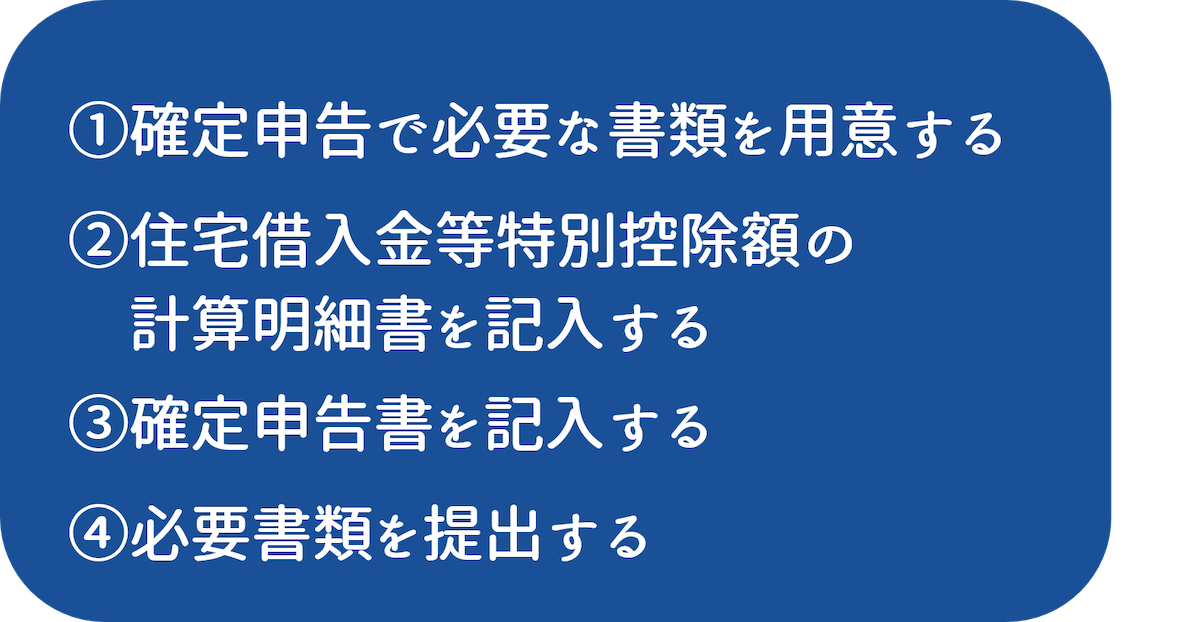

3.住み替え時に住宅ローン控除を受けるための手続き方法

住み替えた時にも住宅ローン控除を受けるには、手続きが必要です。

住宅ローン控除を受けたい場合は、住み始めた年の翌年2月に確定申告を行い、住宅ローン控除の書類を提出しなくてはなりません。

住み替えても住宅ローン控除を受けるための手続き方法は以下の通りです。

それぞれ詳しくみていきましょう。

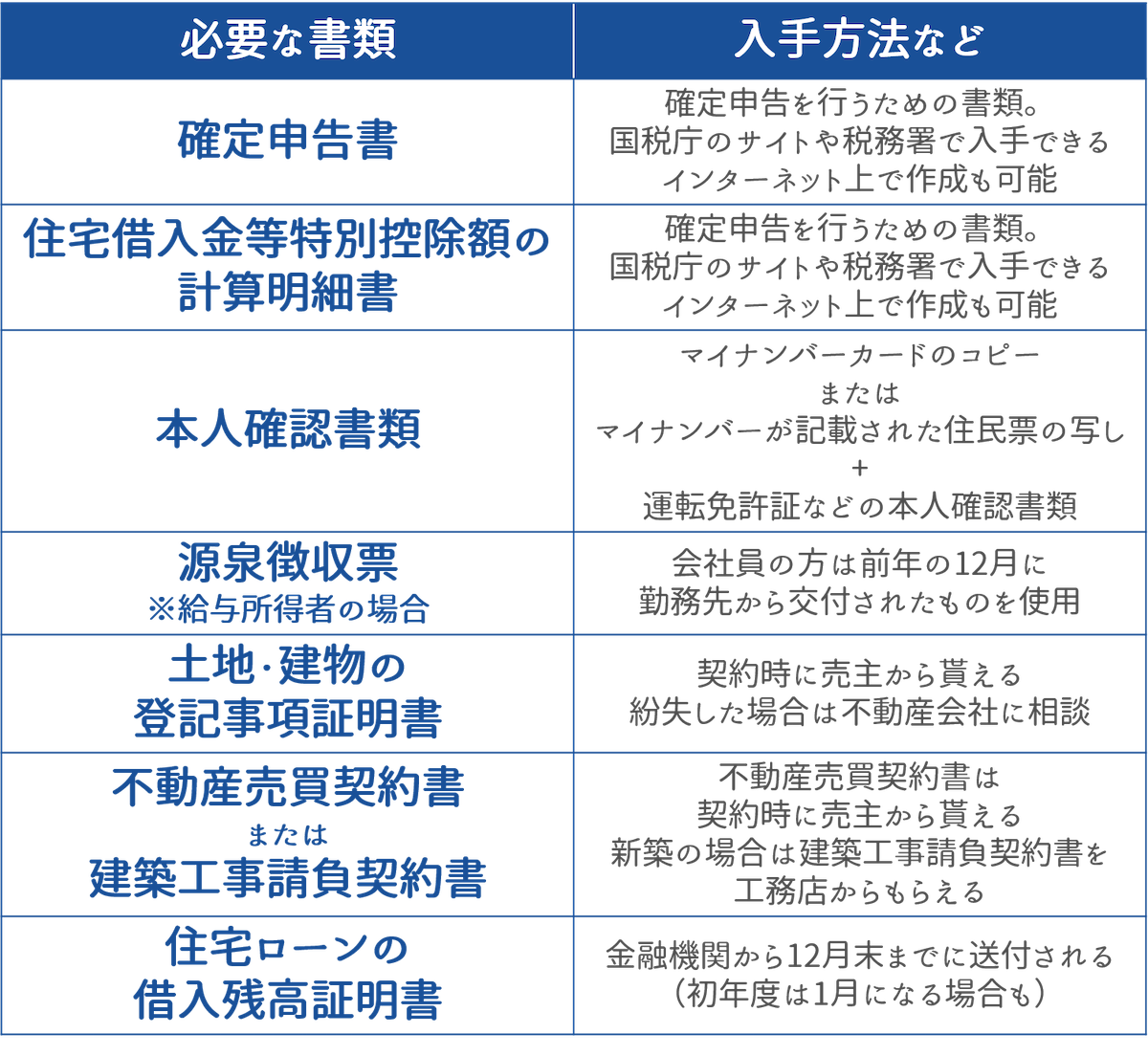

3-1.【STEP①】確定申告で必要な書類を用意する

住宅ローン控除を受けるには、まず確定申告で必要な書類を用意します。

確定申告で住宅ローン控除を申請するのに必要な書類は以下の通りです。

もし夫婦二人の共有名義の家をペアローンを組んで借りた場合は、夫婦二人ともが確定申告を行わなければならないため、書類も2人分必要です。

3-2.住宅借入金等特別控除額の計算明細書を記入する

必要書類が揃ったら、「住宅借入金等特別控除額の計算明細書」に必要事項を記入していきます。

- 住所、氏名

- 居住開始年月日

- 総床面積

- 取得金額

- 住宅借入金等の年末残高

などを記入していきましょう。

手書きだけでなく、インターネット上で数値などを記入して作成することも可能です。

インターネット上で作成したい場合は、国税庁の確定申告書作成コーナーを利用しましょう。

3-3.確定申告書を記入する

確定申告書には、自分の給与所得の額や控除を受ける金額を記入します。

確定申告書類には、AとBがあります。

AとBの違いは以下の通りです。

- 確定申告書A・・・会社員、給与所得者

- 確定申告書B・・・自営業、個人事業主

確定申告書も手書きだけでなく、インターネット上で記入して作成することが可能です。

3-4.必要書類を提出する

書類に記入ができたら、他の必要書類と一緒に税務署に提出します。

最寄りの税務署に直接提出することはもちろん、郵送やインターネット上での申請も可能です。

確定申告書類の提出期間は、毎年2月16日から3月15日までの1カ月間です。

期日を守って提出するようにしましょう。

3-5.不安な場合は相談窓口へ

住宅ローン控除の手続きを行う上で、記入する数字がよくわからなかったり、どう計算するのかわからないこともあります。

そんな時は、近くの税務署が行っている確定申告の相談窓口に行き、相談するのがおすすめです。

毎年確定申告シーズンは、各税務署が相談窓口を開設しています。

税務署の方に相談できるので、正確な情報を教えてもらえるため安心です。

会場の場所は、確定申告シーズンに国税庁のホームページに記載されます。

ただし、確定申告シーズンはかなり込み合います。

余裕を持って訪れるようにしてください。

相談窓口が開設されていない時期に相談したい場合は、管轄の税務署に行って直接相談することも出来ます。

自分がどの税務署に申告するのか、管轄の税務署を知りたい場合は「国税庁 国税局・税務署を調べる」から郵便番号を入力すれば検索できます。

相談は電話やチャットでも受け付けてくれています。

電話やチャットで相談したい場合は「国税庁 税についての相談窓口」を確認してみましょう。

また、確定申告シーズンには、国税庁ではWEBに住宅ローン控除の申請をはじめとする確定申告の特集ページを開設します。

不明な点がある場合は、まずこちらに目を通しておくのもおすすめです。

特集ページは「国税庁 所得税の確定申告」に記載されるので、まずはこちらのサイトをチェックしてください。

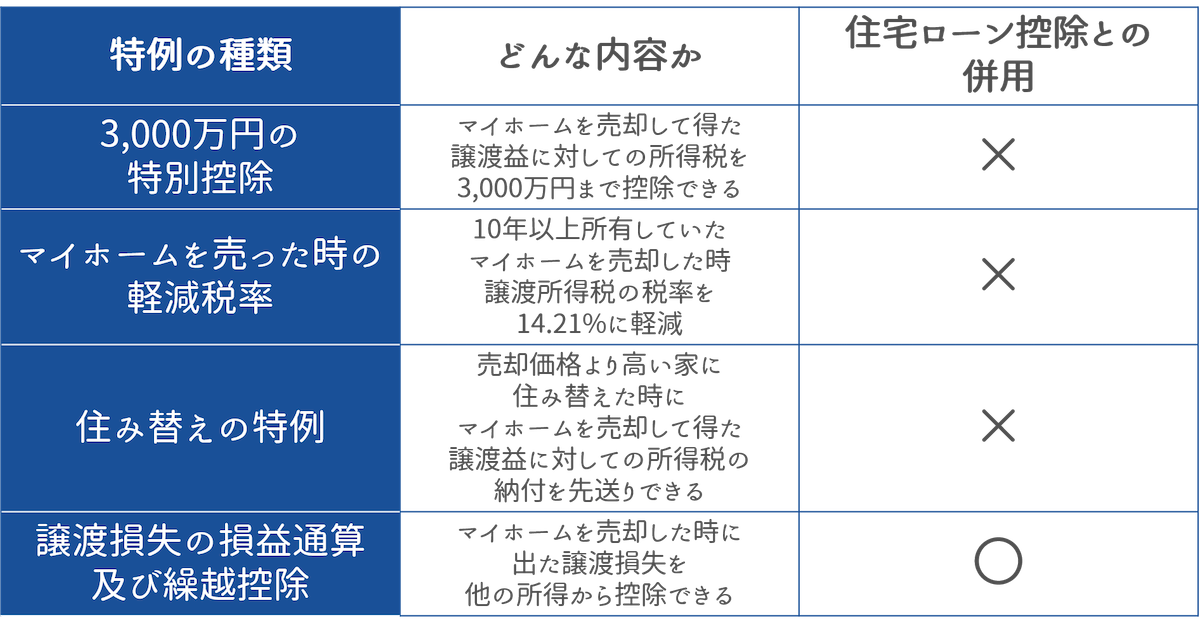

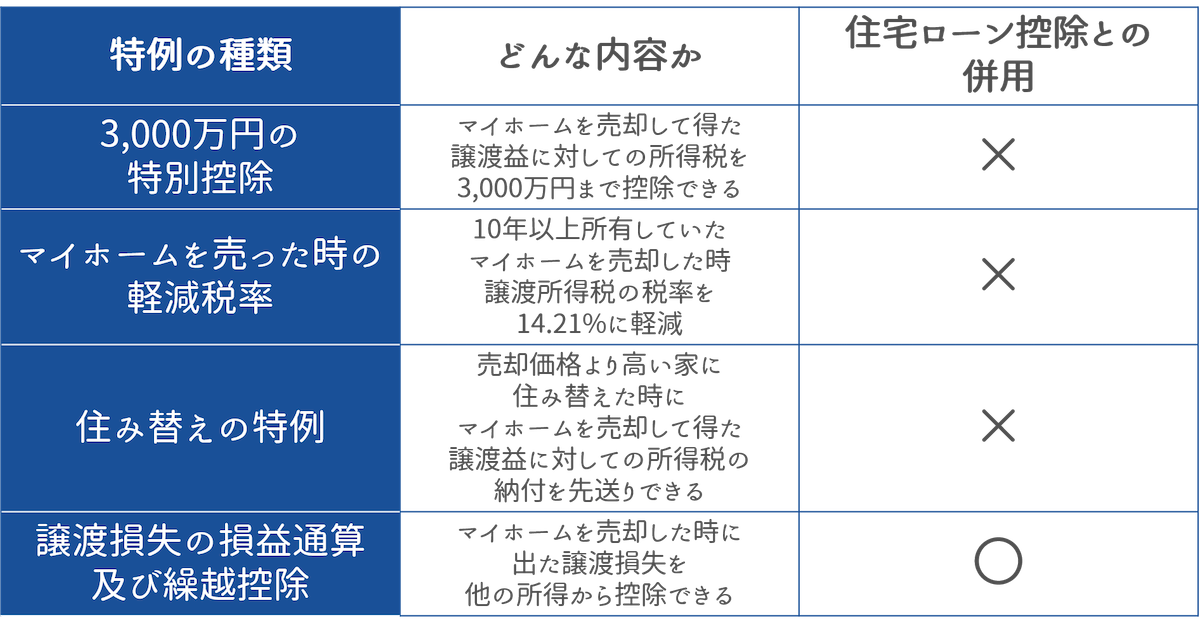

4.住み替え時に利用できる特例4つ

住宅ローン控除以外にも、住み替え時に使えるお得な特例があります。

ただし他の特例の中には、住宅ローン控除とは併用出来ないものもあります。

状況によっては、住宅ローン控除を使うより、他の特例を使った方がお得な場合もあるのです。

住み替え時に使える特例には、以下のようなものがあります。

それぞれの特例について詳しくみていきましょう。

4-1.3,000万円の特別控除

3,000万円の特別控除とは、マイホームを売却した時、買ったときよりも高く売れて譲渡益が出た場合に利用できる特例です。

譲渡益が出た場合、譲渡益に対して譲渡所得税を納める必要があります。

しかし、マイホームを売却した時に限り、譲渡益を3,000万円まで控除してもらうことができるのです。

つまり、譲渡益が3,000万円までなら譲渡所得税はゼロになります。

譲渡益が大きい時には、かなりメリットのある特例です。

ただし、住宅ローン控除との併用はできません。

4-2.マイホームを売った時の軽減税率

マイホームを売った時の軽減税率も、譲渡益が出た場合に利用できる特例です。

譲渡益に対する譲渡所得税の税率は

- 所有期間が5年以下の場合は39.63%

- 所有期間が5年超の場合は20.315%

です。

ただし、マイホームの場合に限り、所有期間が10年超の場合は、譲渡所得税の税率が14.21%まで軽減されます。

これがマイホームを売った時の軽減税率です。

マイホームを売った時の軽減税率は、3,000万円の特別控除と併用できます。

つまり、譲渡益が4000万円の場合、3,000万円の特別控除と軽減税率を利用すれば、譲渡益1,000万円分に対して14.21%の譲渡所得税を支払うだけでよいというわけです。

ただし、こちらも住宅ローン控除とは併用できません。

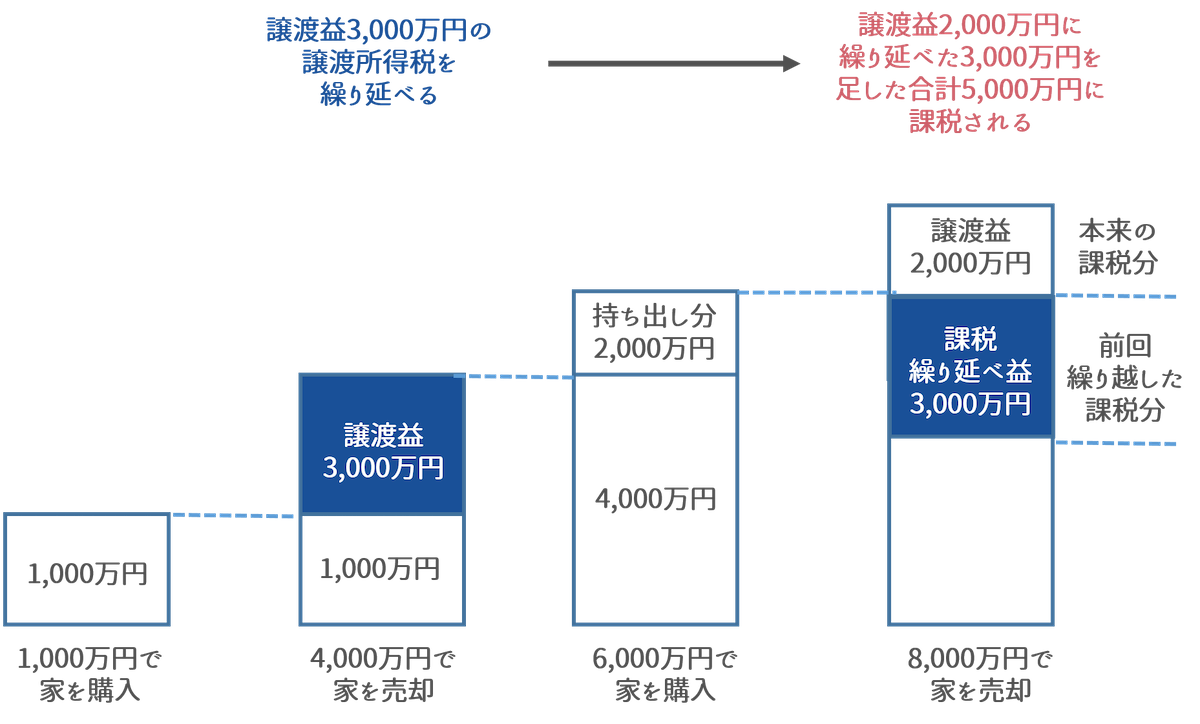

4-3.買い換えの特例

買い換えの特例は、マイホームを売って得た金額よりも高い家に住み替えた時に利用できる特例です。

マイホームを買ったときよりも高い金額で売れた場合、譲渡益に対して譲渡所得税を納める必要があります。

この時、さらに高い家を買って住み替えた場合は、譲渡所得税を納めるのを、新しく買った家を売却する時に先延ばしできるのが、買い換えの特例です。

例えば1,000万円で購入した家を4,000万円で売却した場合、譲渡益は3,000万円になります。

普通ならここで譲渡益3,000万円に対する譲渡所得税を納めなくてはなりません。

しかし、4,000万円よりも高い家を購入して住み替えた場合には、買い換えの特例を利用できます。

買い換えの特例を利用すると、譲渡益3,000万円に対する譲渡所得税の納税を、新しく買った家を売却する時まで引き延ばすことができるのです。

買い換えの特例はあくまで納税を先延ばしするだけで、控除されるわけではありません。

新しい家を売却した時に得た売却益に、繰り越した課税分を足して納税する必要があります。

買い換えの特例も、住宅ローン控除とは併用できません。

買い換えの特例は令和3年12月31日までにマイホームを売却した場合に利用できます。

4-4.譲渡損失の損益通算及び繰越控除

譲渡損失の損益通算及び繰越控除は、マイホームを売却した時、買ったときよりも値下がりして譲渡損失が出た場合に利用できる特例です。

不動産を売却して、買ったときよりも値下がりし、譲渡損失が出た場合、他の所得と損失を通算することはできません。

しかし、マイホームに限り、譲渡損失を給与所得など他の所得と通算し、控除することができるのです。

例えばマイホームを売却して、500万円の譲渡損失が出た場合、給与所得500万円と損益通算を行い、その年の所得をゼロにすることができるというわけです。

損益通算が1回ですべて控除できなかった場合は、2年間繰越して控除を受けることも出来ます。

譲渡損失の損益通算及び繰越控除は、住宅ローン控除と併用することが可能です。

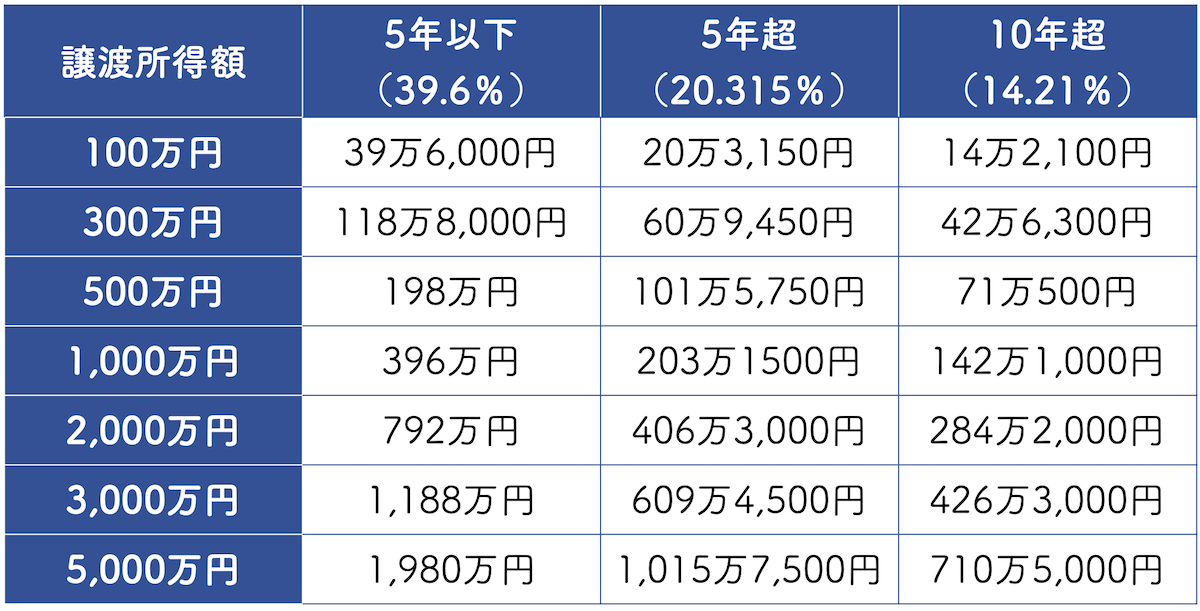

5.併用できない場合には譲渡益を確認

住宅ローン控除と、譲渡益がでた場合に使える特例3つは併用することができないことをご紹介しました。

では、どちらを選んだ方が得なのでしょうか?

住宅ローン控除か、その他の控除どちらを選ぶ方がいいかは、まず譲渡益がどれくらいでているかで決まります。

譲渡所得税がどれくらいかかるかは、次の表を参考にしてください。

譲渡益が多い場合は、支払う譲渡所得税も多くなるため、3,000万円の特別控除を選んだ方が得になります。

譲渡益が2,000万円を超えた場合は、購入する住宅の種類や住宅ローン控除で控除される額にもよりますが、3,000万円の特別控除の方がお得になるケースがほとんどです。

譲渡益が500万円以下の場合は、住宅ローン控除を受けた方がお得になるケースも多いでしょう。

ただし、所得が低く、住宅ローン控除で受ける控除額が少ない場合は3,000万円控除を利用した方がお得になる場合があります。

年末調整で貰える源泉徴収票の源泉徴収額を確認し、自分が控除される税額を確認してみましょう。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

6.まとめ

住み替えの時に住宅ローン控除は受けられるのかについてご紹介しました。

住宅ローン控除には回数制限がないため、条件を満たせば住み替えでも住宅ローン控除を受けることができます。

ただし、3,000万円の特別控除をはじめとする、住み替えに使える他の特例とは併用できないため、自分が住宅ローン控除か、それとも他の特例を利用した方が得なのかをきちんと確認して選ぶことが大切です。

最後に住み替えの時に住宅ローン控除の概要についてまとめておきます。

◎住み替えでも住宅ローン控除は条件を満たせば受けられる

◎住宅ローン控除とは住宅ローンの残高に応じて所得税の控除を受けられる制度

住宅ローン控除とは、住宅ローンの残高に応じて所得税の控除を受けられる制度です。

◎住宅ローンで受けられる控除額

住宅ローン控除で受けられるのは、次の3つの内のいちばん低い額です。

- 所得税と住民税(9万7,500円)を合わせた額

- 一年の最大控除額

- 借り入れ残高の0.7%

最大控除額を満額控除してもらえるというわけではないことを覚えておきましょう。

◎住宅ローン控除には回数制限がない

◎住み替えで住宅ローン控除を受ける条件

◎住み替えで利用できる特例4つ

住宅ローン控除以外に、住み替えの時に利用できる特例は次の4つです。

◎併用出来ない場合は譲渡益を確認

譲渡益が出た場合に使える特例を利用すると、住宅ローン控除を受けることができなくなります。

どちらを選ぶのか迷った場合は、譲渡益の額を確認しましょう。

譲渡益が500万円に満たない場合は、住宅ローン控除を受けた方がお得なケースが多いです。

譲渡益が2,000万円を超えている場合は、3,000万円特別控除などを利用した方がお得になることが多いでしょう。

この記事があなたの住み替えのお役に立てば幸いです。

早く・無駄なお金をかけずマンションを売るならスムナラで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。