「マンションの売却をして出た利益って年末調整で申請が必要?」

このようにマンションを売却したあとの年末調整で何か申請をする必要があるのか、どのような手続きをしたらよいのか分からず困っている人は多いのではないでしょうか。

結論からお伝えすると、マンション売却後の年末調整で特別な申請をする必要はありません。

マンション売却で得た利益は、給与所得とは全くの別物となるため年末調整と関係はなく特別な申請は不要となります。

しかし、マンション売却で得た利益については納税の義務がありますので別途、確定申告が必要となります。

この確定申告については、自分で行わなければ「無申告」となりペナルティを課せられることとなりますので確定申告の準備ややり方をしっかり押さえて必ず漏れなく申告を行いましょう。

また、マンション売却の利益はもちろん損失が出た場合も確定申告を行うことで、特別な控除を受けることができます。損失が出た場合も控除を利用できるか確認をして漏れなく申告を行って下さい。

そこでこの記事では、

- マンション売却後の年末調整の必要性

- 年末調整とは別に必要な確定申告について

- マンション売却後の確定申告の方法について

- マンション売却で利益が出た場合に利用できる特別控除とはなにか

- マンション売却で損失が出た場合に確定申告をすることで利用できる特別控除について

について詳しく解説していきます。

この記事を読み進めると、マンション売却後の年末調整とは別に必要な確定申告について詳しく理解することができ、漏れなく申告を進めることができるようになります。

是非、マンション売却後の手続きにお役立て下さい。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

1.マンション売却は年末調整に関係ないので例年通り

冒頭でお伝えした通り、マンション売却後は年末調整で特別な申請をする必要はありませんので、例年通りの申請を行ってください。

年末調整とは、所得税の過不足を精算する手続きのことです。

企業に勤めている会社員の場合、支払う所得税については企業が代わりに納税をしています。そのため、毎月の給料や賞与から個人の社会保険料や住民税などと合わせて天引きされています。

しかし、毎月の給与や賞与から天引きされている所得税は概算で算出されているものであり、正しい税額ではありません。そのため、その年の所得税が確定した時点で再計算し、正しい税額で納税する必要があります。

その際、正しい納税額とこれまで概算で天引きしていた金額を比較し、過不足を従業員へ還付または追加徴収することが、年末調整の役割となります。

このように、年末調整では勤めている会社での給与や賞与に関係する所得の手続きを行うものとなるため、個人で売却をしたマンション利益については関係がありませんので、申請をする必要が無いのです。

その代わり、マンション売却の利益については自分で確定申告を行い納税を行う必要があります。

確定申告が漏れてしまうと「無申告」となり、ペナルティを課せられることとなるため、漏れなく申告をしていきましょう。

確定申告の詳細については、次の章で詳しく解説していきますのでじっくり読み進めて下さい。

2.マンション売却後は年末調整とは別に確定申告が必要

前章でお伝えした通り、マンション売却後の年末調整では特別な申請は不要です。その代わり、自分で確定申告を行い、自分で納税を行う必要があります。

会社勤めの場合、今まで個人で確定申告をしたことが無い人が大半ですので、

「確定申告ってどんな手続きなのか?」

「確定申告をしないとどうなるのか?」

など確定申告が何なのかが分からず不安や疑問に思っている人も多いかと思います。

そこでここでは、確定申告の詳細について下記の内容で詳しく解説していきます。

ひとつずつ、詳しくみていきます。

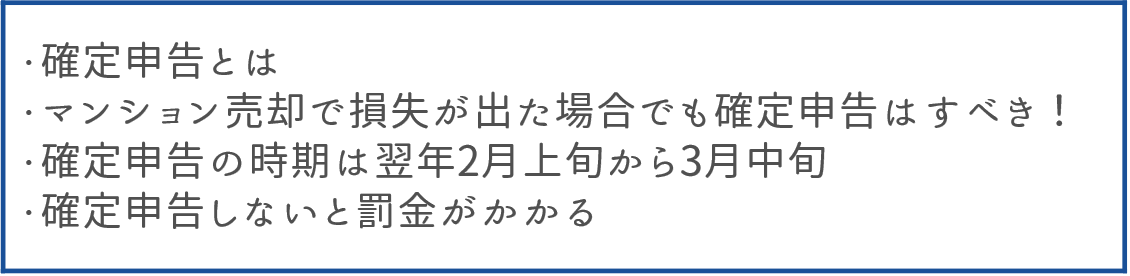

2-1.確定申告とは

確定申告とは、「利益」に対してかかる税金を自分で計算して精算を行う手続きです。

マンション売却をして利益が出た場合、税法では「譲渡所得」と呼び、譲渡所得に対する所得税を納める義務があります。

そのため、その年の1月1日~12月31日までに譲渡所得を得た場合は、納める税金を自分で計算・申告をし、納税をするために確定申告を行う必要があるのです。

2-2.マンション売却で損失が出た場合でも確定申告はすべき!

マンション売却で「利益」が出た場合は譲渡所得の所得税を支払う義務があるため、確定申告が必須となります。

では、「マンション売却で損失が出た場合は確定申告しなくてもいいの?」ということが疑問となるところです。

そのとおり、マンション売却で損失が出た場合、所得税の支払いが無いので確定申告は義務付けられていません。

しかし、マンション売却で損失が出た場合に見落としてはいけないことが損失で利用できる控除です。

控除を利用することで税金の軽減措置がとられるため、節税対策として有効となります。この特例は確定申告をしないと利用することができないため、特例を利用したい人は必ず確定申告を行いましょう。

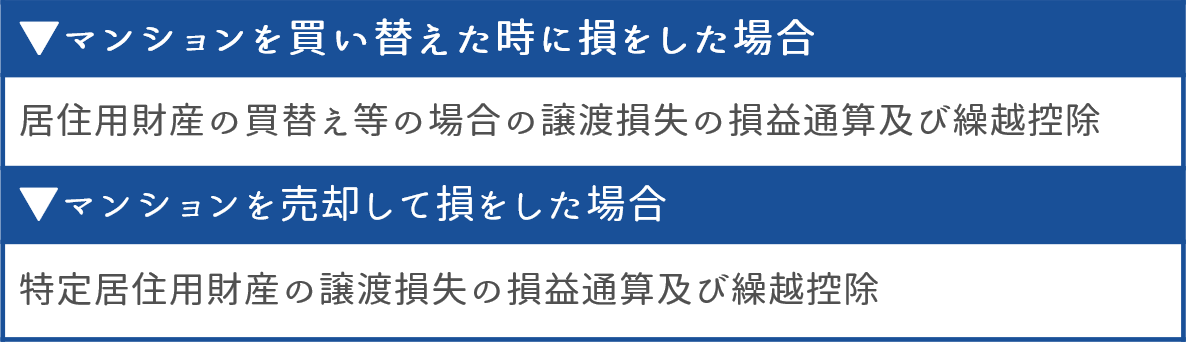

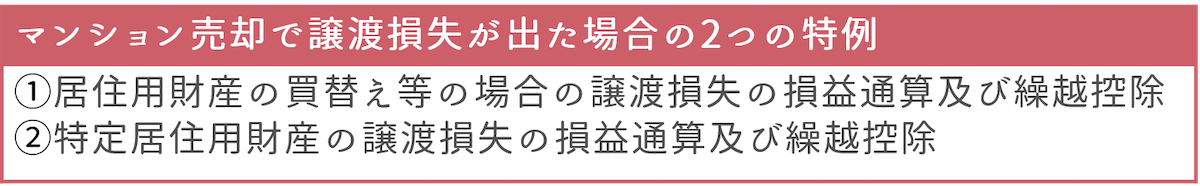

マンション売却の損失により利用できる特別控除は以下のとおり2つあります。

特例の利用は必要な条件を満たす必要があります。特例の詳しい内容や適用条件については、3-2マンション売却で譲渡損失が出た場合の2つの特例で解説をしていきますので特例内容を先に確認したい場合はそちらから先に読み進めて下さい。

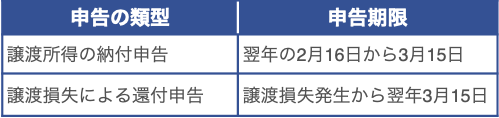

2-3.確定申告の時期は翌年2月上旬から3月中旬

確定申告を行う時期は、翌年2月16日から3月15日までと期限が決められています。特例により期限が変更となる場合もありますのでその年の提出期限は国税庁のホームページで確認してください。

しかし、譲渡損失による特例利用による還付の申告は2月16日以前でも申告することが可能となりますので、申告書類が整い次第、提出を行うことができます。

確定申告の義務がある方がこの申告期限を越えてしまうと申告漏れとなり次で解説するペナルティを課せられることとなりますので十分に注意をしましょう。

また、期限を越えてからの譲渡損失による特例の還付申告も行うことができなくなりますので早めに申告の準備を進めるようにしましょう。

2-4.確定申告しないと罰金がかかる

確定申告の義務がある方が申告期限に遅れた場合は、本来の税金に加えて無申告加算税や延滞税といった罰金が課されます。

2-4-1.無申告加算税とは

無申告加算税とは、期限までに必要な確定申告を行わなかった場合に課される税金です。

原則として、納付すべき税額に対して50万円までは15%、50万円を超える部分については20%の割合を乗じた金額が課されるとても重い税です。

期限後申告でも、期限から1ヶ月以内に自主的に申告・納付した場合は無申告加算税は課されませんので、「申告を忘れてしまった」という場合は、すみやかに申告を行いましょう。

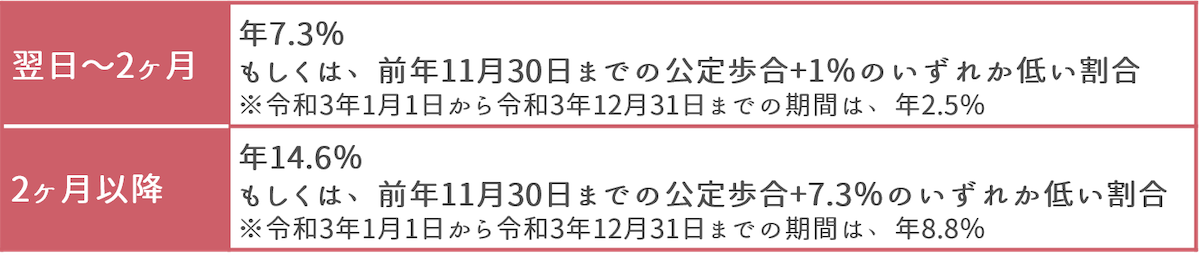

2-4-2.延滞税とは

延滞税とは、税金が期限内に納付されなかった場合に課される税金です。

原則として、法定納期限の翌日から2ヶ月を経過するまでは7.3%(令和3年1月1日以降であれば※特例基準割合+1%のいずれか低い方)、2ヶ月を経過した後は14.6%(令和3年1月1日以降であれば※特例基準割合+7.3%のいずれか低い方)の延滞税が課されます。

申告書を提出する日までの日数に応じて、利息分に相当する延滞税が自動的に課されます。申告書の提出が遅れれば遅れるほど、延滞税が増える可能性がありますので注意しましょう。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

3.確定申告時に利用できるお得な制度一覧

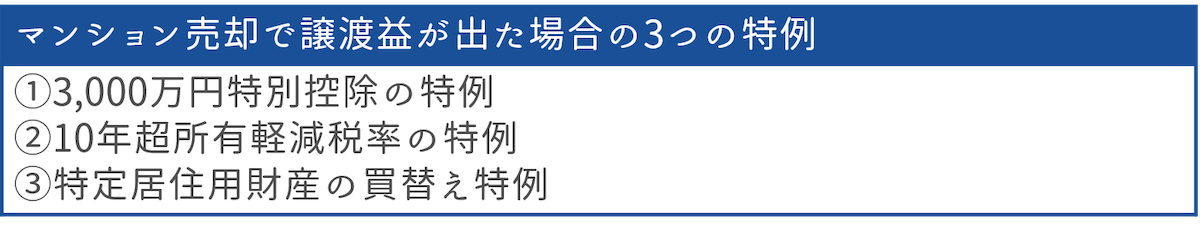

マンションの売却で得た利益に対して、税金を少しでも抑えることができるお得な特例が3つあります。

また、利益が出た場合だけではなくマンション売却で損失が出た場合でも利用できる特例もあります。

それぞれの特例については利用するために一定の条件を満たす必要があり、条件を満たした場合は確定申告で申請した場合に特例の適用が認められます。

ひとつずつ特例の詳細と適用条件について詳しく解説をしていきますので、しっかり確認し適用となった場合は漏れなく申告を行ってください。

3-1.マンション売却で譲渡益が出た場合の3つの特例

自宅マンションを売却して利益が出た場合、一定の要件を満たすことで譲渡所得が控除される特例が3つあります。

- 3,000万円特別控除

- 10年超所有していた場合の軽減税率特例

- 特定居住用財産の買い換え特例

それぞれの特例を確認し、要件を満たし利用できる控除があれば全て利用すると納める税金を安くすることができます。利用ができるかしっかり確認し、漏れなく申告をしていきましょう。

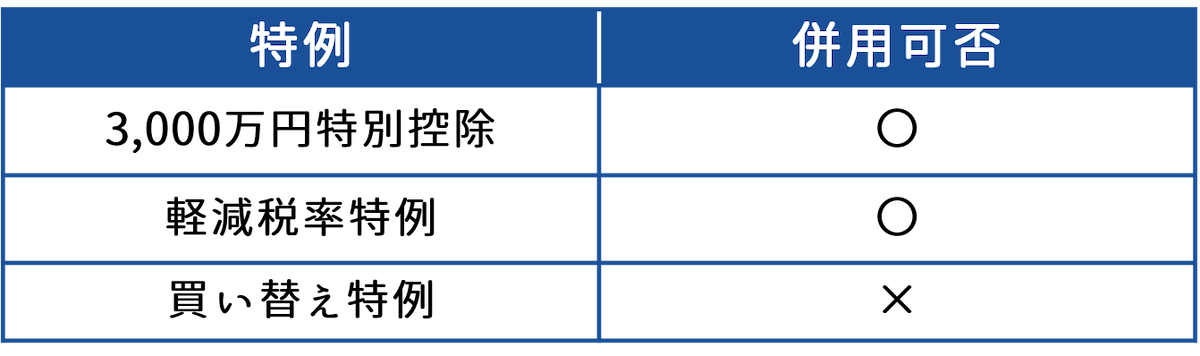

しかし、3つの特例全てが併用して利用できるわけではありませんので注意が必要です。併用の可否について、こちらの表を参考に確認ください。

ここからは一つずつ特例の内容について詳しく解説していきます。

3-1-1.①3,000万円特別控除の特例

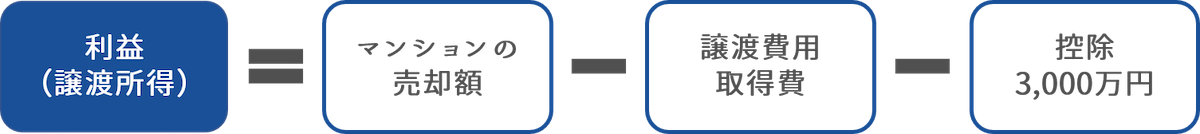

3,000万円特別控除とは、不動産売却時に発生する譲渡所得から、最大で3,000万円を引ける控除のことです。

譲渡所得が3,000万円以下の場合は、支払うべき譲渡所得税を0円にすることも可能になります。

3,000万円特別控除は以下の計算式で求められます。

3,000万円特別控除を利用すると、ほとんどのケースでは譲渡所得はゼロまたはマイナスとなり税金は発生しません。

この特例を受けるためには以下の要件を満たす必要があるため注意しましょう。

- 居住用の不動産やマンションの売却である

- 別荘などの趣味や娯楽のために保有している物件ではないこと

- 住まなくなった日から3年を経過する日の属する年の12月31日までに売却すること

- 3年間、「3,000万円の特別控除」や「買い替え特例」「繰越控除」の適用を受けていない

- 売主と買主が親子や夫婦など特別な関係でないこと

ただし、居住しているマンションだとしても、新居を購入する間に住んでいる仮住まいなど、一時的に使用する物件ではこの特例は適用されないので注意が必要です。

3,000万円控除についてさらに詳しく知りたい方は、こちらの記事を合わせてご覧ください。

3-1-2.②10年超所有軽減税率の特例

10年超所有軽減税率の特例とは、売却したマンションを10年超所有していた場合に、一定の要件を満たすことで、譲渡所得に対して軽減税率が適用される特例です。

本来であれば譲渡所得税や住民税などを合わせて約20%の税率になるところ、軽減税率特例を使えば14.21%まで税率を下げることができます。

ただし、軽減税率特例が認められるには、以下の要件を満たす必要があります。

- 売却した年の元日時点で当該の不動産や土地を所有している期間が10年を超えている

- 自ら居住していた不動産を売却する、もしくは不動産と併せてその土地も売却する

- 過去3年間で当該の特例もしくは譲渡損失に関しての特例が適用されていない

- 当該の不動産や土地でマイホーム買い替えや交換に関しての特例が適用されていない

- 親子や夫婦、親族間の売買ではないこと

他の特例と併用することもできるので、長期間居住用に所有をしたマンションを売却する際にはぜひ利用したい制度です。

10年超所有していた場合の軽減税率特例についてさらに詳しく知りたいという方は、国税庁ホームページ「No.3305 マイホームを売ったときの軽減税率の特例」を参照ください。

3-1-3.③特定居住用財産の買替え特例

特定居住用財産の買替え特例とは、マンションを売却した後に新たに住み替えるための不動産を購入した場合、一定の要件を満たしていることで認められる特例です。

特定居住用財産の買い換え特例が認められるためには、上記で紹介した「3,000万円特別控除特例」、「軽減税率特例」で挙げられた要件に加え、以下の5つの要件を満たす必要があります。

- 当該の不動産の売却額が1億円以下である

- 売却した年を挟んで3年の間に新居不動産を購入する、また一定期限までに入居する

- 購入する不動産の延床面積が50平方メートル以上、土地の面積が500平方メートル以下である

- 購入する不動産が耐火建築物の中古物件である場合、築25年以内のものである、もしくは一定の耐震基準を満たしている

- 購入する不動産が耐火建築物でない中古物件である場合、築25年以内のものである、もしくは取得期限までに一定の耐震基準を満たす見込みがある

この特例を利用する時は、他の特例と併用して利用することができないので注意をしましょう。

特定居住用財産の買い換え特例についてさらに詳しく知りたいという方は、こちらの記事を合わせてご覧ください。

3-2.マンション売却で譲渡損失が出た場合の2つの特例

マンションを売却して利益が出なかった場合にも一定の要件を満たすことで、税金を安くできる特例が2つあります。

【マンションを買い替えた時に損をした場合】

- 買い換えなどによる譲渡損失の損益通算と繰越控除の特例

【マンションを売却して損をした場合】

- 特定居住用財産の譲渡損失の損益通算と繰越控除の特例

ひとつずつ詳しくみてみましょう。

3-2-1.①居住用財産の買替え等の場合の譲渡損失の損益通算及び繰越控除

5年超居住していたマンションを売却して買い換えた際に売却損が出た場合、ほかの所得と損益通算でき、損益通算しても赤字となった金額については翌年以降3年間繰り越して所得から控除できる特例です。

ただし、この特例を受けるためには、以下の要件を満たす必要があります。

- 売却したマンションを5年超所有していた

- 購入したマンションの延床面積が50平方メートル以上である

- 売却した年を挟んで3年の間に購入した

- 購入した年の12/31の時点で、ローンが10年以上残っている

- 購入した翌年の12/31までに入居する見込みがある

この特例の詳しくは国税庁のホームページ「No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき」を参照ください。

3-2-2.②特定居住用財産の譲渡損失の損益通算及び繰越控除

マンションを住宅ローンの残高より低い価額で売却して譲渡損失が出た場合、一定の要件を満たしていれば、確定申告することで譲渡損失をその年の他の所得から控除することができる特例です。

ただし、この特例を受けるためには、以下の要件を満たす必要があります。

- 売却したマンションを5年超所有していた

- 売買契約を結ぶ前日の段階で、住宅ローンが10年以上残っている

詳しい内容は、繰越控除について書かれたこちらの記事を合わせてご覧ください。

これらの特例はあくまでも任意ですので、譲渡損失が少なく、手続きの割に効果が微妙と感じる方は利用しなくても問題ありません。譲渡損失の買換え特例を利用しない場合には、確定申告自体が不要です。

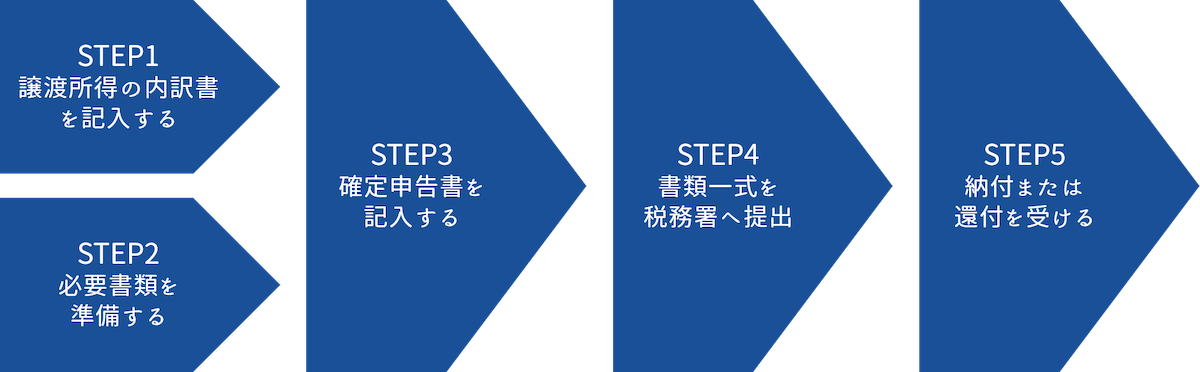

4.マンション売却時の確定申告の流れ

ここからは具体的な確定申告の手続き方法について詳しく解説していきます。

確定申告でやるべきことを大まかにお伝えすると、「必要書類を準備し、確定申告書を記入、税務署に提出する」ことです。

具体的にやるべきことは下記の5つのステップで進めていきます。

それぞれのステップで行う内容を一つずつ詳しく解説していきます。

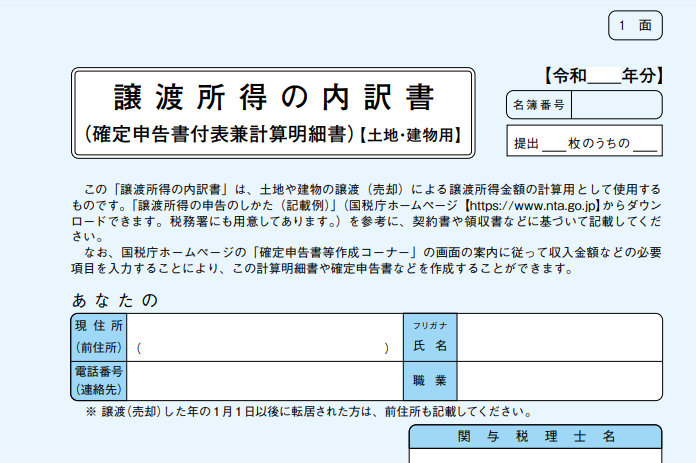

4-1.【STEP1】譲渡所得の内訳書を記入する

ステップ1では、まず譲渡所得の内訳書を記入します。

「譲渡所得の内訳書」とは、マンションを売却して得た利益(譲渡所得額)を計算するために記入する書類のことです。この書類は、確定申告時に必ず必要ですので、マンション売却直後に記入しておくことをおすすめします。

譲渡所得の内訳書は国税庁のホームページからダウンロードできます。1面から4面までしっかり記入しましょう。また、特別控除を受ける場合は5面の記入も必要です。

▶︎国税庁ホームページから:譲渡所得の内訳書(1から4面)

※特別控除の特例を受ける場合:「 譲渡所得の内訳書(5面)」

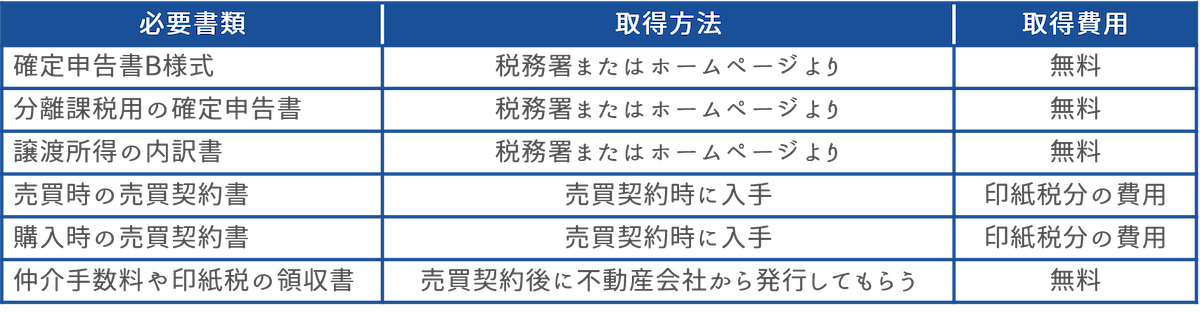

4-2.【STEP2】必要書類を準備する

ステップ2では、必要書類を準備していきます。

確定申告をスムーズに行うために、事前に必要な書類を準備しておきましょう。確定申告に必要な基本書類は6つあります。

上から3つの書類は税務署以外でも、地域ごとの確定申告会場で入手可能です。また、税務署のホームページからもダウンロードすることができます。

▶︎国税庁:確定申告書付表等

各種領収書が仮になかったとしても確定申告は行えます。しかし、売却にかかった費用を計上しないと、売却価格がそのまま利益になってしまい、課税対象額が大幅に増えてしまうので注意が必要です。

仲介手数料や印紙税など売却にかかった費用を経費として計上することで、申告上の利益を縮小することができます。それにより、課税対象額が減り節税できることを頭に入れておきましょう。

4-2-1.特例を利用する場合の必要書類

特例を利用する場合は、上記の基本書類にプラスして別に準備する必要があります。それぞれの必要書類は以下のとおりです。

▼3000万円特別控除

- 住民票の住所が異なる場合は、戸籍の附票などの居住していたことを証明する資料

▼10年超所有していた場合の軽減税率特例

- 売却した居住用マンションの登記事項証明書

▼特定居住用財産の買い換え特例

- 買換資産の明細書

- 先行取得資産に係る買換えの特例の適用に関する届出書

- 代替資産の取得期限延長承認申請書

- 売却した不動産の登記事項証明書

- 売買契約書のコピー

▼買い換えなどによる譲渡損失の損益通算と繰越控除の特例

- 戸籍の附票などの居住していたことを証明する資料

- 売買契約書のコピー

- 新居の借入金残高証明書(年末現在)

- 居住用財産の譲渡損失の金額の明細書(確定申告書付表)

- 特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書

▼特定居住用財産の譲渡損失の損益通算と繰越控除の特例

- 特定居住用財産の譲渡損失の金額の明細書(確定申告書付表)

- 特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書

- 売買契約書のコピー

- 譲渡資産に係る住宅借入金等の残高証明書

4-3.【STEP3】確定申告書を作成する

必要書類の準備が整ったら、確定申告書の記入をしていきます。

マンション売却後の確定申告は譲渡所得にあたるため「確定申告書B」と「確定申告第三表(分離課税用)」を提出する必要があります。

それぞれの記入方法をみてみましょう。

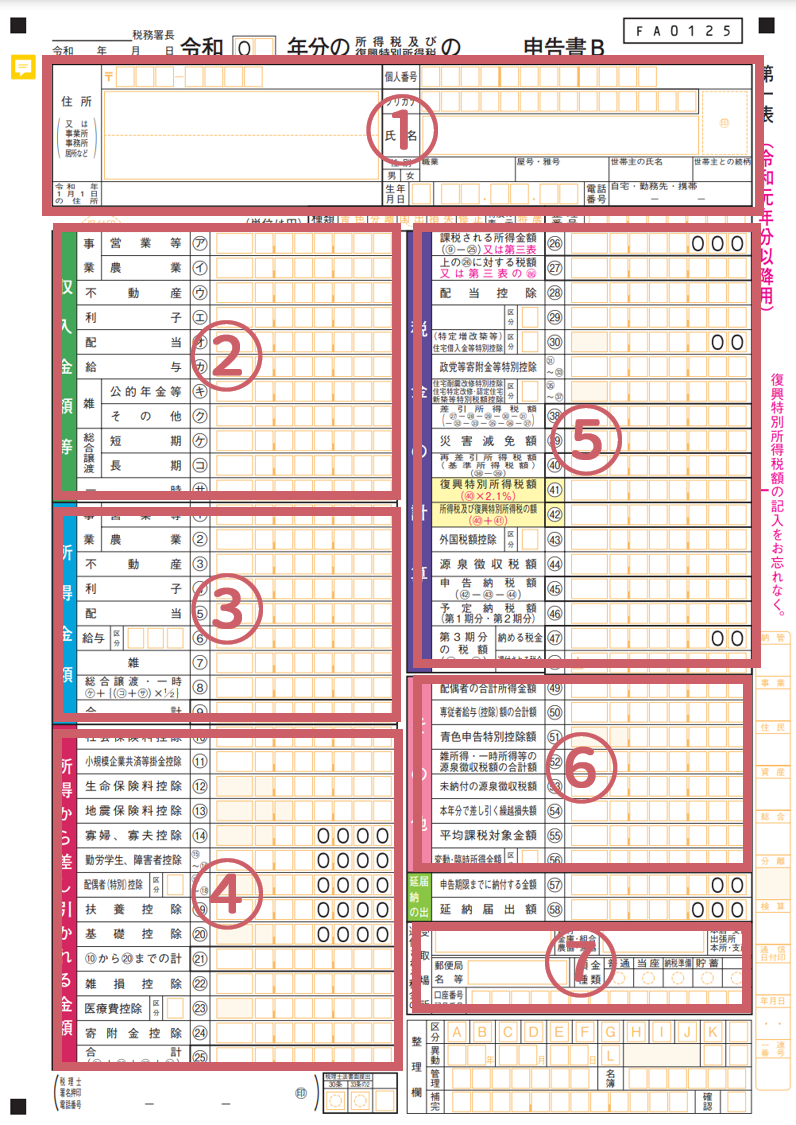

4-3-1.確定申告書B(第一表)の記入方法

記入方法について詳しく解説していきます。

記入する時に給与所得などがあり会社で源泉徴収している場合は、源泉徴収票を手元に用意しておくとスムーズに記入できますので準備してください。

出典:国税庁

① 住所、氏名、マイナンバーなどを記入

② 給与収入など1年間の収入を記入する

※源泉徴収票の「支払金額」の項目を記入

③ 収入から必要経費、給与所得控除、社会保険料控除などを差し引いた金額を記入する

※源泉徴収票の「給与所得控除後の金額」を転記

④ 各所得控除の金額とその合計を記入する

※社会保険料控除→源泉徴収票の「社会保険料等の金額」を転記

生命保険料控除→源泉徴収票の「生命保険料の控除額」を転記

地震保険料控除→源泉徴収票の「地震保険料の控除額」を転記

⑤ 住宅ローン控除など税金の金額を計算する

⑥ 配偶者控除

※生計を一にする配偶者で、その人の合計所得金額が38万円以下であれば配偶者控除が適用 される

⑦ 還付される税金がある場合、還付金を振り込んでもらう銀行口座を記入する

項目が多く字も細かくて分かりにくいですが、自分に当てはまらない項目には、数字を記入する必要はありません。

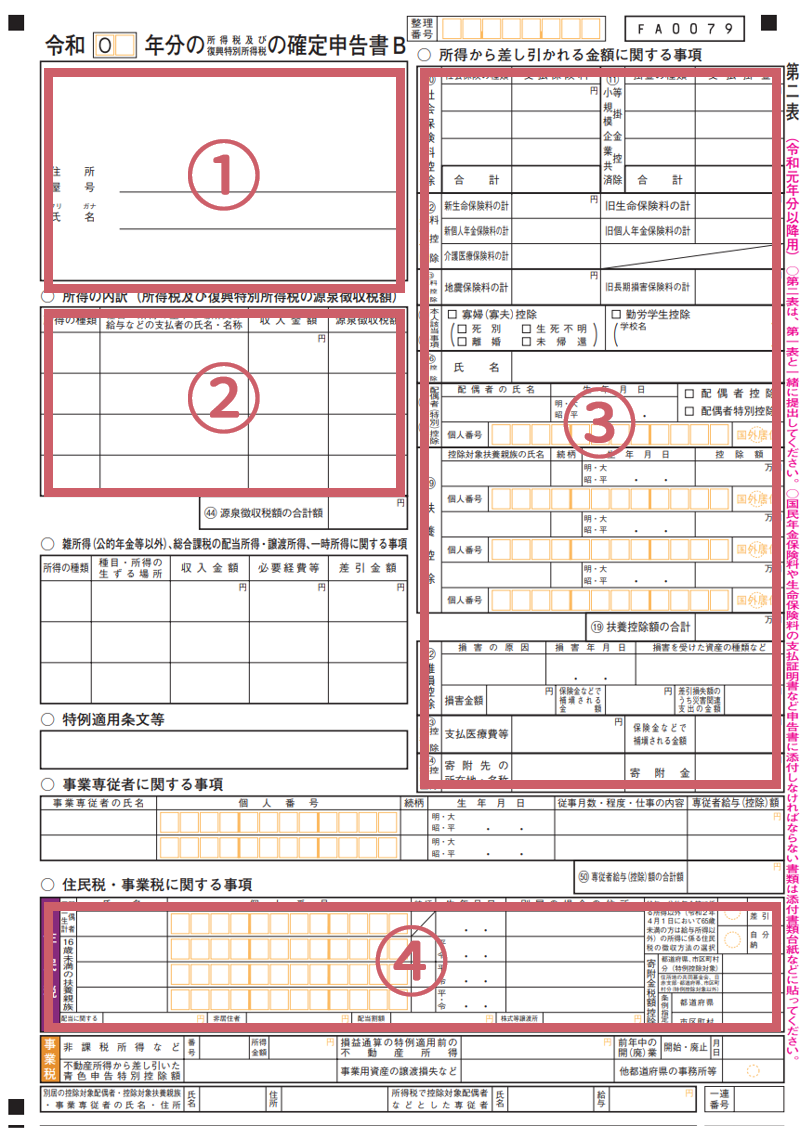

4-3-2.確定申告書B(第二表)の記入方法

第一表と同じように、こちらも源泉徴収票の内容を転記していくとスムーズに行えます。

出典:国税庁

① 住所、氏名を記入

② 所得の種類と支払者の名称、収入、源泉徴収税額を記入

※収入金額→源泉徴収票の「支払金額」の項目を転記

源泉徴収税額→源泉徴収票の「給与所得控除後の金額」を転記

③ 所得から差し引かれる金額を記入

※社会保険料控除→源泉徴収票の「社会保険料等の金額」を転記

生命保険料控除→源泉徴収票の「生命保険料の控除額」を転記

地震保険料控除→源泉徴収票の「地震保険料の控除額」を転記

④ 住民税に関する事項を記入

※16歳未満の扶養親族がいる場合、寄附金控除を住民税に適用する場合などはここに記入

4-3-3.第三表(分離課税用)の記入方法

第三表は、ステップ1で作成した譲渡所得内訳書の内容を転記するだけです。

確定申告書の詳しい記載例について確認したいという方は、国税庁のホームページ「確定申告書の記載例」を参照ください。

4-4.【STEP4】書類一式を税務署へ提出

確定申告書の記入をし必要書類の準備ができたら、申告期間内(2/16〜3/15)に税務署へ提出すれば確定申告完了です。

確定申告期間は税務署が混雑しますので、相談会場を利用したい人はもちろん、提出だけの方もできるだけ余裕を持って申告するようにしましょう。

確定申告は、税務署への提出方法以外に郵送、e-taxという方法も利用できますので税務署に出向かずに申告できるため便利です。

4-4-1.確定申告書を郵送する場合

税務上の申告書や申請書・届出書は「信書」に当たることから、税務署に送付する場合には、「郵便物」(第一種郵便物)または「信書便物」として送付する必要があります。

書類に不備がないか確認した上で、A4サイズが入る大きな封筒を用意し必要書類を入れます。

郵送先は必ず納税地の税務署に送付するようにしましょう。

確定申告書の記入内容に問題があったり、添付の書類に漏れがあった場合は、差し戻されてしまう場合もあります。

そうなった場合は、改めて修正書類を提出しなければなりません。

再提出や確認などのやりとりに時間がかかると提出期限を過ぎてしまうおそれもありますので、郵送提出を行う場合は、書類の内容に問題がないかしっかり確認して郵送をしましょう。

4-4-2.e-Taxで確定申告する場合

e-Taxは、インターネットで国税に関する申告や納税、申請・届出などの手続きができるシステムです。税務署に行かなくても、国税庁のホームページ「確定申告書等作成コーナー」で申告書を作成し、自宅からネットで提出(送信)できます。

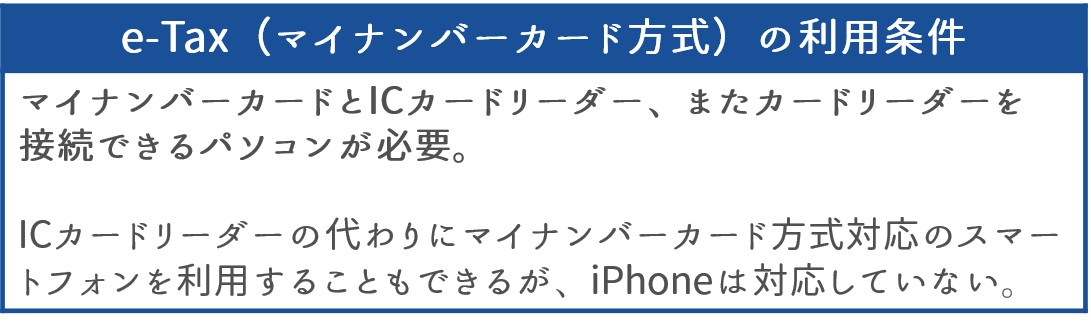

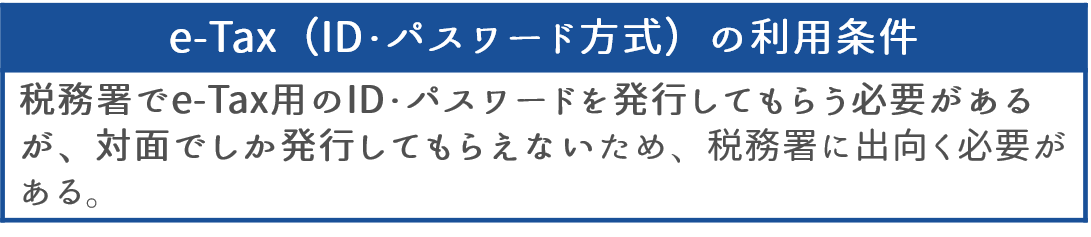

e-Taxを利用して提出する方法は、「マイナンバーカード方式」と「ID・パスワード方式」の2つの方法があります。

それぞれ利用条件がありますので、事前に確認し準備が必要です。

マイナンバーカード読取対応のスマートフォンをICカードリーダライタとして利用する方法については以下を参照ください。

国税庁:マイナンバーカード読取対応のスマートフォンをICカードリーダライタとして利用する方法

作成方法については、国税庁が公開している下記の動画で詳しく解説されていますので参照ください。

YouTube:国税庁の動画チャンネル「土地や建物をお売りになった場合の申告は『確定申告書等作成コーナー』で!」

4-5.【STEP5】納付または還付を受ける

確定申告の結果、納税が必要となった場合は申告期間中に税務署または金融機関にて納税します。振替納税の手続きをすれば、指定口座からの引き落としも可能です。

税金の還付を受ける場合は、指定した振込口座に4月〜5月ごろに還付金が振り込まれます。

住民税は給与所得者の場合、勤務先から給与天引きで徴収され、自営業の場合は5月以降に納付書が届くので、納付書や口座振替で納税します。

5.まとめ

今回は、マンション売却後の年末調整と別途必要な確定申告について詳しく解説をしていきました。

マンション売却後の年末調整では、特別な申告は不要です。例年どおりに申請を進めて下さい。

年末調整とは別にマンション売却で得た利益については納税義務がありますので、自分で確定申告を行っていきましょう。

確定申告は、売却した翌年の2月16日~3月15日までに申告書の提出をしなければなりません。申告が漏れてしまった場合は、ペナルティを課されることとなりますので漏れなく申告を行いましょう。

また、マンション売却で利益が出た場合と損失が出た場合でそれぞれ利用できる特例があります。対象かどうか確認をし特例を利用できる場合は確定申告で申請をしましょう。

今回のこの記事が、マンション売却後の納税手続きの手助けになれば幸いです。

早く・無駄なお金をかけずマンションを売るならスムナラで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。