「家を住み替えたいけれど、税金っていくらくらいかかるの?」

「なるべく節税したいけれど、方法はあるのかな?」

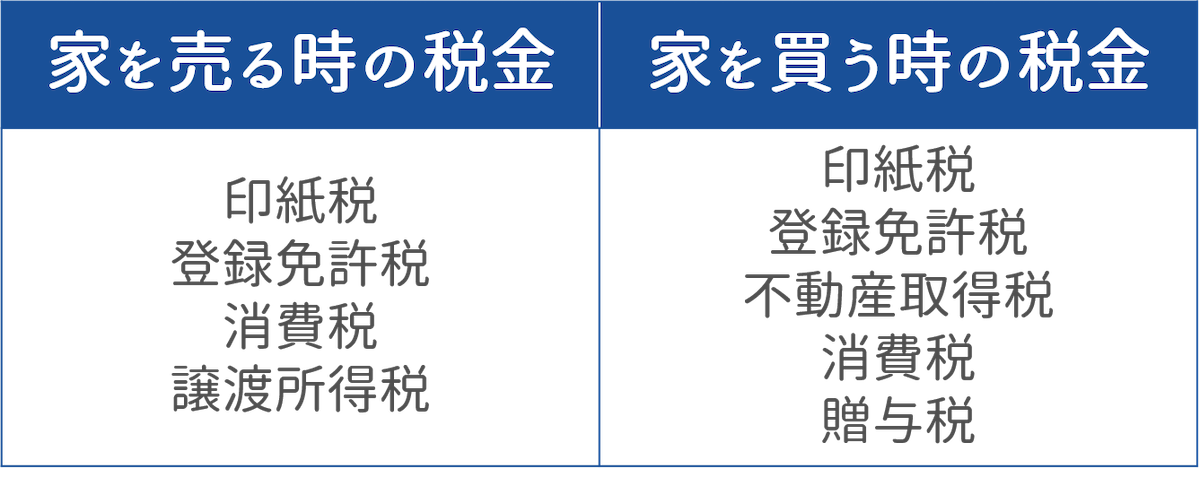

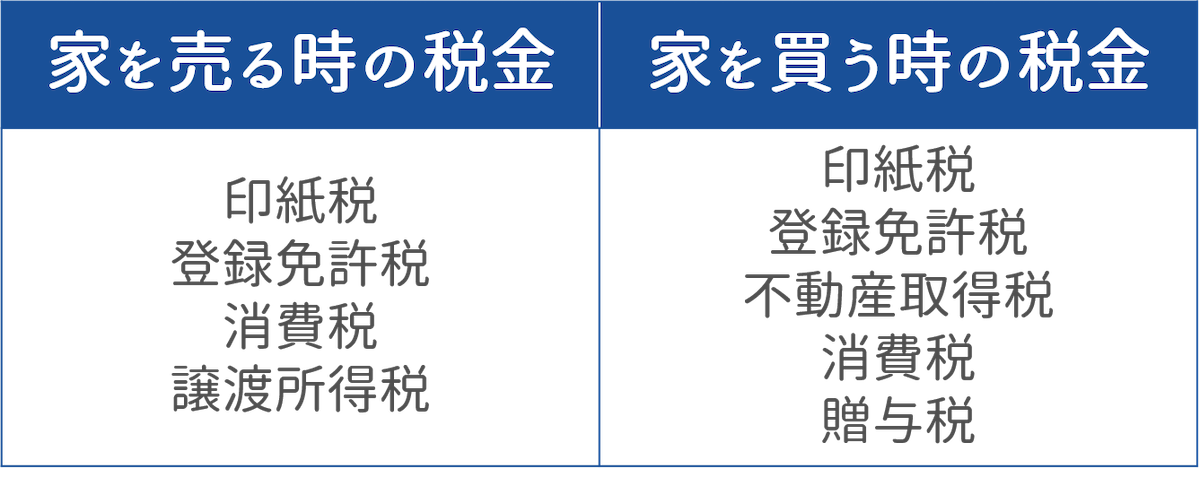

家を住み替える時は、大きく分けて「家を売る時」と「家を買う時」にそれぞれ税金がかかります。

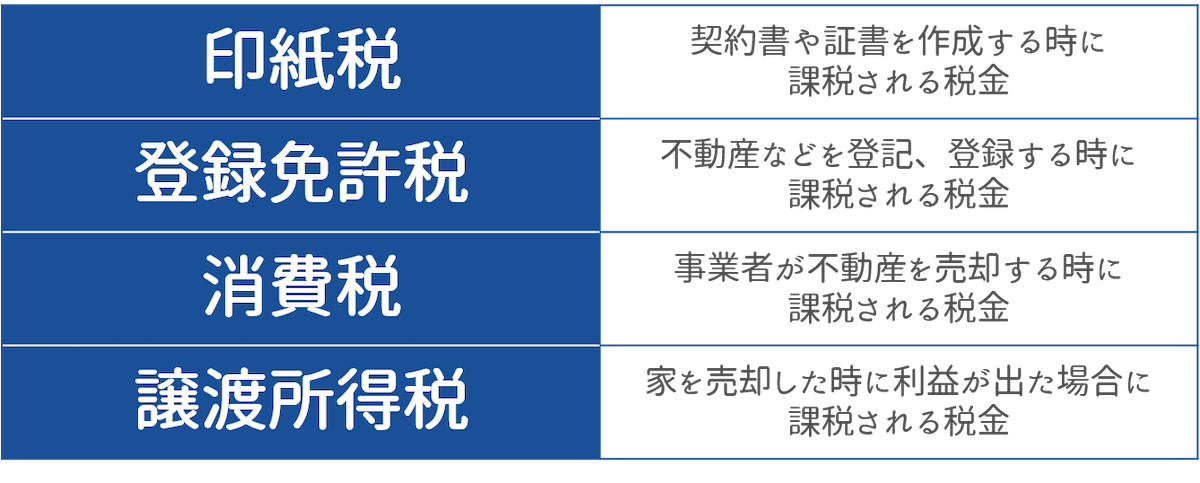

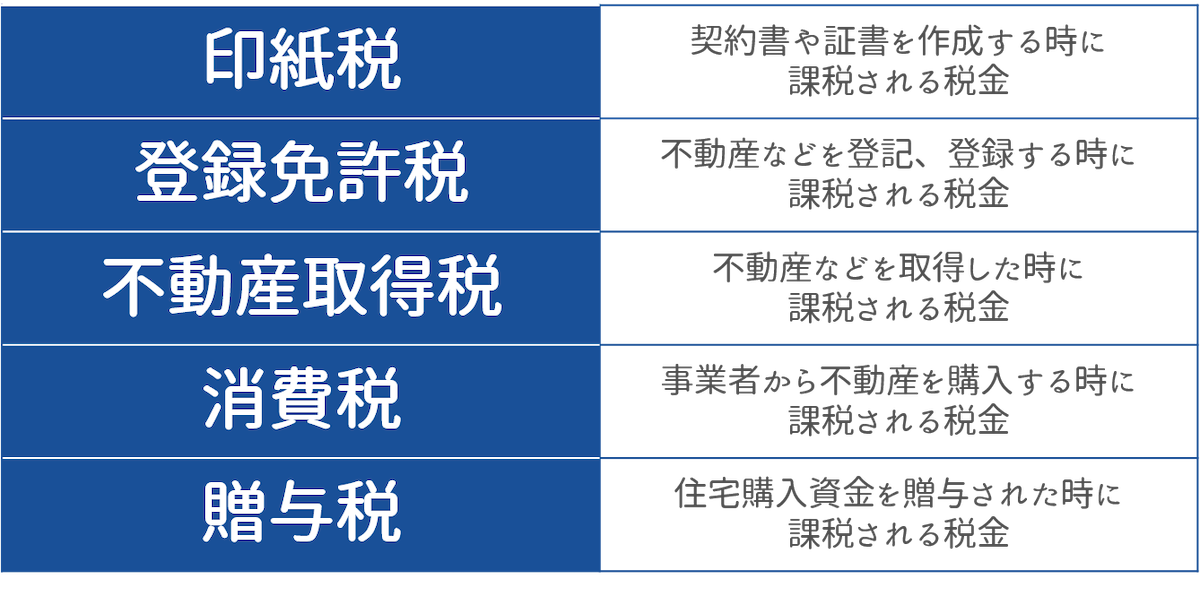

家を売る時にかかる税金は以下の通りです。

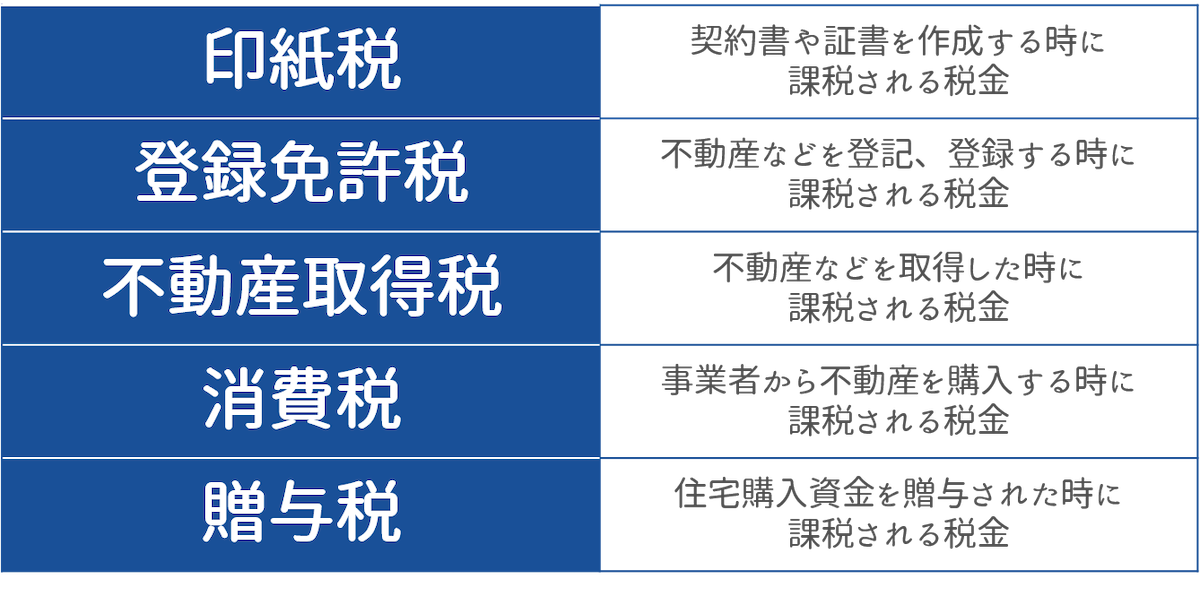

家を買う時にかかる税金は以下の通りです。

消費税、譲渡所得税、贈与税は場合によって支払わなくてもよい税金です。

また譲渡所得税は不動産を売った時、利益が出た場合に支払わなくてはいけない税金ですが、売ったものが自宅の場合に限り、支払う税金を減らすことができる特例があるのです。

住み替えに関する税金や、使える特例を知らないまま住み替えをしてしまうと、自分が予定していたよりも多くの費用がかかることになり、資金面でつまづいてしまうことがあります。

さらに特例を利用すれば払わなくて済んだ税金を、支払わなくてはならなくなり、損をしてしまうことになるのです。

そこでこの記事では、家を住み替えする時に必要な税金や、使える特例について詳しく紹介します。

この記事を読めば

- 住み替えにかかる税金一覧

- 家を売る時にかかる税金4つ

- 家を買う時にかかる税金5つ

- 住み替え時の税額シミュレーション

- 住み替えの税額を減らすお得な制度一覧

- 3000万円特別控除と住宅ローン控除を選ぶポイント

がわかります。

この記事が、あなたの住み替えをよりお得にするためにお役に立てば幸いです。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

1.住み替え時にかかる税金一覧

住み替えをする時には、大きく分けて

- 家を売る時

- 家を買う時

の2つの場面でそれぞれ税金がかかります。

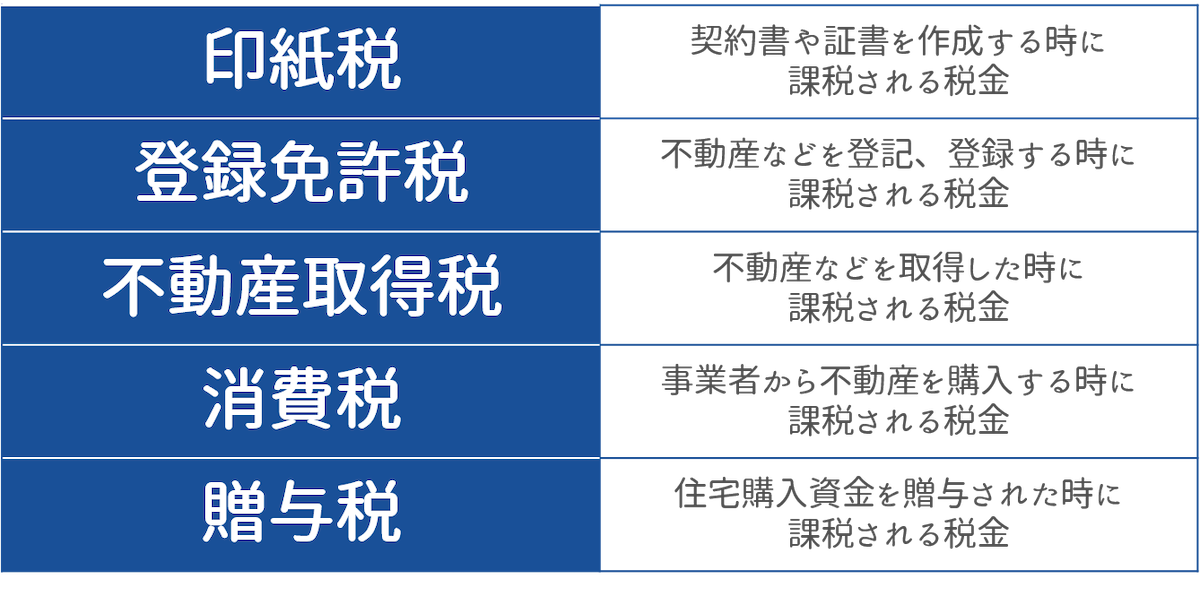

住み替えの時にかかる税金の一覧は以下の通りです。

例えば、売る時の税金はいくらくらいになるか計算してみましょう。

3,000万円で購入したマンションを2,000万円で売却した場合、納める税金は1万1,000円です。

家を売る時、買う時には、普段の生活では支払うことのない税金を払わなくてはならないため、きちんと把握しておかなければ資金が不足してしまうことになります。

それぞれの税金の額や、どのような税金なのかについては、「2.家を売る時にかかる税金4つ」と「3.家を買う時にかかる税金5つ」でより詳しく紹介しますので、ぜひ参考にしてください。

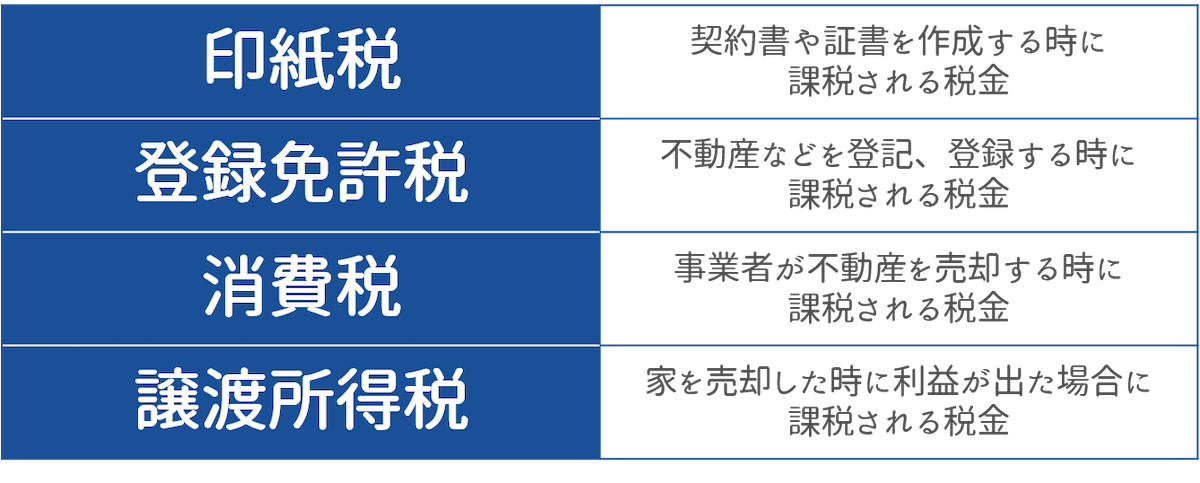

2.家を売る時にかかる税金4つ

先ほど紹介したように、家を売る時には税金がかかります。

家を売る時にかかる税金は次の4つです。

このうち、印紙税と登録免許税は、家を売るなら必ず必要になる税金です。

消費税と譲渡所得税は、状況によって必要か、必要でないかが変わります。

それぞれの税について詳しくみていきましょう。

2-1.必ずかかる税

家を売る時は

- 印紙税

- 登録免許税

の2つの税金を必ず支払う必要があります。

この2つの税金は、どんな場合でも免除されることはありません。

家の売却を行う時には、売却資金として手元に用意しておきましょう。

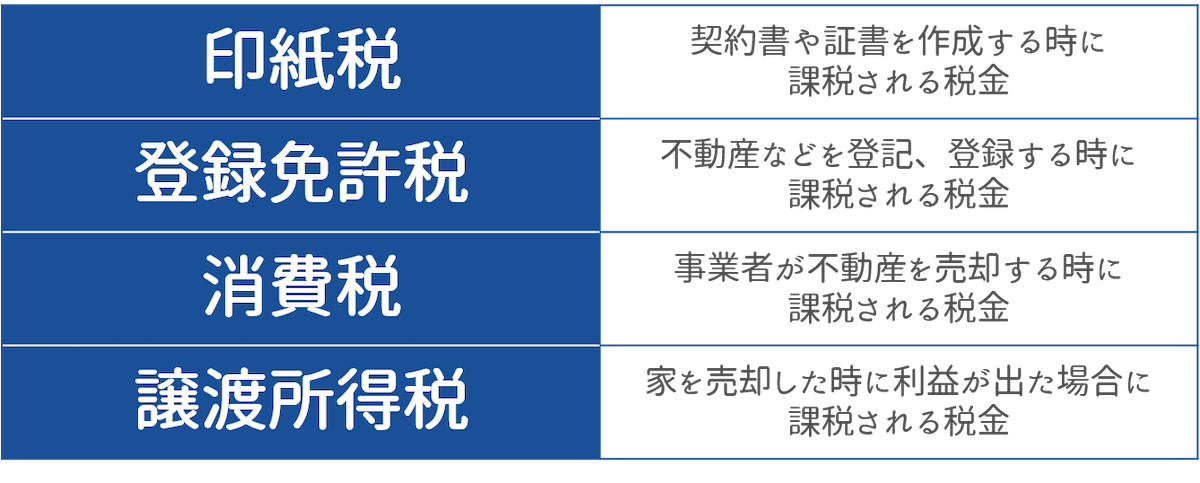

2-1-1.印紙税

印紙税は、家の売却だけでなく、契約書や証書を作る時に納める税金です。

収入印紙を購入し、契約書に貼り付けることで納付することができます。

必要な印紙税の額は、家の売却価格によって変わります。

次の表を参考に、自分の支払う額を把握しておきましょう。

家の売却価格が1,000万円超5,000万円以下の場合は1万円の印紙税がかかります。

売買契約書は売主、買主の2通分作成され、どちらも同じように収入印紙を貼り付ける必要があります。

通常、売主と買主が1通分ずつ収入印紙を負担します。

上記の印紙税は、令和4年3月31日までの軽減措置によるものです。

令和4年4月1日以降の税額については国税庁のサイトをご確認ください。

2-1-2.登録免許税

登録免許税は、土地や建物など不動産の名義変更を行う時に納める税金です。

登録免許税には

- 所有権移転登記にかかる登記費用

- 抵当権抹消登記費用

があります。

所有権移転登記にかかる登記費用は、売主から買主に不動産の持ち主が変わったことを記録するための費用です。

売主と買主で折半するのが本来ですが、商習慣で買主の負担となることがほとんどです。

売買契約書に登記費用をどのように負担するかが記載されていますから、あらかじめ確認しておくと安心です。

売主が負担するのは「抵当権抹消登記」にかかるものです。

抵当権抹消登記とは、売主が家を買ったときにつけた抵当権を外すための登記です。

住宅ローンを組む場合、万が一ローン返済が滞った時に備えて土地や建物を担保に入れます。

家の所有者が売主から買主に移る際、住宅ローンを完済した上で、この担保を外す「抵当権抹消登記」を行う必要があります。

抵当権抹消登記にかかる登録免許税は、抵当権1つに対して1,000円です。

一戸建ての場合、土地と建物両方に抵当権が設定されている場合がほとんどです。

そのため、一戸建ては土地建物合わせて2,000円かかります。

マンションは2,000円です。

2-2.状況によってかかるもの

家を売却する時、状況によってかかる税金は

- 消費税

- 譲渡所得税

の2つです。

それぞれについて詳しく解説していきます。

2-2-1.消費税

消費税は、商品の販売やサービスの提供といった取引の際に納める税金です。

消費税は、個人が家を売却した場合や、土地の売買には課税されません。

そのため、自分がずっと住んでいた自宅を売却し、新しく違う家を買う場合は支払う必要はないのです。

ただし、家を賃貸物件として家賃収入を得ていた場合は、事業物件を売却したとして消費税がかかることがあります。

例えば持ち家から引っ越しした後、しばらく人に貸して家賃収入を得た後で家を売却する場合などは、事業用の物件とみなされ、消費税がかかることがあるのです。

消費税を支払う必要が出るのは、

- 家を売却する前々年の消費税対象となる売上が1,000万円を超えている

- 前年の1月から6月までの消費税対象となる売上が1,000万円を超えている

のどちらかの条件に当てはまった場合です。

消費税対象となる売上は売却する家から得た家賃収入だけでなく、売主が行っている消費税の対象となる事業の売上すべてと合算して計算されます。

家1軒の家賃だけで1,000万円を超えることはなかなかありませんが、個人事業主など消費税の対象となる事業を行っている方の場合は、あらかじめ税理士などに相談しておくとよいでしょう。

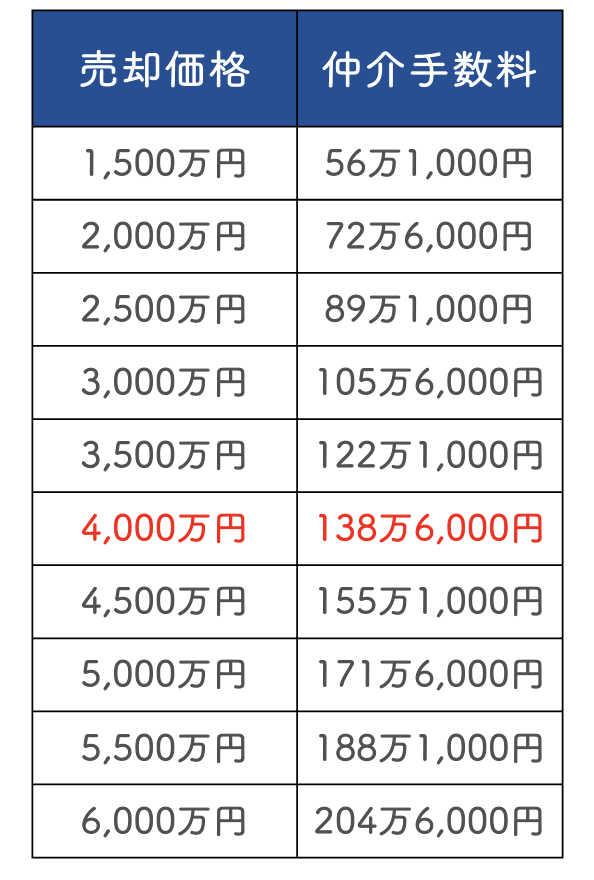

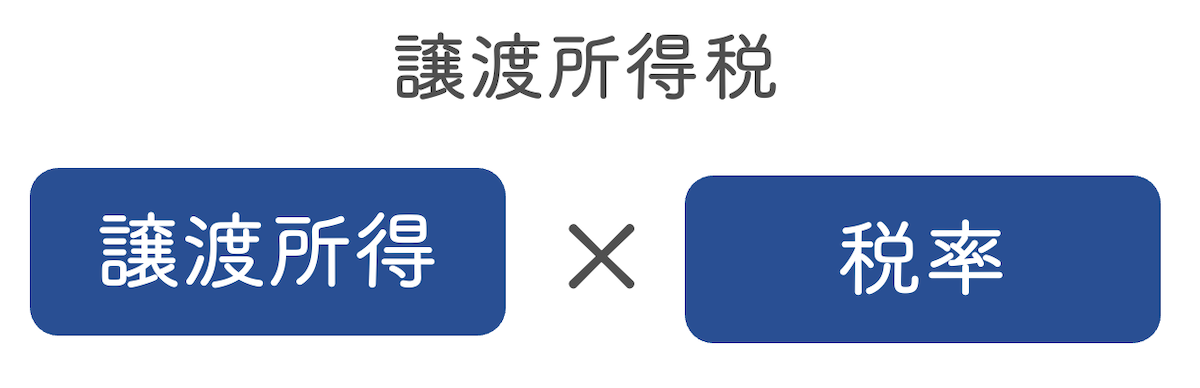

2-2-2.譲渡所得税

譲渡所得税とは、家を売った時に得た利益(譲渡所得)に対して課税される税金です。

持ち家を売った時、買ったときよりも高く売れた場合は納める必要があります。

譲渡所得は次の計算方法で求められます。

| 譲渡所得=譲渡価額-(取得費+譲渡費用)-特別控除 |

出典:国税庁|「No.3152 譲渡所得の計算のしかた(総合課税)」

譲渡所得は、売却額から必要経費として取得費と譲渡にかかった金額を差し引いて計算されます。

取得費は、取得額(家を購入した時の金額)、設備費(家を購入した後に付けた設備の費用)、改良費(リフォーム費用)の合計から、償却費相当額を差し引いたものです。

譲渡費用とは、今回の家の売却でかかった費用のことです。

不動産会社に支払った仲介手数料や、司法書士に支払った手数料などが含まれます。

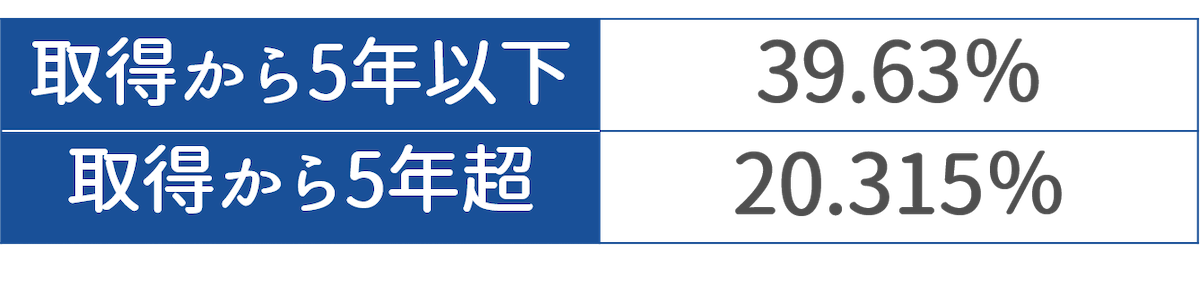

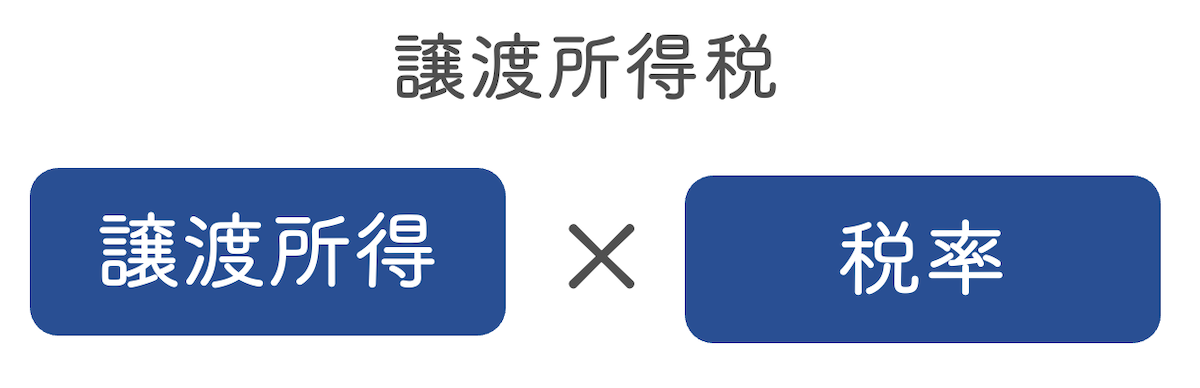

譲渡所得税は、

で計算されます。

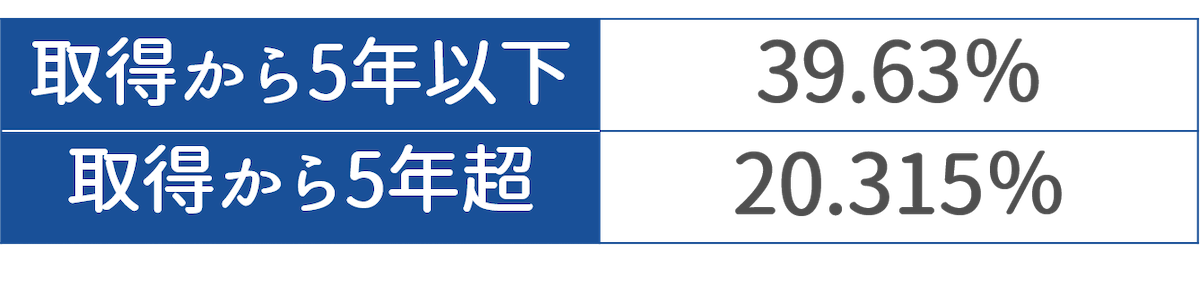

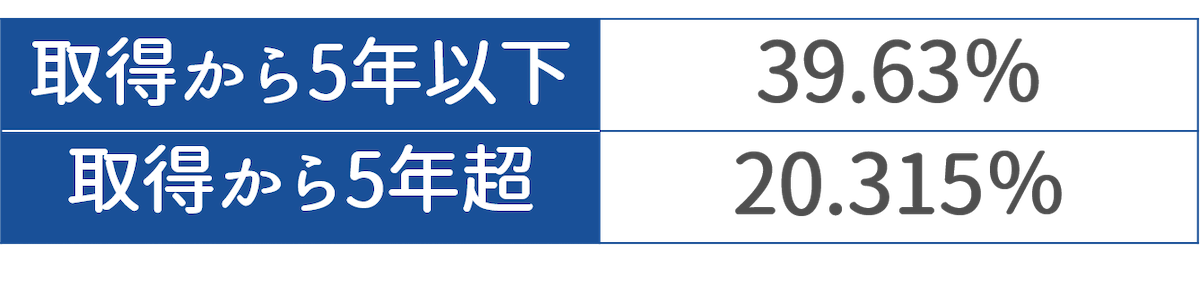

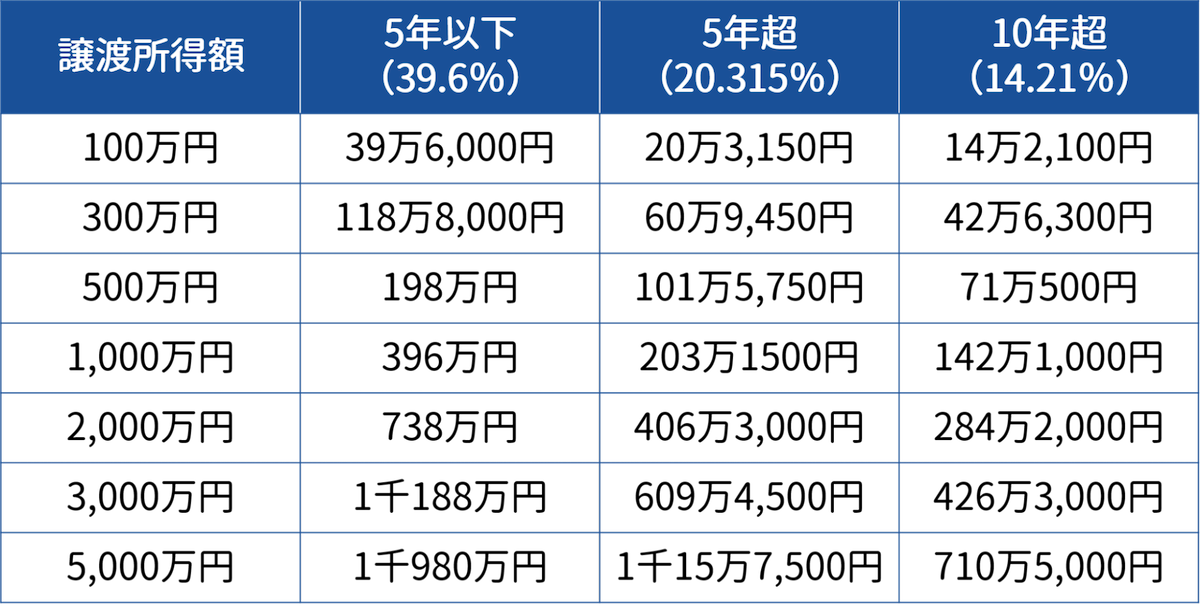

税率は、自分で住むために購入した物件の場合は、所有期間が5年以下と5年を超えていた場合で変わります。

自宅を売却する場合、所有期間が5年以下と5年を超えた場合で税率が大きく変わりますから、譲渡所得が出そうな場合は売却のタイミングを考慮しておくのがおすすめです。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

3.家を買う時にかかる税金5つ

家を住み替える場合は、売る時だけでなく、新しい家を買う時にも税金がかかります。

家を買う時にかかる税金は次の5つです。

印紙税と登録免許税は、家を売る時と同じように必要となります。

また、家を売る時とは違い、家を買う時は不動産取得税も必要です。

消費税と贈与税は、状況によって支払うべきかそうでないかが変わります。

それぞれについて詳しくみていきましょう。

3-1.必ずかかるもの

家を買う時は、

- 印紙税

- 登録免許税

- 不動産取得税

を支払う必要があります。

家を売る時と同じく、こちらも免除されることはないため、購入資金として計算に入れておきましょう。

3-1-1.印紙税

家の売却と同じく、購入の際も契約書に収入印紙を貼り付けて、印紙税を納める必要があります。

印紙税の額は、売却時と同じく契約書に記載される価格で決まります。

印紙税の額は、繰り返しにはなりますが以下の表を参考にしてください。

売却時と同じく、家を購入する時にも、売主と買主2通の契約書が作成されます。

それぞれの契約書に同額の収入印紙を貼り付けますが、売主と買主それぞれが自分の契約書の分を負担します。

そのため、買主が負担するのは1通分です。

家の購入金額に応じて、必要な収入印紙を購入し、印紙税を支払いましょう。

3-1-2.登録免許税

登録免許税は、土地や建物の名義変更を行う時に納める税金です。

家を新しく手に入れた際は、新築の場合も中古の場合も、登録免許税が必ず必要になります。

家を購入する場合にかかる登録免許税の主な種類と税率は以下のようになります。

必要な登録免許税の額は、それぞれの登記によって異なります。注文住宅を新築した場合、建売を購入した場合、中古物件を購入した場合でそれぞれ必要となる登録免許税の種類は異なりますが、必ずかかるということを覚えておきましょう。

中古物件を購入し、所有権移転登記を行った場合の登録免許税の税率は、建物の価値の2%です。

ここで注意したいのは、建物の価値は購入価格ではないということです。

税額のもととなる建物の価値は、「固定資産税評価額」によって決まっています。

固定資産税評価額とは、家がある市町村が調査を行い、決定するものです。

すでに固定資産税評価額が決まっている中古物件の場合は、固定資産台帳に記載されている額を市町村で調べることで算出できます。

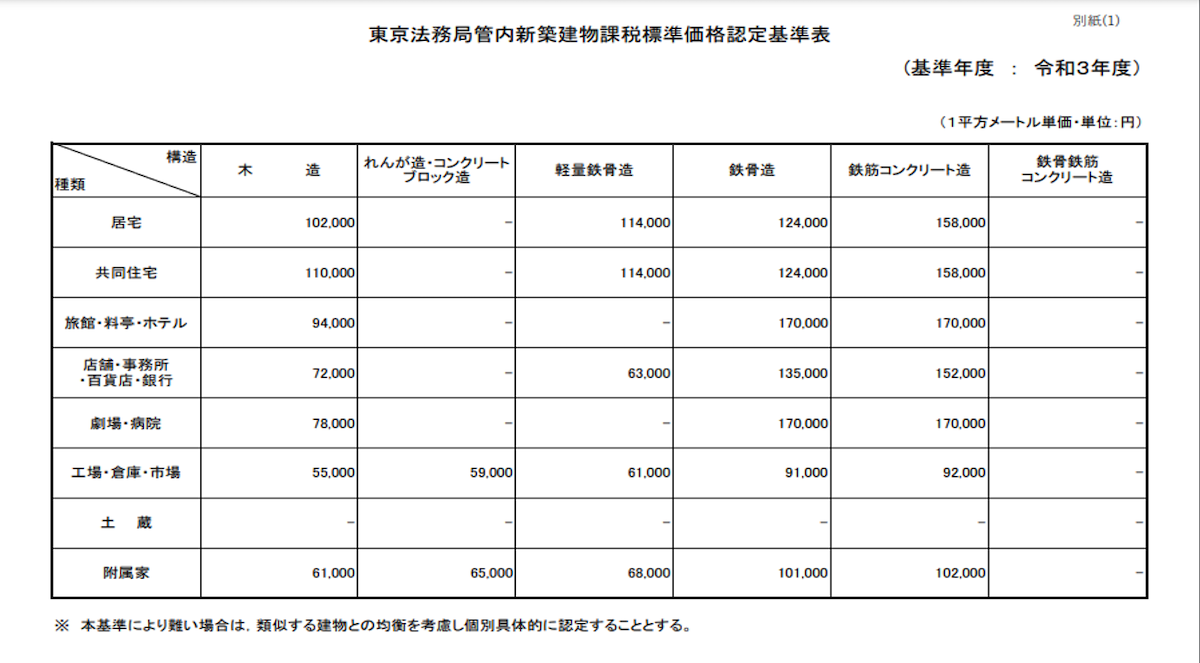

新築の場合は、各都道府県が年度ごとに決める「基準」によって決まります。

例えば令和3年度の東京都の基準は以下の通りです。

所有権移転登記は、商習慣で買主が負担することがほとんどですから、あらかじめ購入資金として見積もりにいれておきましょう。

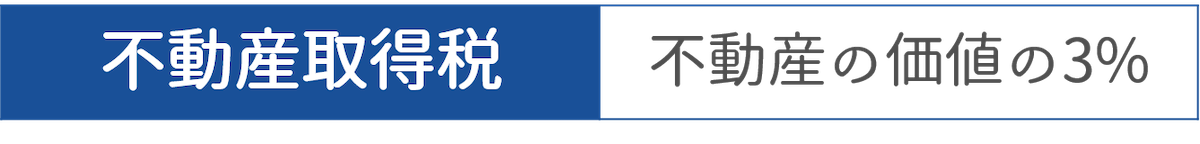

3-1-3.不動産取得税

不動産取得税は、土地や建物などの不動産を取得した時に納める税金です。

家や土地を購入したり、新築したりした場合に納めます。

売買による取得だけでなく、相続や贈与などで不動産が自分のものになった時も納める必要があるものです。

不動産を取得した際、一度だけ支払います。

不動産取得税の税率は以下の通りです。

上の税率は、2024年3月31日までの軽減措置によるものです。

2024年4月1日以降は、税率がもとの4%に戻ります。

また税額の元となる不動産の価値は、不動産を購入した額ではなく、固定資産税評価額になります。

固定資産税評価額は前年度の課税明細書を確認すればわかります。

中古物件の場合はあらかじめ売主に固定資産税評価額を聞いておけば税額が計算できます。

3-2.状況によってかかるもの

家を購入した時、状況によってかかる税金は

- 消費税

- 贈与税

の2つです。

消費税は「誰から購入したのか」によってかかるかかからないかが変わります。

贈与税は、住宅の購入資金を誰から贈与されたかによって異なります。

それぞれについて詳しく紹介します。

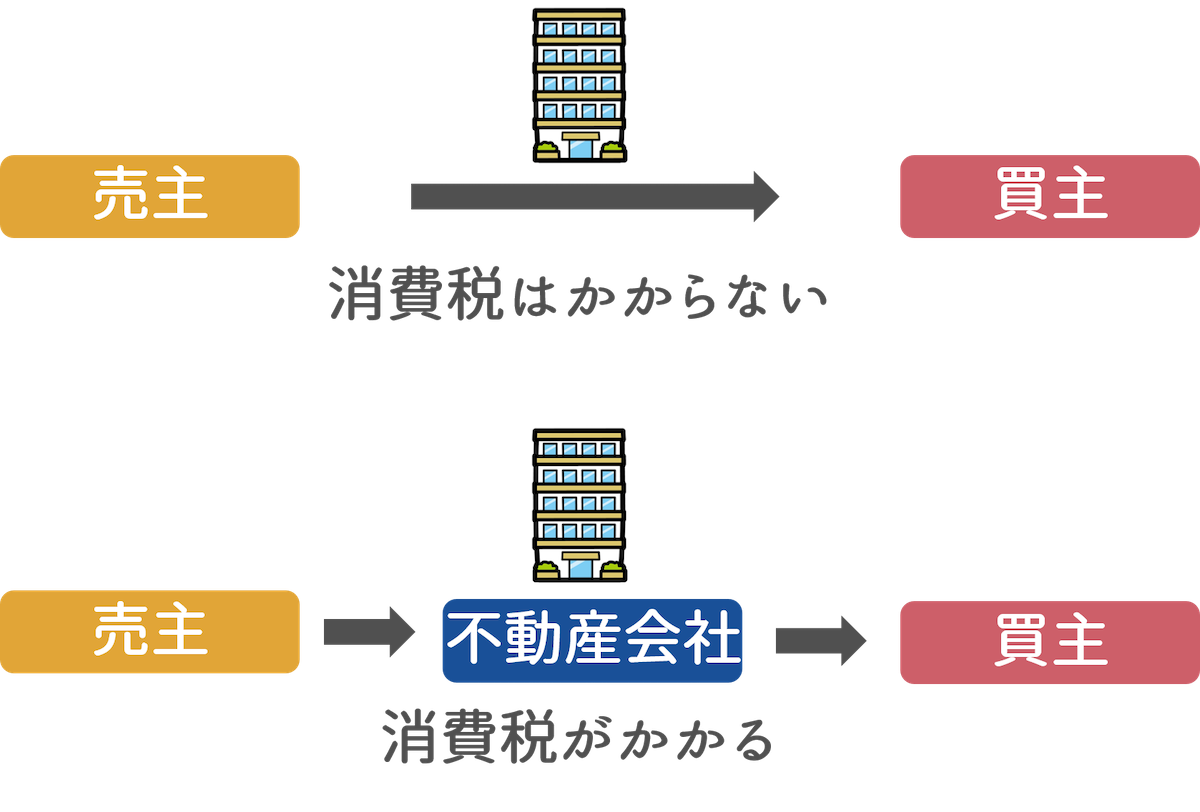

3-2-1.消費税

家を購入した際、消費税を支払う必要があるのは、不動産会社が所有する建物を購入した場合です。

消費税は、個人間の売買では納める必要がありません。

そのため、中古物件を個人から購入した場合は消費税は発生しないのです。

しかし、中古物件を不動産会社が買い上げ、その物件を個人が購入する場合は消費税を支払います。

家を購入する際は、売主が誰かによって消費税を納めるか納めないかが変わりますから、物件を選ぶ際に頭に入れておくとよいでしょう。

3-2-2.贈与税

贈与税とは、生きている人からお金や土地、建物などの贈与を受けた際に納める税金です。

家を購入する際、親などから購入資金を贈与された場合に納める必要があります。

税率は贈与された額や、誰から贈与されたかによって異なります。

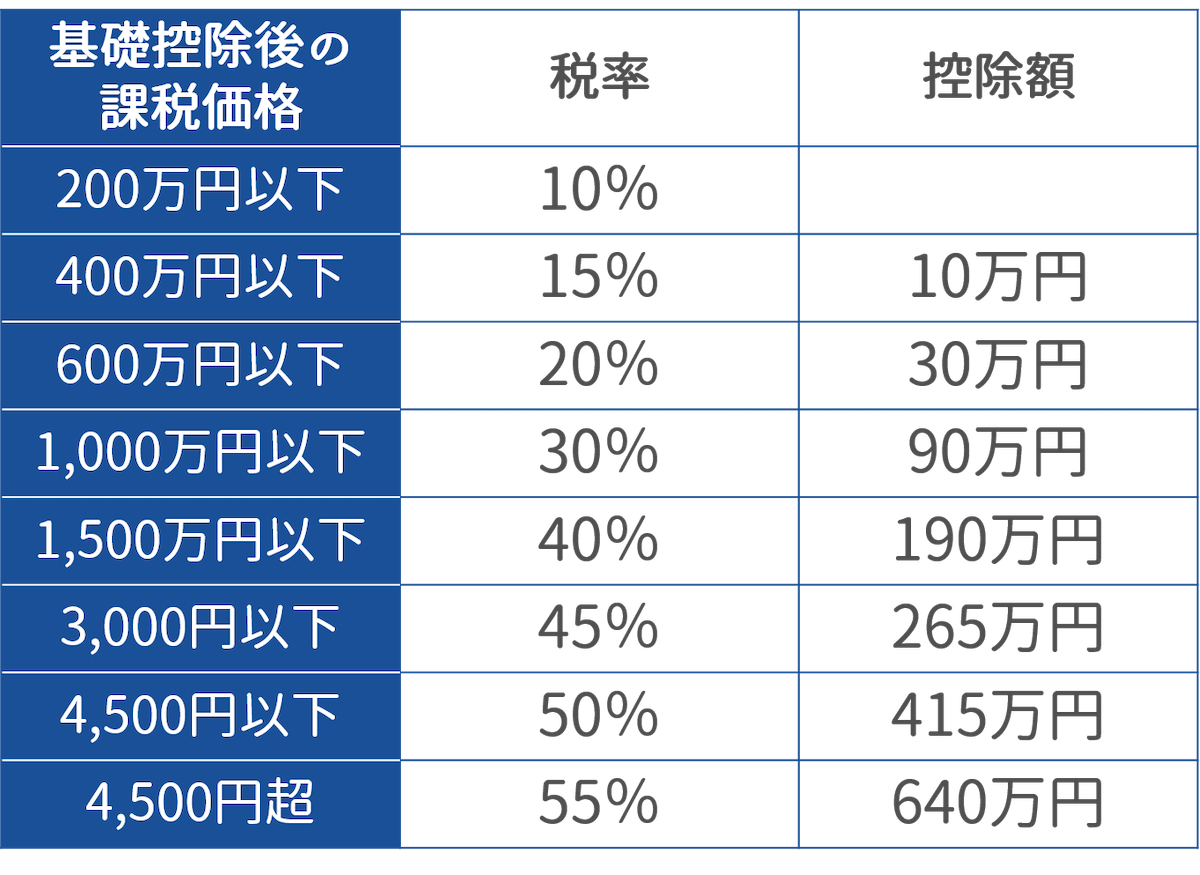

ここでは直系尊属(父母、祖父母)から贈与を受けた場合を紹介します。

税率は以下の通りです。

また、与された額から、年間110万円の基礎控除を差し引いた額に対して課税されます。

例えば両親から新しい家を購入するための費用として、500万円の贈与を受けた場合を計算します。

500万円から基礎控除110万円を引くと、390万円です。

390万円の税率は15%です。

390万円×15%-10万円=48万5,000円を贈与税として納めることになります。

ただし、贈与税には「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」という特例があります。

これは、親、祖父母などの直系尊属から家を買うための資金を贈与された場合、最大500万円(省エネ等住宅1000万円)までは非課税になるという制度です。

住宅を購入する時にしか使えない特例で、住宅の種類や契約を結んだ日にちによって非課税枠は変わりますから、あらかじめ不動産会社の担当者など知識のある人に相談しておくとよいでしょう。

参考:国税庁 No.4408 贈与税の計算と税率(暦年課税)

4.住み替え時の税額シミュレーション

それでは、実際に住み替えをする時はどれくらい税金を納める必要があるのでしょうか?

マンションを売却し、中古マンションを購入する場合の税額をシミュレーションしてみましょう。

購入から7年たったマンションを売却し、個人から中古マンションを購入した場合で税額を算出していきます。

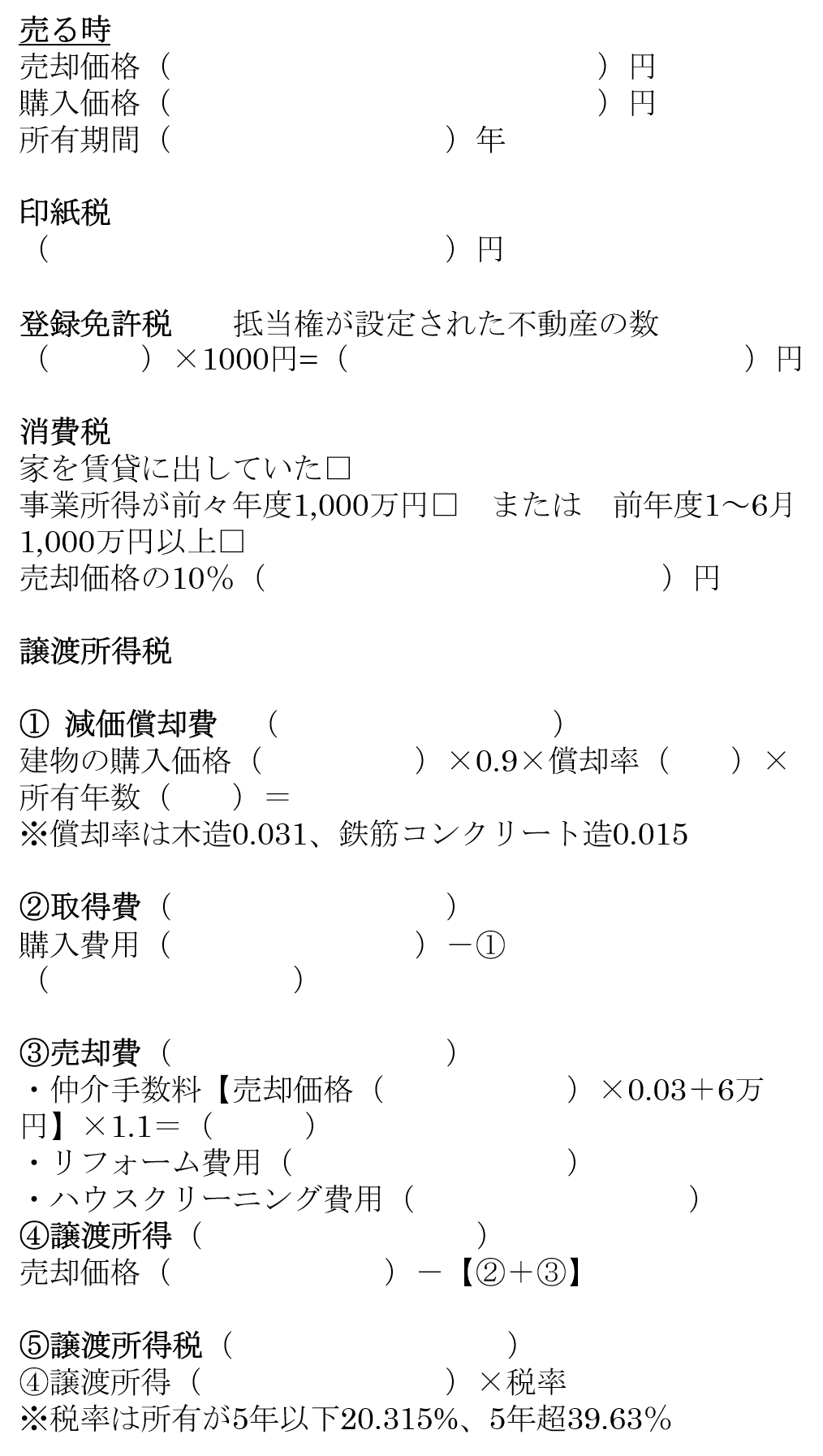

自分の税額を算出する際は、次の記入票を使って記入しながら計算してください。

【売る時】

【買う時】

以下では例をあげて解説します。

4-1.売却時に納める税額

まずは売却する時に納める税額を算出します。

税額は、経過年数や売却益が出たのか、それとも損失が出たのかで異なります。

所有期間:7年

購入価格:3,000万円

売却価格:3,500万円

物件の種類:鉄筋コンクリート造マンション

の場合で計算してみましょう。

■印紙税

印紙税は1,000万円以上5,000万円以下のため、1万円です。

■登録免許税

登録免許税は住宅ローンを組んでいたため、抵当権抹消登記を行う必要があります。

抵当権抹消登記には2,000円かかります。

■消費税

消費税は住居のため納める必要がありません。

■譲渡所得税

譲渡所得税は譲渡所得に対してかかります。

譲渡所得は、売却額から取得額と譲渡費を差し引いて計算します。

計算式は次の通りです。

| 譲渡所得=譲渡価額-(取得費+譲渡費用)-特別控除 |

ここで注意したいのは、取得費は購入した時の金額そのままではないという点です。

マンションの購入費は3,000万円ですが、建物は経年によって価値が下がってしまうため、購入時そのままの額ではなく、経年による減価償却を計算する必要があります。

減価償却を計算する計算式は以下の通りです。

| 減価償却費=建物の取得価額×0.9×償却率× 経過年数 |

償却率は、木造、軽量鉄骨、鉄筋コンクリート造でそれぞれ異なります。

マンションの場合は鉄筋コンクリート造にあたり、償却率は0.015です。

この計算式に当てはめると、

3,000万円×0.9×0.015×7=283万5,000円

となります。

購入費用から減価償却費を差し引いた額が取得費になりますから

3,000万円-283万5,000円=2,716万5,000円

が取得費です。

次に売却にかかった経費である売却費を計算します。

売却費には、不動産会社に支払う仲介手数料や、リフォームした場合の費用などが含まれます。

ここでは仲介手数料を入れておきましょう。

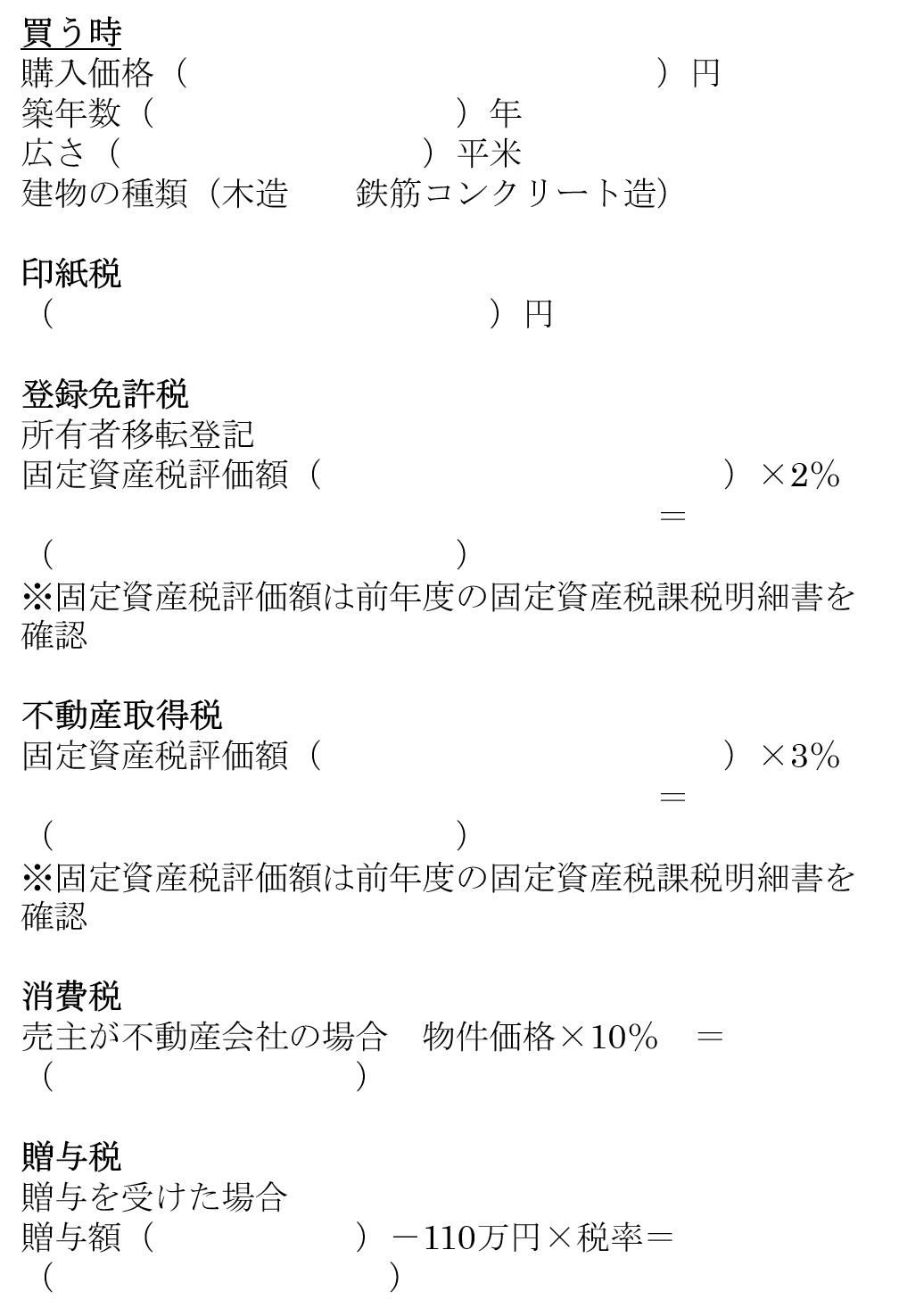

仲介手数料は次の計算式で求められます。

売却価格は3,500万円ですから、仲介手数料は122万1,000円です。

これをすべて含めて譲渡所得を計算すると、

3,500万円-【2,716万5,000円+122万1,000円】=661万4,000円

となりました。

譲渡所得税の対象となる譲渡所得は661万4,000円です。

譲渡所得税は次の計算で求めます。

税率は、住居の場合所有年数で異なります。

今回売却するマンションは7年住んでおり、取得から5年超たっているため、税率は20.315%です。

今回は661万4,000円の20.315%で、134万3,634円を譲渡所得税として支払います。

■まとめ

それでは、家を売る時に支払う税金をまとめてみましょう。

合計で135万5,634円となりました。

なお、3,000万円特別控除を利用すれば実質の税負担は0円になります。詳しくは、5-1章をご覧ください。

4-2.購入時に納める税額

次に、新しく住む家を購入する時に納める税額について計算してみましょう。

購入時の税額は、購入した物件の価格や、新築か中古物件か、戸建てかマンションか、売主が個人か事業者かなど条件によって変わります。

今回は

物件の種類:中古マンション

売主:個人より購入

購入価格:3,000万円

広さ:85平米

築年数:10年

住宅購入資金の贈与:なし

の場合でシミュレーションしてみましょう。

■印紙税

印紙税は売却時と同じく1,000万円以上5,000万円以下のため、1万円です。

■登録免許税

登録免許税は、中古マンションの場合、所有者を売主から買主に変更する所有権移転登記が必要です。

所有権移転登記にかかる税額は物件の価値の2%です。

ここでは固定資産税評価額を東京都の基準で算出します。

新築時は85平米のマンションなので1343万円、築10年で経年減価率0.7397を掛けて993万4171円が固定資産税評価額と推定します。

993万4171円の2%で19万8,683円です。

■不動産取得税

不動産取得税は物件の価値の3%です。

ここでは固定資産税評価額を東京都の基準で算出します。

先ほどと同様に993万4171円が固定資産税評価額と推定します。

993万4171円の3%で29万8,025円です。

■消費税

消費税は個人間の売買のため、かかりません。

■贈与税

贈与税は自己資金で購入したためかかりません。

■まとめ

買う時にかかる税金をまとめてみましょう。

合計で50万6,708万円となりました。

4-3.住み替えに掛かった税額の合計

住み替えに掛かった税額は

- 売却時は135万5,634円

- 購入時は50万6,708万円

合計すると

186万2,342円

となります。

思ったよりも税額が高いと感じた方も多いのではないでしょうか。

住み替えの資金を考える時、税金についても計算に入れておくことで、後々、資金が足りないといったことに陥ることを防ぐことができます。

今回のシミュレーションはあくまで一例で、条件によって納める額は変わりますが、ぜひ参考にしてみてください。

5.住み替えの税額を減らすお得な制度一覧

住み替えの時は、少なくない額を税金として納める必要があることがわかりました。

納める税額はなるべく減らして節税したいものです。

そんな時におすすめなのが、税額を減らすことができる特例を利用することです。

住宅の取得は生活する上で大きなお金が動きますから、国は住宅取得を促進するため、さまざまな特例措置を設けています。

住み替えに使える特例には

- 3,000万円の特別控除

- マイホーム売却時の軽減税率の特例

- 住宅ローン控除

- マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

- 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

- 買い換えの特例

があります。

それぞれについて詳しく紹介します。

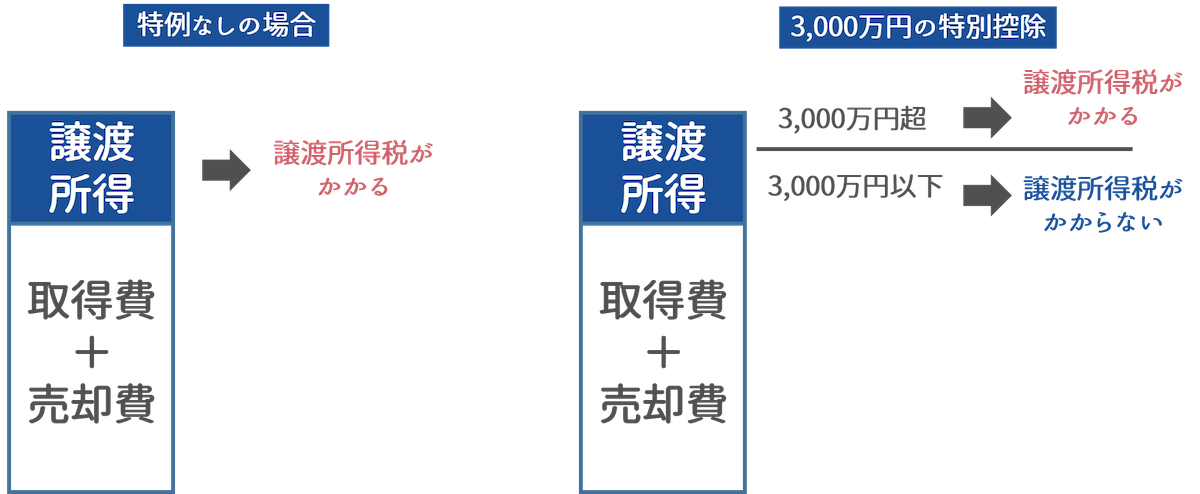

5-1.3,000万円の特別控除

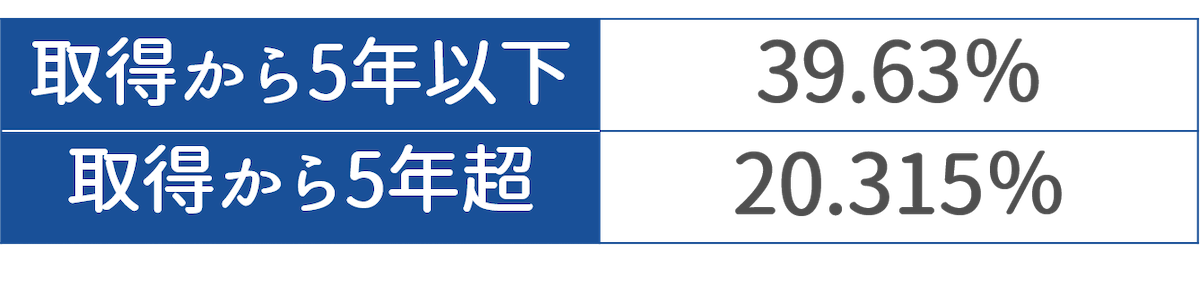

3,000万円の特別控除は、家を売却した時、譲渡益が出た時に支払う譲渡所得税を0または少なくすることができる特例です。

家を売却して、譲渡益が出た時に使うことができます。

先ほどシミュレーションでも詳しく紹介したように、今まで住んでいた家を売却した際、売却益が出た場合は譲渡所得税を納める必要があります。

しかし、売却した物件が住んでいる自宅である場合、譲渡所得から最大3,000万円の控除を受けることができます。

譲渡所得が3,000万円以下であれば、譲渡所得税が0になるのです。

先ほどのシミュレーションでは、661万4,000円の譲渡所得に対して134万3,634円の譲渡所得税を納める必要がありました。

しかし、3,000万円の特別控除を利用すれば、譲渡所得税は0になり、負担が少なくなります。

3,000万円の特別控除を受けるには、確定申告が必要です。

また、ひとつ注意して欲しいのが、3,000万円の特別控除を受けた場合、控除を受けた年と前後2年間の合計5年間、住宅ローン控除を受けることができなくなるということです。

住み替えの場合は、3,000万円の特別控除と住宅ローン控除のどちらがよりお得か考えて選ぶことが大切となります。

どちらを選ぶ方がよいのかについては、「6.3,000万円特別控除と住宅ローン減税どちらがお得か計算する方法」で詳しく紹介します。

5-2.マイホーム売却時の軽減税率の特例

マイホーム売却時の軽減税率の特例とは、自宅を売って譲渡所得が出た場合、10年を超えて住んでいる家であれば軽減税率が適用されるというものです。

家を売却して譲渡益が出た場合、譲渡所得税を少なく抑えることができます。

この特例は、3,000万円の特別控除と併用することが可能です。

特例を受けるには、確定申告で書類を提出することが必要となります。

住宅の場合、譲渡所得にかかる税率は所有期間によって異なることを紹介しました。

その家の所有期間が

- 5年以下の場合39.63%

- 5年超の場合20.315%

となっています。

さらに、所有期間が10年を超えた場合は、税率が14.21%まで軽減されるのです。

詳しい条件や必要書類については、国税庁のサイトをご覧ください。

参考:No.3305 マイホームを売ったときの軽減税率の特例

5-3.住宅ローン控除

住宅ローン控除は、住宅ローンを組んで家を購入した場合に使える制度です。

条件を満たした方には、ローンの借入残高に応じて13年間(中古住宅は10年間)、所得税が控除されます。

住宅ローン控除は、条件を満たせば住み替えの時にも利用が可能です。

住宅ローン控除を受ける条件は以下の通りです。

- 新築、または取得の日から6ヶ月以内に入居しており、各年12月31日まで住み続けていること

- 控除を受ける年の合計所得金額が3,000万円以下であること

- 床面積が50㎡以上、店舗併用の場合は2分の1以上が居住用であること

- 10年以上の住宅ローンであること

- 居住した年とその前後2年間の計5年間の間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例など、所得税の減税の適用を受けていないこと

例えば、一度住宅ローンを組んで一軒目の住宅を購入し、住宅ローン控除を受けた人でも、住み替えをして条件を満たせば再度住宅ローン控除を受けることができます。

ただし、住宅ローン控除と3,000万円の特別控除を併用することはできません。

どちらを選ぶ方がおすすめかについては、「6.3,000万円特別控除と住宅ローン減税どちらがお得か計算する方法」で詳しく紹介します。

5-4.マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

家の住み替えの時、持ち家を売って損失が出てしまった時に利用できるのが「マイホームの譲渡損失の損益通算及び繰越控除の特例」です。

この特例を利用すると、5年超住んでいた家を売って新しい家に買い替える際、家の取得費よりも売却額が低くなり、譲渡損失が出た場合、損失分を他の所得から控除することができます。

損失額がその年の所得よりも多く、相殺出来なかった場合は繰越すことも可能です。

繰越控除の特例を使えば、最大3年間所得を控除することができます。

マイホームの譲渡損失の損益通算及び繰越控除の特例は、住宅ローン控除と併用することもできますから、売却で損失が出た場合には活用してみてください。

利用したい場合は、確定申告を行う必要があります。

この特例は令和3年12月31日までにマイホームを売却した場合に適用となります。

詳しくは国税庁のページもご確認ください。

参考:No.3370 マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)

5-5.特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

住み替えの時、持ち家を売って損失が出てしまった時にもうひとつ利用できる特例が「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」です。

こちらは、住宅ローンが残っている持ち家を売却した時、譲渡損失が出た場合に利用できます。

上で紹介している「マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例」と同様に、譲渡損失分を他の所得から控除することが可能です。

住宅ローンが残っており、売却しても住宅ローンが完済できない場合などはこちらを利用するとよいでしょう。

利用したい場合は、確定申告で損失を計上する必要があります。

また、この特例も令和3年12月31日までにマイホームを売却した場合に適用となります。

詳しくは国税庁のページもご確認ください。

参考:No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)

5-6.買い換えの特例

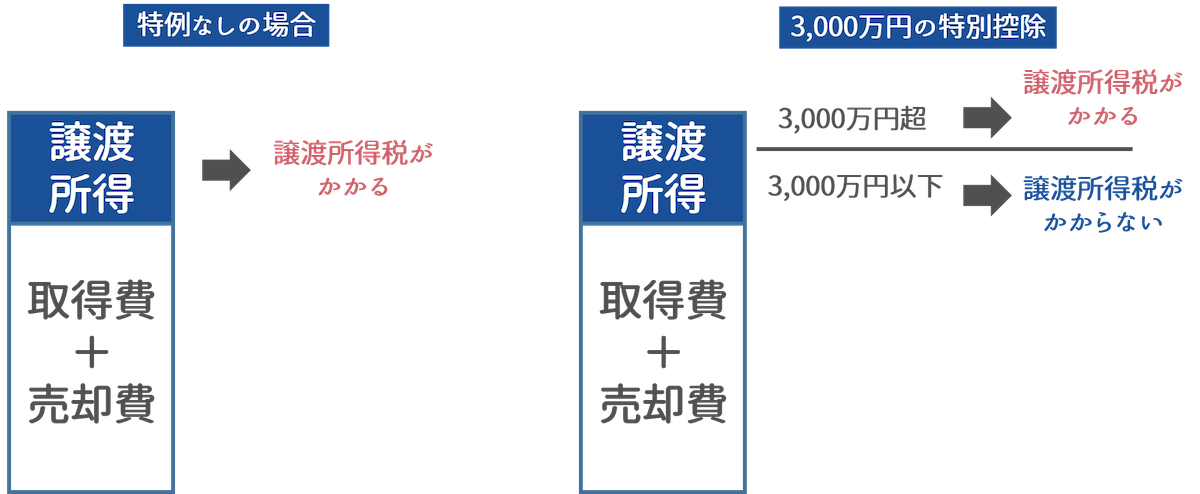

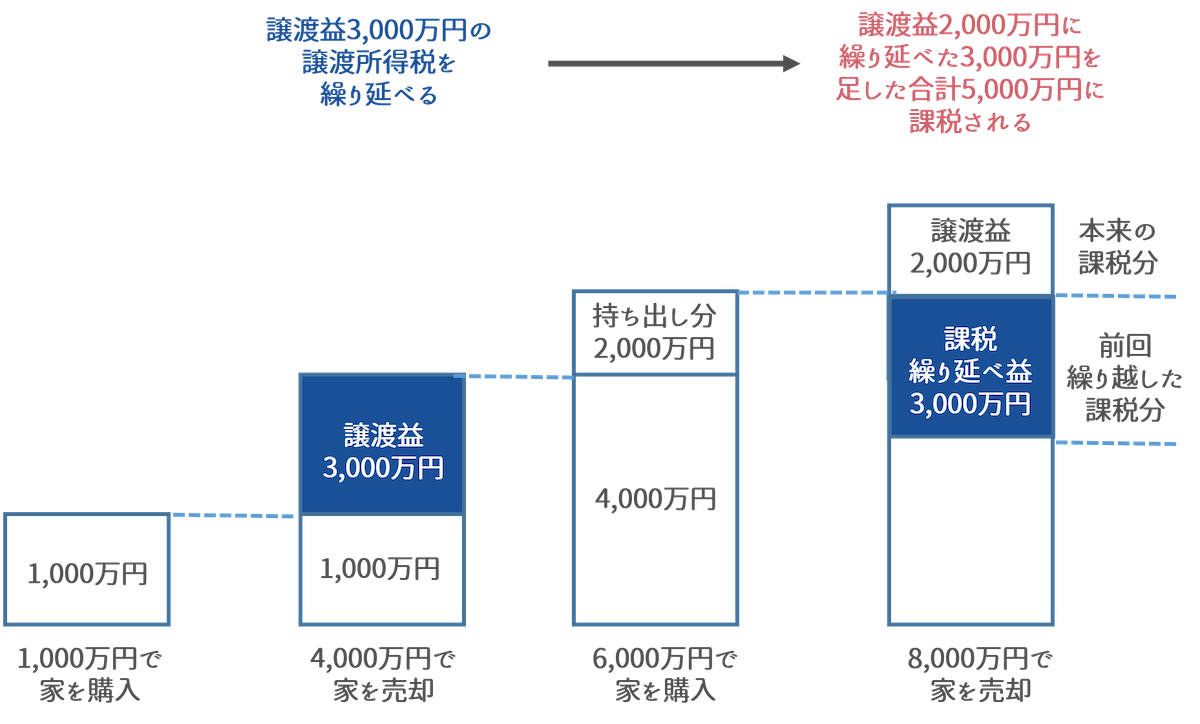

買い換えの特例は、家を売って譲渡所得を得た上で、売却額よりも高い家へと買い換えた場合、譲渡所得に対する譲渡所得税を新しい家を売却する時まで先延ばしすることができるという特例です。

この特例を利用できるのは、持ち家を売却して譲渡益が出て、なおかつ売却価格よりも高い値段で新しい家を購入し住み換えた場合です。

1,000万円で購入した家を4,000万円で売却した場合、3,000万円の売却益が出ます。

この場合、3,000万円の売却益に対して譲渡所得税を納める必要があります。

しかし、売却して得た4,000万円に持ち出し2,000万円を足して、6,000万円の家を購入した場合、3,000万円の売却益に対する譲渡所得税の納税を、新居を売却した時に繰り延べることができるのです。

買い換えの特例では、譲渡所得税は繰り延べるだけで、課税が免除されるわけではありません。

6,000万円で購入した家を8,000万円で売却したとします。

買い換えの特例を利用していない場合、売却益2,000万円に対して譲渡所得税が課税されます。

しかし、買い換えの特例を利用していた場合は、今回の売却益2,000万円に前回の売却益3,000万円を合わせた5,000万円に対して譲渡所得税が課税されるのです。

こちらの特例を利用したい場合は、確定申告が必要です。

また、買い換えの特例は、令和3年12月31日までに家を売却した場合に適用となります。

詳しくは国税庁のサイトをご確認ください。

参考:No.3355 特定のマイホームを買い換えたときの特例

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

6.3,000万円特別控除と住宅ローン控除どちらがお得か計算する方法

住み替えをした時、納める税額を減らすのに使える特例をご紹介しました。

特例の中でも控除額が大きく使いやすいのが、3,000万円特別控除と住宅ローン控除です。

しかし、3,000万円特別控除と住宅ローン控除は基本的には併用することができないため、どちらかを選ぶ必要があります。

3,000万円特別控除と住宅ローン控除のどちらが得になるかは、売却益がどれくらい出たかや、住宅ローン控除で受けられる控除の額によって変わります。

自分はどちらを選べばいいのか計算する方法を紹介します。

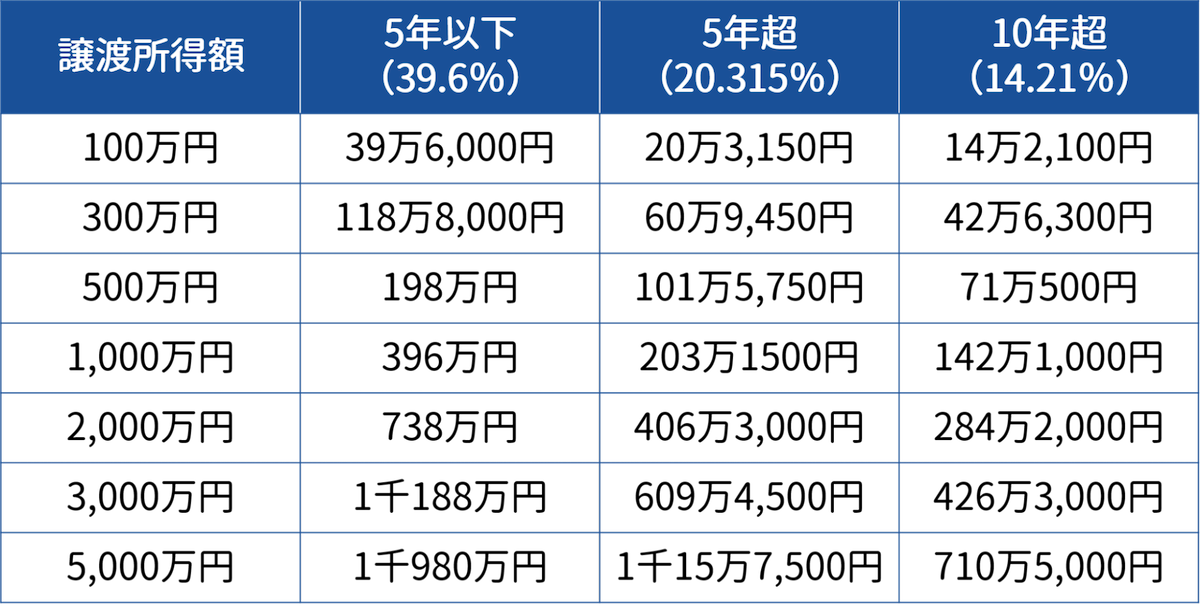

6-1.3,000万円特別控除で受けられる控除額を計算する

まずは譲渡所得税がどれくらいになるのかを計算します。

譲渡所得税は次の計算式で算出できます。

譲渡所得税の税率は、住んでいた家の場合は所有していた年数で変わります。

譲渡所得と、それにかかる譲渡所得税を一覧にまとめました。

こちらで大体の額が把握できます。

正確な税額は、自分が得る譲渡所得に所有年数の税率を掛けて算出してください。

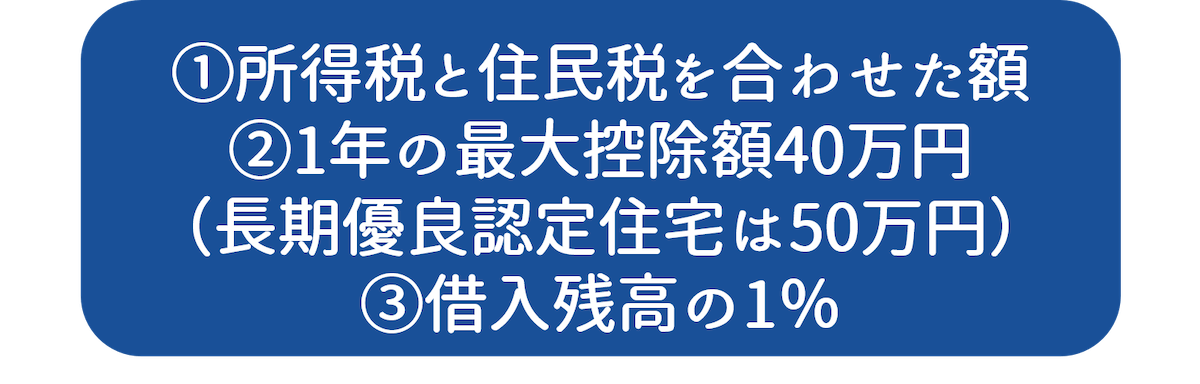

6-2.自分の受ける住宅ローン控除額を計算する

次に、自分が住宅ローン控除を13年間(中古は10年間)の控除期間にどれだけ受けられるのかを計算します。

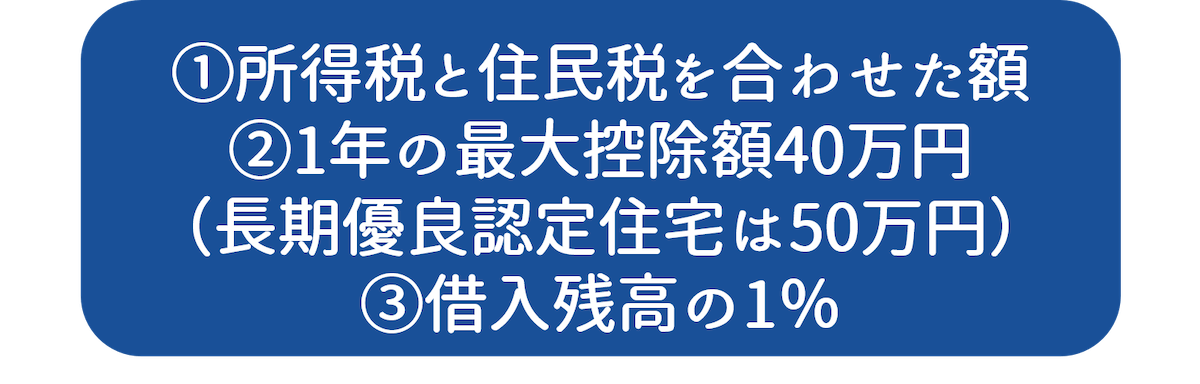

住宅ローン控除で受けられる控除額は、次の三つのうち一番低い額です。

例えば、

- 納めている所得税と住民税の額が年間30万円

- 長期優良住宅ではないマンションを購入

- 借入残高4,000万円

の場合では

①30万円

②40万円

③40万円

となり、一番低い「①30万円」が控除されるということになります。

また、ローンの残高は年数がたてば減っていきます。

8年後に繰り上げ返済などで返済が進み、借入残高が2,000万円になっていれば、

①30万円

②40万円

③20万円

となり、いちばん低い「③20万円」が控除されるのです。

自分が納めている所得税の額は、年末調整で貰える源泉徴収票の「源泉徴収額」に記載されている金額を確認すればわかります。

まずは自分が所得税と住民税を合わせてどれくらい納税しているかと、ローンの残高は10年間でどれくらい減るのかを把握した上で、自分がどれくらい控除を受けられるかを計算してみましょう。

6-3.3,000万円特別控除と住宅ローン控除を比較

自分が納める譲渡所得税の額と、住宅ローン控除で受けられる控除額を把握したら、比較してどちらが得かを計算します。

譲渡所得が1,000万円以下の場合は、ほとんどの場合住宅ローン控除を受けた方がお得です。

所有期間が5年以下の場合は、譲渡所得が1,000万円の場合に支払う譲渡所得税が396万円です。

10年間、最大控除額40万円を受けられるのであれば、住宅ローン控除を受けた方が得ですが、それよりも少ない場合は3,000万円の特別控除の方が得になることがあります。

売却する家を5年よりも多く所有していた場合は、譲渡所得が1,000万円以下の場合は、ほとんどの方が住宅ローン控除を選んだ方が得になります。

まずは自分の譲渡所得がどれくらいあり、譲渡所得税をどれくらい納める必要があるかを確認し、住宅ローン控除を比較してみましょう。

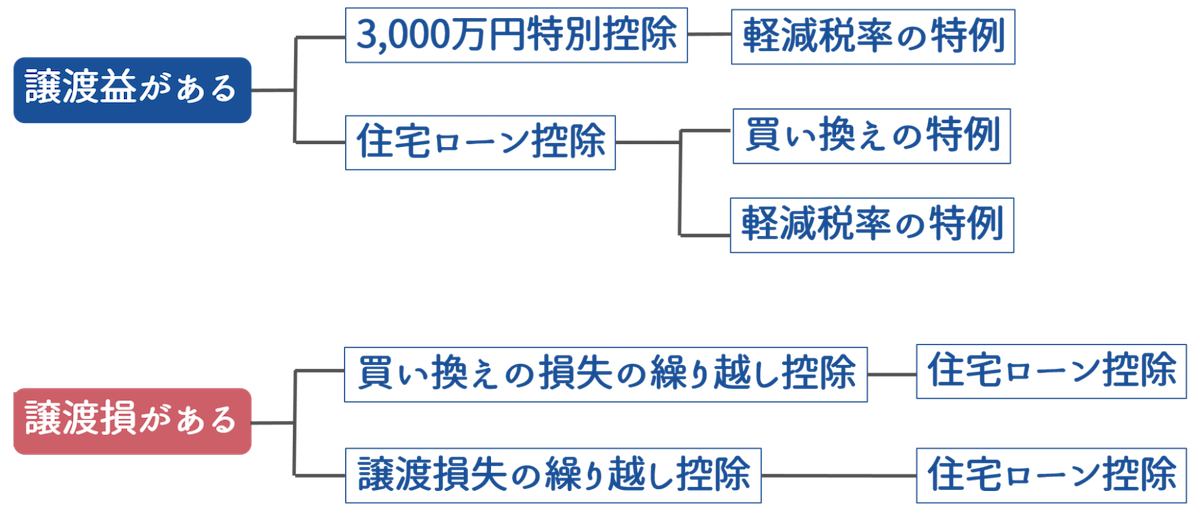

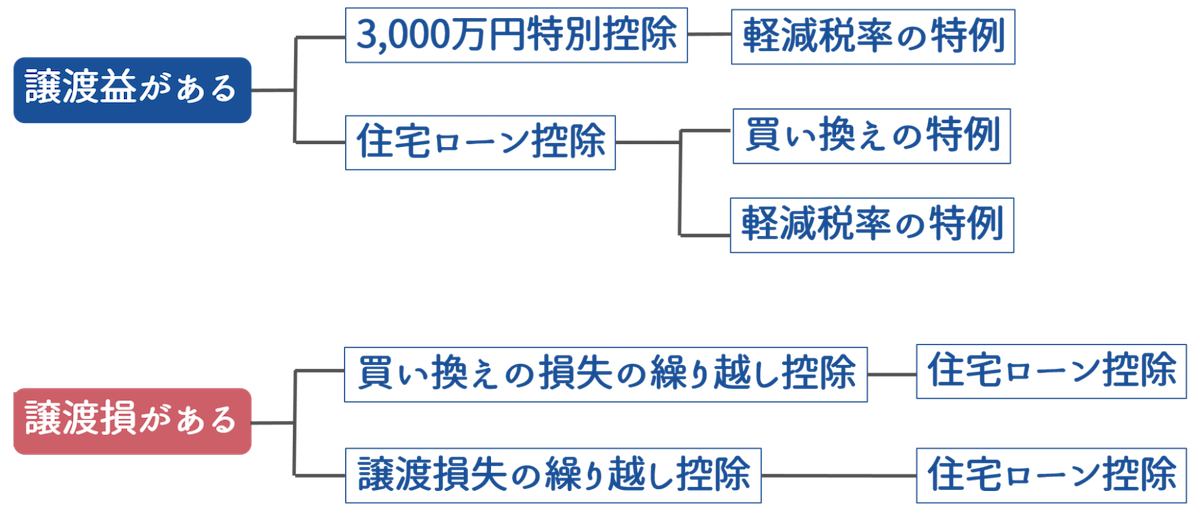

7.併用できる特例の組み合わせ一覧

3,000万円の特別控除と住宅ローン控除は併用できませんが、それぞれその他の特例とは併用できるものがあります。

併用できる特例を一覧にしますので、自分がどの特例を利用できるのか把握しておき、なるべく節税しておきましょう。

買い換えを行う場合、譲渡益があれば3,000万円の特別控除を受けるか、住宅ローン控除を受けるかを選びます。

3,000万円の特別控除を選んだ場合、3,000万円を超える譲渡所得には、軽減税率の特例を併用することが可能です。

譲渡損がある場合は、買い換えの損失の繰り越し控除、または譲渡損失の繰越控除を受けることができます。

買い換えの場合は「買い換えの損失の繰り越し控除」が利用できます。

住宅ローンが残っている場合は「譲渡損失の繰り越し控除」が利用可能です。

どちらの繰り越し控除も、受けられる控除額はほぼ同じですから、確定申告の際、申請しやすい方を選びましょう。

どちらを選んでいいのか分からない場合は、確定申告前に市町村で開かれる相談会で相談してみましょう。

どちらの繰越控除を受けた場合も、住宅ローン控除を併用することが可能です。

自分はどの特例を利用するのが一番得かを考えて選びましょう。

8.まとめ

住み替えした場合の税金について紹介しました。

住み替えのために家を売る時も、買う時も、それぞれ税金を納める必要があります。

自分がどんな税金を、どれくらい納めなくてはいけないかを把握しておくことで、住み替えのための資金をしっかり準備することができるのです。

また、住み替えにかかる税金には、税額を減らすことができる様々な特例があります。

自分に合った特例を選ぶことで、住み替えをよりお得に行うことが可能です。

どの特例を使うのがよいのか、きちんと把握した上で最適なものを選びましょう。

最後に住み替えの税金についてまとめておきます。

◎住み替えのときには、大きく分けて売る時と買う時の2つの場面で税金がかかる

◎家を売る時の税金は次の4つ

印紙税と登録免許税は必ず支払う必要がある税金です。

印紙税は、売買契約書に記載された売買価格によって納める額が変わります。

登録免許税は、家を売る時に設定した抵当権を外す、抵当権抹消登記を行うために必要です。

抵当権抹消登記にかかる登録免許税の税額は一件1,000円です。

消費税と譲渡所得税は場合によって支払う必要があります。

消費税は、家を売る前に賃貸物件として家賃収入を得ていた場合に支払う可能性があります。

譲渡所得税は、家を売却した時に譲渡益があった場合に支払います。

譲渡所得税の税額は次の計算式で出すことができます。

譲渡所得税の税率は、住んでいる家の場合は所有していた年数で変わります。

◎家を買う時の税金は次の5つ

印紙税、登録免許税、不動産取得税は必ず納める必要がある税金です。

印紙税は売る時と同様に、契約書に記載された売買価格によって変わります。

家を買う時に関する登録免許税の種類は以下の通りです。

登録免許税の税額は、登記の種類によって変わります。

中古物件を購入し、所有権移転登記を行う場合の税額は、売買価格の2%です。

不動産取得税は、不動産を購入した場合に一度だけ納めます。

不動産取得税の税率は次の表の通りです。

消費税と贈与税は、場合によって納める必要があります。

消費税は、個人間の売買では発生しませんが、事業者から購入すると必要になります。

贈与税は、家を購入する資金を贈与された場合に納めます。

◎住み替え時の税額シミュレーション

売却の状況

所有期間:7年

購入価格:3,000万円

売却価格:3,500万円

物件の種類:鉄筋コンクリート造マンション

購入の状況

物件の種類:中古マンション

売主:個人より購入

購入価格:3,000万円

広さ:85平米

築年数:10年

住宅購入資金の贈与:なし

合計すると186万2,342円を税金として納める必要があります。

◎住み替えの税額を減らすお得な制度は

- 3,000万円の特別控除

- マイホーム売却時の軽減税率の特例

- 住宅ローン控除

- マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

- 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

- 買い換えの特例

3,000万円の特別控除は、家を売却した時、譲渡益が出た時に支払う譲渡所得税を0または少なくすることができる特例です。

家を売却して、譲渡益が出た時に使うことができます。

マイホーム売却時の軽減税率の特例とは、自宅を売って譲渡所得が出た場合、10年を超えて住んでいる家であれば軽減税率が適用されるというものです。

所有期間が10年を超えた場合は、税率が14.21%まで軽減されます。

住宅ローン控除は、次の家を購入した時に住宅ローンを組んだ場合、住宅ローンの残高に応じて最大40万円(長期優良認定住宅の場合は50万円)の控除が受けられる制度です。

住宅ローン控除と3,000万円の特別控除は併用することはできません。

マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例は、家を住み替えた場合に、譲渡損が出た場合はその損失を所得税から控除できる特例です。

特定のマイホームの譲渡損失の損益通算及び繰越控除の特例は、住み替えのために住宅ローンが残っている自宅を売却し、譲渡損失が出た場合に損失を所得税から控除できます。

買い換えの特例は、家を買い替える時に譲渡益が出た場合、譲渡所得に対する所得税を、買い換えた家を売却する時まで先延ばしすることができるというものです。

◎3,000万円の特別控除と住宅ローンどちらがお得か計算する

①譲渡所得税を計算する

譲渡所得税の税率は以下の通りです。

おおまかな額はこちらの表を参考にして下さい。

②住宅ローン控除の控除額を計算する

住宅ローン控除は次の3つのうち、一番低い額が控除されます。

①と②を比較し、控除額が多い方を選ぶと良いでしょう。

譲渡所得が1,000万円以下の場合は、住宅ローン控除を受けた方がお得になります。

譲渡所得が1,000万円超ある場合は、家を所有していた年数によって違いが出るため、計算して選ぶのがおすすめです。

◎併用できる特例の一覧

特例は、それぞれ併用することができるものがあります。

自分が使える特例を選択し、節税につなげてください。

この記事が、あなたの住み替えのお役にたてば幸いです。

早く・無駄なお金をかけずマンションを売るならスムナラで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。