「マンションからの住み替えを考えているけど、何から考えたらいいか分からない」

いま住んでいるマンションからの住み替えを考え始めたとき、初めてのことで何から手を付けたらいいのかが分からないという人は多いのではないでしょうか。

マンションの住み替えは時間も費用も多くかかるため、「失敗したからまた住み替えをしよう」ということはとても難しいです。

そこでこの記事では、マンションの住み替えをするための手順と注意点を解説します。

この記事を読めば、以下の内容について理解でき、自分にあった手順でマンションの住み替えを進められます。

- マンションの住み替えの手順

- マンションの住み替えで知るべき資金計画方法

- マンションの住み替えによるローンの知識

- 住み替え先の決め方

- マンションの住み替えで失敗しないために知っておくべき知識

理想的なマンションの住み替えを実現させるための参考にしてください。

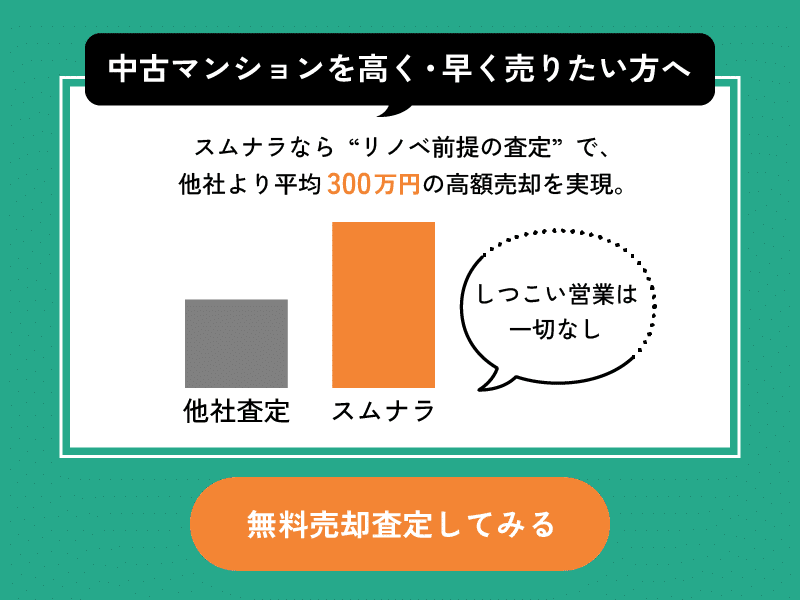

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

1.住み替えの手順・特徴とは

マンションの住み替えを始めるためには、住み替えの流れを決めることからスタートです。

マンションを住み替えるとき、もっとも理想的な流れはマンションの売却と住み替え先の決定を同時進行で行い、引き渡しと引っ越しが同じタイミングになることです。

そうすることで、2つの家の費用が重なることがありませんので、余分な費用を省けます。

しかし、マンションがいつ売却できるのかが分からないことや、理想の住み替え先が見つからないということもあり、売り買いのタイミングをピッタリ合わせることは簡単ではありません。

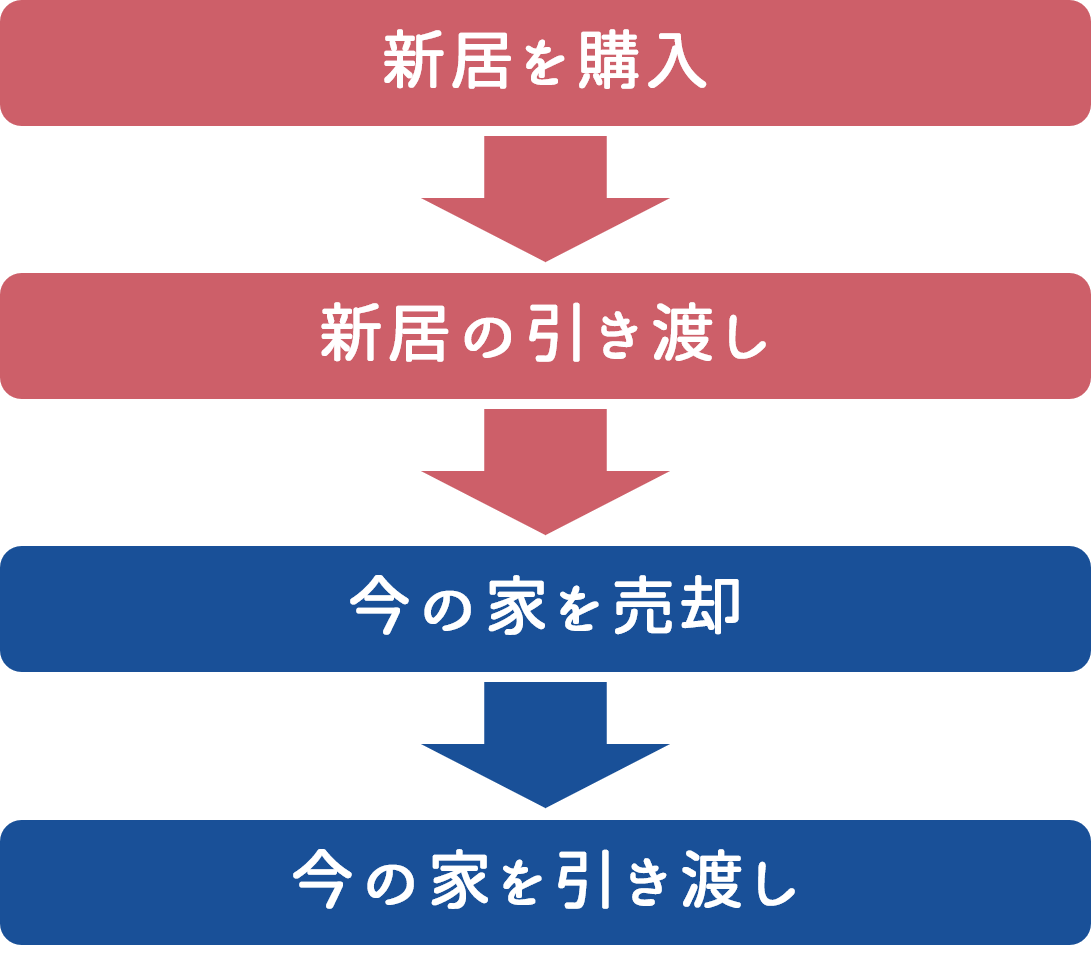

そのため、マンションの住み替えをするときは、購入を先に行う「買い先行」と、売却を先に行う「売り先行」のどちらかを選択し、進めて行くこととなります。

| 買い先行 | 新居を先に購入し、引っ越しをしてから住んでいた家を売る |

| 売り先行 | 住んでいる家を売ったから、新居を購入し引っ越しをする |

「買い先行」と「売り先行」のどちらがいいのか?については、住み替えを考えているときの状況によって異なります。

まずは、自分に合った方法がどちらなのかを見極めるために、「買い先行」と「売り先行」それぞれの特徴とメリット、デメリットについて詳しく解説します。

1-1.買い先行とは

買い先行とは、新居購入を先に行い、引っ越しをしてから今まで住んでいた家を売るという方法です。

買い先行で進めることにより、住み替えの手間を抑えられ、これから暮らす新居をじっくり探せるため、メリットが多くあります。

買い先行のメリット、デメリットを理解し、どのような人がオススメなのかについて順を追って解説します。

1-1-1.買い先行のメリット

買い先行のメリットは大きく分けて以下の2つです。

- ①新居をじっくりと探せる

- ②仮住まいを用意する必要がある

メリットについてそれぞれ解説します。

①新居をじっくりと探せる

買い先行の場合は、新居を先に購入することからスタートです。そのため、新居選びに妥協することなく購入できることが大きなメリットです。

いつまでに購入をしなければいけないという制限がないため、理想の家が見つかるまで時間をかけて吟味し購入できます。

「どうしても欲しい物件があって、家の売却を待っていられない」

「理想の家が見つかるまでじっくり時間をかけたい」

そんな方には買い先行がオススメの方法です。

②仮住まいを用意する必要がない

買い先行の場合は、次に住む家が先に準備できるため仮住まいを準備する必要がありません。

逆に売り先行の場合、今住んでいる家を先に売却し明け渡す必要があります。そのため、次に購入する家が決まっていない場合は次の家が決まるまでは仮住まいの準備をすることが必要です。

仮住まいの賃貸契約はもちろん、今の家から仮住まい、仮住まいから購入した家へと2回引っ越しをする手間がかかります。

1-1-2.買い先行のデメリット

買い先行の場合は、資金計画が思うように組めないことや、計画が崩れやすいことがデメリットです。

デメリットには以下の2つがあります。

- ①マンション売却の価格が安かった場合、資金計画が崩れる

- ②ダブルローンを組む必要がある

以下では、それぞれのデメリットについて詳しく解説します。

①マンション売却の価格が安かった場合、資金計画が崩れる

今まで住んでいた家が最終的にいくらで売れるかは買主が決まるまで分かりません。

そのためマンション売却では、査定額や予定していた金額よりも安くなってしまうことがあります。

例えば、現状のマンションが2,000万円で売れると仮定し、新しい家の購入費用として融資を得ていたが、実際は1,700万円でしか売れなかった場合、融資返済の計画が大幅に崩れてしまう恐れがあります。

こうしたリスクを防ぐため、買い先行の場合は「この金額で売れなければ契約白紙にします」といった条件をつけて新居の購入が可能です。これを、停止条件付売買契約と言います。

②ダブルローンを組む必要がある

今の家の住宅ローンが残っていて、新居も住宅ローンで購入する場合、住宅ローンが重複する期間が生じます。

ダブルローンとなる期間は、新居の引き渡しから今まで住んでいた家の購入者へ引き渡しが完了するまでの期間です。

そのため、今の家の売却に時間がかかればかかるほどダブルローンを組む期間が長くなるため、その分費用がかさむこととなります。

また、ダブルローンの場合は審査が通りにくく、通常のローンに比べて金利が高くなります。

1-1-3.買い先行がオススメな人

買い先行のメリット、デメリットを踏まえ、買い先行は以下のような人にオススメです。

▼買い先行がオススメな人

- 新居探しを妥協したくない人

- 自己資金にゆとりがある人

- 住宅ローンを完済している人

- 仮住まいなどの余計な手間や費用をかけたくない人

買い先行の場合は、先に新居購入を行うため自分の理想となる住まいを見つけることが最優先で進められます。

また、自己資金にゆとりがある人や住宅ローンが完済している場合は、ダブルローンを組む必要もありませんし、新居のローン審査もスムーズに進めることが可能です。

買い先行の場合は、仮住まいを準備する必要がありませんので引っ越しを1度で完了できます。仮住まいを準備する手間や費用をかけたくない人にもオススメです。

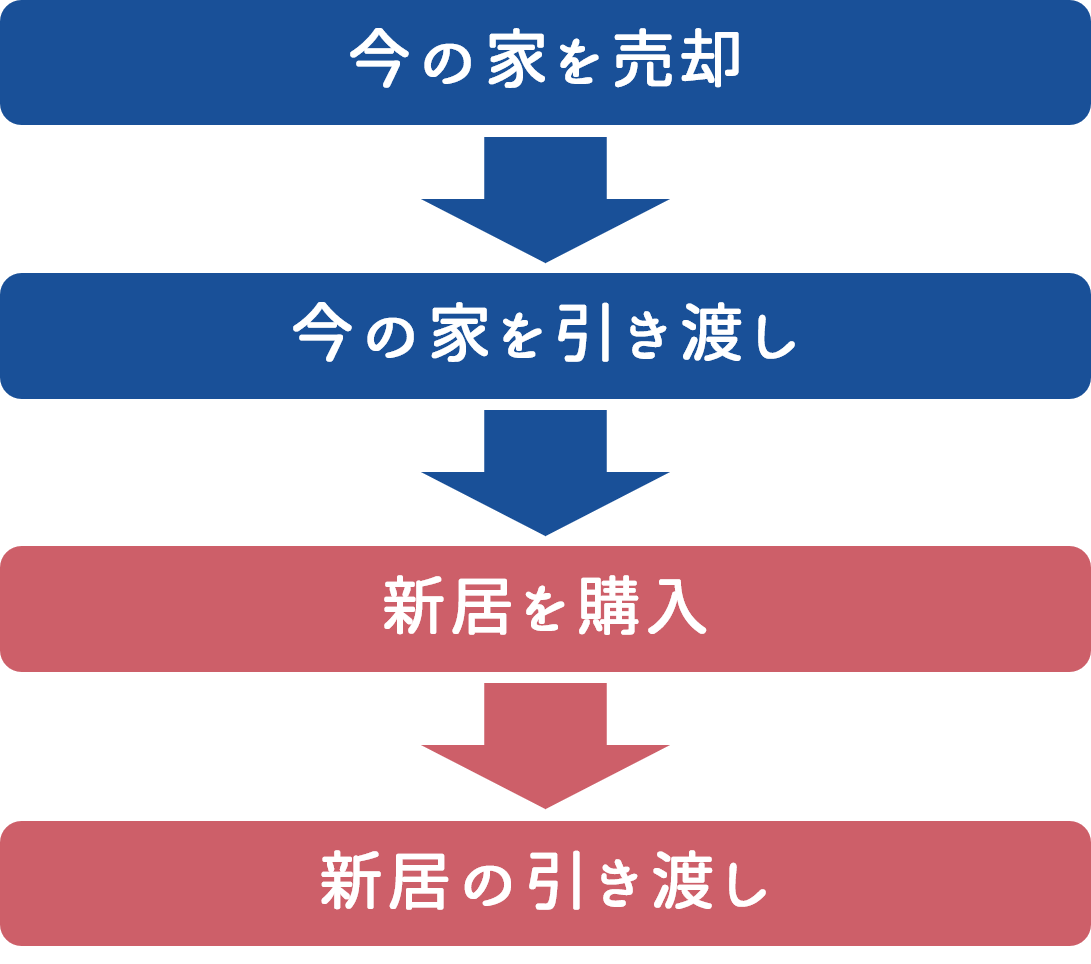

1-2.売り先行とは

売り先行とは、今の家を売却したあとに次の家を購入するという方法です。

売り先行の場合は、先に家を売ることによりまとまった資金が手に入るので、新しい購入への資金計画が立てやすくなります。

住み替えは基本的に「今の住宅ローンが完済できる」ことがベースです。

売り先行で進めた場合は、マンションの売却費を今の住宅ローンの返済に充てることで、次の家の住宅ローンも組みやすくなります。

今の住宅ローンの完済ができる貯蓄がある場合やすでに欲しい物件が決まっている場合を除き、「売り先行」でマンションの住み替えをすることが一般的です。

しかし、売り先行にもメリット、デメリットがあるため理解をしたうえで方法を選ぶようにしましょう。

1-2-1.売り先行のメリット

売り先行のメリットは先にマンションを売却し、その売却資金をもとに資金計画を立てられることが大きなメリットです。

詳しくは、以下の3つのとおりです。

- ①資金計画が立てやすい

- ②売却代金をローン返済に充てられる

- ③売却に時間をかけられる

メリットについて、それぞれ解説します。

①資金計画が立てやすい

マンションの住み替えをする上で一番重要になることが「資金計画をしっかり立てる」ことです。

「売り先行」の大きなメリットは、今の家を先に売却するため、売却金額が確定した状態で新居探しができることです。

そのため、新居購入の資金計画をしっかり立てたい方に適した住み替え方法だと言えます。

②売却代金をローン返済に充てられる

冒頭でもお伝えしたとおり、マンションの住み替えでは「今のローンが完済できる」ことが基本です。

「売り先行」の場合は先にマンションを売却するため、今の住宅ローンが残っている場合は売却費でローンの完済できることも大きなメリットとなります。

今の住宅ローンを完済することで新居のローンも組みやすくなり、場合によっては頭金を多く入れることも可能です。

③売却に時間をかけられる

「売り先行」の場合は、マンションの売却に時間をかけられるので希望の金額に近い価格で家の売却ができる可能性が高いこともメリットの1つです。

「買い先行」の場合は先に住居を購入しているため、早く売却したいという気持ちから「希望の金額じゃないけど仕方ない」と売り急いでしまうケースもあります。

しかし、「売り先行」の場合は売り急ぐ必要がないため、不本意な値下げをすることがありませんので希望の金額に近い価格で家を売却できるのです。

1-2-2.売り先行のデメリット

メリットとは逆に、「売り先行」にもデメリットがあるので確認をしていきましょう。

売り先行のデメリットは先に今の家を売却するため、売れた後に住む場所をどうするか考えなくてはいけません。

デメリットは大きく分けて以下の2つがあります。

- ①仮住まいが必要になる

- ②新居探しに時間をかけられない

デメリットについて、それぞれ解説します。

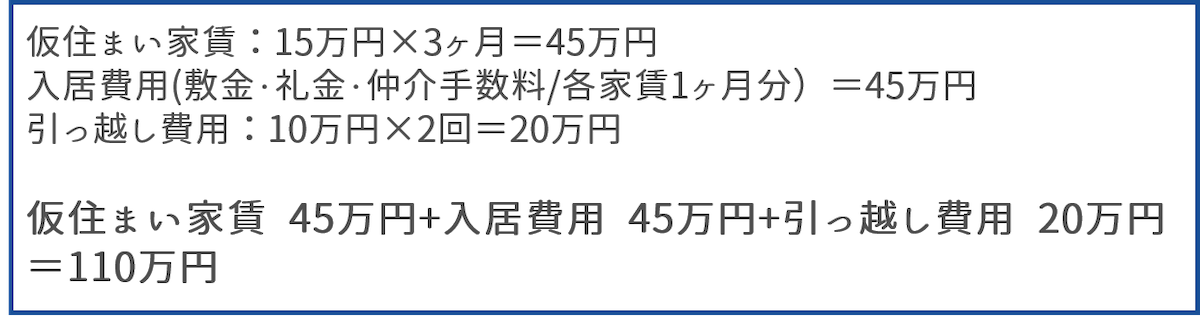

①仮住まいが必要になる

売り先行の場合は、今の家を売り引き渡しが完了したあと、新居を購入するまでの仮住まいの準備が必要となることがデメリットとなります。

仮住まいを準備する上で、引っ越しを2回行うことや賃貸を借りるなどその分の費用も準備が必要です。

新居が決まるまでの期間が3ヶ月かかったとすると必要となる費用は約110万円となります。

また、新居がなかなか決まらない場合はその分の家賃が必要となります。

②新居探しに時間をかけられない

仮住まいの費用を抑えたいと考えると新居購入を早く契約する必要があります。

そのため、理想の住まいを探す時間をじっくり取れず、「この家でいっか」と妥協した家を契約することとなってしまう可能性もあります。

1-2-3.売り先行がオススメな人

売り先行のメリット、デメリットをふまえ、以下のような人にオススメです。

▼売り先行がオススメな人

- 自己資金に余裕がない人

- 希望価格でマンションを売却したい人

- 住宅ローンの残債があり、十分な貯蓄がない人

売り先行の場合は、始めにマンション売却をするため売却費をもとに新居購入の資金計画を立てられます。

そのため、自己資金に余裕が無く、住宅ローンに残債がある場合は売り先行で住み替えを進めることがオススメです。

また売り先行では、仮住まいを探して引っ越すため費用や手間が掛かります。しかし、じっくりと時間をかけてマンションを売却できるため、買主側からの無理な交渉に応じる必要はなく、自分が納得のいく価格でマンション売却を進められます。

1-3.同時並行型とは

同時並行型とは、マンションの売却と住み替え先の新居の購入を同時に進めることです。

次に、同時並行型について以下の内容を解説します。

- 同時並行型のメリット

- 同時並行型のデメリット

- 同時並行型がオススメな人

それでは、同時並行型について見ていきましょう。

1-3-1.同時並行型のメリット

マンションの売却、新居の購入、引っ越しがすべて完結するため、手間を省けることが同時並行型の最大のメリットです。

しかし、マンションの売却、新居の購入、引っ越しのタイミングが合った場合のみ、このメリットを得られることには注意が必要です。

1-3-2.同時並行型のデメリット

同時並行型にも、デメリットはあるため確認しておきましょう。

主に以下の2つのデメリットがあります。

- ①マンションの買い手が先に見つかると急いで新居を決める必要がある

- ②新居候補を先に見つけると急いでマンションを売る必要がある

①マンションの買い手が先に見つかると急いで新居を決める必要がある

売りに出したマンションの買い手が想定よりも早く見つかった場合、急いで新居を決める必要があります。

しかし、急いで新居を決めようとすると、希望している条件を妥協してしまうこともあるため、注意しましょう。

②新居候補を先に見つけると急いでマンションを売る必要がある

マンションの買い手が想定よりも早く見つかることもありますが、住み替え先の新居が早く見つかってしまうこともあります。

新居が早く見つかってしまうと、マンション売却によって得る費用を新居の購入にあてられません。

新居を諦めるか、安い値段でマンションを売ってしまうケースもあるため、気を付けましょう。

1-3-3.同時並行型がオススメな人

同時並行型のメリット、デメリットをふまえ、同時並行型はとにかく手間をかけたくない人にオススメの住み替え方法です。

同時並行型には、新居選びやマンションの売却を妥協してしまうリスクがあります。

しかし、マンションの売却や新居の購入、引っ越しには手間がかかり、負担が大きいため住み替えの手間を省けるため、手間をかけたくない人は、同時並行型で住み替えをしてもいいでしょう。

2.マンションからマンションへの住み替え

マンションからマンションへ住み替える上でのメリット・デメリットについて詳しく解説します。

2-1.マンションへの住み替えのメリット

マンションからマンションへの住み替えは、既にマンションで生活をしている経験があるのでマンション生活でのデメリットを改善できるという点が最大のメリットです。

隣の家の騒音が気になる場合は、防音の家を注意して探すことや、駐車場までの距離がネックの場合は、駐車場が近くにあるマンションを探すなどデメリットの改善を意識した物件選びができます。

その他にも以下のようなメリットがあります。

- マンション生活でのメリットを改善できる

- バリアフリー設計で長く安心して暮らせる

- 居住者同士のコミュニティが作りやすい

- エントランスや共用廊下などは管理会社に任せられる

- 24時間いつでもゴミ出しができることを含めて暮らしの利便性が高い

- オートロックや2段階施錠などセキュリティが万全な物件が多い

マンションの場合は、よほど古い物件では無い限り最新の設備がついています。

年を重ねていくと、2階建ての戸建ての階段の昇り降りがきつくなりますが、マンションではバリアフリーとなっていたり、エレベーターもついていたりと長く安心して暮らせます。

また、セキュリティ面としても鍵1つでお出かけができることもメリットの1つです。

2-2.マンションへの住み替えのデメリット

マンションからマンションへの住み替えのデメリットとしては、マンション特有のデメリットを解消できないことです。

マンション特有のデメリットは、管理費や修繕積立金が毎月発生することや管理組合の理事などの役員をやらなくてはいけないことなどが挙げられます。

その他にも以下のようなデメリットがあります。

- 管理費や修繕積立金を毎月払わなくてはいけない

- 管理組合の役員が定期的に回ってくる

- 上下左右の住居と音のトラブルが発生しやすい

- 駐車場を借りるために費用が必要

このように今までマンションに住んでいてデメリットと感じている部分を解消することは難しくなります。

2-3.マンションへの住み替え時の注意点

マンションへの住み替え時には以下のような注意点があります。

- バルコニーの向きに気を付ける

- 収納量を確認する

- 管理費や修繕積立金を確認する

- コンセントの数を調べる

上記の注意点を意識することで、マンションへ住み替えた後の後悔を減らせます。

特に、バルコニーの向きによって日当たりの良さが変わるため、注意しましょう。

一般的には、バルコニーの向きは南、東、西、北の順でいいと言われています。

また、収納量やコンセントの数など日常生活の利便性に関わる情報も確認しておくといいです。

管理費や修繕積立金を確認しないと、思ったよりも費用がかかる恐れがあるため、事前に調べましょう。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

3.マンションから戸建てへの住み替え

マンションから戸建てへの住み替えのメリット・デメリットについて紹介していきます。

3-1.戸建てへの住み替えのメリット

マンションから戸建てへ住み替えることにより、マンション特有のデメリットを解消できることが大きなメリットになります。

その他にも以下のようなメリットがあります。

- 管理費や修繕積立金、駐車場の費用が不要となる

- 上下左右の住居との音トラブルが少なくなる

- ペットを飼う制限がない

- 部屋と駐車場が近くなる

- 将来建て替えられる

マンションではペット可の物件が少なくなるため、ペットと一緒に暮らしたい人はペットの大きさや種類などの制限なく一緒に暮らせます。

子供が結婚して二世帯住宅を建てたいと思った場合などは建て替えをすることも可能です。

また、扉を開ければすぐ駐車場となるため、お出かけにも便利なことがメリットとなります。

3-2.戸建てへの住み替えのデメリット

マンションから戸建てへ住み替えることにより、マンション特有の環境がなくなることがデメリットとなります。

その他にも以下のようなデメリットがあります。

- 玄関や窓の施錠といったセキュリティ面が悪くなる

- リフォームや建物の維持管理にまとまった費用が必要となる

- 階段や段差など高齢になると住みにくくなる

- ゴミステーションの管理が煩わしい

このように今までマンションに暮らしていたら当たり前だったことが当たり前ではなくなります。

家の玄関の掃除はもちろん、ゴミステーションの掃除は地域で持ち回りとなっているケースが多いです。担当が回ってきた場合は清掃やゴミの分別などを行う必要が出て来る可能性もあります。

また、修繕などについては自分たちで管理をする必要があるため、リフォームなどにまとまった費用が必要となることがデメリットとして挙げられます。

3-3.戸建てへの住み替え時の注意点

戸建てへの住み替え時には、以下の注意点があります。

- 接面道路の向きを確認する

- 隣地との距離を調べる

- 駐車場の広さを確認する

上記の注意点を意識して、戸建てへ住み替えた後に後悔しないようにしましょう。

接面道路の向きが南側だと、日当たりが良くなります。

また、道路が家の背後にもある場合には、泥棒の侵入経路が多くセキュリティ面が不安です。

隣地との距離が近いと隣の住人の声が聞こえるため、隣人の声を気にする場合には、隣地との距離が離れた家を選ぶといいです。

車を持っている場合や車を購入予定の場合には、駐車場の広さも気にしましょう。

4.マンション住み替え時の住宅ローンでするべきポイントとは

資金計画を立てた次に考えるべきことは、住み替えによる住宅ローンについてです。

住み替えの資金計画を考え始めて気になることは、「今の家のローンの完済」ができるのか?ということです。

住宅ローンの完済ができない場合は家を売却できません。

住宅ローンを利用して購入した家には「抵当権(ていとうけん)」が付けられています。

抵当権とは、金融機関が家に担保をかける権利のことです。住宅ローンを借りた人が住宅ローンの返済を滞納し続けていると、金融機関はこの抵当権を実行し、家を競売にかけ、その競売で得たお金を回収していきます。

この抵当権は通常、住宅ローンを完済して指定の手続きをすると消滅しますが、ローン完済ができないと抵当権が外れないため家を売却することはできないのです。

十分な貯蓄があり、自己資金でローン完済ができる場合や、今の家の売却費でローン完済できるのであれば問題ありません。

しかし、自己資金も無く今の家を売却してもローンが残ってしまう場合は注意が必要です。

このステップでは、住み替えによる住宅ローンの完済を考えるときにやるべきことは以下の3つです。

- ①残りの住宅ローンの額を知る

- ②家の売却額を査定してもらう

- ③残りの住宅ローンの完済方法を考える

1つずつ解説していきましょう。

4-1.残りの住宅ローン額を知る

1つ目は、残りの住宅ローン額を知ることです。残りの住宅ローン額を調べることで、家の売却金で住宅ローンを完済できそうか確認できます。

残りの住宅ローン額は、次の3つの方法で知ることが可能です。

- 金融機関から毎年10月頃に郵送される「年末残高証明書」

- 金融機関の窓口で確認できる「残高証明書」

- 金融機関の住宅ローン関連のWebサイトにある「残高照会」

家を売却する時期が10月以降である場合は①年末残高証明書で確認できますが、それ以外の時期は②残高証明書、もしくは借りている住宅ローンの現状が分かるマイページなどが金融機関から提供されていれば③残高照会で確認できるでしょう。

ただ、金融機関によって残りの住宅ローン額を確認できる方法は異なるため、まずは住宅ローンを借りている金融機関に問い合わせすることをオススメします。

なお、残りの住宅ローン額を調べるときは、利子も含めて確認するようにしてください。

4-2.家の売却額を査定してもらう

2つ目は、残りの住宅ローン額を確認したら、不動産会社に家の売却額を査定してもらうことです。

不動産会社に家の売却額を査定してもらうことで、調べた残りの住宅ローン額を売却金で完済できそうかを判断できます。

不動産会社による家の売却額の査定は、主に次の2点が考慮されて、その不動産会社の査定方法に基づいて行われます。

- 家の状態

- 周辺の家の金額相場

前章の2-1-1.今のマンションの売却額がいくらかでもお伝えしたとおり、家の売却額は仲介不動産会社にて無料で査定を実施してくれます。

しかし、査定額は不動産会社により異なりますので複数の不動産会社に依頼するようにしましょう。

ただし、不動産会社に査定してもらった家の売却額は、そのまま売却金になるとは限らないことには注意しなければなりません。実際にどのくらいで売れるかどうかは、買主が希望する購入金額との交渉で決まるからです。

そのため、不動産会社に査定してもらった家の売却額はおおよその金額と捉えるようにすることが大切になります。

4-3.残りの住宅ローンを完済する方法を考える

3つ目は、不動産会社による家の売却額の査定でおおよその売却額が分かったら、残りの住宅ローンを完済する方法を考えることです。

売却した家の住宅ローンは、その家の抵当権を消滅させるために買主への引き渡しまでに完済しなければなりません。

残りの住宅ローンの完済方法について主に3つのパターンがあります。

- 家の売却費で完済する

- 貯蓄で完済する

- 住み替えローンで併せて返済する

残りの住宅ローンとマンションの売却費の目途がたち、ローン残債が売却費や貯蓄を利用して完済する目途が立つ場合は問題ありません。

しかし、ローン残債が売却費や貯蓄を利用しても完済ができないという場合は、「住み替えローン」を利用する方法があります。

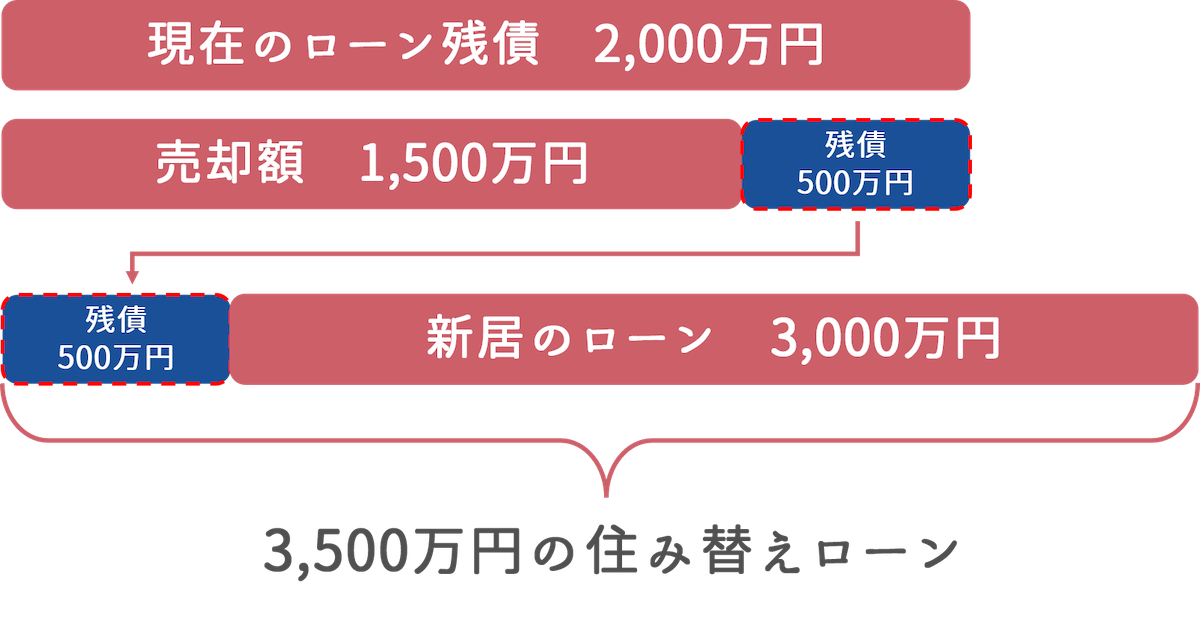

住み替えローンとは、残債があった場合でも新たに組めるローンのことです。

例えば、3,000万円の新居の購入のために住み替えローンを組む場合、単純計算で残債分500万円と合わせて3,500万円の住み替えローンを組むことになります。

住み替えローンを利用するための条件や注意点について詳しく知りたい人は、「住み替えローンとは?使える人の条件やメリット・デメリットを解説」をご確認ください。

5.マンションの住み替えで失敗しないための注意点

マンションの住み替えを考えるとき、「絶対に失敗したくない」という気持ちが大きくあるかと思います。

マンションの住み替えは費用も時間もかかるため、失敗したからもう一回という訳にはいきません。

そのために、マンションの住み替えで失敗しないために注意すべき点をしっかり押さえていきましょう。

マンションの住み替えで失敗しないための注意点を3つ紹介します。

- 住み替えに必要な費用を把握する

- 不動産売却で必要な税金の基礎知識を知る

- 住み替える家の現地調査を十分に行う

以上の注意点をしっかり押さえて、マンションの住み替えで失敗しないための準備をしてください。

5-1.住み替えに必要な費用を把握する

住み替えには、物件の購入費用以外にも様々な手数料や税金がかかります。これらの費用を理解していないと、「思ったよりもお金がかかってしまった」ということにもなりかねません。

住み替えに必要な費用は購入するときだけではなく、マンションを売却する際にも必要となります。

- 売却で発生する費用

- 購入で発生する費用

ここでは上記の2つに分けて、それぞれ詳しく解説をしていきます。

5-1-1.売却で発生する費用

まずは物件の売却にかかる主な税金や諸手数料を見てみましょう。

| 項目 | 内容 | 費用の算出方法 |

| 仲介手数料 | 売却を依頼する不動産会社に支払う手数料 | 売買価格×3%+6万円+消費税分 |

| 印紙税 | 売却時にかかる税金(売買契約書に貼る印紙) | 売却価格により異なる |

| 登記費用 | 抵当権抹消登記の際の司法書士への報酬など | 1~3万円 |

| その他の費用 | 廃棄物の処分費 引っ越し費用 |

10~50万円程度 5~30万円程度 |

この中でも特に仲介手数料は高額になる可能性があり、物件を売却する前に事前に支払う必要があります。

そのため、あらかじめ予算に入れておく必要があります。

売却で発生する費用を詳しく確認したい場合は、「住み替えに必要な費用は?相場や計算方法、費用を抑えるコツを解説」を合わせてご覧ください。

5-1-2.購入で発生する費用

次に、家を購入する際に発生する費用を紹介します。

| 項目 | 内容 | 費用の算出方法 |

| 仲介手数料 | 売却を依頼する不動産会社に支払う手数料 | 売買価格×3%+6万円+消費税 |

| 印紙税 | 購入時にかかる税金 (売買契約書に貼る印紙) |

購入価格により異なる |

| 登記費用 | 抵当権抹消登記の際の司法書士への報酬など | 1~3万円 |

| 手付金 | 売買契約時に売主に支払うお金 | 購入価格の5~10% |

| 不動産取得税 | 不動産を取得した際に支払う税金 | 不動産価格の4% |

| その他の費用 | 住み替え後に支払う税金など | 固定資産税・都市計画税・管理費など |

物件の購入の場合もやはり仲介手数料が大きな費用となります。

ほかにも、税金や費用が掛かります。これらの費用を理解していないと、「思ったよりもお金がかかってしまった…」ということにもなりかねません。

あらかじめ自分の場合はどれくらいの費用がかかるのかは確認しておきましょう。

購入で発生する費用を詳しく確認したい場合は、「住み替えに必要な費用は?相場や計算方法、費用を抑えるコツを解説」を合わせてご覧ください。

5-2.不動産売却で必要な税金の基礎知識を知る

不動産を売却した場合、売却することにより利益が発生します。この利益に対しては譲渡所得という所得区分に分類され、譲渡所得税を支払う必要があるため確定申告を行います。

また、損益が出た場合でも確定申告を行うことで受けられる節税制度があることを覚えておくといいです。

住み替えで損をしないために節税制度についてもしっかり理解をしておきましょう。

- 売却益が出た場合に使える節税制度:3,000万円の特別控除

- 売却損が出た場合に使える節税制度:譲渡損失の損益通算および繰越控除の特例

それぞれ詳しく解説します。

5-2-1.3,000万円の特別控除/売却益が出た場合に使える節税制度

マンションを売却したときに、購入時よりも高い金額で売れた場合に利用できる制度が「3,000万円の特別控除」です。

この制度では、3,000万円以下の利益が出た場合、譲渡所得税を非課税にしてくれる制度です。

詳しく解説すると、「今住んでいるマンションを購入した金額」と「マンション売却に掛かる諸費用」を合わせた金額よりも高く売れて3,000万円以下の利益が出た場合に使える制度になります。

この特例を受けるためには以下の要件を満たす必要があるため注意しましょう。

- 居住用の不動産やマンションの売却である

- 別荘などの趣味や娯楽のために保有している物件ではないこと

- 住まなくなった日から3年を経過する日の属する年の12月31日までに売却すること

- 3年間、「3,000万円の特別控除」や「買い替え特例」「繰越控除」の適用を受けていない

- 売主と買主が親子や夫婦など特別な関係でないこと

ただし、居住しているマンションだとしても、新居を購入する間に住んでいる仮住まいなど、一時的に使用する物件ではこの特例は適用されないので注意が必要です。

3,000万円控除についてさらに詳しく知りたい方は、「3000万円控除とは?節税の条件や手続方法・必要書類を詳しく解説」を合わせてご覧ください。

5-2-2.譲渡損失の損益通算および繰越控除の特例/売却損が出た場合に使える節税制度

今住んでいるマンションが購入時よりも安く売れて損した場合は「マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例」を利用しましょう。

こちらの特例を使うことにより「損益通算」と「繰越控除」の2つが利用でき、税金の還付を受けられます。

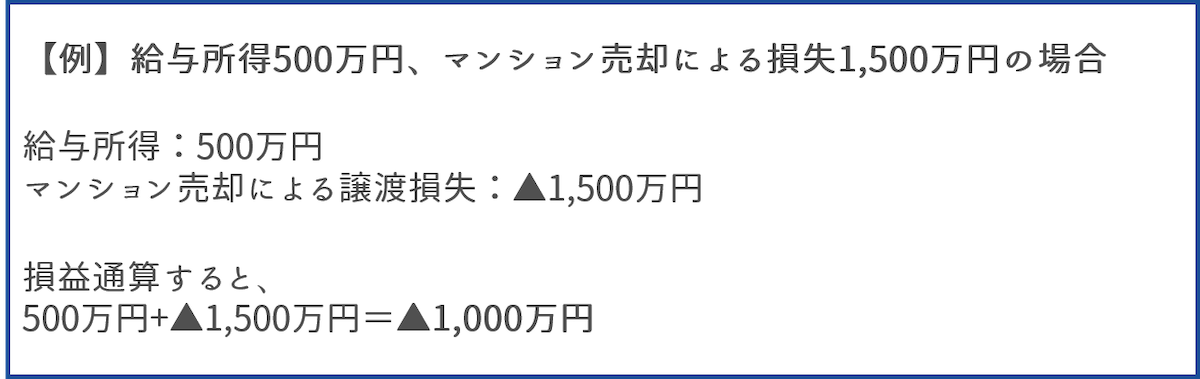

購入した物件よりも安くなり譲渡所得がマイナスになることを「譲渡損失」といいます。譲渡損失がある場合、譲渡損失と他の給与などの所得と損益を合算することが可能です。

この例の場合、勤務している会社が給与所得500万円を前提に所得税を天引きしています。しかし、最終的に所得は▲1,000万円になりました。事前に天引きされた所得税よりも支払いすぎているということで、所得税や住民税がゼロになり還付を受けられる仕組みです。

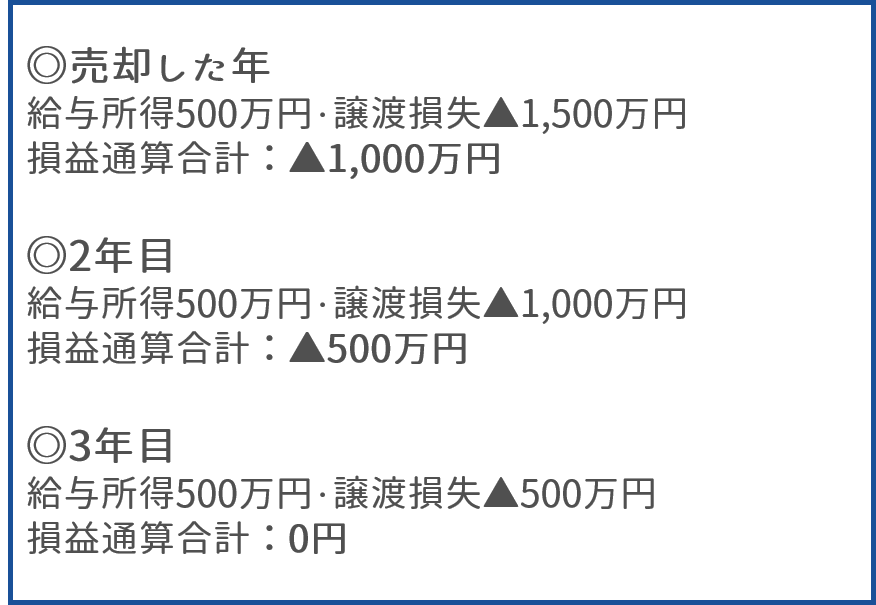

また、この特例では給与所得と合算し控除しきれなかった譲渡損失を翌年以降3年間繰り越せる「繰越控除」も利用できます。

この例だと、売却した年で控除しきれなかった1,000万円を翌年以降の3年間繰り越すことにより、2年目と3年目にも所得税や住民税の還付を受けられます。

ただし、売却したマンションと買い替えで得た物件について以下の要件を満たす必要がありますので必ず確認しましょう。

- 売却した住宅の敷地面積が500㎡以内

- 買い替え先の住宅の床面積が50㎡以上

- 売却した年の翌年の12月31日までに新居を取得

- 取得した翌年の12月31日までに入居・入居見込みであること

- 返済期間10年以上の住宅ローンを借りて新居を取得すること

- 合計所得金額が3,000万円以内

参考:国税庁 マイホームを買い換えた場合に譲渡損失が生じたとき

5-3.住み替える家の現地調査を十分に行う

住み替える家を検討するときは、外観や間取りだけではなく家の周りの環境も注意して現地調査を行うようにしましょう。

住み替えでは、以下のような失敗例があります。

- 休日の交通量や路上駐車などの確認が足らなかった

- 家の周りの人通りや治安などの確認が足りなかった

- 個数の多い割にエレベーターが少なく、朝は待たされることが多い

このように現地や周辺環境は、時間や曜日を変えながら何回も訪問をして確認することがオススメです。

朝と夜、平日と休日で人通りや町の雰囲気が違うことが多くあります。

マンションへの住み替えの場合はどんな人たちが住んでいるのかのチェックもするようにしましょう。

実際に生活するイメージをしながら現地調査を行うことで、生活が始まってからの不具合も少なくなります。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

6.マンション住み替えに関するよくある質問

ここまで、マンションの住み替えについて解説してきましたが、まだ知っておきたい情報があります。

特に、以下の3点はマンション住み替えに関するよくある質問であるため、確認しておきましょう。

- マンションの住み替えに適したタイミングはいつ?

- マンションへの住み替えにかかる具体的な費用ってどれくらい?

- 住み替え先はマンション・戸建てどっちがいいの?

以下では、よくある質問についてそれぞれ解説します。

6-1.マンションの住み替えに適したタイミングはいつ?

マンションの住み替えのタイミングとして5年超10年以内を目安にするといいです。

マンションを売却する際には、売却によって発生した譲渡所得に対して所得税や住民税などの税金が発生します。

この所得税や住民税の税率は、マンションの所有期間によって異なり、以下の表のように定められています。

| 短期譲渡取得 | 長期譲渡取得 | |

| 所有期間 | 5年以下 | 5年超 |

| 所得税率 | 30.63% | 15.315% |

| 住民税率 | 9% | 5% |

※2037年までは所得税に2.1%の復興特別所得税が含まれています。

マンションを売却した際の所得税率は、5年以下と5年超の場合で倍近く異なります。

そのため、5年以下でマンションを売却することはオススメしません。

また、2000年4月1日以降に新築マンションを購入していれば、新築マンションの売主から10年間の保証を受けられる「住宅の品質確保の促進等に関する法律」が適用されます。

税率や保証の観点から見て、マンションの住み替えのタイミングとして5年超10年以内を目安にしましょう。

6-2.マンションへの住み替えにかかる具体的な費用ってどれくらい?

マンションへの住み替えにかかる費用は、希望するマンションの条件によっても異なりますが、新築マンションで平均が約4,200万円、中古マンションで平均が約2300万円です。

マンションの住み替えには、税金や引っ越しの費用のほかに、仲介手数料やローンの一括返済費用が発生します。

中古マンションの場合には、壁や天井を張り替えたり、部屋全体の清掃にプロに依頼したりすることも多く、追加で費用がかかる場合があります。

住み替えの際は、事前にかかる費用を把握しておきましょう。

6-3.住み替え先はマンション・戸建てどっちがいいの?

住み替え先としてマンションと戸建てのどちらがいいかは、一概には言えません。

マンションは戸建てに比べて住み替えに費用がかからない反面、固定資産税の負担が大きくなりやすいデメリットがあります。

マンションと戸建ての両方にメリットやデメリットがあるため、自分の希望する条件と照らし合わせてマンションか戸建てを選ぶようにしましょう。

7.まとめ

今回は、マンションからの住み替えを考えるときに知っておくべきことを解説してきました。

まずは、住み替えの流れを把握することが大切です。

「買い先行」「売り先行」「同時並行型」それぞれの特徴を把握し、どちらの流れで住み替えを進めて行くかを検討していきます。

| 買い先行 | 売り先行 | 同時並行型 | |

| メリット |

|

|

|

| デメリット |

|

|

|

| オススメな人 |

|

|

|

マンションの住み替えを成功させるために重要なポイントは資金計画を立てることです。

住み替えの資金計画を立てる上でまず確認することは以下の3つです。

- 今のマンションの売却額がいくらか

- 今の住宅ローンが完済できるか

- 新居にかけられる自己資金はいくらか

マンションの住み替えは何度も繰り返し行えることではありません。

そのため、住み替えが終わって「失敗した」なんてことにならないために、住み替えを考え始めたときに知っておくべき注意点が3つあります。

【マンションの住み替えで失敗しないために知っておくべき注意点】

- 住み替えに必要な費用を把握する

- 不動産売却に必要な税金の基礎知識を知る

- 住み替える家の現地調査を十分に行う

マンションからの住み替えを考えるにはまず知識を付けることが先決です。知識を付けたうえで、どの方法が自分には合っているのか?どの家が自分に適しているかを冷静に見極められます。

この記事が、マンションの住み替えを考える手助けになれば幸いです。

早く・無駄なお金をかけずマンションを売るならスムナラで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。