「所有権移転登記をする必要があるけれど、費用はどれくらいかかるの?」

「登記には登録免許税というのが必要らしいけれど、どうやって計算すればいい?」

不動産を取得して、そんな疑問に突き当たっている方も多いのではないでしょうか?

所有権移転登記には、以下の費用がかかります。

- 登録免許税

- 登記事項証明書の取得費用

- 必要書類の取得費用

- 司法書士に依頼する場合の報酬

中でも登録免許税は、不動産の価額や「なぜ所有権が移転するのか」という理由によって税率が異なり、自分で計算して納付しなければなりません。

そこでこの記事では、所有権移転登記の費用についてくわしく解説していきます。

最後まで読めば、所有権移転登記の費用についてよく理解できるはずです。

この記事で、あなたが無事に登記をすませられるよう願っています。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

1.移転登記が必要な理由

所有権移転登記とは、不動産などの所有者が変わった際に、所有権を新たな所有者に変更する作業のことです。

所有権を移転していなければ、所有者にはなれず、第三者に所有権を主張できません。

たとえ売買をしたとしても、所有権移転登記をしなければ、所有権は変更されず、元の所有者のままとなってしまいます。

つまり、所有権移転登記をしなければ、実際の所有者が変更されたことにはなりません。

では、具体的に所有権移転登記が必要になるのは、どんな場合でしょうか。

- 不動産売買の場合

- 相続の場合

- 贈与の場合

- 財産分与の場合

以上が、所有権移転登記が必要となる場合です。ひとつずつ詳しく見ていきましょう。

1-1.不動産売買の場合

一つ目は、不動産売買の場合です。

不動産売買の場合では、売主と買主が共同で所有権登記を行います。

不動産における所有権移転登記は、売買時に必要なため、売る側の人間も買う側の人間も両方手続きが必要です。

しかし、ほとんどの場合、売主と買主の引き渡しの場に立ち会った司法書士が、取引完了後に代理で移転登記を行うのが一般的でしょう。

司法書士が代理で行うタイミングは、一般的には売買契約が締結されてから一か月後の引き渡し日に行われます。

1-2.相続の場合

二つ目は、相続の場合です。

近年、相続した土地を所有権移転登記しないことによる所有者不明の土地が増加しています。

その対策として、政府は2024年4月1日より、相続を知った日から3年以内の登記を義務化しました。

3年あるからといって先延ばしにするのではなく、早めに手続きするようにしましょう。

相続登記に関しては下記記事にて解説していますので、興味のある方はご覧ください。

関連記事:相続登記の費用目安┃相場や計算方法、費用を抑えるコツを徹底解説

1-3.贈与の場合

三つ目は、贈与の場合です。

両親や祖父母等が生きている間に不動産を譲り受ける「生前贈与」の場合も、所有権移転登記は必要です。

生前贈与の場合は、必ず贈与者が生きている間に所有権移転登記を済ませるようにしましょう。

所有権移転登記を行っていなければ、所有者であることが証明できません。そうすると、他の親族に遺産が相続されてしまい、不動産が受け取れなくなります。

このような相続トラブルを防ぐためにも、所有権移転登記を早めに済ませておきましょう。

1-4.財産分与の場合

四つ目は、財産分与の場合です。

離婚等の財産分与の場合にも、所有権移転登記は必要です。

ここで注意したいのが、元々の持ち分が共有だった場合は、所有権移転登記ではなく、持分移転登記となります。

所有権移転登記が必要なのは、元々の持ち分が100%だったものを他者に100%移す場合であり、元々50%ずつなど共有していた場合には、持分移転登記が必要なのです。

また、離婚などの場合は、時間が経過すると、相手が手続きに応じてくれない可能性があるかもしれません。

そういったトラブルを防ぐためにも、早めの行動を心がけましょう。

財産分与に関しては、下記記事で詳しく解説していますので、財産分与について知りたい方はぜひご覧ください。

関連記事:離婚時に家の財産分与はどうなるの?財産分与の方法や注意点を解説

2.所有権移転登記にかかる費用

2-1.所有権移転登記にかかる費用の目安

所有権移転登記は、「何が理由で不動産の所有権が移るのか」によって、以下の4ケースに分けられます。

- 不動産売買:不動産を売主が買主に売却したため、所有権が移転するケース

- 相続:不動産の所有者が亡くなったため、それを相続した人に所有権を移転するケース

- 贈与:生前贈与などで不動産を譲り、所有権を移転させるケース

- 財産分与:離婚による財産分与で不動産が夫婦どちらかのものになり、所有権を移転させるケース

そして、これらのケースごとに登記にかかる費用は異なります。

基本的には以下の4種の費用がかかると考えてください。

- 登録免許税

- 登記事項証明書の取得費用

- 必要書類の取得費用

- 司法書士に依頼する場合の報酬

各費用の金額は、不動産の価額や手続きの内容などによってまちまちですが、中でも大きいのが登録免許税と司法書士報酬ですので、その費用相場を見てみましょう。

| 登録免許税 | 司法書士報酬 |

おおよその合計 |

|

| 不動産売買 |

固定資産税評価額が1,000万円の場合:20万円 固定資産税評価額が2,000万円の場合:40万円 |

2万~15万 | 22万~55万 |

| 相続 |

固定資産税評価額が1,000万円の場合:4万円 固定資産税評価額が2,000万円の場合:8万円 |

3万~12万 | 7万~20万 |

| 贈与 |

固定資産税評価額が1,000万円の場合:20万円 固定資産税評価額が2,000万円の場合:40万円 |

7万~12万 | 27万~52万 |

| 財産分与 |

固定資産税評価額が1,000万円の場合:20万円 固定資産税評価額が2,000万円の場合:40万円 |

5万~12万 | 25万~52万 |

これに、書類の取得費用や雑費などが加算されます。

では、それぞれの費用の内訳について、くわしく説明しましょう。

2-2.所有権移転登記にかかる費用の内訳

前述したように、所有権移転登記にかかる費用は、主に以下の4種です。

2-2-1.登録免許税

まず、冒頭でも触れた「登録免許税」です。

これは、法務局に登記申請をする際にはかならず納めなければならない税金で、所有権移転登記に限らずすべての登記で必要になります。

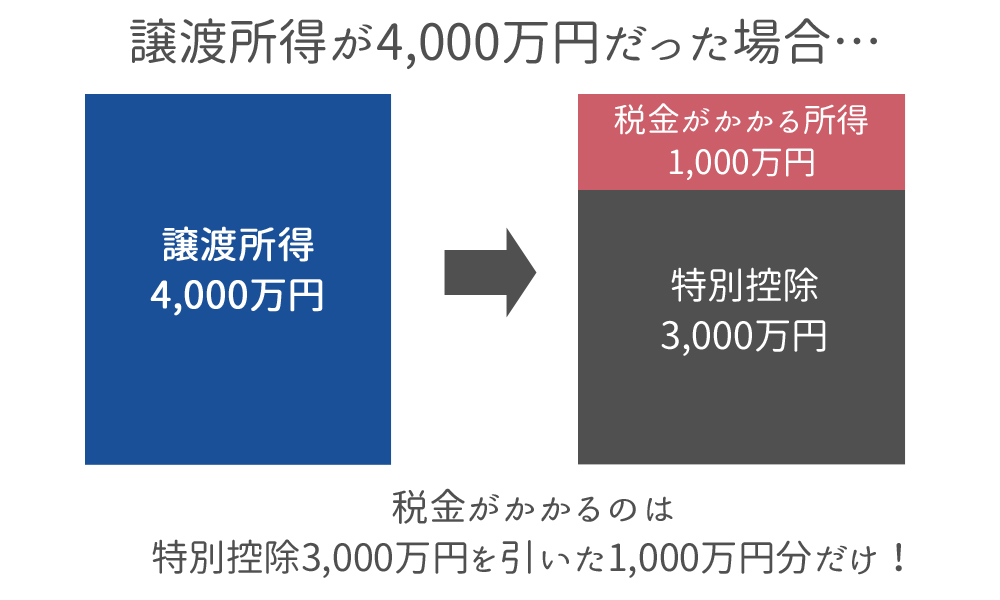

税額は、手続きする不動産の「固定資産税評価額」に規定の税率をかけた金額で、税率は以下のように定められています。

- 不動産売買・贈与・財産分与の場合:不動産の価額の2%

- 相続の場合:不動産の価額の0.4%

※ただし、不動産売買の場合は2026年3月31日までは「1.5%」

※個人の住宅で床面積50㎡以上、中古住宅なら築25年以内(木造は20年以内)、または一定の耐震基準に適合する不動産については、2024年3月31日まで「0.3%」

くわしい計算方法は、「3.登録免許税の計算方法」で説明しますので、そちらを参照してください。

納付のしかたは、納付額相当の収入印紙を購入して台紙に貼り、登記申請書と一緒に法務局に提出すれば結構です。

2-2-2.登記事項証明書の取得費用

所有権移転登記をする際には、まず現在どのような登記内容になっているのかを確認しなければなりません。

それには、登記情報が記載されている「登記事項証明書」を取得する必要があります。

その取得方法と費用は以下の通りです。

| 取得方法 | 取得費用 | |

| 法務局で交付請求 | 不動産を管轄する法務局、または法務局照明サービスセンターの窓口で交付請求する | 600円 |

| オンライン請求 |

以下のページからオンラインで交付請求する ▶法務局ホームページ「登記事項証明書(土地・建物)、地図・図面証明書を取得したい方」 |

・郵送で受け取る場合:500円 ・法務局、または法務局証明サービスセンターの窓口で受け取る場合:480円 |

| 郵送で交付請求 | 不動産を管轄する法務局に、請求書と、切手を貼った返信用封筒を郵送する |

600円+切手代 ※切手代は、証明書1通なら82円、2通だと92円 |

| PCで情報を確認 | 「登記情報提供サービス」ページで、インターネットを通じてPC画面上で登記情報を確認する |

※確認する情報によって、手数料が異なる ・全部事項:332円 ・所有者事項:142円 |

参照:法務局|登記事項証明書の交付を請求するには

管轄の法務局は、法務局ホームページ「管轄のご案内」で調べることができます。

交付請求に必要な請求書は、法務局の窓口でもらうか、こちらからダウンロードしてください

2-2-3.必要書類の取得費用

次に、必要書類の取得費用がかかります。

必要書類そのものの費用はもちろん、収集のために必要な手数料や交通費も、同じ必要書類の取得費用です。

そのため、具体的な金額は人によって様々ですが、全体の相場としては、数千円〜2万円程度には収まるでしょう。

4つのケースでほぼ共通して必要になる書類は、住民票の写し、固定資産評価証明書の写し、印鑑証明書の写しなどです。

これらは現住所の市区町村役場、および当該不動産がある市区町村の役場や法務局などで入手できますが、その際に手数料がかかります。

住民票などの手数料額は市区町村役場によって異なりますが、おおむね以下の金額が目安になるでしょう。

- 住民票の写し:300円程度

- 固定資産評価証明書の写し:300円程度(不動産1件のとき。土地、建物両方取得するなら2件分必要)

- 印鑑証明書の写し:300円程度

- 登記原因証明情報:1万円程度(司法書士の作成の場合)

どの場面ではどんな書類が必要なのか、また、いくらかかるのかなどの詳しいことは、「4.所有権移転登記の必要書類と取得費用」で説明します。

2-2-4.司法書士に依頼する場合の報酬

さらに、登記の手続きを司法書士に依頼する場合は、その報酬も発生します。

司法書士の報酬額には規定はなく、自由に定めることができます。

そのため、同じ案件でも司法書士事務所ごとに金額が異なるのですが、簡単な手続きなら5万〜10万円ほどが相場です。

これを基準に、

- 取得、作成する書類が多い場合や手続きが複雑な場合は報酬に加算

- 交通費

- 郵送費などの雑費

- 遠方の市区町村役場や法務局へ出向く必要があれば、場合によっては日当が発生

といった費用が追加されます。

となると、合計金額でどの程度になるのか予想が難しいでしょう。

通常は、司法書士に正式に依頼する前に面談や無料相談ができますので、その際にこちらの事情を伝えた上で、費用の見積もりを出してもらうようおすすめします。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

3.登録免許税の計算方法

所有権移転登記にかかる費用の中で、自分で(司法書士に依頼した場合は司法書士が)計算しなければならないのが登録免許税です。

そこで、この税額の算出方法を説明しておきましょう。

登録免許税は、「固定資産税評価額」に規定の税率をかけあわせて計算します。

計算式は「登録免許税=固定資産税評価額 × 税率」です。

そして、以下の手順で計算していきます。

- 固定資産税評価額を調べる

- 税率を掛ける

順に紹介します。

3-1.固定資産税評価額を調べる

固定資産税評価額は、以下のいずれかの方法で確認できます。

- 納税通知書で確認する

- 市区町村役場で固定資産評価証明書を取得する

- 市区町村役場にある固定資産課税台帳で確認する

固定資産税評価額については、下記記事にて詳しく紹介しています。固定資産税評価額の概要や調べ方がわかるように紹介していますので、気になる方は下記より参照してください。

関連記事:固定資産税評価額とは?調べ方と評価額から売却相場を計算する方法

3-2.税率を掛ける

所有権移転登記の登録免許税率は、以下のように規定されています。

- 不動産売買・贈与・財産分与の場合:不動産の価額の2%

- 相続の場合:不動産の価額の0.4%

ただし、以下のケースでは期限付きで登録免許税の軽減措置が適用されるため要注意です。

不動産売買の場合は2026年3月31日までは「1.5%」

個人の住宅で床面積50㎡以上、中古住宅なら築25年以内(木造は20年以内)、または一定の耐震基準に適合する不動産については、2024年3月31日まで「0.3%」

つまり、計算式は以下のようになります。

| 不動産売買 |

・土地/2026年3月31日まで:固定資産税評価額 × 1.5% ・土地/2026年4月1日以降:固定資産税評価額 × 2.0% ・床面積50㎡以上の個人の住宅/2024年3月31日まで:固定資産税評価額 × 0.3 ・床面積50㎡以上の個人の住宅/2024年4月1日以降:固定資産税評価額 × 2.0% |

| 相続 | 固定資産税評価額 × 0.4% |

| 贈与・財産分与 | 固定資産税評価額 × 2.0% |

これで登録免許税が計算できます。

ちなみに、軽減措置を適用しない本来の税率で計算すると、以下の表のようになりますので参考にしてください。

| 固定資産税評価額 | 相続の場合 | 不動産売買・贈与・財産分与の場合 |

| 500万円 | 2万円 | 10万円 |

| 1,000万円 | 4万円 | 20万円 |

| 2,000万円 | 8万円 | 40万円 |

| 3,000万円 | 12万円 | 60万円 |

| 5,000万円 | 20万円 | 100万円 |

| 8,000万円 | 32万円 | 160万円 |

| 1億円 | 40万円 | 200万円 |

4.所有権移転登記の必要書類と取得費用

「2-2-3.必要書類の取得費用」では、所有権移転登記に必要な書類全体の大まかな費用や、共通して必要な書類の費用を解説しました。

ここでは、以下の四つの場合において必要な書類や取得費用について見ていきます。

- 不動産売買

- 相続

- 贈与

- 財産分与

では、一つずつ詳しく解説します。

4-1.不動産売買において必要な書類

不動産売買において必要な書類は、以下の通りです。

| 名義変更のケース | 必要書類 |

| 不動産売買 |

・所有権移転登記申請書:申請人が作成する →書式は法務局でもらうか、法務局ホームページ「不動産投機の申請書様式について」からダウンロード <売主が用意> ・登記識別情報通知(登記済証):売主が名義人になった際に法務局から発行されたもの ・印鑑証明書:3か月以内のもの ・固定資産評価証明書:最新年度のもの →不動産のある地域の市区町村役場で取得 <買主が用意> ・住民票の写し(※住民コードを記載すれば省略可) <その他> ・委任状(登記義務者が登記権利者に手続きを委任した場合の代理権限証明情報) ・売買契約書など:売買契約のあったことがわかる書類 |

▶「所有権移転登記申請書」のダウンロードはこちら:「不動産登記の申請書様式について」

不動産売買では、売主と買主によって必要な書類が異なるため、注意が必要です。

4-2.相続において必要な書類

相続において必要な書類は、以下の通りです。

| 名義変更のケース | 必要書類 |

| 相続 |

・所有権移転登記申請書:申請人が作成する →書式は法務局でもらうか、法務局ホームページ「不動産登記の申請書様式について」からダウンロード <亡くなった人に関する書類> ・戸籍謄本、除籍謄本、改製原戸籍:出征から死亡までの連続したもの ・住民票の除票(または戸籍の附票)の写し <相続する人が用意> 【法定相続通りの場合】 ・相続する全員の住民票の写し ・固定資産評価証明書:最新年度のもの →不動産のある地域の市区町村役場で取得 ・戸籍類一式 【遺言書による場合】 ・相続する全員の住民票の写し ・固定資産評価証明書:最新年度のもの →不動産のある地域の市町村役場で取得 ・相続人全員の戸籍全部(一部)事項証明書(戸籍謄本 本) ・遺言書:自筆遺言の場合は「検認」という手続きが必要 公正証書遺言の場合、正本・謄本どちらでも可 【遺産分割協議の場合】 ・相続する全員の住民票の写し ・固定資産評価証明書:最新年度のもの →不動産のある地域の市町村役場で取得 ・戸籍類一式 ・遺産分割協議書 ・遺産分割を行った相続人全員の印鑑証明書 <その他> ・不在籍証明書、府在住証明書:必須書類が揃わない場合などに必要 ・登記済証:必要書類が揃わない場合などに必要 ・上申書と印鑑証明書:必要書類が揃わない場合などに必要 |

▶「所有権移転登記申請書」のダウンロードはこちら:「不動産登記の申請書様式について」

相続の場合は、遺言書による場合か遺産分割協議による場合で必要な書類が異なるため、注意が必要です。

4-3.贈与において必要な書類

贈与において必要な書類は、以下の通りです。

| 名義変更のケース | 必要書類 |

| 贈与 |

・所有権移転登記申請書:申請人が作成する →書式は法務局でもらうか、法務局ホームページ「不動産登記の申請書様式について」からダウンロード <贈与する人が用意> ・登記識別情報通知(登記済書):贈与者が名義人になった際に法務局から発行されたもの ・印鑑証明書:3か月以内のもの ・固定資産評価証明書:最新年度のもの →不動産のある地域の市区町村役場で取得 <贈与される人が用意> ・住民票の写し <その他> ・贈与契約書、贈与証書など:贈与があったことがわかる書類 →自分で作成する |

▶「所有権移転登記申請書」のダウンロードはこちら:「不動産登記の申請書様式について」

贈与の場合は、贈与する側とされる側で必要な書類が異なることに注意しましょう。

4-4.財産分与において必要な書類

財産分与において必要な書類は、以下の通りです。

| 名義変更のケース | 必要書類 |

| 財産分与 |

・所有権移転登記申請書:申請人が作成する →書式は法務局でもらうか、法務局ホームページ「不動産登記の申請書様式について」からダウンロード <現在の名義人が用意> ・登記識別情報通知書(登記済証):名義人になった際に法務局から発行されたもの ・印鑑証明書:3か月以内のもの ・固定資産評価証明書:最新年度のもの →不動産のある地域の市区町村役場で取得 <新たに名義人になる人が用意> ・住民票の写し <その他> ・離婚協議書、財産分与契約書など:財産分与があったことがわかる書類 ・戸籍謄抄本:離婚届が提出されたとわかる書類 |

▶「所有権移転登記申請書」のダウンロードはこちら:「不動産登記の申請書様式について」

財産分与では、現在の名義人と新たな名義人で必要な書類が異なることに注意しましょう。

5.所有権移転登記の手続きの流れ4ステップ

所有権移転登記を自分で行う際、どのような流れで行えばよいのでしょうか。

大まかな流れとしては、以下の4ステップがあります。

- 必要書類を準備する

- 法務局へ提出する

- 内容確認・審査が行われる

- 登記事項証明書を受け取る

一つずつ詳しく解説します。

5-1.書類を準備する

1つ目のステップとして、書類を準備します。

自分で書類を作成する際には、提出する前に一度、法務局で確認してもらうようにしましょう。

所有権移転登記で必要な書類は、「4-1.所有権移転登記の必要書類と取得費用」で解説しています。

5-2.法務局へ提出する

2つ目のステップとして、必要な書類が揃ったら法務局へ提出します。

法務局へ直接提出しても良いですし、オンラインや郵送で提出もできます。

不動産の管轄の法務局は、「管轄のご案内」から確認できます。

5-3.内容確認・審査が行われる

3つ目のステップとして、書類の内容確認・審査が行われます。

書類を提出し、法務局に届いた後に、内容確認と審査が行われます。

書類に記入漏れや誤りがあった場合、審査を通過できずに、訂正して再提出が求められます。

5-4.登記事項証明書を受け取る

4つ目のステップとして、登記事項証明書を受け取ります。

登記事項証明書は、申請してから1〜2週間かかるでしょう。

完了の通知が来たら、法務局サービスセンターの窓口や登記所窓口、または郵送で受け取りましょう。

この登記事項証明書を受け取ることで、所有権移転登記は完了となります。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

6.所有権移転登記の費用を抑えるためのポイント

「2-1.所有権移転登記にかかる費用の目安」でも示したように、所有権移転登記は十万円単位の費用がかかる場合が多いものです。

となると、「もっと費用を抑えられないだろうか?」と考える方もいるでしょう。

ただ、残念ながら登録免許税額は決まっており、それ以外の費用で、抑えられるものを抑えるしかないでしょう。

できるだけコストをかけないためにはどんな方法があるでしょうか?

6-1.自分でできることは自分でする

まず第一に、自分でできることは自分でする、というのが王道でしょう。

- 所有権移転登記の手続きすべてを自分で行う

- 登記申請は司法書士に依頼するが、書類集めなどはできるだけ自分でする

といった方法が考えられます。

たとえば相続で、相続人すべての戸籍謄本の写しを集めたり、亡くなった方の戸籍をすべて調べたりする作業は、司法書士に任せず自分ですることも可能でしょう。

ただ、それによってかならず司法書士報酬が安くなるとは限りません。

司法書士事務所の中には、「登記の手続きは、一部ではなくすべてまとめて請ける」という形をとっているところも多いからです。

そのため、正式に依頼する前に「書類集めなどは自分でするので、その分費用を割り引いてもらえるか」を確認する必要があるでしょう。

6-2.司法書士に相見積もりをとる

次に考えられるのは、司法書士報酬自体を抑えることです。

前述したように、司法書士の報酬は自由化されていて、事務所ごとに金額が異なります。

ですので、事前に相見積もりをとって費用を比較し、なるべく安いところに依頼する、ということが可能なのです。

ただ、これもまた司法書士事務所によっては「相見積もりはNG」というところもありますので、事前に確認してください。

7.まとめ

いかがでしたか?

所有権移転登記の費用について、知りたいことがわかったかと思います。

ではもう一度、記事の内容を振り返ってみましょう。

◎所有権移転登記にかかる費用は、

- 登録免許税

- 登記事項証明書の取得費用

- 必要書類の取得費用

- 司法書士に依頼する場合の報酬

◎登録免許税の計算方法は、

<計算式> 登録免許税=固定資産税評価額 × 税率

<税率>

|

不動産売買・贈与・財産分与の場合:不動産の価額の2% 相続の場合:不動産の価額の0.4% ※ただし、不動産売買の場合は2023年3月31日までは「1.5%」 個人の住宅で床面積50㎡以上、中古住宅なら築25年以内(木造は20年以内)、 または一定の耐震基準に適合する不動産については、2022年3月31日まで「0.3%」 |

◎所有権移転登記の必要書類の取得費用は、

- 住民票の写し:300円程度

- 固定資産評価証明書の写し:300円程度(不動産1件のとき。土地、建物両方取得するなら2件分必要)

- 印鑑証明書の写し:300円程度

- 登記原因証明情報:1万円程度(司法書士の作成の場合)

これを踏まえて、あなたがスムーズに登記を完了できるよう願っています。

早く・無駄なお金をかけずマンションを売るならスムナラで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。