マンションを無事に売却し、売却益を計算しようというときに、「取得費」という項目が出てきて戸惑っている人も多いのではないでしょうか。

「取得費」とは、売却対象となったマンションの購入代金と購入するためにかかった費用の合計のことです。

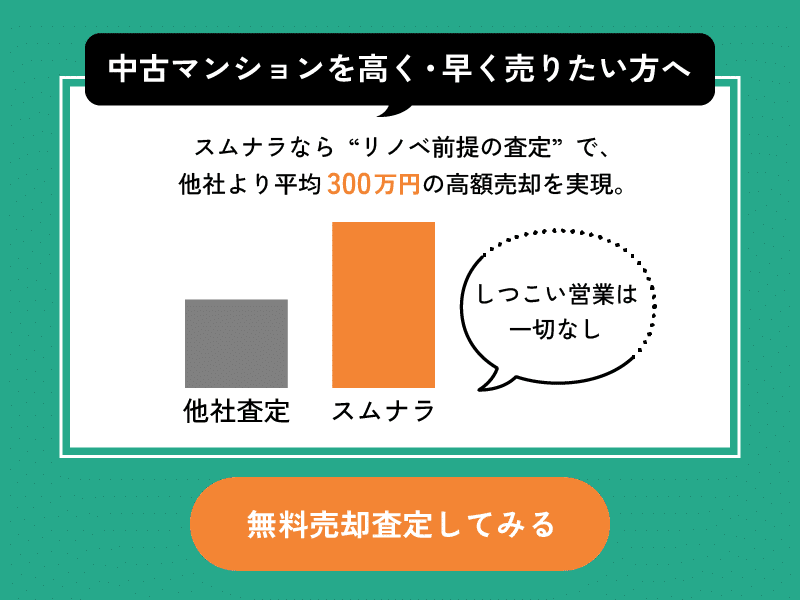

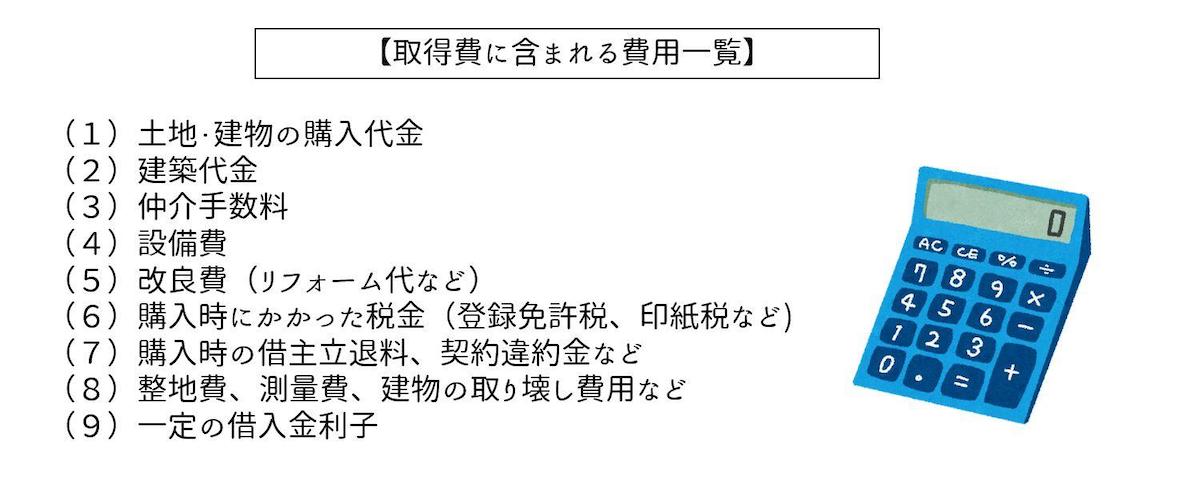

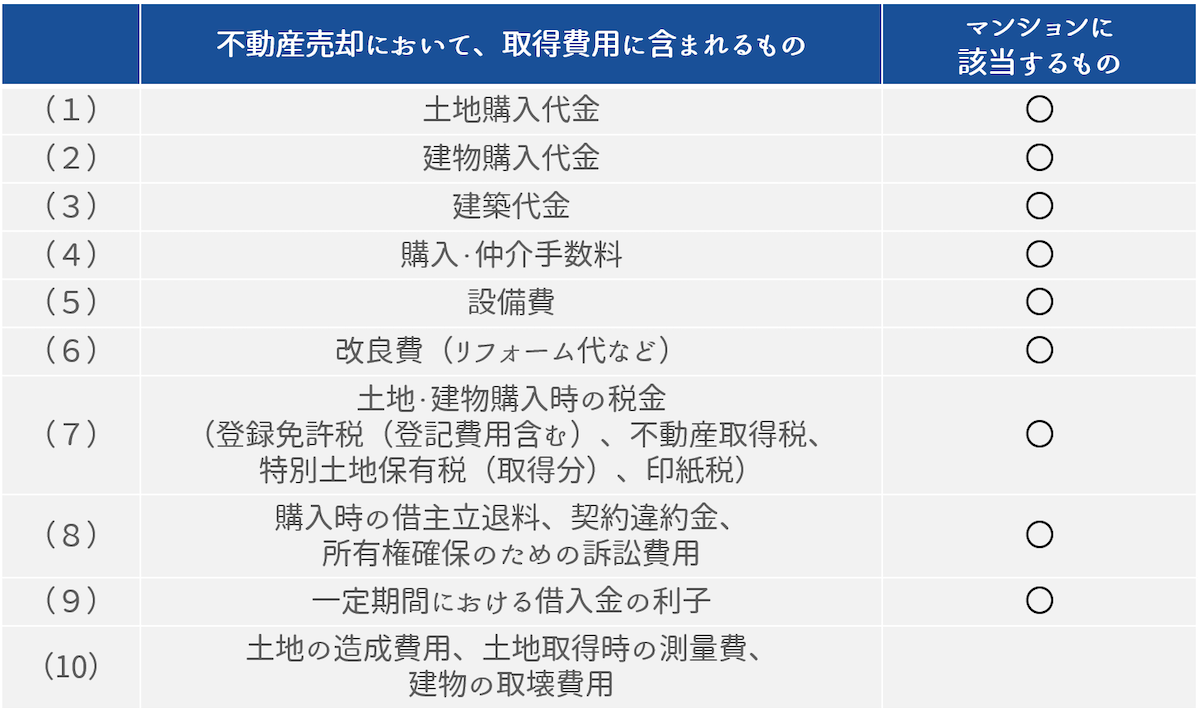

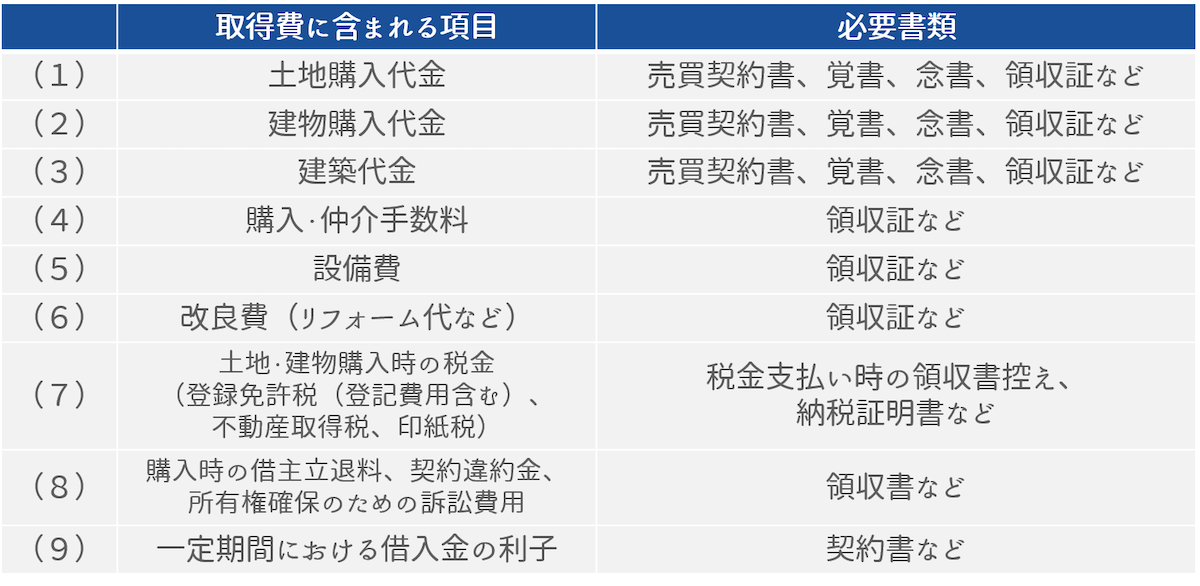

取得費には以下のものが含まれます。

この取得費は、売却益(譲渡所得)を計算する時に必要となります。

ただし、ここで使われる「取得費」は、上の「取得費に含まれる費用一覧」にある項目を単純に合計するわけではありません。取得費を合計する際には、マンション購入代金から建物の価値の減少分を差し引く計算が必要となります。

正確に「取得費」を算出しないと、譲渡所得税を支払いすぎたり、支払い損なって過少申告加算税を課されたりすることもあるため、正しく計算するようにしましょう。

そこで、この記事では、

- マンション売却における取得費とは何か?

- マンション売却における取得費に含まれる費用一覧

- マンション売却における取得費の計算方法

- 【ケース別】マンション売却時の取得費の計算例

について紹介します。

最後まで読むことで、取得費の具体的な計算方法が分かります。さまざまな計算事例も解説するため、自分に近いケースの計算方法を確認することができるでしょう。

面倒な「取得費」の計算をスムーズに済ませるためにも、ぜひ最後まで目を通してみてください。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

1.マンション売却における取得費とは

冒頭でも触れましたが、マンション売却時の売却益の計算に必要な「取得費」とは、売却した不動産を購入するのにかかった費用のことです。

マンション売却時において「取得費」を把握する必要が生じるのは、売却益の計算をする時です。マンションを売却した際に売却利益(=譲渡所得)が出ると、確定申告をして譲渡所得税を納税しなければなりません。その売却利益を計算するために、「取得費」は必要となります。

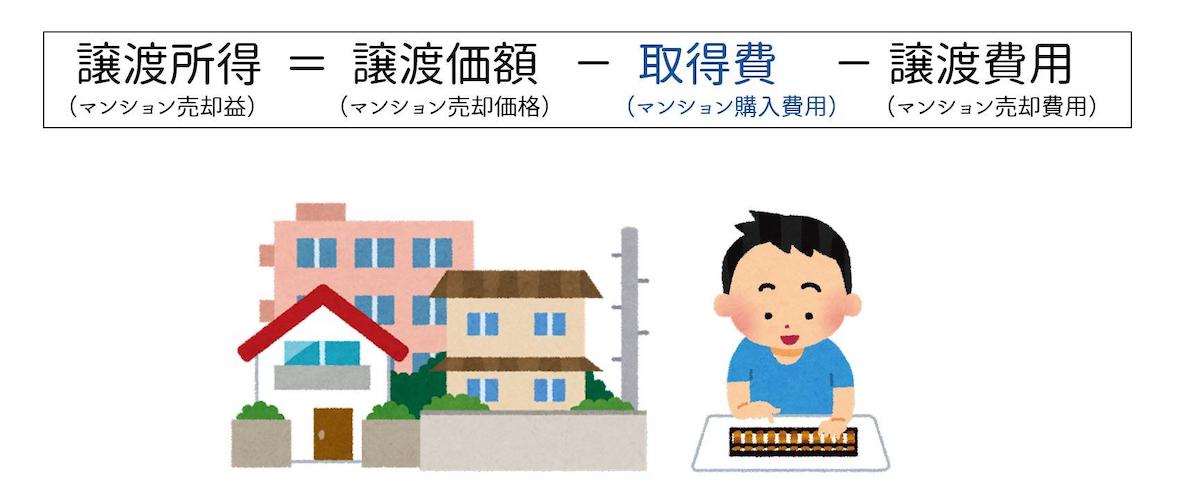

具体的には下記のような売却益の計算で使われます。

図のように売却益である「譲渡所得」は、マンションの販売価格である「譲渡価額」から、マンション購入費用である「取得費」を差し引いて、計算されます。

取得費には、売った土地や建物の購入代金、購入手数料、設備費、改良費などが含まれます。取得費は、これらの費用の合計です。

ただし、マンション売却における取得費について注意したいのは、建物の購入に関わる取得費については、購入当時の価格をそのまま取得費に含んではならないことです。

建物については年月が経つとともに価値が減少すると考えられるため、建物の購入額から減価償却費相当額を差し引いた額を、「建物の取得費」とすることになっています。

この建物の取得費の計算が、マンション売却における取得費の把握において、もっとも複雑な作業と言えます。

マンション売却の取得費には、取得時にかかった費用をそのまま合算していいものと、建物の取得費のように計算が必要なものとがあります。詳しくは、次章で解説します。

2.マンション売却で取得費として扱われる費用一覧

ここでは、マンション売却において「取得費」として扱われる項目について具体的に紹介します。

不動産の売却益を計算する際の「取得費」に含まれる費用は以下の通りです。

上の費用のうち、特にマンション売却において取得費に含まれる項目は、以下の9点です。

(1)土地購入代金

(2)建物購入代金

(3)建築代金

(4)仲介手数料

(5)設備費

(6)改良費

(7)土地・建物取得時に支払った税金

(8)購入時の借主立退料、契約違約金、所有権確保のための訴訟費用

(9)一定期間における借入利子

項目の詳細は下記の通りです。

(1)土地購入代金

土地購入代金は、土地の購入価格のことです。マンション購入時の売買契約書に土地価格と建物価格の内訳が記載されている場合には、契約書に記載の土地の価格を用います。

(2)建物購入代金

建物購入代金は、建物の購入価格のことです。土地の購入代金と同様に、マンション購入時の売買契約書に土地価格と建物価格の内訳が記載されている場合は、契約書に記載の建物価格を用います。

(3)建築代金

建築代金は、マンションを自分で建てた場合にかかった費用のことです。

(4)購入手数料

購入手数料は、マンション購入時に不動産会社などに支払った手数料のことです。

(5)設備費

設備費とは、設備の設置にかかった費用のことです。照明などの電気設備や、冷暖房、通風などの空調設備、エレベーターなどの昇降機の設置費用のことを言います。

(6)改良費

改良費とは、建物の改良にかかった費用のことです。リフォーム工事にかかったリフォーム代などを指します

(7)土地・建物取得時に支払った税金

土地・建物を購入した際に支払った税金とは、例えば所有権移転の登記にかかった登録免許税や、印紙税などのことです。なお、土地・建物を購入した際に支払った税金を取得費に含むことができるのは、居住用の土地・建物の場合のみです。

(8)購入時の借主立退料、契約違約金、所有権確保のための訴訟費

購入時の借主立退料とは、借主がいる土地や建物を購入するときに、借主を立ち退かせるために支払った立退料のことを言います。

契約違約金は、すでに契約していた物件購入契約を解除して、他のマンションを取得することとした場合などに支払った違約金のことです。

所有権確保のための訴訟費用は、所有者について争いのあるマンションを購入してしまった場合に、マンションを自分のものにするための訴訟にかかった費用のことを言います。

(9)一定期間における借入利子

取得費に含むことのできる借入利子とは、マンションを購入するために借り入れた資金の利子のうち、借りた日からマンションの利用を開始するまでの利子のことです。

以上の費用項目が、マンション売却における取得費に含むことができる項目です。

マンション売却時の譲渡所得を計算する際には、これらの項目を合算して取得費を算出します。ただし、先にも触れた通り、建物の取得費については合算する前に、建物の価値の減少分についての調整をする必要があります。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

3.【注意点】土地の取得費と建物の取得費を分けて計算する必要がある

マンション売却時における取得費について概要をイメージすることができたことと思います。ここでは、マンションの売却における取得費を計算する際に、特に注意したいポイントを紹介します。

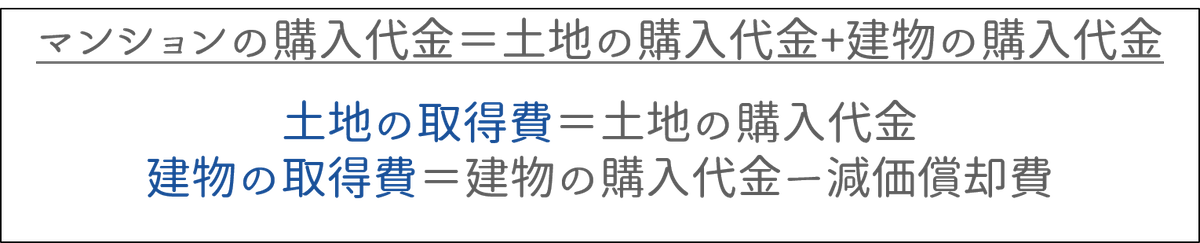

マンション売却時の取得費を把握する際に注意したいポイントは、土地の取得費と建物の取得費とを分けて把握することです。

マンション取得においては、購入時に土地の購入代金と建物の購入代金をまとめて支払い、土地と建物の価格の内訳が明確でないケースが少なくありません。

しかし、「1. マンション売却における取得費とは」でも触れた通り、「建物の購入費」については、そのままの数値を取得費として合算することができません。

建物は経年劣化により価値が下がると見なされているため、建物の購入金額を取得費に含めるためには、建物の価値の減少分である減価償却費相当額を差し引かなければなりません。一方の土地については、経年劣化による価値の減少がないため、減価償却費などを差し引く必要はありません。

建物と土地とで扱いが異なるため、あらかじめ土地の購入代金と建物の購入代金を別に把握する必要があります。

土地の購入代金はそのまま土地の取得費とし、建物の購入代金については、価値の減少分を反映させて建物の取得費として計算します。

4.マンション売却における取得費の計算方法

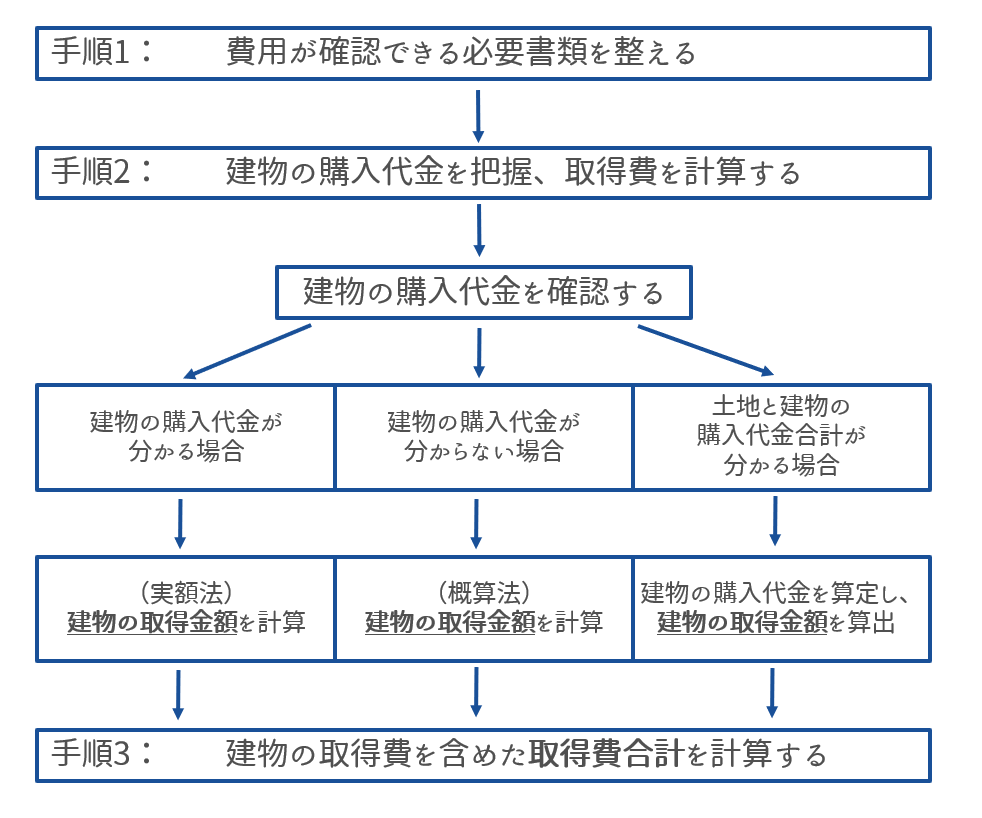

ここでは、マンション売却における取得費の計算方法について紹介します。

計算手順については、手順2以降の計算方法が状況によって異なるので以下の表を参考に適切なものを選んで進めてみてください。

それでは具体的に見ていきましょう。

4-1.費用が確認できる必要書類を整える

まず初めに、マンション売却の取得費の計算に必要となる書類をそろえましょう。

具体的には計算に含める内訳の費用について、金額が正確に分かる資料を用意します。書類をそろえる際は、下記の必要書類一覧表を参照してください。

【取得費の計算に必要な書類一覧】

各費用の正確な金額が証明できる領収書などの書類は、譲渡所得申告の際に提出する必要もあるため、計算時に用意するようにしましょう。

4-2.建物の購入代金を把握し、建物の取得費を計算する

次に、建物の購入金額を把握し、「建物の取得費」を計算します。

「建物の購入代金」が把握できるかどうかで、「建物の取得費」の計算方法は変わるため、上記「4-1. 費用が確認できる必要書類を整える」で整えた書類を確認し、下記のどのパターンに当てはまるか、確認してください。

- 建物の購入額が分かる

- 建物の購入額が分からない

- 建物の購入額は分からないが、土地と建物を購入した合計金額が分かる

上記3パターンについて、それぞれの「建物の取得費」の計算方法を紹介します。

4-2-1.建物の購入額が分かる場合は「実額法」で計算する

建物の取得費は次の2つの計算方法で計算した結果のうち、数値の大きいほうを選ぶことができます。

- 実額法:建物の購入代金など取得に要した費用を合計した金額から、建物の減価償却費を差し引いた金額

- 概算法:マンション売却における収入額 × 5%

取得費の大きい方が、売却益である譲渡所得の額が小さくなり、譲渡所得税を節約することができます。多くの場合、実額法が用いられるため、ここでは実額法を解説します。

なお、概算法については、「4-2-2. 建物の購入額が全く分からない場合は「概算法」を採用」で解説するため、そちらを参照してください。

実額法の場合、建物の取得費は下記の計算式で計算できます。

計算式に基づき、建物の取得費は以下のような手順で計算していきます。

4-2-1-1.「建物購入代金など取得に要した費用」を把握する

まず、上記1)の計算式にある「建物購入代金など取得に要した費用」の数字を把握します。

「建物購入代金など取得に要した費用」には「建物の購入代金」のほか、購入時にかかった「購入手数料」「設備費」「改良費」などが含まれるため、「4-1. 費用が確認できる必要書類を整える」で整えた書類の数値を参照しながら数値を合計しましょう。

書類で確認できた数値を仮に下記の通りとします。

<例>

- 建物の購入代金など取得に要した費用:4000万円

- 建物の構造:鉄筋コンクリート

- 経過年数:6年8か月

建物の構造と、経過年数は次の手順で必要となる数値です。

4-2-1-2.減価償却費を計算する

次に、減価償却費を把握しましょう。減価償却費の計算には、上記2)の計算式を使います。

減価償却費の計算には、「償却率」と「経過年数」を先に定めることが必要です。

「償却率」は建物の構造によって数値が異なるため、下記表を参考にしてください。

※「金属造1」軽量鉄骨造のうち骨格材の肉厚が3㎜以下の建物、「金属造2」軽量鉄骨造のうち骨格材の肉厚が3㎜超4㎜以下の建物

※償却率の表は、事業用と居住用(非事業用)とで異なります。ここでは居住用を採用しています。

「経過年数」については、6か月以上の端数は1年とし、6か月未満の端数は切り捨てます。

「償却率」を把握するための「建物の構造」や「経過年数」については、契約書などに記載されている情報で確認しましょう。

「償却率」と「経過年数」が把握できれば、「4-2-1-1.「建物購入代金など取得に要した費用」を把握する」で把握した「建物購入代金など取得に要した費用」と合わせて、2)の式に当てはめて、減価償却費を計算します。

前手順4-2-1-1.の<例>に従うと

- 建物の購入金額など:4000万円

- 建物の構造:鉄筋コンクリート

- 経過年数:6年8か月

であるため、償却費は0.015、経過年数は7年となります。これにより、減価償却費の計算は下記の通りとなります。

減価償却費 = 4000万円(建物購入代金など取得に要した費用) × 0.9 × 0.015(償却率) × 7年(経過年数) = 378万円

4-2-1-3.建物の取得費を計算する

最後に建物の取得費を計算します。使うのは1)の計算式です。

1)建物の取得費=「建物購入代金など取得に要した費用」―減価償却費

前手順の「4-2-1-1.「建物購入代金など取得に要した費用」を把握する」と「4-2-1-2.減価償却費を計算する」によって「建物購入代金など取得に要した費用」と「減価償却費」が把握できたため、それらの数値を1)の式に当てはめて計算します。

建物の取得費 = 4000万円(建物購入代金など取得に要した費用) — 378万円(減価償却費) = 3622万円

4-2-2.建物の購入額が全く分からない場合は「概算法」を採用

建物の購入金額が分からない場合の、建物の取得費の計算方法を紹介します。

先祖代々受け継がれてきた建物で購入額が分からない場合や、古くから住んでいて売買契約書など価格を証明する資料が全くないといった場合には、この「概算法」で建物の取得費を計算します。

計算方法は、下記の通りです。

- 建物の取得費 = マンション売却における収入額 × 5%

仮にマンションの売却による収入合計を4000万円とすると建物の取得費は下記の通りとなります。

建物の取得費 = 4000万円 × 5% = 200万円

4-2-3.建物と土地を購入した合計額が分かる場合の計算方法

マンションにおいては、建物そのものの購入金額が分からないものの、建物と土地を購入した金額が分かる場合が少なくありません。

その場合には次の計算方法で、まず建物の購入金額を計算します。その後、建物の購入金額をもとに、建物の取得費を算出します。

4-2-3-1.建物にかかった消費税から建物購入金額を逆算する

土地と建物を購入した場合、土地には消費税はかかりませんが、建物には消費税がかかります。そのため、購入費のうち、消費税をもとに、建物の購入金額を逆算することができます。

- 建物の購入金額=(支払った消費税 ÷ 消費税率) + 消費税

例えば、

- 土地・建物の購入金額:4000万円

- 消費税:240万円

- 購入日:2015年4月1日

- 経過年数:6年6か月

- 建物構造:鉄筋コンクリート

という場合、購入当時の消費税率は8%のため、建物の購入金額は

- 建物の購入金額=240万円(支払った消費税)÷ 8%(消費税率) + 240万円(消費税) =3240万円

と計算することができます。なお、消費税は購入日の消費税率を使うようにしてください。

この場合、土地の購入金額についても以下のように計算されます。

- 土地の購入金額=4000万円(土地・建物の購入金額)ー 3240万円(建物の購入金額)=760万円

ここで計算された「建物の購入金額」をもとに、「4-2-1. 建物の購入額が分かる場合は「実額法」で計算する」で解説した実額法に基づき、建物の取得費を算出します。

算出結果は以下の通りです。

- 減価償却費 = 3240万円(建物購入代金) × 0.9 × 0.015(償却率) × 7年(経過年数) =306.18万円

- 建物の取得費 = 3240万円(建物購入代金) — 306.18万円(減価償却費) = 2933.82万円

4-2-3-2.標準建築単価により建物価格を計算する

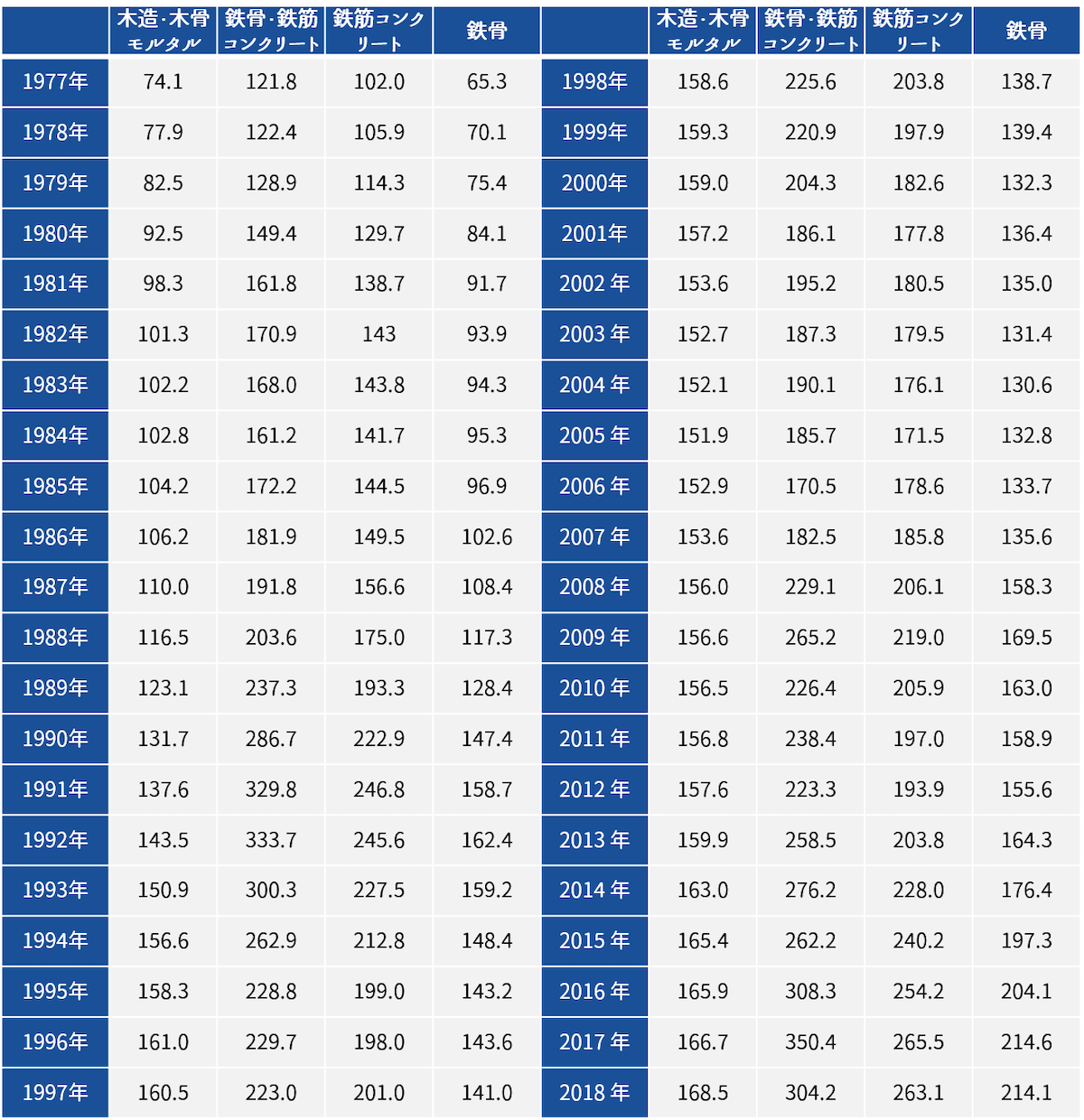

売買契約書に消費税などが記載されていないなど、消費税額が分からない場合は、建物の購入金額を、標準建築単価から計算する方法があります。標準建築単価とは、国土交通省が毎年公表している1平方メートル辺りの工事費の平均値のことです。

標準建築単価を使う場合は、建物の購入金額は下記のように計算します。

- 建物の購入金額(建物の価格)= 建築年の標準建築単価 × 専有面積

専有面積は、契約書などに記載の情報を参考にしてください。

また、標準建築単価は下記表の通りです。

【建物の標準的な建築価額表(単位:千円/平方メートル)】

例えば下記のような例で計算すると以下のようになります。

<例>

- 土地・建物の購入金額:4000万円

- 建物の構造:鉄筋コンクリート

- 築年月:2005年10月

- 経過年数:6年6か月

- 床面積(専有面積):80平米

建物の標準的な建築価額表から2005年鉄筋コンクリートの値171.5を確認し、建物の購入金額を以下のように計算します。

建物の購入金額(建物の価格)= 171.5(建築年の標準建築単価) × 80(専有面積)

= 1372万円

土地の価格は、上で計算された「建物の購入金額」をもとに、

- 土地の購入金額= 土地・建物の購入金額 ー 建物の購入金額(建物の価格)

で計算できます。

上の例の数値で具体的に算出すると

土地の購入金額 = 4000万円(土地・建物の購入金額)- 1372万円(建物の購入金額)

= 2628万円

となります。

ここで計算された「建物の購入金額」をもとに、「4-2-1. 建物の購入額が分かる場合は「実額法」で計算する」で解説した実額法に基づき、建物の取得費を算出します。

算出結果は以下の通りです。

- 減価償却費 = 1372万円(建物購入代金) × 0.9 × 0.015(償却率) × 7年(経過年数) = 129.65万円

- 建物の取得費 = 1372万円(建物購入代金) — 129.65万円(減価償却費) = 1242.35万円

4-3.建物の取得費を含めた取得費を計算する

最後に、「4-2.建物の購入代金を把握し、建物の取得費を計算する」で求めた「建物の取得費」に、「土地の取得費」など建物以外の取得費を加えると取得費の合計が計算できます。

- 「取得費合計」 = 「建物の取得費」 + 「土地の取得費」

例えば、「4-2.建物の購入代金を把握し、建物の取得費を計算する」の場合分けによる取得費の計算例は次の通りとなります。

4-3-1.建物の購入額が分かる場合の取得費の合計

建物の購入額が分かる場合は、「4-2-1.建物の購入額が分かる場合は「実額法」で計算する」で解説した計算方法に従って、建物の取得額が以下のように分かりました。

<例>建物の購入代金が分かる場合

- 土地の購入代金:1000万円

- 建物の購入代金:4000万円

【実額法で建物の取得費を計算した結果】

- 建物の取得費 = 4000万円(建物購入代金など取得に要した費用) — 378万円(減価償却費) = 3622万円

実額法で計算された建物の取得費を踏まえて、取得費合計は下記のように計算されます。土地の取得費には減価償却費などの計算は必要ないため、土地の購入代金をそのまま計算に含めます。

「取得費合計」 = 3622万円(建物の取得費) + 1000万円(土地の取得費) = 4622万円

4-3-2.建物の購入額が全く分からない場合の取得費の合計

建物の購入額が分からない場合は、「4-2-2. 建物の購入額が全く分からない場合は「概算法」を採用」の計算方法に従って、建物の取得費が下記のように分かりました。

<例>建物の購入額が全く分からない場合

- 土地の購入代金:1000万円

- 建物の購入代金:不明

- マンションの売却代金:4000万円

【概算法で建物の取得費を計算した結果】

- 建物の取得費 = 4000万円(マンション売却における収入額) × 5% = 200万円

概算法で計算された建物の取得費を踏まえ、土地の購入代金が分かっている場合には、取得費は下記のように計算されます。

「取得費合計」 = 200万円(建物の取得費) + 1000万円(土地の取得費) = 1200万円

ただし、古くから保有しているマンションでは、建物の購入代金とともに土地の購入代金も不明な場合が少なくありません。

もし土地の購入費が不明な場合の土地の取得費は、建物の取得費と同様に概算法で算出できます。

- 土地の取得費 = 土地の売却代金 × 5%

実際には、土地の売却代金はマンションの売却代金に含まれているケースが少なくありません。そうした場合、マンション売却代金に土地の売却代金も含まれていると仮定して取得費合計を計算すると、

「取得費合計」 = 4000万円(マンションの売却代金) × 5% = 200万円(建物・土地の取得費)

となります。

4-3-3.建物と土地を購入した合計額が分かる場合の取得費の合計

建物と土地の購入代金の合計額が分かる場合は、「4-2-3. 建物と土地を購入した合計額が分かる場合の計算方法」の計算方法で、建物の取得費が計算されます。

この場合、建物の取得費の計算方法は

- 建物の購入における消費税が分かる場合

- 建物の購入における消費税が不明で、標準建築単価により建物購入金額を計算する場合

の2パターンあります。以下にそれぞれのケースにおける取得費合計の計算方法を解説します。

4-3-3-1.建物の購入における消費税が分かる場合

建物購入の消費税が分かる場合には、「4-2-3-1.建物にかかった消費税から建物価格を逆算する」で解説した計算方法で、下記のように、土地の購入額と建物の購入額、および建物の取得額を計算することができます。

<例>土地と建物の購入金額の合計と、建物の消費税が分かる場合

- 土地・建物の購入代金合計:4000万円

- 建物の消費税(2015年購入時点):240万円

- 建物の構造:鉄筋コンクリート

- 経過年数:6年6か月

【建物購入の消費税から計算した結果】

- 建物の購入金額 = 240万円(支払った消費税)÷ 8%(2015年の消費税率) + 240万円(消費税) =3,240万円

- 土地の購入金額=4,000万円(土地・建物の購入金額)ー 3,240万円(建物の購入金額)=760万円

- 建物の取得費 = 3,240万円(建物購入代金) — 306.18万円(減価償却費) = 2933.82万円

これらの結果を踏まえて取得費を計算すると次のようになります。

「取得費合計」 = 2933.82万円(建物の取得費) + 760万円(土地の取得費=土地の購入代金) = 3693.82万円

4-3-3-2.標準建築単価により建物価格を計算する場合

「4-2-3-2.標準建築単価により建物価格を計算する」で解説した通り、建物購入時の消費税が分からない場合は、標準建築単価により建物価格を計算します。

標準建築単価による計算で算出された建物の購入代金と土地の購入代金、建物の取得額は以下の通りです。

<例>土地と建物の購入代金の合計は分かるが、建物の消費税は不明の場合

- 土地・建物の購入金額:4000万円

- 建物の構造:鉄筋コンクリート

- 経過年数:6年6カ月

- 築年月:2005年10月

- 床面積(専有面積):80平米

【標準建築単価から計算した結果】

- 建物の購入金額(建物の価格)= 171.5(建築年の標準建築単価) × 80(専有面積) = 1372万円

- 土地の購入金額 = 4000万円(土地・建物の購入金額)- 1372万円(建物の購入金額) = 2628万円

- 建物の取得費 = 1372万円(建物購入代金) — 129.65万円(減価償却費) = 1242.35万円

これを踏まえて取得費を計算すると次のようになります。

「取得費合計」 = 1242.35万円(建物の取得費) + 2628万円(土地の取得費=土地の購入代金) = 3870.35万円

5.【ケース別】マンション売却時の取得費の計算例

「4.マンション売却における取得費の計算方法」を参考に、具体的な計算事例について以下をとりあげます。

- 一般的なケース(建物の購入金額が分かる場合)

- 購入時の契約書類を紛失した場合

- 建物と土地を購入し、それぞれの金額が不明の場合

- 売却までにリフォームを行った場合

ご自身のケースに近い事例について、参考にしてください。

5-1.一般的なケース(建物の購入金額が分かる場合)

ここでは「建物の購入金額が分かっている事例」について解説します。「4-2-1.建物の購入額が分かる場合は「実額法」で計算する」に記載の方法に基づく計算となります。

5-1-1.「建物購入代金など取得に要した費用」を把握する

まず契約書など必要書類から、計算に必要な数値を拾います。

<例1>

- 土地の購入金額: 1000万円

- 建物の購入金額: 2500万円

- 建物の構造: 鉄筋コンクリート

- 所有期間:5年3カ月

5-1-2.建物の取得費を算出する

下記の計算式に基づき、建物の取得費を算出します。

1)建物の取得費 = 「建物購入代金など取得に要した費用」― 減価償却費

2)減価償却費 = 「建物購入代金など取得に要した費用」 × 0.9 × 償却率 × 経過年数

まず減価償却費は下記の通り、計算できます。

減価償却費=2500万円 × 0.9 × 0.015 × 5 = 168.75万円

減価償却費が把握できれば、1)の計算式に基づき建物の取得費を算出します。

建物の取得費 = 2500万円 ― 168.75万円 = 2331.25万円

5-1-3.建物の取得費を含めた取得費合計を算出する

「5-1-2.建物の取得費を算出する」で求めた建物の取得費をはじめ、取得費に含める項目を合計して、取得費の合計を出します。

取得費 = 土地の取得費(土地の購入金額) + 建物の取得費

= 1000万円 + 2331.25万円

= 3331.25万円

5-2.購入時の契約書類を紛失した場合

購入時の契約書類や領収書をなくしたという場合には、概算法で計算します。概算法は、「4-2-2.建物の購入額が全く分からない場合は「概算法」を採用」で解説した通り、下記の計算方法で計算します。

- 建物の取得費 = マンション売却における収入額 × 5%

5-2-1.「マンション売却による収入額」を把握する

マンション売却の契約書などから、マンション売却における収入額を確認します。

<例2>

- 土地の購入代金:不明

- 建物の購入代金:不明

- マンション売却における収入合計(土地売却代金を含む): 4000万円

5-2-2.建物の取得費を算出する

マンション売却における売却代金に基づき、土地の取得費と建物の取得費は以下の通りになります。

土地および建物の取得費 = 4000万円 × 5% = 200万円

※ただし、契約書を紛失した場合でも、価格が記載されているパンフレット、購入代金の支払い金額が記載されている通帳、住宅ローンの契約書など、マンションの購入金額が客観的に証明できそうな他の書類があれば実額法での取得費の計算が認められる場合もあります。迷った場合は税務署に相談するようにしましょう。

5-2-3.建物の取得費を含めた取得費合計を算出する

取得費の合計は、土地の取得費と建物の取得費などの合計になります。

ただし、「5-2-2.建物の取得費を算出する」の計算値では、土地の取得費・建物の取得費が含まれているため、特に追加計算はありません。

取得費 = 土地・建物の取得費 = 200万円

5-3.建物と土地を購入し、それぞれの金額が不明の場合

建物の購入金額が分からないものの建物と土地との購入金額の合計が分かる場合の計算方法を紹介します。計算は「4-2-3. 建物と土地を購入した合計額が分かる場合の計算方法」で解説した方法に基づきます。

5-3-1.マンション購入における消費税が分かる場合

マンション購入における消費税が分かる場合は、下記計算式によって建物の購入金額を算定します。

- 建物の購入金額 = (支払った消費税 ÷ 消費税率) + 消費税

その後、建物の取得費を計算します。

5-3-1-1.「マンション購入における消費税」を把握する

契約書や領収書などから計算に必要な項目を確認します。

<例3>

- 土地・建物の購入金額:4000万円

- 消費税:240万円

- 購入日:2015年4月1日

- 購入日における消費税率:8%

- 建物の構造: 鉄筋コンクリート

- 所有期間:5年3カ月

5-3-1-2.「建物の購入金額」を計算する

下記計算式に、数字を当てはめて計算します。

建物の購入金額 = (支払った消費税 ÷ 消費税率) + 消費税 = 240万円 ÷ 8% + 240万円 = 3240万円

この場合、土地の購入金額についても以下のように計算されます。

土地の購入金額 = 4000万円(土地・建物の購入金額)ー 3240万円(建物の購入金額)= 760万円

5-3-1-3.「建物の取得額」を計算する

下記、計算式に基づき、建物の取得額を計算します。

1)建物の取得費 = 「建物購入代金など取得に要した費用」― 減価償却費

2)減価償却費 = 「建物購入代金など取得に要した費用」 × 0.9 × 償却率 × 経過年数

「建物購入代金など取得に要した費用」については、前の手順で建物の購入金額3240万円と計算されました。

これを踏まえて、減価償却費は下記の通り、計算できます。

減価償却費 = 3240万円 × 0.9 × 0.015 × 5 = 218.7万円

減価償却費218.7万円を踏まえて下記の通り建物の取得費が分かります。

建物の取得費 = 3240万円 ― 218.7万円 = 3021.3万円

5-3-1-4.建物の取得費を含めた取得費合計を算出する

最後に前の手順で求めた建物の取得費をはじめ、取得費に含める項目を合計して、取得費の合計を出します。

取得費 = 土地の取得費(土地の購入金額) + 建物の取得費

= 760万円 + 3021.3万円

= 3781.3万円

5-3-2.マンション購入における消費税が分からない場合

土地・建物の購入金額の合計が分かるものの、消費税がいくらかかったか分からない場合は、標準建築単価を使った下記の計算式で、建物の購入金額を計算します。

- 建物の購入金額(建物の価格)= 建築年の標準建築単価 × 専有面積

5-3-2-1.「建物の専有面積」「建物の構造」を把握する

建物の購入金額の計算に必要な項目を、契約書や領収書などから確認します。

<例4>

- 土地・建物の購入金額:4000万円

- 築年月:2015年4月

- 購入日:2015年4月1日

- 建物の構造: 鉄筋コンクリート

- 床面積(専有面積):90平米

- 所有期間:5年3カ月

5-3-2-2.「建物の購入金額」を計算する

下記計算式に基づき、建物の購入金額を求めます。

- 建物の購入金額(建物の価格)= 建築年の標準建築単価 × 専有面積

建築年の標準建築単価は、「4-2-3-2. 標準建築単価により建物価格を計算する」の標準建築単価表の「2015年」「鉄筋コンクリート」の数値「240.2(千円/平米)」を選びます。

これにより建物購入代金は以下の通りとなります。

建物の購入金額(建物の価格)= 240.2千円 × 90平米 = 2161.8万円

建物の購入代金2161.8万円により土地の購入代金は下記の通りとなります。

土地の購入金額=4000万円(土地・建物の購入金額)ー2161.8万円(建物の購入金額)=1838.2万円

5-3-2-3.「建物の取得額」を計算する

下記、計算式に基づき、建物の取得額を計算します。

1)建物の取得費 = 「建物購入代金など取得に要した費用」― 減価償却費

2)減価償却費 = 「建物購入代金など取得に要した費用」 × 0.9 × 償却率 × 経過年数

「建物購入代金など取得に要した費用」については、前の手順で建物の購入金額2161.8万円と計算されました。

これを踏まえて、減価償却費は下記の通り、計算できます。

減価償却費 = 2161.8万円 × 0.9 × 0.015 × 5 = 145.9万円

減価償却費145.9万円を踏まえて下記の通り建物の取得費が分かります。

建物の取得費 = 2161.8万円 ― 145.9万円 = 2015.9万円

5-3-2-4.建物の取得費を含めた取得費合計を算出する

前の手順で求めた建物の取得費をはじめ、取得費に含める項目を合計して取得費の合計を出します。

取得費 = 土地の取得費(土地の購入金額) + 建物の取得費

= 1838.2万円 + 2015.9万円

= 3854.1万円

5-4.売却までにリフォームを行った場合

マンションを購入してから売却までにリフォームを行った場合の建物の取得費の計算事例について紹介します。

リフォーム代についても、建物購入代金と同じく下記の建物の減価償却費の計算をします。

1)建物の取得費 = 「建物購入代金など取得に要した費用」― 減価償却費

2)減価償却費 = 「建物購入代金など取得に要した費用」 × 0.9 × 償却率 × 経過年数

5-4-1.「建物の専有面積」「建物の構造」を把握する

建物の取得費の計算に必要な項目を、契約書や領収書などから確認します。

<例5>

- 土地の購入金額: 1000万円

- 建物の購入金額: 2500万円

- 建物の構造: 鉄筋コンクリート

- 所有期間:5年3カ月

- リフォーム代:200万円

- リフォームからの経過年月:2年10カ月

5-4-2.「建物の取得費」を計算する

まず、「建物の購入金額」の部分について、「建物の取得費」を計算します。

減価償却費 = 2500万円 × 0.9 × 0.015 × 5 = 168.75万円

建物の取得費 = 2500万円 ― 168.75万円 = 2331.25万円

次に、「リフォーム代」の部分について、「建物の取得費」を計算します。リフォームの経過年数2年10カ月については、6カ月以上の部分が1年とカウントされるため、経過年数3年として扱います。

リフォーム減価償却費 = 200万円 × 0.9 × 0.015 × 3 = 8.1万円

建物の取得費(リフォーム部分) = 200万円 ― 8.1万円 = 191.9万円

リフォーム部分の取得費も合わせて建物の取得費の合計は以下の通りとなります。

建物の取得費の合計 = 2331.25万円 + 191.9万円(リフォーム部分) = 2523.15万円

5-4-3.建物の取得費を含めた取得費合計を算出する

最後に取得費合計を求めます。

取得費 = 土地の取得費(土地の購入金額) + 建物の取得費

= 1000万円 + 2523.15万円

= 3523.15万円

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

6.まとめ

マンションの売却の際に必要となる取得費とは、売却するマンションを購入する際にかかった費用のことです。

具体的な内訳項目には、下記のようなものがあります。

(1)土地購入代金

(2)建物購入代金

(3)建築代金

(4)購入手数料

(5)設備費

(6)改良費

(7)土地・建物取得時に支払った税金

(8)購入時の借主立退料、契約違約金、所有権確保のための訴訟費用

(9)一定期間における借入利子

このうち、建物購入代金、建築代金、仲介手数料、改良費など、建物の取得にかかった費用については、減価償却費相当分を差し引く必要があります。

建物の取得費の計算には、実額法、概算法といった方法があります。マンション売却における取得費の計算は手間が少しかかりますが、譲渡所得税を支払い過ぎたり、支払い損ねたりしないように、しっかりと処理をするようにしてください。

早く・無駄なお金をかけずマンションを売るならスムナラで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。