「親の土地を相続することになったけれど、何から始めればいいのかさっぱりわからない…」

「兄弟同士でトラブルになったり、税金を余分に持っていかれないか心配…」

土地を相続するという状況に直面したとき、こういった不安を抱える人は多いのではないでしょうか。

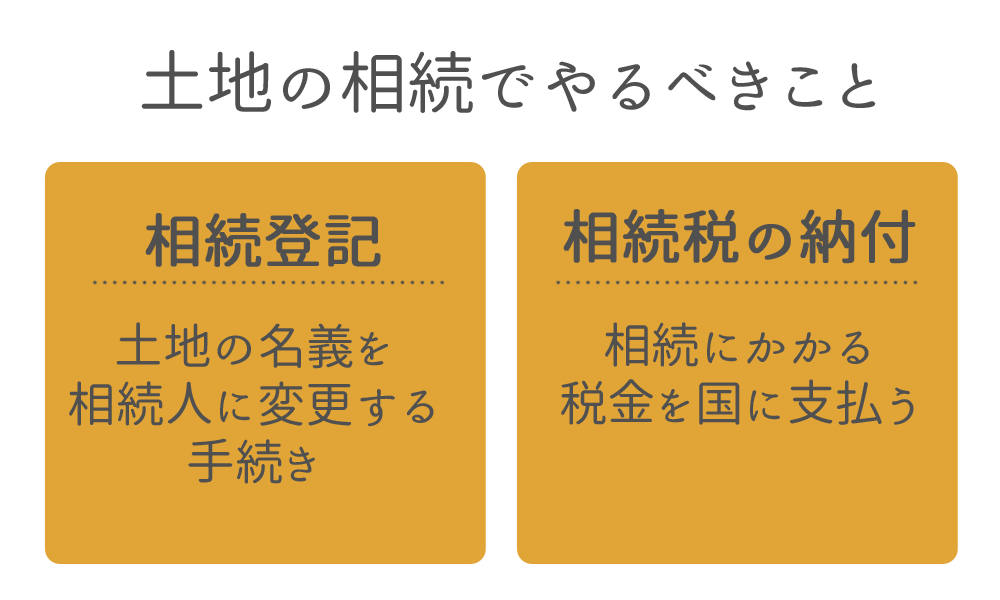

土地の相続でやるべきことはたくさんありますが、最もシンプルに分類したとき、必要なのは「土地の相続登記」と「相続税の納付」です。

何もわからない状態からこの2つを進めていくには、まずは以下の要素について知る必要があります。

- 土地の相続全体の流れや手続きに必要なもの

- 土地相続にかかる税金

- 土地の相続で考えられるトラブルとその対処法

これらをしっかりと押さえたうえで順番に手続きを進め、対応しきれないトラブルが発生したら専門家に相談するというのが、最もスムーズに相続を完了できる方法なのです。

本記事では、初めて土地相続をする人に向けて、知っておいた方がいい基礎知識を徹底的に解説します。

土地相続に関するあらゆる疑問を解消してスムーズに手続きへと踏み切れる内容になっているので、ぜひ最後まで読んでくださいね。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

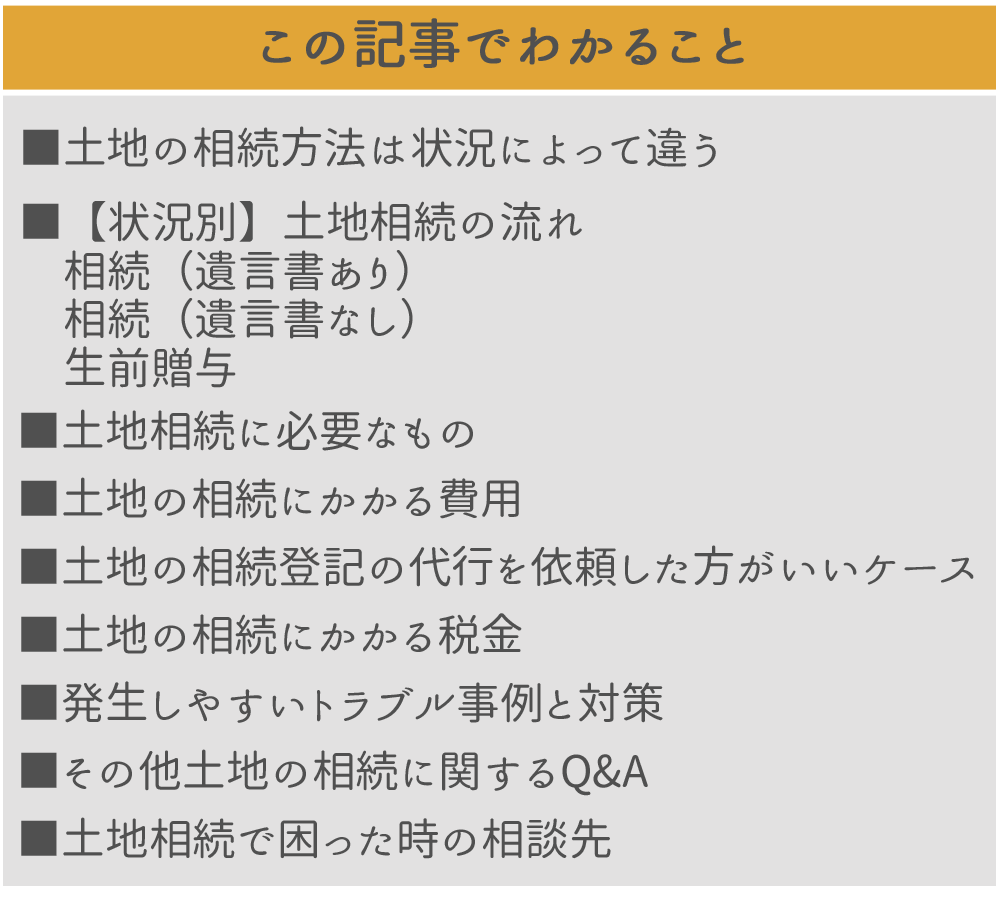

1.土地相続の方法は状況によって違う

土地相続のやり方は、その人が今置かれている状況によって変わってきます。

そのため、全体の流れを確認する前に、自分が置かれている状況を明確にする必要があります。

これから土地を相続しようとしている人の状況は、大きく分類すると、以下の3つ。

- 相続(遺言書あり):土地の持ち主が亡くなっていて、遺言書が残されている

- 相続(遺言書なし):土地の持ち主が亡くなっていて、遺言書が残されていない

- 生前贈与:土地の持ち主が存命

それぞれどういったものか詳しく解説していくので、あなた自身がどの状況に当てはまるのか、確認していきましょう。

1-1.相続(遺言書あり)

被相続人(現時点での土地の持ち主)が亡くなっていて、なおかつ遺言書が残されているという状況です。

こういった場合、基本的には遺言書の内容に従って相続を行うことになります。

しかし、被相続人の署名捺印がないなどの理由から遺言が効力を持たないケースや、相続人同士で話し合って遺言書とは異なる分配をするなど、一部例外もあります。

1-2.相続(遺言書なし)

こちらは、被相続人が突然亡くなってしまったなど、遺言書が残っていないという状況です。

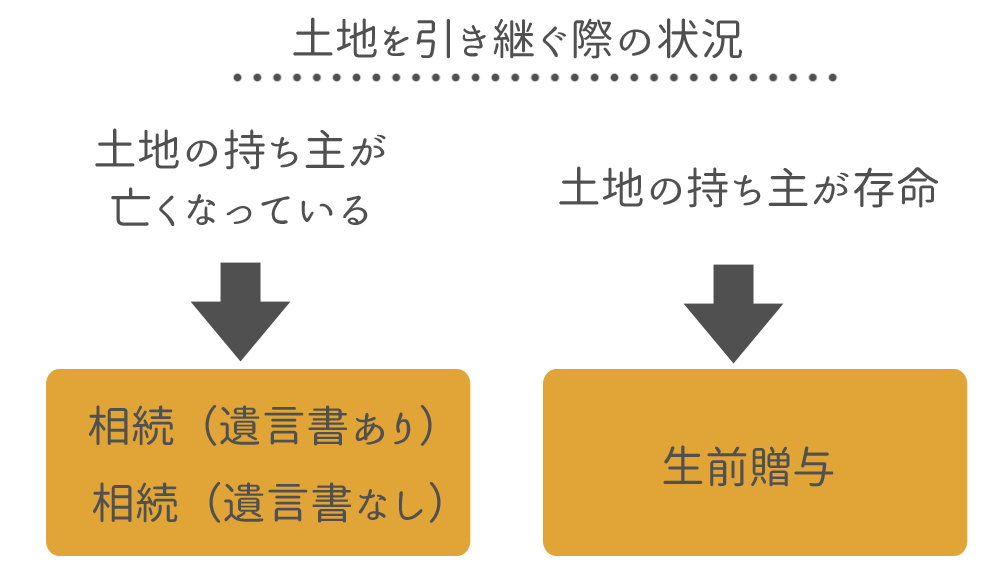

遺言書が残されていない場合、土地の分配の割合は民法で決められた基準をもとに決定するのが一般的で、これを「法定相続」と呼びます。

「相続人が配偶者と子供の2人である場合は2分の1ずつ」、「配偶者と兄弟の場合は4分の3と4分の1」といった明確な基準が設けられているため、もめることなく円滑に相続の準備が進められます。

相続人同士でそれぞれの希望を話し合うという手段もありますが、トラブルに発展しやすいのが難点です。

1-3.生前贈与

所有者が生きているうちに、自分の土地を親族などに引き渡す場合は、相続ではなく「生前贈与」にあたります。

土地の所有者本人の意思で事前に引き継ぐ人を決め、万が一書類に不備等があってもその場で意思確認もできるため、トラブルに発展しにくいのが特徴です。

1-4.生前贈与と相続はどちらがいいのか

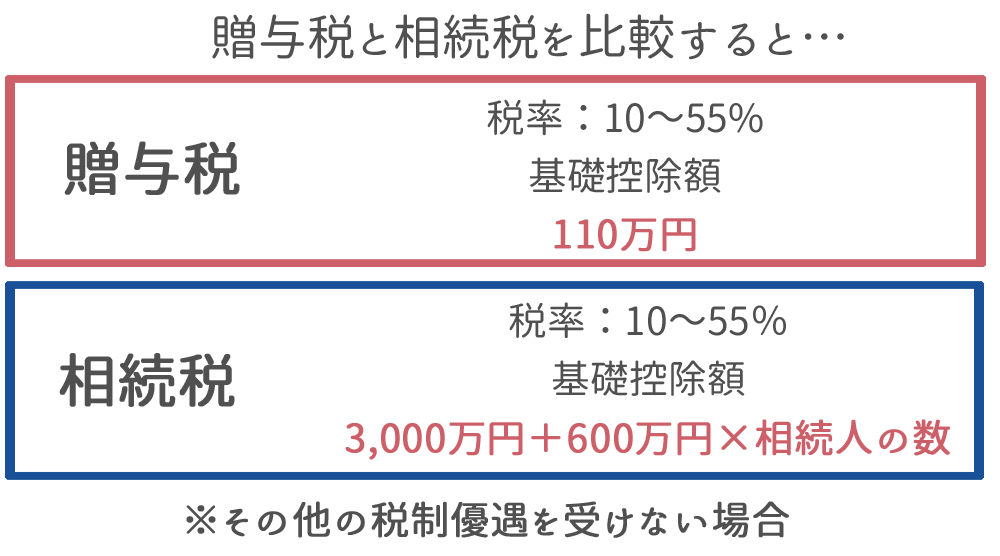

生前贈与と相続のどちらがいいのかという疑問の答えは、一言でいうと「税金面では相続、トラブル面では生前贈与」です。

税率は相続も生前贈与も同じですが、相続税の方が基礎控除額が高いため、金銭面だけにフォーカスした場合相続のほうがお得だと言えるでしょう。

一方で、相続人同士のトラブルが発生しにくいのは、土地所有者本人の明確な意思を確認できる生前贈与です。

土地の所有者が存命な場合は、こういった点を踏まえて生前贈与にするか相続するかを事前に決めておくといいでしょう。

2.【7ステップ】被相続人が亡くなった際の土地相続の流れ

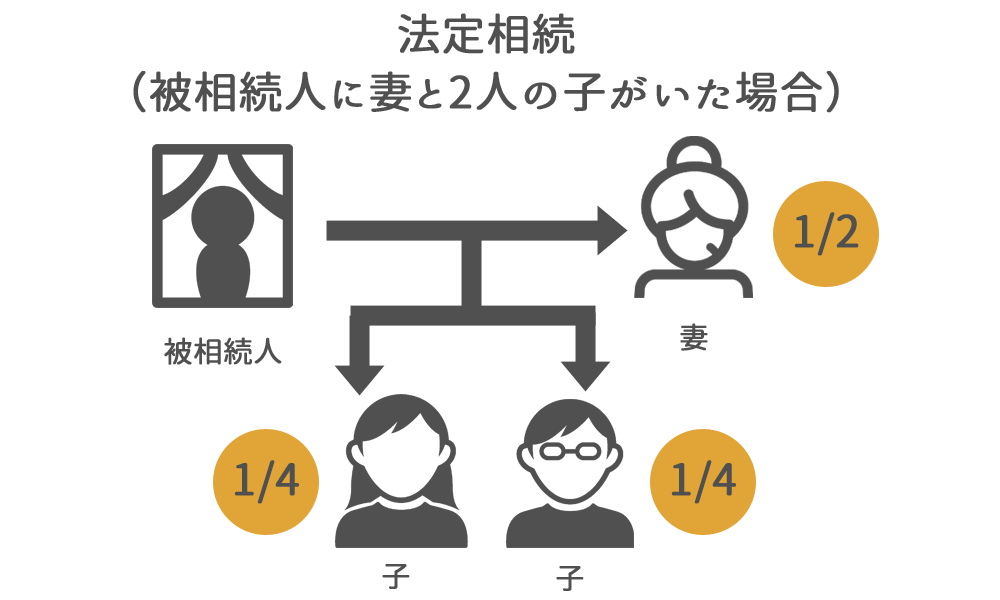

ここからは、1章で紹介した土地を相続する流れについて、【遺言書がある場合】と【遺言書がない場合】のどちらのパターンも解説していきます。

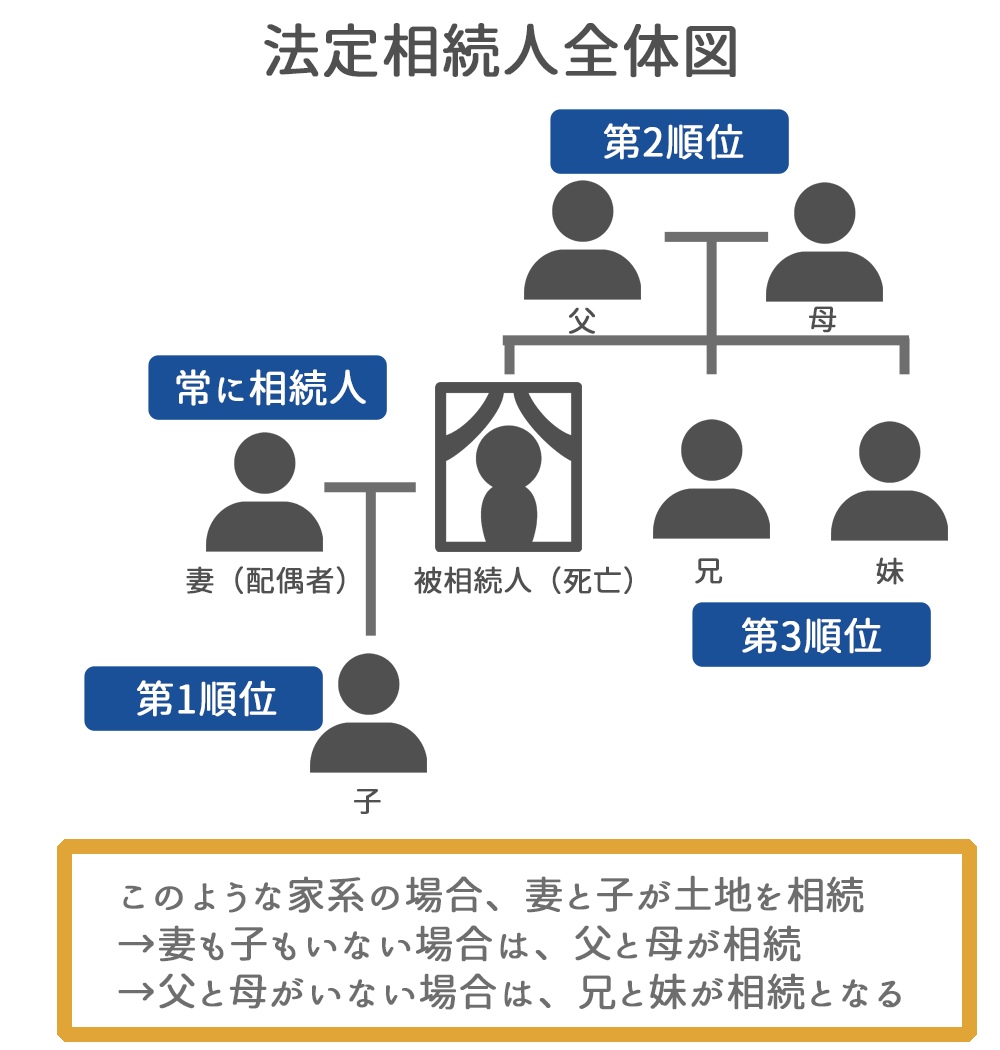

2-1.【共通】STEP1.法定相続人の確認

まずは、土地相続の権利を持つ人が誰なのかをはっきりさせます。

民法で決められた基準をもとに土地を分配することを「法定相続」、相続の権利がある人のことを「法定相続人」と呼びます。

法定相続人の確認をするためには、被相続人の戸籍謄本を発行する必要があります。

戸籍謄本が取り寄せられる場所は、主に以下の3つ。

- 被相続人の本籍地のある役所

- 行政のサービスコーナー

- コンビニ(一部の市区町村では対応していない場合もあり)

土地の相続は法定相続人全員が合意したうえで決定しなければならず、全員と連絡を取って話し合う必要があります。

ただし、書類を郵送して署名捺印をもらうだけでも合意したことにはなるため、遠方や多忙などで集まるのが難しい場合はメールや電話で連絡を取りましょう。

2-2.【共通】STEP2.遺言書の有無を確認

続いて、相続において重要な遺言書の有無を確認します。

遺言書の場所を伝える前に親が亡くなってしまったなど、すぐには見つからない場合は、以下の手順で探すと最も効率的です。

- 被相続人の遺品を探す

- 最寄りの公証役場の「遺言検索システム」で遺言が保管されていないか調べる

- 法務局に「遺言書保管事実証明書」の交付請求をし、保管されていないか調べる

- 家の中で遺言書が保管してありそうな場所をしらみつぶしに探す

これらの手順を踏んでもなお遺言書が見つからない場合は、「遺言書はない」とみなして「2-5.遺産分割協議」へ進みましょう。

2-3.【遺言書あり】STEP3.遺言書の種類を確認

遺言書がある場合は、被相続人の残した遺言書が、次の2つのうちのどちらであるかを確認します。

- 自筆証書遺言:被相続人が手書きで作成し、自分で保管する遺言書

- 公正証書遺言:遺言書の専門家「公証人」が作成し、公証役場で原本を保管する遺言書

公正証書遺言は、原本は公証役場という場所で保管するものですが、写しが自宅などで見つかる場合もあります。

手元にある遺言書がどちらなのかわからない場合は、封筒を確認してみましょう。

「遺言公正証書」と記載されている場合は公正証書遺言、その他の場合は自筆証書遺言です。

このときに注意しておきたいのが、自筆証書遺言である場合は、絶対に開封しないこと。

勝手に開封してしまうと5万円以下の過料(行政上の罰則)が課せられてしまうため、必ず次のステップである「検認手続き」を行いましょう。

2-4.【遺言書あり】STEP4.検認手続き(自筆の場合)

見つかった遺言書が自筆証書遺言であった場合、家庭裁判所で検認の手続きを行います。

検認とは、遺言書の内容偽造等を防ぐために設けられている手続きで、裁判所書記官によって開封と内容の確認が行われます。

検認手続きを行わずに遺言の内容を執行すると5万円以下の過料が課せられるほか、勝手に内容を変更した場合は相続権を失うため、必ず行いましょう。

検認手続きの流れは、以下の通りです。

- 被相続人が亡くなる前に住んでいた住所の管轄の家庭裁判所に「検認申立書」を渡して、検認の申し立てをする(郵送もしくは直接持参)

- 裁判所から日時指定の連絡が来る

- 指定された日時に裁判所に向かい、開封に立ち会う

- 「検認済証明書」を申請する

検認の申し立てから完了までは、1~2ヶ月かかるのが一般的です。

2-5.【共通】STEP5.遺産分割協議

続いては、相続した土地をどう分けるのか相続人全員で話し合う「遺産分割協議」を行います。

具体的に話し合う内容は、以下の2つ。

- そもそも土地を相続するのか(相続放棄の検討)

- 誰が、どのように相続するのかの確認

遺言書がある場合は遺言書に書かれた通りに、ない場合は法定相続に沿って分けるのが一般的です。

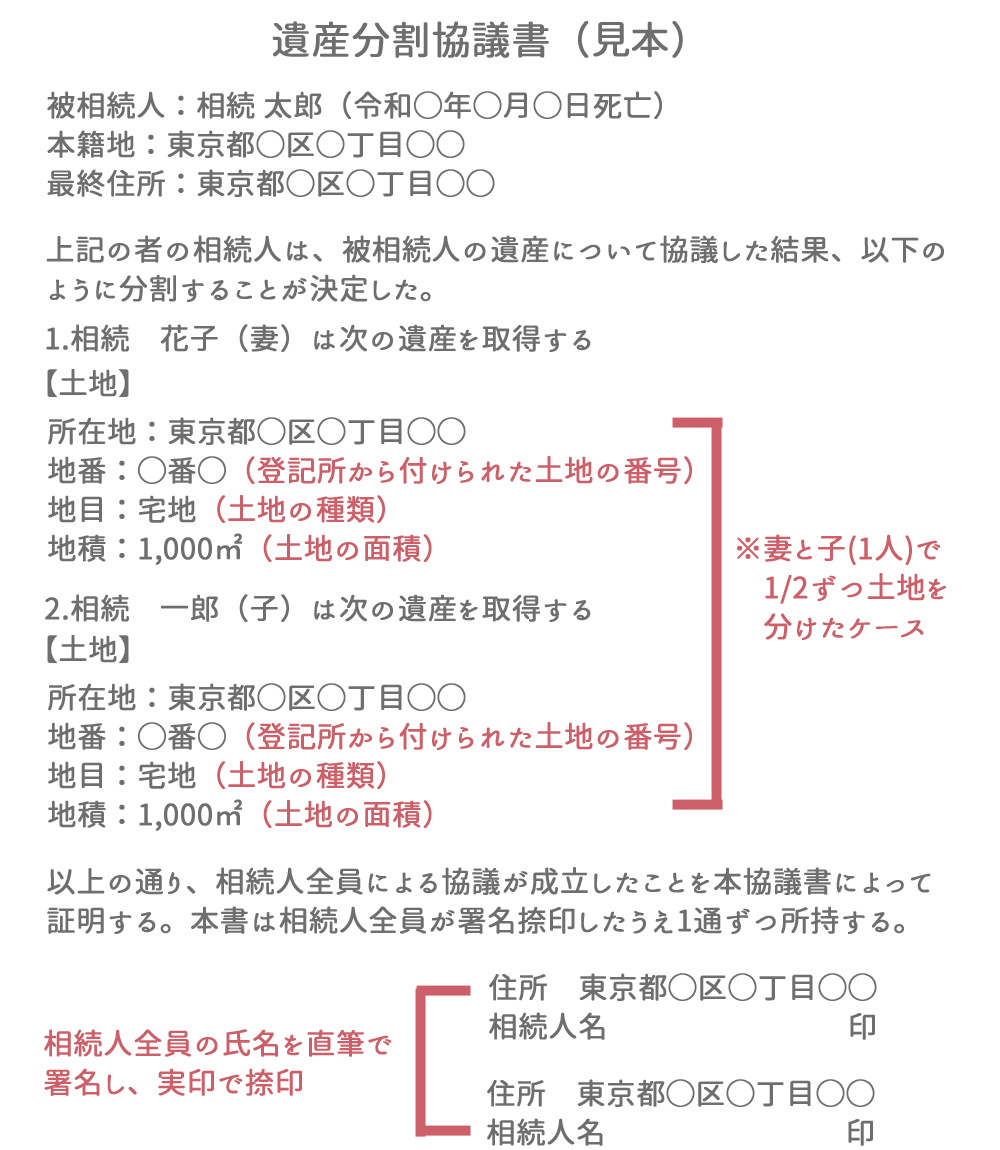

相続人同士で意見に食い違いがないことを確認したら、誰が何をどのくらい相続するかを明記した、「遺産分割協議書」という書類を作成します。

遺産分割協議書の様式に決まりはなく、上記の見本のように

- 土地の所在地

- 地番

- 土地の種類

- 地積

- 相続人全員の住所・署名・捺印

が記載されていれば、パソコンでも手書きでもかまいません。

2-6.STEP6.必要書類を集める

土地の分配が決まったら、いよいよ土地の名義を変更する「相続登記」の準備に取りかかります。

戸籍謄本、住民票、固定資産評価証明書、遺産分割協議書といった必要書類を必要に応じて各機関から集めましょう。

必要書類の詳細と取り寄せ方法は、「4.土地の相続に必要なもの」で解説しているので、詳しくはそちらでチェックしてくださいね。

2-7.STEP7.名義変更手続き

最後は、相続登記の申請書を作成して、名義変更の手続きを行います。

具体的には、以下の3つを行います。

- 法務局のWebサイトで申請書をダウンロード

- 必要事項を記入(相続人の名前・持ち分・固定資産税評価額など)

- 申請書とその他の必要書類を法務局へ提出

申請書の提出は、マイナンバーカードとICカードリーダーがあればオンラインでも可能です。

詳細な申請書の作成・提出方法は、法務局のWebサイトをご覧ください。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

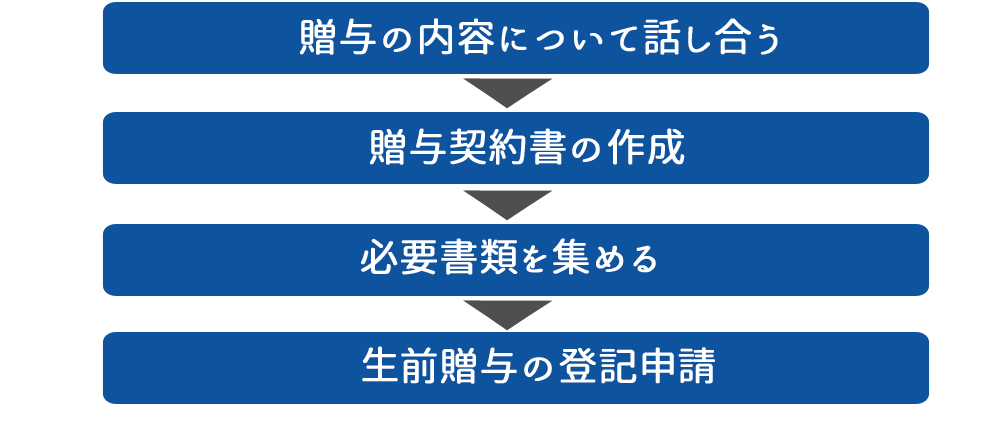

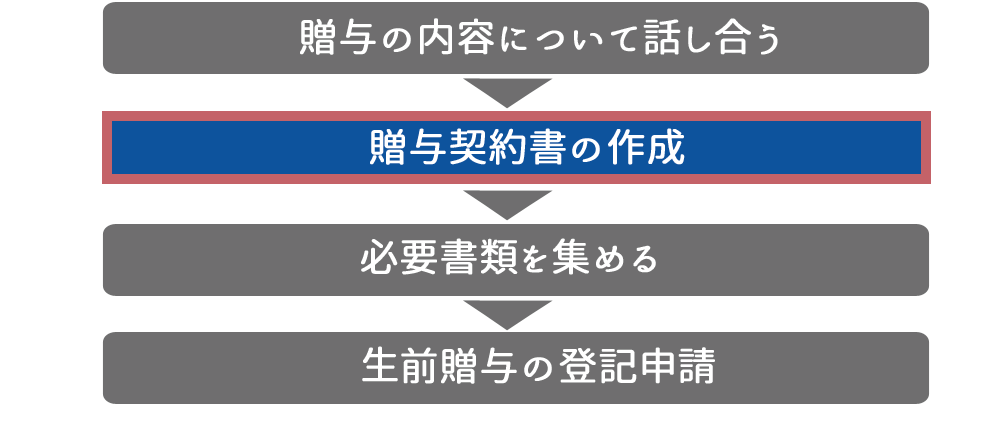

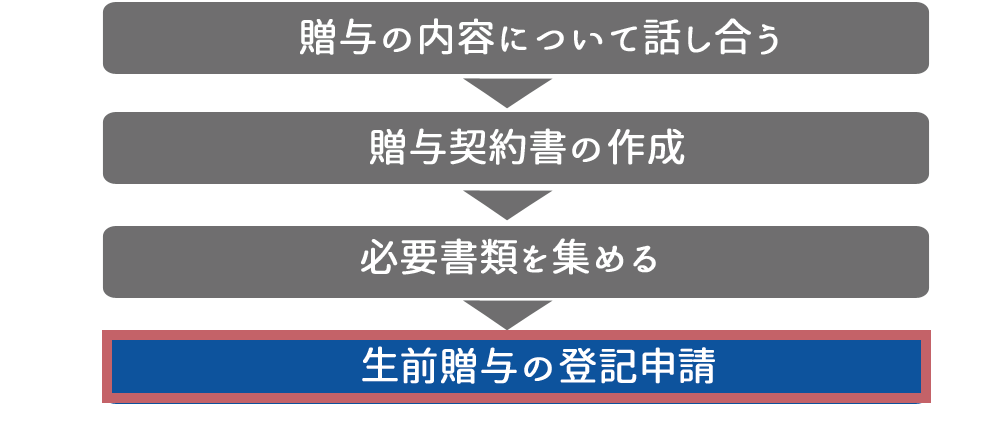

3.土地を生前贈与する流れ

ここからは、土地の持ち主が存命で、前もって誰に土地を渡すか決めておきたい場合の、生前贈与の流れについて順番に解説していきます。

生前贈与は相続とは違って、基本的に土地の持ち主本人が手続きを進めるものですが、受け取る側として全体の流れを知っておくことは重要です。

3-1.STEP1.贈与の内容について話し合う

まずは、土地を誰に・どのように贈与するかを、持ち主と相続の権利を持つ「法定相続人」で話し合います。

具体的に話し合いで決めるべきは、以下の3つ。

- 土地を贈与する相手を決める

- 引渡し日を決める

- その他の財産と合わせてどう分配するか決める(土地は長男、現金は次男など)

持ち主が生きているうちに土地をどうするか話し合っておけるため、相続と比べてトラブルが発生しにくいのが、生前贈与の特徴です。

しかし、裏を返せばここでしっかり話し合わずに生前贈与を終え、土地の持ち主が亡くなった後になってもめるケースもあります。

将来的にトラブルに発展しないよう、生前贈与の手続きを始める前に、土地の持ち主と受け取る側の意見を合致させておくことをおすすめします。

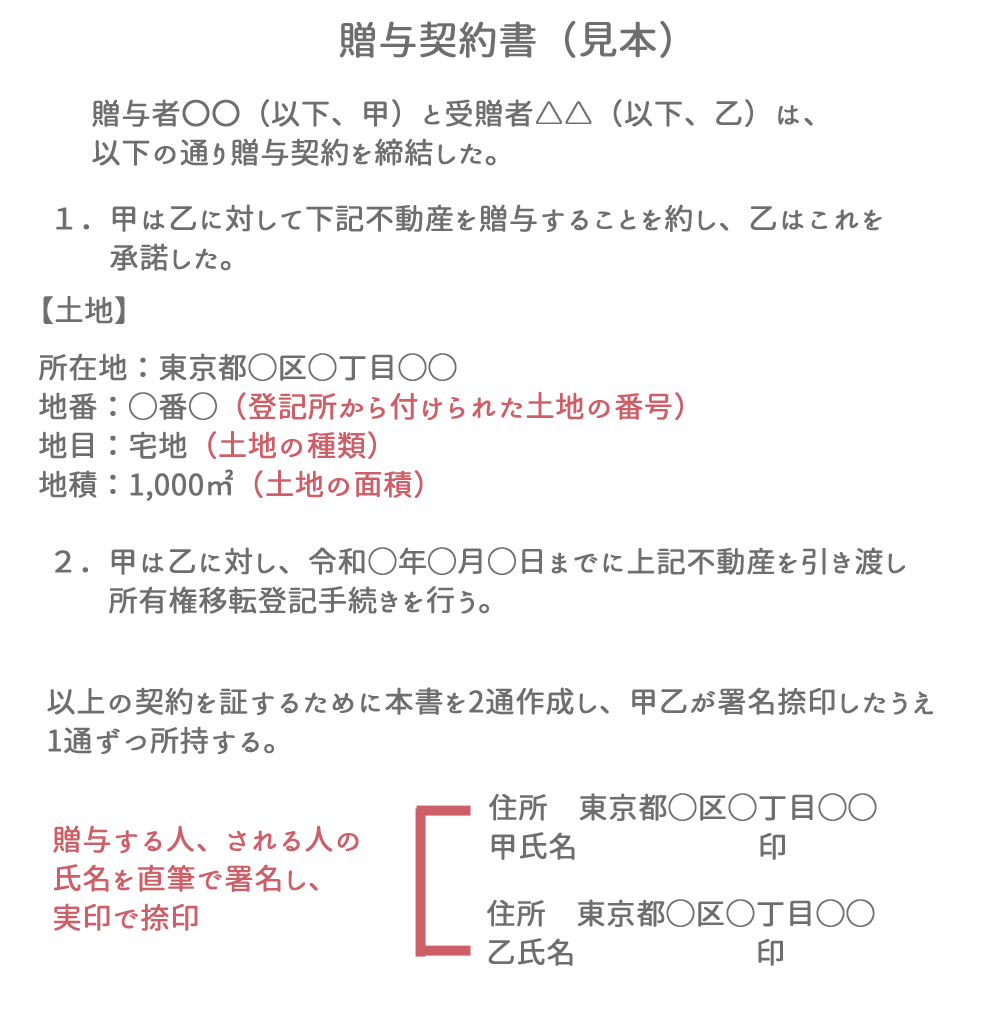

3-2.STEP2.贈与契約書の作成

贈与の内容が固まったら、その内容を元に「贈与契約書」という書類を作成します。

この贈与契約書は、贈与の事実があったという証拠になると同時に、もらう人と渡す人の間での後々の争いを防ぐ役割を果たすものです。

上の見本のように

- 土地の所在地

- 地番(法務局が定めた土地に付けられた番号)

- 地目(土地の用途による区分)

- 地積(土地の面積)

- 引き渡し日

- 渡す人、受け取る人の住所・氏名・印鑑

を記載します。

日付・住所や名前は自筆、印鑑は実印を用いるのがポイントです。

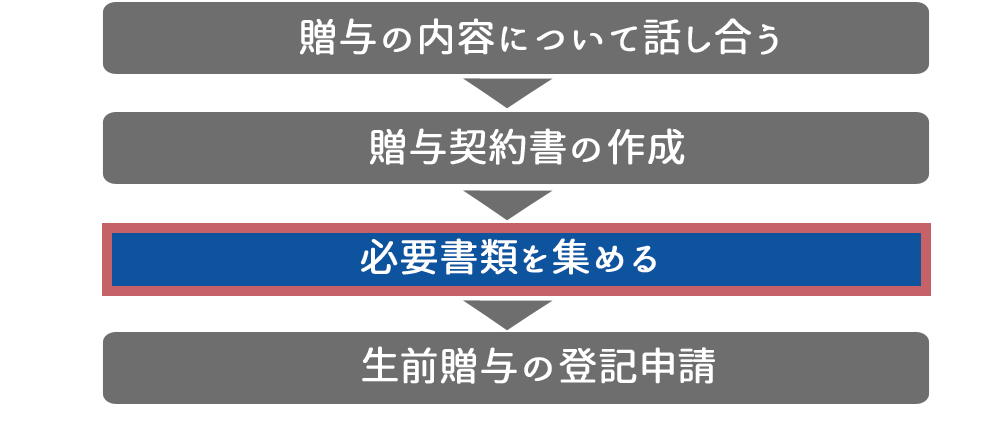

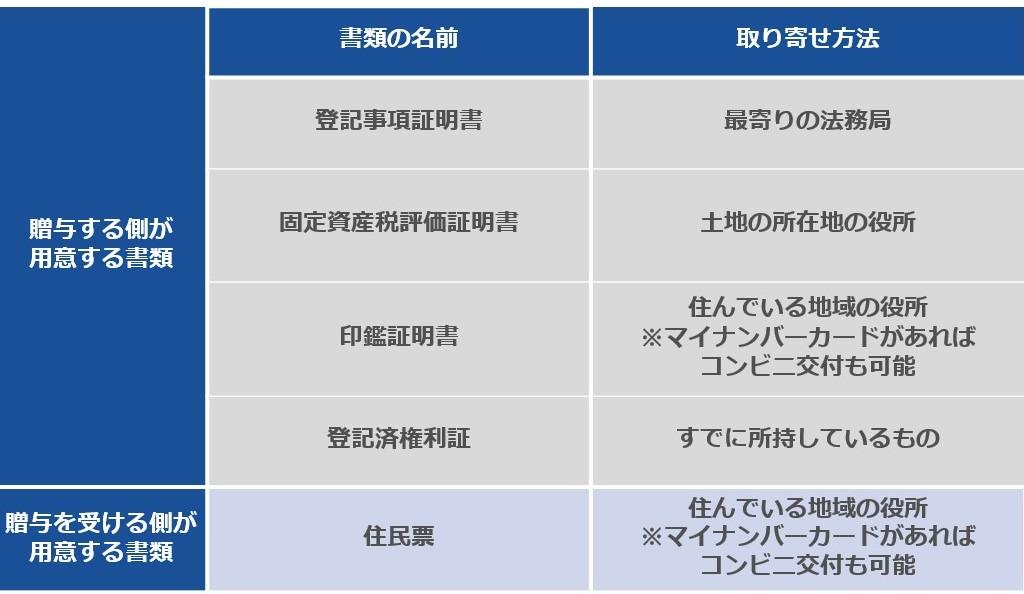

3-3.STEP3.必要書類を集める

贈与契約書が完成したら、続いては土地の名義変更手続きに必要な書類を集めます。

以下の表を参考に、取り寄せが必要なものはなるべく早く発行するようにしましょう。

相続と贈与の決定的な違いは、贈与は「渡す側」が主体になって動くという点です。

書類の用意に関しても、受け取る側が用意するのは住民票のみと、比較的負担が少ないと言えるでしょう。

3-4.STEP4.生前贈与の登記申請

書類が全て揃ったら、最後は法務局へ「登記申請」の手続きをします。

具体的な手順は、以下の通りです。

- 法務局のWebサイトから「所有権移転登記申請書(贈与)」の雛形をダウンロード・印刷

- 申請書に必要事項を記入(受け取る人と贈与する人の氏名・土地の情報など)

- 必要書類を添付し、法務局に持ち込み及び郵送で提出

申請書を提出する場所は、「土地の所在地を管轄する法務局」です。

管轄の法務局がわからない場合は、こちらの一覧から探して確認しておきましょう。

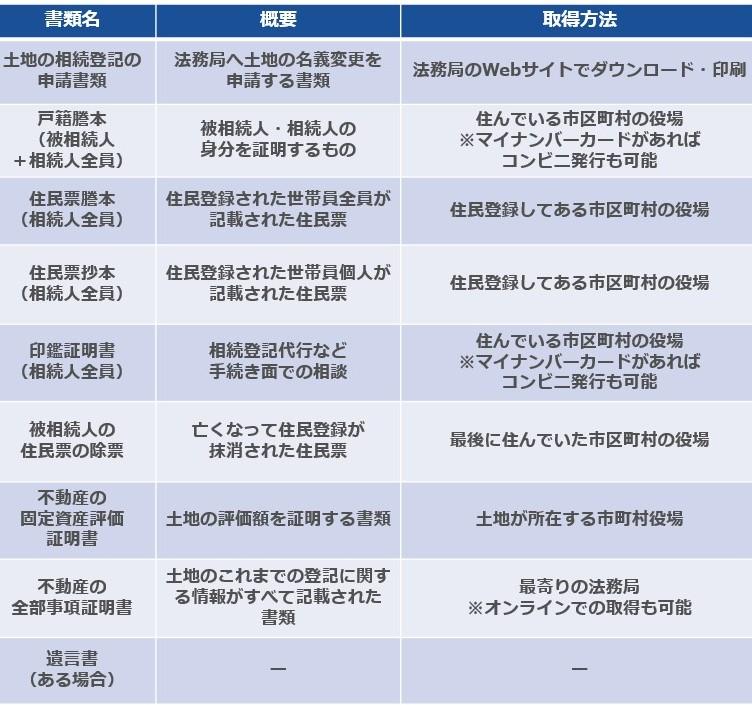

4.土地の相続に必要なもの

全体の流れを確認したところで、続いては土地相続の手続きに必要な書類を、以下の一覧表で確認しましょう。

土地の相続には数多くの書類が必要で、取り寄せる場所もまちまちです。

慌てて一気に集めようとすると抜け漏れが出てしまうこともあるため、余裕を持って一つずつ確実に用意していくことをおすすめします。

5.土地の相続にかかる費用

土地を相続する際、名義変更をする「相続登記」の手続きに費用がかかります。

全ての手続きを自分で行った場合、土地の相続にかかる費用は以下の通りです。

書類の作成や相続人の調査を司法書士などに代行してもらう場合は、依頼料として5~15万円程度かかると考えておきましょう。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

6.土地の相続登記の代行を依頼した方がいいケース

土地相続の手順や必要な書類の多さに、「自力では難しいかもしれない」と思った場合は、専門家に手続きの代行を依頼するのがおすすめです。

5~15万円という高額な費用がかかるため、専門家への依頼を躊躇する方は多いかもしれませんが、時間と精神的負担を軽減するためには必要な選択とも言えます。

「お金がかかるから」といって試しに自力で途中までやってみたものの、途中で難航しそのままずるずると放置してしまうといった人も、決して少なくはありません。

以下の項目にひとつでも当てはまるものがあれば、登記手続きのプロフェッショナルである司法書士への依頼を検討してみましょう。

- 相続人のなかに疎遠な人がいるなど、全員と連絡が取れるかわからない

- パソコンを使った事務作業や調べものが苦手

- 役所や法務局を往復する時間的・精神的ゆとりがない

- 土地が自宅から遠い場所にある(管轄の法務局へ行くのが大変)

また上記の項目に当てはまらなくても、少しでも土地相続に関して不安がある場合は、手続きの準備に入る前に司法書士への無料相談などを活用してみるのもひとつの方法です。

7.土地の相続にかかる税金

土地の相続にかかるお金は登記手続きの費用だけではなく、「相続税」という税金がかかります。

ここからは、土地相続にかかる税金に関して、知っておくべき以下の3つについて解説します。

- 相続税の計算方法

- 相続税を引き下げる特例

- 相続前の贈与税と相続後の相続税ではどちらがお得?

上から順に、見ていきましょう。

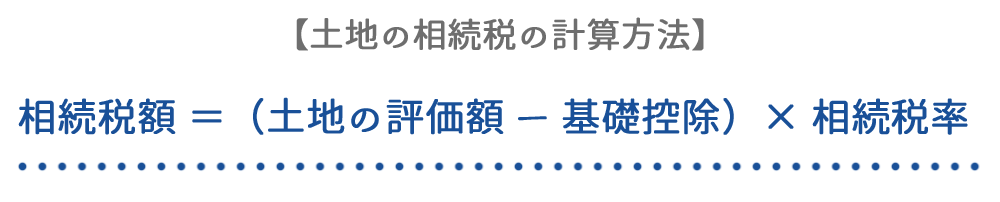

7-1.土地相続税の計算方法

土地の相続税の計算方法は、次の計算式の通りです。

相続税の額を正しく把握するためには、あなたが相続する土地の以下の要素について知っておかなければなりません。

- 土地の評価額:路線価×補正率×地積(面積)

- 基礎控除額:3,000万円+600万円×法定相続人の数

- 相続税率:10~55%(財産の額が高いほど税率は上がる)

しかし、土地の評価額は計算方法が非常に複雑で、この場で簡単にシミュレーションできるものではありません。

実際に相続税の申告手続きを行う際は、税理士に依頼して評価額を計算してもらうのが一般的です。

ここでは、「相続税には最低3,600万円の基礎控除がある」、「相続税率は遺産の額によって大きく変動する」ということを押さえておきましょう。

7-2.相続税を引き下げる特例

土地の評価額が3,600万円超である場合、相続税はかかりますが、一定の要件を満たせば税金の額を下げられる可能性もあります。

ここからは、相続税を引き下げる

- 小規模宅地等の特例

- 家なき子特例

について解説します。

7-2-1.「小規模宅地等の特例」を利用する

被相続人と同居している親族である等の一定の要件を満たせば、相続税が50~80%減額されるという、小規模な土地に適用される特例です。

減額の割合は、相続した土地が元々何に使われていたかによって変わります。

- 住んでいた土地の場合:330㎡まで80%減額

- 事業をしていた土地の場合:400㎡まで80%減額

- 人に貸していた土地の場合:200㎡まで50%減額

特例を受けるために必要な要件は、以下の通りです。

被相続人が老人ホームに入居していた場合など、状況によっては適用されるかの判断や必要な書類が複雑になるため、税理士に相談することをおすすめします。

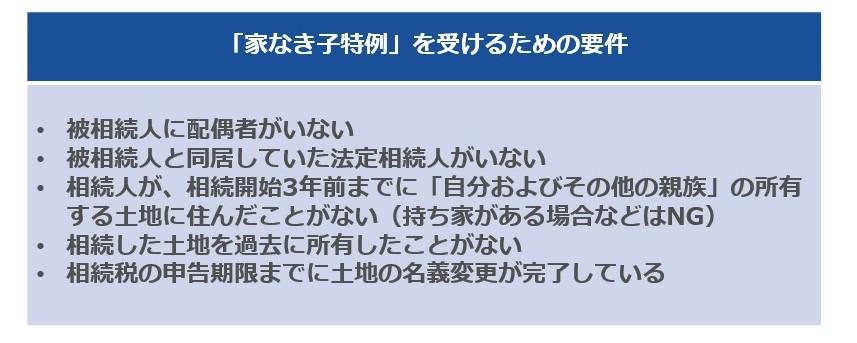

7-2-2.「家なき子特例」を利用する

被相続人に配偶者や同居の親族がいない場合、故人と同居していなくても小規模宅地等の特例が適用されれ、これを「家なき子特例」と呼びます。

「家なき子特例」は、厳密には「小規模宅地等の特例」の一部であるため、相続税の減額の割合なども同じです。

「家なき子」という名前の通り、直近3年以内に親族の所有する土地に住んでいたり、すでに持ち家がある場合には適用されないため注意が必要です。

7-3.相続前の贈与税と相続後の相続税ではどちらがお得?

生前贈与にかかる「贈与税」と相続にかかる「相続税」を比較したとき、総合的に見た場合、相続税の方がお得と言えるでしょう。

税率は同じ10~55%であるものの、基礎控除額は相続税の方が高いためです。

なお、将来値上がりが確実な土地といった特殊なケースの場合は、贈与税の方がお得な可能性もあります。

他にも、婚姻関係20年以上の夫婦間であれば2,000万円の控除が適用される「配偶者控除」といった制度などもあります。

「絶対にお得な方を選びたい」という場合は、税理士に自分の状況を説明したうえで判断を仰ぐのが最も確実な方法でしょう。

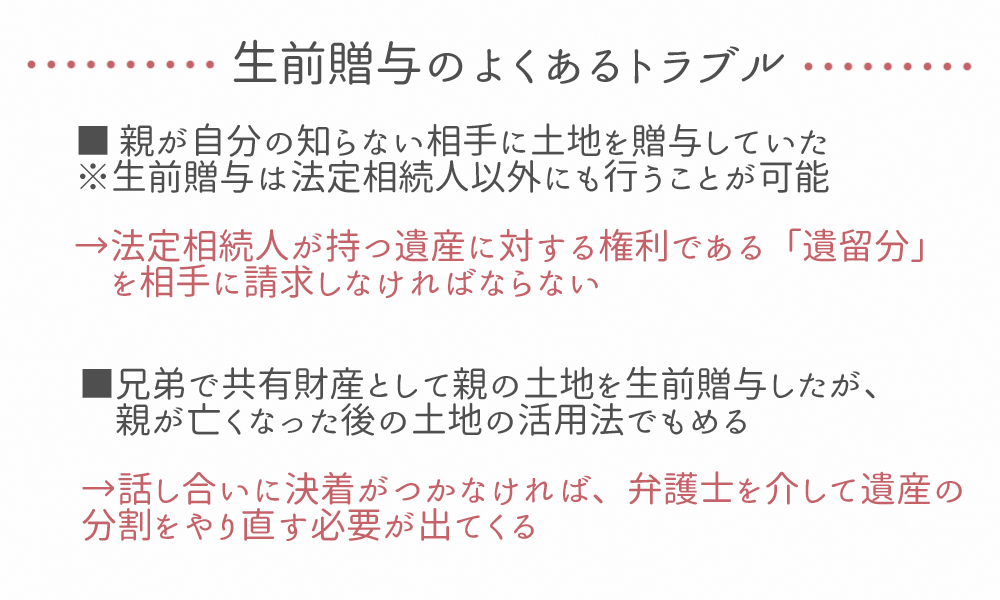

8.土地の相続で発生しやすいトラブル3パターン

続いては、土地の相続で発生しやすいトラブルについて解説していきます。

- 土地を兄弟の共有財産にして意見が割れる

- 介護等の生前の貢献度が相続に反映されると勘違いしてしまう

- 思い出の実家を手放せず相続してそのまま放置

具体的なケースを紹介したうえで、トラブルが起こる原因と対策についてお話するので、しっかりチェックしてもめごとを事前に防ぎましょう。

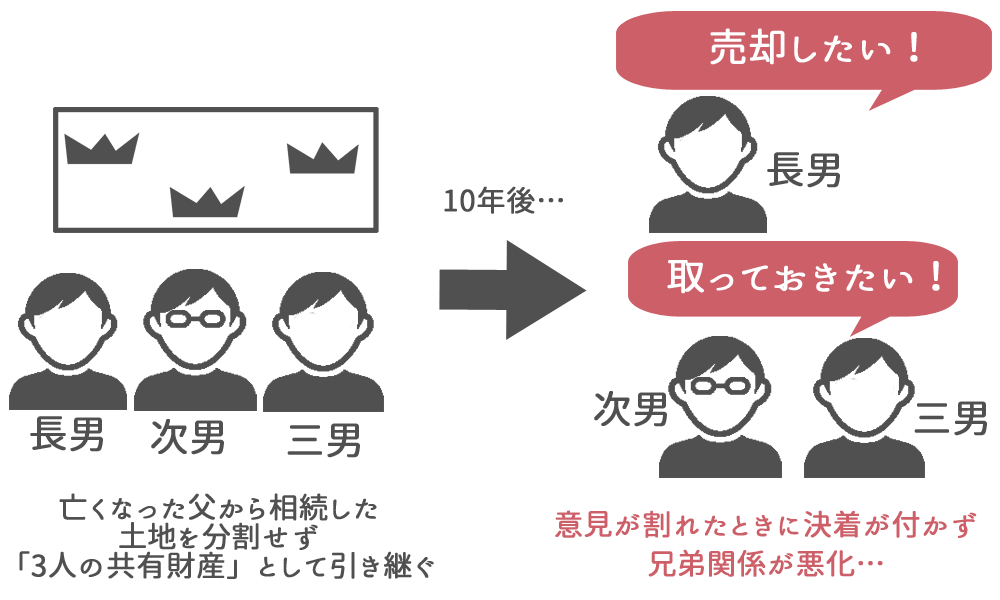

8-1.土地を兄弟の共有財産にして意見が割れる

現金のように、明確に分割できない土地を共有財産としてしまったため、トラブルへと発展するケースがあります。

例えば、亡くなった父の土地を3人兄弟の共有財産として相続したとします。

10年後に兄が売却しようと提案し、弟二人がこのまま所有したいと主張した場合、意見が割れて言い争いに発展し、兄弟の関係に亀裂が入りかねません。

これは、「ここからここまでは自分の土地」といった明確な基準を設けず相続を行ったことが原因で発生するトラブルです。

相続する当初は「共有でいいか」と思っても、将来的に意見が割れる可能性はゼロではありません。

こういった揉め事を防ぐためには、面積単位できちんと分割するか、「土地は長男、現金は次男と三男で2分の1ずつ」といった他の遺産も合わせて境界線がうやむやにならない形で相続をするのがベターです。

■Point!

複数人で相続を行う場合、土地を共有財産にせず、現金などの他の遺産と合わせて分割する

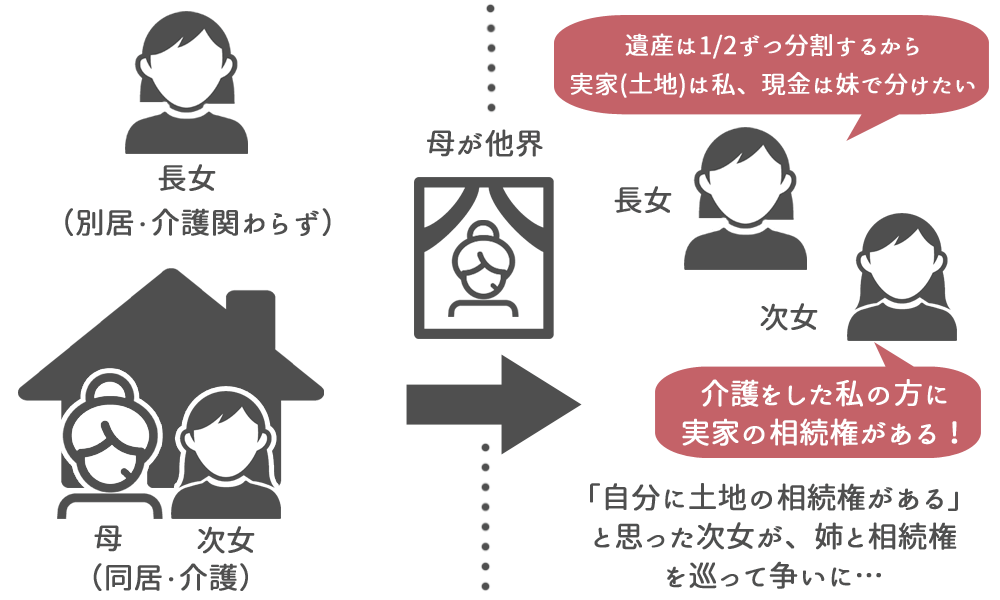

8-2.介護等の生前の貢献度が相続に反映されると勘違いしてしまう

続いて、生前の親への貢献度が相続にも反映されると勘違いしてしまうケースです。

例えば、父親はすでに他界していて、母親と同居し介護をメインで行う次女と、別居して介護には関わっていなかった長女がいるとします。

母の死後に次女が「介護をした自分に実家の相続権がある」と主張したとしても、法律上は遺産は長女と次女で2分の1ずつ分割する必要があるため、長女と分割方法を話し合わなければいけません。

「介護をした自分にこそ実家の相続権がある」と次女が主張を譲らず、話し合いに決着がつかないケースです。

被相続人への貢献度が相続に考慮される「寄与分」というものがありますが、入院費の負担等の金銭的な貢献に適用されるのが一般的であるため、介護の実績だけでは認められないのが一般的。

こういった事態を防ぐためには、親が亡くなる前にきちんと全員で話し合い、お互いの意向を確認しておくことが重要です。

意見が食い違った場合は、関係が悪化するまえに早めに弁護士に相談し、法的な判断を仰ぎましょう。

■Point!

生前に親の介護をしていたなど、イレギュラーなケースで相続がトラブルに発展しそうな場合は早めに弁護士への相談を

8-3.思い出の実家を手放せず相続してそのまま放置

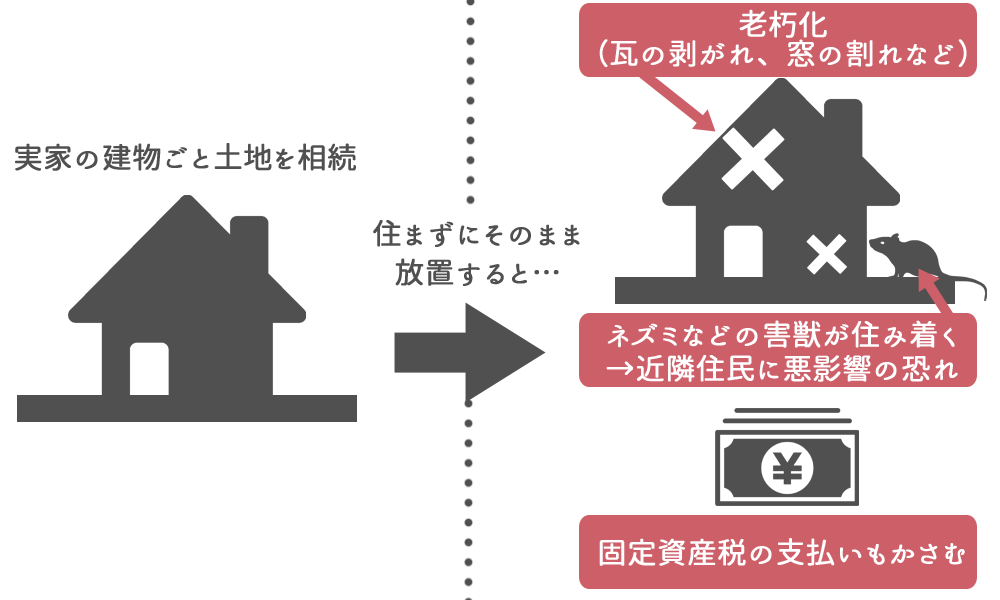

両親が亡くなり、実家の建物ごと土地を相続した場合、住まずに放っておくと当然ながらその家は空き家になります。

「手放すのが嫌だから」という理由でそのままにしておくことにより、建物の老朽化が進んで近隣住民に悪影響を及ぼす恐れがあります。

さらに、使用していない土地の固定資産税を支払い続けるというデメリットも。

こういったトラブルを防ぐためには、相続の段階で実家が空き家になるとわかったら、以下のような決断を下すことが必要です。

- 相続放棄する

- 相続したらすぐに売却する

- 管理会社に管理を委託する

「思い出の場所だから」とずるずる引き伸ばさず、早めの対応を心がけましょう。

■Point!

相続する家が空き家になると思ったら、相続放棄もしくは早めの売却を検討する

9.その他土地の相続に関するQ&A

ここでは、「土地相続に関するよくある質問と回答」を紹介します。

トラブル発生や損をしてしまうことなく土地相続を完了させるために、ぜひチェックしてくださいね。

9-1.Q.土地相続に期限はあるの?

A.現時点で期限は無いが、将来3年以内の期限が義務化されるほか、土地を売却できない等の放置しておくデメリットもある

名義変更の手続きである「相続登記」には、現在期限は定められていません。

しかし、令和6年4月1日から「自己のために相続開始があったことを知り、かつ不動産の所有権を取得したことを知った日から3年以内」という期限が義務化されると決定しています。

さらに、名義を被相続人のままにしていることで、以下のようなデメリットもあります。

- 土地の売却ができない

- 自分が亡くなった時、子供の代の相続が複雑になる

さらに相続登記には期限がないものの、相続放棄は3ヶ月以内、相続税の申告は10ヶ月以内という決まりがあります。

以上のことから、土地相続に関する各種手続きは、なるべく早く行っておいた方がいいと言えるでしょう。

9-2.Q.相続放棄をしたいけど、何から始めればいい?

A.費用と書類を用意して家庭裁判所に提出。もしくは司法書士に委託

活用できない土地を相続したくないなど、相続放棄を希望する場合は、相続が発生したと知った日から3ヶ月以内に家庭裁判所へ申請する必要があります。

- 相続放棄申述書

- 被相続人・相続放棄する人の戸籍謄本

- 被相続人の住民票

これらの書類を全て揃え、被相続人の最後の住所地を管轄する家庭裁判所に提出します。

自分で用意するほか、時間や精神的に余裕がないという場合は手続きを司法書士に代行を依頼するという手段もあります。

土地の相続放棄に関して詳しく知りたい場合は、より詳細に解説したこちらの記事をご確認ください。

9-3.Q.相続した土地を売却するにはどうしたらいい?

A.相続登記した後、不動産会社に依頼して売却する

土地の売却は、名義が本人でなければできないため、売る前に相続登記の手続きを済ませる必要があります。

土地相続から売却までの大まかな流れは、以下の通りです。

STEP1.遺産分割協議:相続人同士で話し合い、土地を売却する旨と売ったお金の分配を決めておく

STEP2.相続登記

STEP3.不動産会社と契約し、売却活動を行う

STEP4.土地が売れたら、お金を相続人同士で分配

相続した土地の売却についてより詳しく確認したい場合は、こちらの記事をチェックしてくださいね。

9-4.Q.複数人で相続した土地はどうやって分ければいい?

A.以下の3つの方法のいずれかを選ぶ

- 土地は長男、預金は次男といった、そのままの形で分割

- 土地を売ってそのお金を分割

- 一人が相続し、他の相続人に金銭を支払う

それぞれ異なるメリットとデメリットがあるため、比較しながらあなたの状況に適した方法を選ぶ必要があります。

10.知っておくと安心!土地相続で困ったときの相談先一覧

最後は、土地相続をするうえで不安やトラブルが発生したときに知っておきたい相談先を紹介します。

その時の状況によって最適な相談先は異なるため、以下の一覧表を参考に、どんな相談先があるかチェックしておきましょう。

実際にトラブルが発生して、「どこにどのように相談したらいいかわからない!」という場合は、土地の相続に関する相談についてより詳しく解説したこちらの記事をご覧ください。

11.まとめ

いかがでしたか?

土地相続に関する理解が深まり、手続きを進めるにあたっての疑問や不安が解消されたのではないでしょうか。

複雑なルールが多い土地の相続ですが、シンプルに言えば行うべきなのは「相続登記」と「相続税の納付」の2つのみです。

- 自分の置かれている状況の確認(遺書はあるか、生前贈与できるか)

- 相続人同士で分割方法を話し合う

- 必要なものを揃えて法務局へ相続登記の申請

- 相続税の支払い

といったやるべきことを、本記事を参考に一つひとつこなしていきましょう。

法的なトラブルは弁護士、手続き面の不安は司法書士など、相続が難航しそうであれば無理せず専門家へ相談することも重要です。

あなたの土地相続が、スムーズに、ストレスなく完了することを願っています。

早く・無駄なお金をかけずマンションを売るならスムナラで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。