「離婚する時に住宅ローンが残っていた場合、財産分与はどうなるの?」

離婚する際に住宅ローンが残っている場合、財産分与でどのような扱いになるのか気になりますよね。

結論から言うと、離婚後の住宅ローンは夫婦で折半して支払うのが一般的です。住宅ローンは財産分与の対象にはなりませんが、裁判所の判例では借金や負債は夫婦共同のものとみなされるからです。

一見相反する事を言っているようですが、これについてはこの後の内容で、1つずつ紐解いてお伝えしていきますね。

また離婚時に住宅ローンが残っている場合、一番の気がかりは具体的にどう支払うかということでしょう。

具体的には、

のいずれかで支払うことができます。

本記事では以下のことについてお伝えしていきます。

- 離婚時の住宅ローンの財産分与の考え方

- 離婚時に住宅ローンが残っている場合にチェックすべきこと

- 家を売っても住宅ローンが返済できない場合の支払い方法

- 家を売って住宅ローンを返済する際の方法

- 家に住み続けて住宅ローンを返済する際の方法

これらのことを知っておけば、住宅ローンが残っていてもスムーズに離婚して、住宅ローンを返済していくことができます。ぜひ最後まで読んで、賢く離婚に備えましょう。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

1. 離婚時の住宅ローンは財産分与の対象にはならない

冒頭でもお伝えしましたが、住宅ローンは財産分与の対象にはなりません。

法的に財産分与とは基本的に、“婚姻中に2人が協力して形成したもの”が対象となるからです。住宅ローンは銀行と名義人との契約上のものであり、2人で築き上げたものではないため、財産分与の対象にはなりません。

離婚を取り扱う家庭裁判所では、離婚時に財産分与で争う際には財産分与の対象となるものとならないものがきっちりと分けられています。

財産分与の対象になるものとならないものにはどのようなものがあるか、以下で確認しておきましょう。

1-1. 財産分与の対象になるもの

離婚時に財産分与の対象になるものは、以下のようなものです。

貯蓄や現金はもちろん、家、車、家財などのお金でないものも財産分与の対象です。加えて、婚姻中に隠れて買ったマンションや宝くじの賞金、へそくりなどの他、生活費や教育費のための借金も財産分与の対象となります。

1-2. 財産分与の対象にならないもの

一方、離婚時に財産分与の対象にならないものは以下のものです。

親から相続した不動産や贈与された不動産、お金は、2人で形成したものではないため財産分与の対象ではありません。同時に、独身時代に貯めた貯金や別居した後に貯めたお金や、独身時に買ったものも財産分与の対象にはなりません。これらはすべて“特有財産”といい個人の財産とみなされます。

借金に関しては、家庭運用のための借金の場合は財産分与の対象ですが、ギャンブルなどでどちらかが個人的に作った借金であれば財産分与の対象にはなりません。

財産分与の対象になるもの・ならないものを見ると、住宅ローンはどちらにも明確な記載がありません。そのため家庭裁判所では、「民法の財産分与の考え方」に準じて判決されます。これについては次の2章で詳しく説明します。

2. 住宅ローンは夫婦で折半して支払うのが一般的

1章でお伝えしたように、住宅ローンは契約した名義人本人と銀行とのやり取りで作ったものになるため財産分与の対象にはなりません。しかし、一般的には住宅ローンは折半で支払うものとされています。

なぜなら、住宅ローンは名義人と銀行とのやり取りであったとしても、実質的には夫婦2人で返済していくものといえるからです。

例えば、家を購入するときは離婚することなど考えず、世帯主である夫を名義人として住宅ローンを契約しますね。これは、2人で協力して住宅ローンを返済していくという暗黙の了解があったからでしょう。

家庭裁判所では上記のことや財産分与の考え方が考慮され、妻も夫と同じだけ家庭運営に貢献しているとみなされます※。

つまり、住宅ローンは財産分与の対象ではありませんが、財産分与の考え方が採用されるため折半するのが一般的なのです。

参考:弁護士法人朝日中央綜合法律事務所 離婚に伴う財産分与の基礎知識

仮に妻が専業主婦で収入がゼロだったとしても、夫と妻の財産分与分は半分ずつになります。

※従来では夫が外で働き妻が家を守るという考え方でしたが、最近では共働きが一般的で、妻が夫より収入が多いケースもあります。ここでは、現在では夫が妻の収入を上回る家庭が一般的なため、夫が主に働き妻が家事育児をするという事例でお伝えしていきます。しかし、ご自分の事情に合わせて妻と夫を入れ替えて読み進めてください。

2-1. 【注意】住宅ローンの名義人と家の所有名義人は異なる

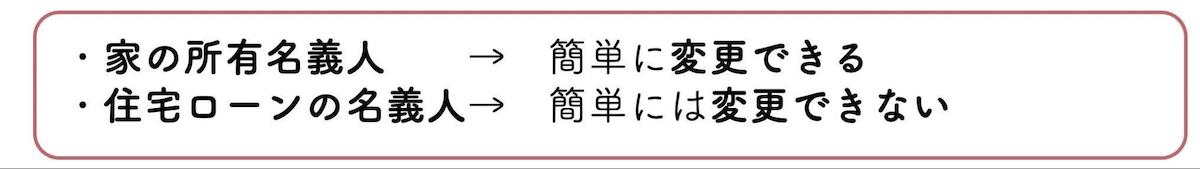

1章・2章で度々「名義人」の話が出ていますが、注意しなければならないのは住宅ローンの名義人と家の所有名義人は異なるということです。

「家の名義人」と「家の住宅ローンの名義人」の違いについては、この後にも説明していく住宅ローンの支払い方法などに関しても重要なポイントになるため、ここで明確に区別しておきましょう。

住宅ローンの名義人は住宅ローンの契約を結んだ本人を示すもの(=支払う者)で、一方家の所有名義人は登記上の名義人であり、誰の土地かを明らかにするために届け出たものです。

家の名義人(登記)の変更は比較的簡単ですが、住宅ローンの名義人の変更は簡単にはできません。

なぜなら、住宅ローンの名義人になるには審査があり、その当時の名義人候補に支払い能力があるかどうかという審査を通過して名義人になっているからです。

そのため、支払い途中で住宅ローンの名義人を変更するとなると、審査をし直さなければなりません。万が一、審査の対象となる人物に支払い能力がなければ変更することができません。

財産分与で家の所有(名義人)を妻にしたとしても、妻に安定した職と住宅ローンを支払えるだけの収入がなければ変更は認められず、住宅ローンの名義人は夫のままである可能性が高くなります。

もしも離婚後に夫が支払いをストップすると、妻は家に住み続けることができなくなるので注意しましょう。

これについての対策は、6-2. 妻が家に住み続ける場合で詳しく説明します。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

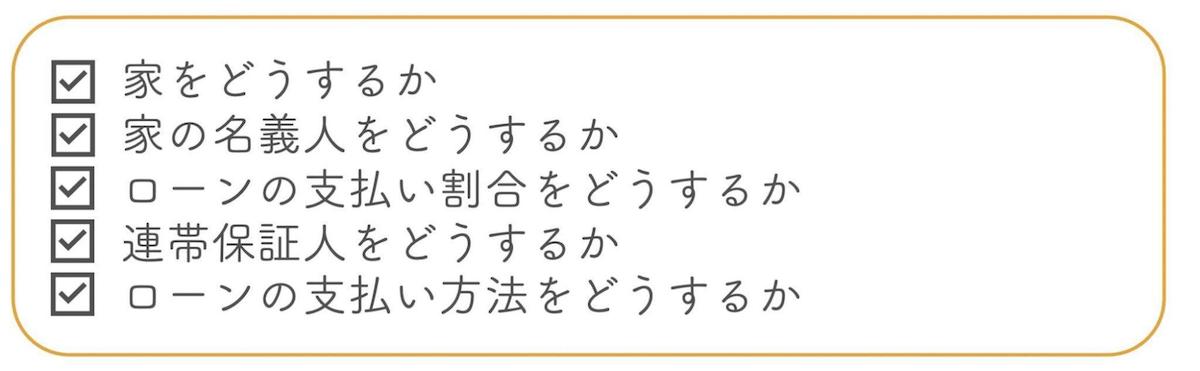

3. 【チェックリスト】離婚時の財産分与で住宅ローンを払う際に夫婦で話しておくべきこと

1章と2章では、離婚時に住宅ローンが残っている場合の考え方について説明しましたが、後々のトラブルを避けてお互い気持ちよく離婚するためには、実際の住宅ローンの支払いについても細かく話し合っておかなければなりません。顔を突き合わせて話し合うのはイヤかもしれませんが、頑張りましょう。

住宅ローンの支払いについて話し合っておくべきことは、以下の5つです。

ひとつずつ詳しく説明していきます。

3-1. 家をどうするか

住宅ローンが残っている場合、まずは家をどうするかについて話し合う必要があります。

つまり、家を売るのか、それとも住み続けるかという問題です。

子どもがいない夫婦ならば、家を売ってそれぞれ新たな生活を始めることができますが、子どもがいる場合は家に住み続けるという選択肢を取るケースもあります。

引っ越しや子どもの転校には以下のようなリスクがあります。

【家を売る場合のリスク】

子どもがいない夫婦でも、どちらかが家に特別な思い入れがあり離れたくない場合もあるでしょう。こうした可能性を踏まえ、家を売るかどちらかが住み続けるかについては、最初に決めておきましょう。やり方などより詳しくは、家の財産分与について書かれたこちらの記事をお読みください。

3-2. 家の名義人をどうするか

家の名義人をどうするかも話し合っておく必要があります。

まずは、家の契約内容を確認しておきましょう。家を購入する時に夫と妻が共同の名義人になっている場合があります。

離婚する際は、どちらか一方の名義人に変更するのが賢明です。なぜなら、どちらかが家に住み続けて家を売ろうとした時、もう片方の名義人に許可を得なければならないからです。家の半分はもう片方の人の持ち物であるからです。

頭金を妻の父親や親族が支払ってくれているような場合も、名義人が夫と義父の共同名義になっている可能性があります。

家を売りたくなった時、万が一もう片方の人と連絡が取れなくなった場合、勝手に家を売ることはできません。そのため、もしも家の名義人が親族などと共同名義人になっている場合は、変更をしておくのが良いでしょう(名義人変更の方法については6-1-1. 借り換えで連帯保証人や名義人変更を外すで詳しく述べます)。

家の名義人が誰になっているかは、法務局で登記簿謄本(登記事項証明書)を取得すれば分かります。法務局に出向くと1通600円かかりますが、インターネットで取得すれば1通335円(2021年12月現在)です。

市区町村役場から毎年5〜6月に送られてくる「固定資産税納税通知書」とクレジットカードを用意すれば、以下のサイトで取得できます。

離婚する際には家の名義人を必ず確認し、必要がある場合は変更しておきましょう。

3-3. ローンの支払い割合をどうするか

住宅ローンの支払いの割合をどうするかもきちんと決めておかなければなりません。

夫と妻の収入が同程度なら問題ありません。しかし、夫の方が収入が極端に多い場合や、子どもが乳幼児で妻が引き取る場合や妻が病気など、妻が何らかの理由で働けない場合には、夫と妻の支払いの割合を7:3や9:1などに取り決めておく必要があります。

住宅ローンの支払いの割合は今後の生活にも影響することから、事前に話し合っておきましょう。

3-4. 連帯保証人をどうするか

住宅ローンの名義人は世帯主にするのが一般的ですが、連帯保証人をどうするかも重要です。万が一、名義人が住宅ローンを支払えなくなった場合は、連帯保証人に支払い義務があるからです。

家の住宅ローンの名義人が夫である場合、連帯保証人を妻にしていることが多いです。仮に夫が離婚後にリストラや病気などで住宅ローンを支払えなくなった場合は、連帯保証人である妻に督促や支払い請求が行ってしまいます。

そのようなことにならないように、連帯保証人になっている場合は離婚する際に外れておくのが賢明です。もしも夫が住宅ローンを支払えなくなったとしても、連帯保証人が外れていれば督促や支払い請求が妻に行くことはありません。

連帯保証人を外す具体的な方法は、6-1-1. 借り換えで連帯保証人や名義人変更を外すで詳しく説明します。

3-5. ローンの支払い方法をどうするか

ローンの支払い方法をどうするかについても話し合っておかなければなりません。

家を売却する場合は売却代金で住宅ローンの返済に充てることができますが、どちらかが家に住み続ける場合には住宅ローンの支払いについて取り決めておく必要があります。(具体的な支払い方法については次の4章でお伝えします。)

なぜなら、支払い名義人が夫で妻と子どもが家に住み続ける場合は夫が支払い続けることになりますが、夫が再婚などをして住宅ローンの支払いを拒否するようなこともあり得るからです。

住宅ローンの支払いが滞れば妻と子どもは家に住み続けることができなくなります。

ローンの支払い方法は、離婚が決まった時点でしっかりと話し合っておきましょう。内容が決まったら、公正証書を作成するのがおすすめです。公正証書は夫が支払いを滞らせた時に支払いを執行させる強制力があります。公正証書については、6-2-2. 公正証書を作成するで詳しく説明します。

4. 離婚時の住宅ローンの支払い方法は「家を売る」「住み続ける」の2つ

3章では離婚時にチェックしておくべき項目についてお伝えしましたが、本章からは実際の住宅ローンの支払い方法について詳しく解説していきます。

離婚時の住宅ローンを支払う方法は以下の2択になります。

このどちらかを選択するには、家庭の状況が大きく影響します。

ご自分の場合は家を売ったほうがいいケースと住み続けたほうがいいケースのどちらがいいか、よく読んで判断しましょう。

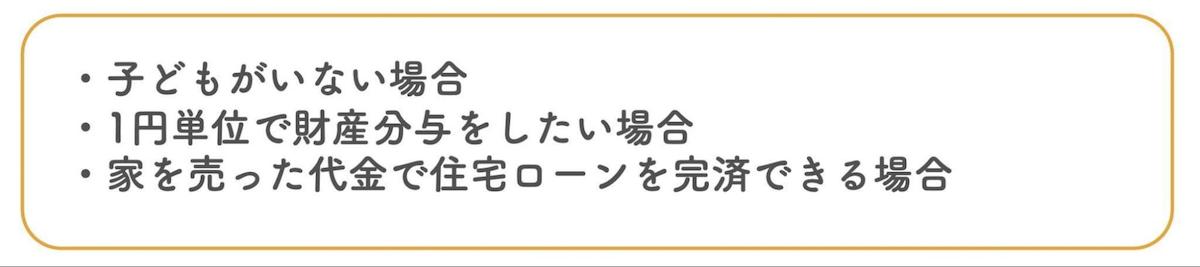

4-1. 家の売却を検討した方がよいケース

家を売ったほうがいいケースは、以下のような場合です。

ひとつずつ詳しく説明します。

4-1-1. 子どもがいない場合

子どもがいない場合は、家を売ってそれぞれ別の生活を始めるのがおすすめです。思い出の詰まった家にどちらかが住み続けると1人でいる時間が長くなり、楽しかった過去を思い出して寂しくなったり落ち込んだりする可能性があるからです。

それよりも家を売って現金化して財産分与したほうが、お互い気分良く再出発することができます。子どもがいない場合は、家を売って財産分与しやすいのがメリットとも言えます。

4-1-2. 1円単位で財産分与をしたい場合

1円単位まできっちりと財産分与をしたい場合は、家を売って財産分与するのが良いでしょう。

離婚時にもっとも難航するのが財産分与の問題です。特に、家は半分に割って分けることができないため、後々トラブルになることも多いです。

トラブルなしに家の財産分与をしたいなら、家を売って1円単位まで財産分与をするのがおすすめです。

4-1-3. 家を売った代金で住宅ローンを完済できる場合

家を売った代金で住宅ローンを完済できる場合は、家を売って財産分与するのがおすすめです。

住宅ローンの残高が家の価値よりも少ない場合は、家を売って現金化しても利益が残ります。

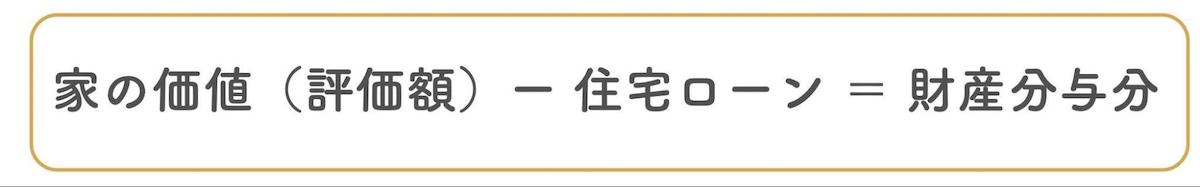

家の財産分与の計算の仕方は、

となり、算出された財産分与分を1/2にした額がお互いの取り分です。

例えば、家の価値が5000万円で住宅ローンの残高が1000万円だとすると、

となり、2000万円ずつの財産分与となります。

住宅ローンをいつまでも残しておくよりはスッパリと完済してしまい、財産分与のお金を新しい人生を始めるための住宅購入や引っ越し資金として有効活用した方が気分的に良いでしょう。

4-2. 住み続けることを検討した方がよいケース

一方、住み続けたほうがいいケースは以下のようなケースです。

こちらもひとつずつ説明していきます。

4-2-1. 子どもが小さく引っ越しや転校をさせたくない場合

子どもがまだ小さく、引っ越しや転校をさせたくない場合は、妻と子どもが住み続けることを選択肢に入れて検討しましょう。

子どもが乳幼児などで妻が家計を支えるほど十分には働けない場合は、引っ越して新しい家を借りたり購入したりすることが困難です。加えて、3-1. 家をどうするかでも説明したように引っ越しや転校は、子どもにとってとても負担になります。

このような場合は養育費代わりに妻が家を譲り受け、妻と子どもが家に住み続けることもあります。

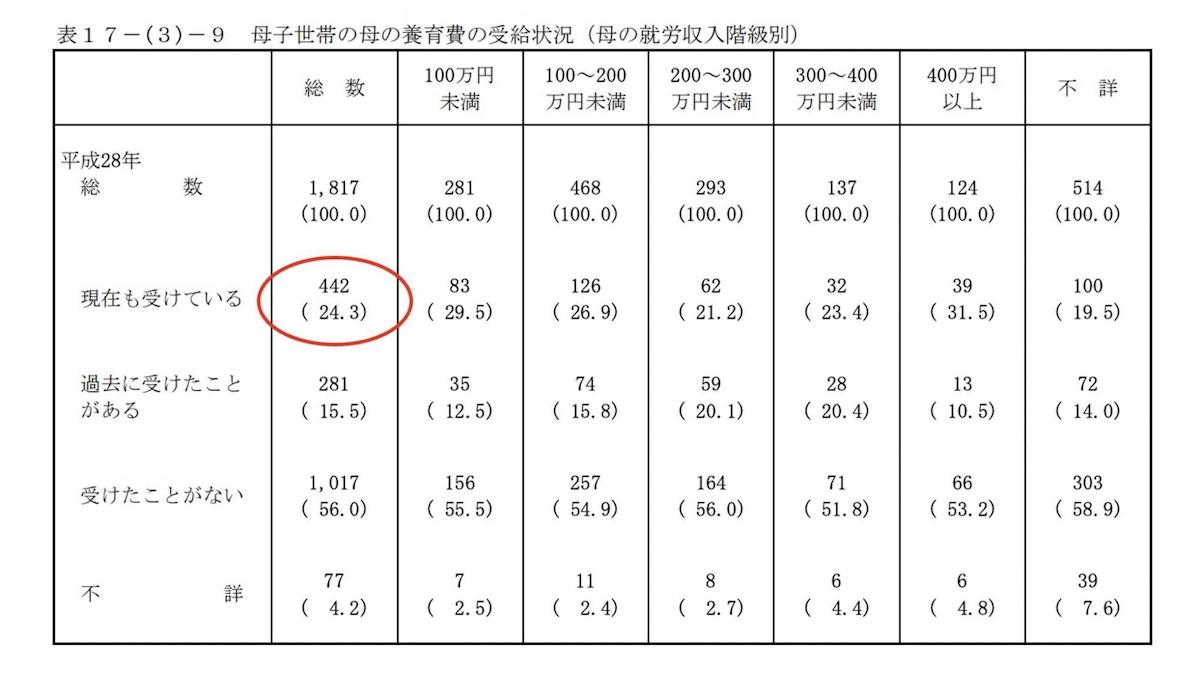

下の表は、母子世帯の養育費の受給状況です。

この表を見ると、現在も養育費を受けているのは全体のわずか24.3%。養育費の受給状況はあまり良いものとは言えません。

そのため、養育費の代わりに財産分与の対象となる家を譲り受けて住み続けるという方法は理にかなっているといえます。

住宅ローンは住んでいる人が支払うのが基本ですが、やむを得ない事情がある場合は夫名義のまま妻が住み続けることも可能です。

妻と子どもが夫名義の家に住み続けて夫が住宅ローンを返済し、完済したところで家の所有名義を妻にすることも可能です。

夫名義のまま妻が家に住み続ける方法や夫が住宅ローンの支払いを滞らせないための対策については、6-2. 妻が家に住み続ける場合で詳しく解説します。

4-2-2. 家に思い入れがありどうしても手放したくない場合

家に住み続けたほうが良いもう一つのケースは、家に特別な思い入れがあって売りたくない場合です。

例えば、趣味のオートバイや車などを鑑賞するためにリビングから車庫が見える家に改造していたり、リフォームでキッチンを広げて自宅で料理教室を開いているような場合は、そう安々と家を手放したくないでしょう。

このように家に思い入れがあり手放したくない場合は、住み続けながらローンを返済するという方法を検討しましょう。

4-2-3. 住宅ローンの残高が家の評価額よりも多い場合

住宅ローンの残高が家の評価額よりも多い場合は、住み続けたほうがいいでしょう。

住宅ローンが多く残っている場合は、家を売ったとしても完済できません。住宅ローンが残った状態で家を売れないことはありませんが、売ったとしても住宅ローンの残債と新しい住居のローンや家賃を支払わなければならないため、家を売るのは得策ではありません。

それよりは、住み続けて住宅ローンを完済するのがおすすめです。

5. 家を売って住宅ローンを支払う場合の方法

4章では家を売ったほうがいいケースと住み続けたほうがいいケースをご紹介しました。個々の事情により家をどうするかを判断すると思いますが、5章では家を売って住宅ローンを支払う場合の方法を解説していきます。

家を売って住宅ローンを支払う場合、住宅ローンの残債が問題になります。住宅ローンの残債が家の評価額よりも低い場合をアンダーローン、家の評価額よりも多い場合をオーバーローンといいます。

アンダーローンとオーバーローンでは家を売って住宅ローンを支払う際の手順が異なりますので、それぞれについて説明します。

5-1. アンダーローン|住宅ローンの残債が家の評価額より低い場合

アンダーローンの場合は住宅ローンの残債があっても家を売却することにより完済できるので、財産分与の考え方もとてもシンプルです。家を売却したお金から住宅ローンを差し引いたお金を財産分与で半々に分ければ良いからです。

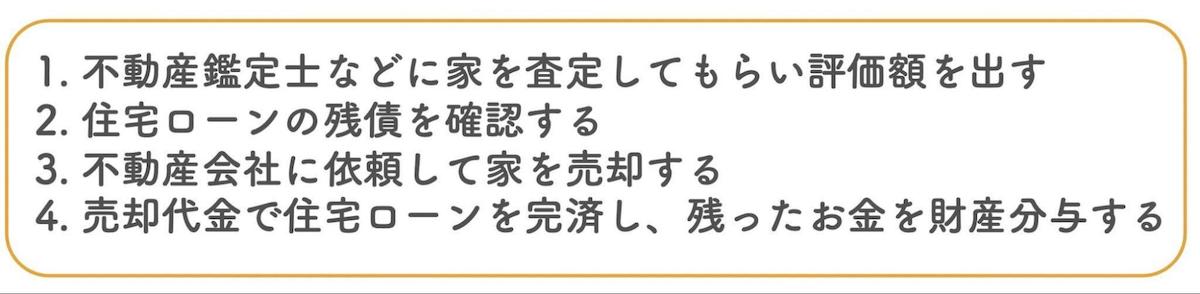

手順としては、

といった手順になります。

詳しい方法については、家を財産分与する方法について書かれたこちらの記事に記載しています。よろしければ併せてお読みください。

5-2. オーバーローン|住宅ローンの残債が家の評価額より多い場合

問題なのは、オーバーローンの場合です。住宅ローンの残債が家の評価額より多い場合は、家を売っても完済できず、負債が残ります。

どちらかが住み続けて住宅ローンを完済するのがおすすめですが、どちらも家に住み続けたくないなどの事情により、家を売らなければならない場合もあるでしょう。

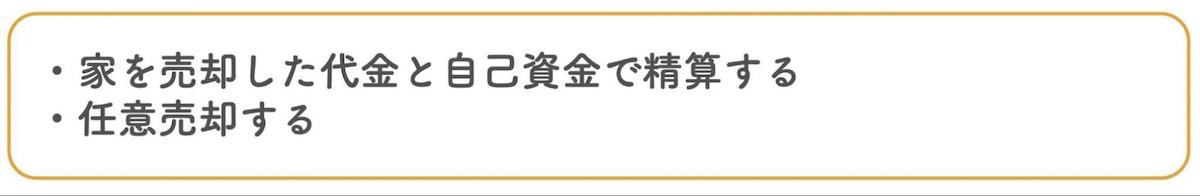

財産分与が負債になった場合、夫婦で半分ずつ返済していかなければなりません。離婚しても負債を返済する場合は手続きなどが少々必要になりますが、以下の2つの方法であれば住宅ローンの支払いを処理することが可能です。

それぞれについて詳しく解説していきます。

5-2-1. 家を売却した代金と自己資金で精算する

オーバーローンの場合は、家を売却した代金と預金をプラスして精算します。ただし、財産分与できる預金などの自己資金があるということが前提です。

財産分与できるだけの預金などがあれば、まずは住宅ローンの返済に充て、残りを財産分与で半分に分け合います。

5-2-2. 任意売却する

返済に充てられるだけの十分な資金がない場合は、任意売却をするという方法があります。任意売却とは、住宅ローンの返済が困難な場合に抵当権を所有する銀行と相談し、住宅ローンが残った状態で家を売却して売却代金を返済に充てるというものです。

ただし、任意売却の際は通常と同程度の価格で売却されることが一般的ですが、相場などによっては家の評価額よりも低くなる可能性があります。家を売却しても住宅ローンを完済できない場合もあるため注意が必要です。

やり方など詳しくは、任意売却について書かれたこちらの記事で分かりますので併せてお読みください。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

6. 家に住み続けて住宅ローンを支払う場合の方法

本章では、家に住み続けて住宅ローンを支払う場合の方法をお伝えします。家に住み続けて住宅ローンを支払う場合の方法は、

で異なります。

※1. 離婚時の住宅ローンは財産分与の対象にはならないでお伝えしたように、夫が働き妻が家で家事をするのが一般的に多いため、夫が住宅ローンの名義人になっていることが前提で話を進めます。状況に応じて夫と妻を入れ替えてお読みいただければ幸いです。

以下ではそれぞれの場合について詳しく解説します。

6-1. 夫が家に住み続ける場合

夫名義の家に夫が住み続ける場合は、夫が自分でローンを支払っていきます。

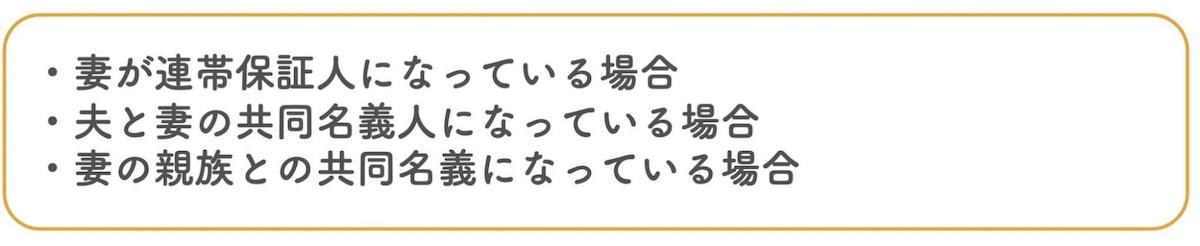

ただ、以下の場合は、銀行に相談して夫の単独名義にする必要があるので注意しましょう。

夫の単独名義にしておけば、夫が支払いを滞った時も妻や妻の親族に督促や支払い請求が来る心配はありません。

夫が自分名義の家に住み続ける場合は自分でローンを支払うので手続きが簡単と思いがちですが、名義人の確認と変更はしっかりとしておくのがおすすめです。

6-1-1. 借り換えで連帯保証人や名義人変更を外す

妻の連帯保証人を外す、あるいは共同名義人を夫の単独名義にするには銀行に相談します。

ただ、2-1. 【注意】住宅ローンの名義人と家の所有名義人は異なるでも説明したとおり、ローンを組む際に銀行は名義人となる人の支払い能力を審査しています。そのため、支払い途中でローンの名義人を変更することは大変難しいです。

しかし、連帯保証人や名義人の変更は、住宅ローンを借り換えることで可能となります。別の銀行で住宅ローンを借り換えて名義人を夫の単独名義とし、連帯保証人を他の人にするのです。

夫名義の家に夫が住み続ける場合でも、妻が連帯保証人になっている場合や妻や妻の親族などが共同名義人になっている場合は、住宅ローンの借り換えをするのを忘れずに行いましょう。

6-2. 妻が家に住み続ける場合

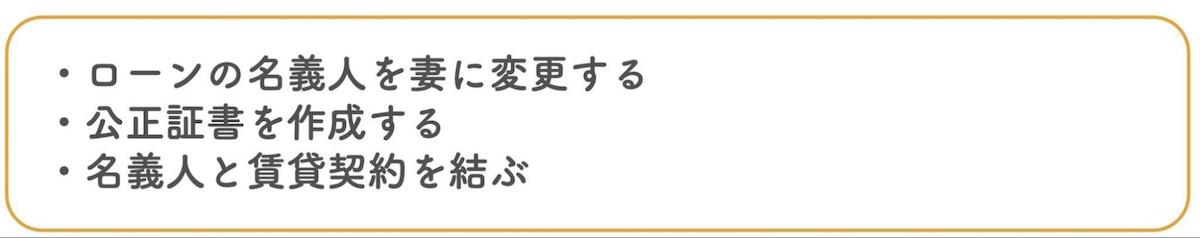

妻が夫名義の家に住み続ける場合は、以下のことをしておく必要があります。

1つずつ詳しく説明しますね。

6-2-1. ローンの名義人を妻に変更する

妻の収入が多い場合は、銀行に相談して名義人を妻に変更できる可能性があります。銀行は支払い能力がある人ならば誰が支払おうと問題ないからです。妻が名義人になれば、妻が住み続けながら自分でローンを完済することができます。

家の財産分与は折半になるため住宅ローンとは別に評価額を割り出し、その半分を夫に現金で支払います。

6-2-2. 公正証書を作成する

妻が住み続けて夫がローンを支払う場合は、公正証書を作成しておきましょう。

子どもが幼く妻がフルタイムで働けないなど、妻の支払い能力が低い場合は夫名義のまま妻が住み続けることが可能です。

しかし、夫がリストラや病気、再婚などで、いつ住宅ローンを滞らせないかと不安を抱えながら住むことになりますね。

万が一、夫が住宅ローンの支払いを滞らせた場合、家が強制競売にかけられて新しい所有者が決まると、妻と子どもは家を追い出される可能性があります。

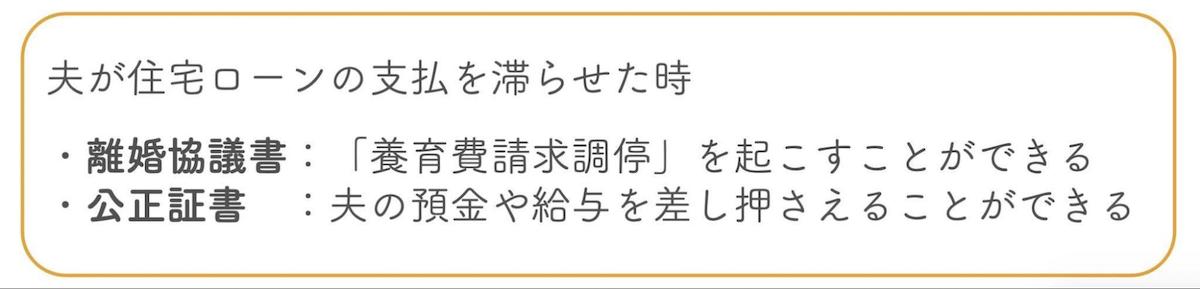

離婚する際には離婚協議書というものを作成しますが、その際に離婚協議書を公正証書にしておきましょう。

公正証書に関しては、7-5. 確実にローンを支払うために公正証書を作成するで詳しくお伝えします。

6-2-3. 名義人と賃貸契約を結ぶ

妻が家に住み続け、病気や子育てなどの理由でフルタイムで働けない場合、名義人である夫と賃貸契約を結ぶことで住み続けることが可能となります。

具体的には、ローンの名義人(夫)と家に住み続ける人(妻)が「賃貸借契約」を締結し、妻が賃貸料を支払って住み続ける方法です。あるいは、実質無償で借りる「使用賃借」という契約を取り交わす方法もあります。

このいずれかの方法を取れば、夫がローンの名義人のまま妻が住み続けることが法的に可能です。

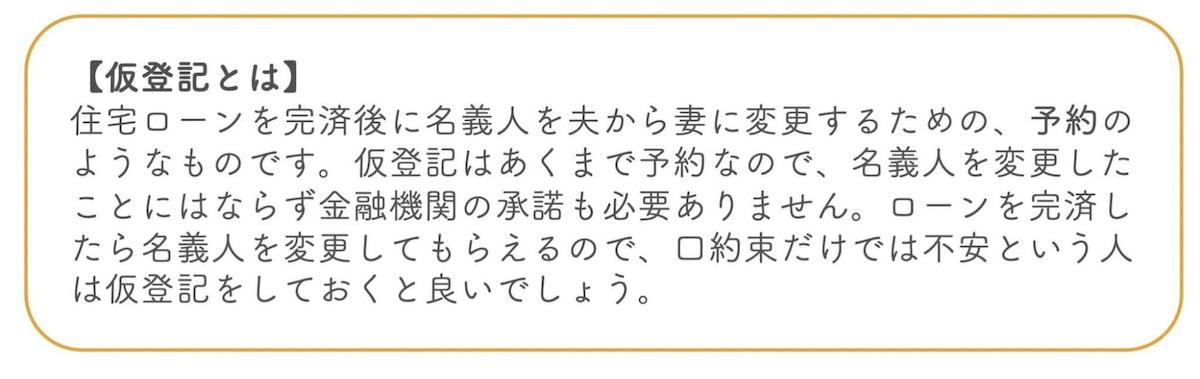

ローンが完済したら、家の名義を夫から妻に変更することも忘れずに行いましょう。仮登記をしておくのもおすすめです。

7. 離婚時の住宅ローンの支払いを成功させるためにおさえるべきポイント

離婚する際の住宅ローンの支払いの扱いについて解説してきましたが、ローンを完済するために以下のポイントもおさえておくと、トラブルなく住宅ローンの支払いを成功させることができます。

ひとつずつ説明していきます。

7-1. 完全に清算するなら一括で返済する

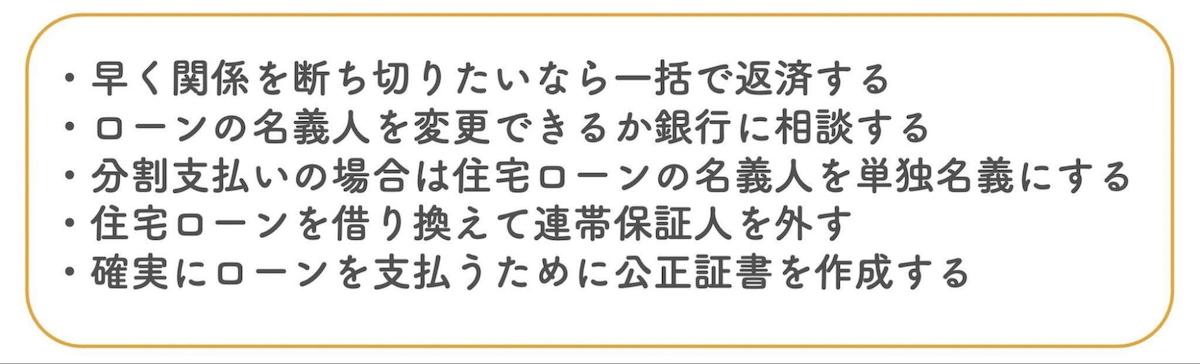

早く関係を断ち切りたいなら、住宅ローンは一括で返済するのがおすすめです。

離婚は夫婦の関係が悪化し一緒にいられないと判断してするものなので、ほとんどの人はできるだけ早く関係を断ち切りたいでしょう。

しかし、住宅ローンが残っていると手続きの都度やり取りをしなければならず、離婚後もいつまでたっても関係を断ち切ることができません。

一日も早く縁を切りたいということであれば家を売却し、その代金で一括返済をしてすべての関係を断ち切るのがおすすめです。

7-2. ローンの名義人を変更できるか銀行に相談する

2-1. 【注意】住宅ローンの名義人と家の所有名義人は異なるでもお伝えしましたが、ローンの名義人は基本的には変更することが難しいです。しかし、妻の収入が夫と同等かそれ以上で安定している場合は、変更できる可能性が十分あります。

もしも一定の収入があって家に住み続けるなら、住宅ローンの名義人を変更できるかどうか銀行に相談してみましょう。

7-3. 分割支払いの場合は住宅ローンの名義人を単独名義にする

住宅ローンの一括払いが不可能で分割払いにする場合は、住宅ローンの借り換えで名義人を夫の単独名義にしましょう。

住宅ローンの名義人が夫と妻の共同名義の場合は、夫が支払いを滞らせた場合、妻が夫の分まで支払いに応じなければなりません。名義人が妻の親族である場合も同様で、妻の親族が夫の分まで支払わなければならなくなります。

しかし、夫の単独名義にすれば、妻や妻の親族に支払い義務は生じません。

住宅ローンを分割払いしていく場合はローンの名義人を確認し、共同名義になっている場合は借り換えで夫の単独名義に変更しましょう。

7-4. 住宅ローンを借り換えて連帯保証人を外す

妻が連帯保証人になっている場合は、住宅ローンの借り換えで連帯保証人を外しておきましょう。

重ねて申しますが、連帯保証人は名義人が支払い不能になった際に代わりに返済をしなければなりません。離婚直後は妻は夫を信頼し、夫の完済する決意も本物でしょう。しかし、離れて暮らすうちに夫の状況が変わると、夫は返済を滞らせる可能性もないとはいい切れません。

離婚後に夫の所在が分からず、連帯保証人の妻に請求がきて困ったという例もあります。そのような最悪の事態を起こさないためにも、連帯保証人は必ず外れておきましょう。

なお、ローンの借り換えには手数料などの諸経費がかかります。例えば、銀行とのやり取りでは、

「事務手数料」

「全額繰り上げ返済手数料」

などがかかります。全額繰り上げ返済手数料は現在の住宅ローンを全額繰り上げ返済するためのものです。事務手数料は3万円程度ですが、全額繰り上げ返済手数料は銀行によって異なるため、確認しておく必要があります。

その他、抵当権を抹消するための司法書士への報酬(2万円程度)などもかかります。

これら諸経費についても事前に調べ、財産分与分から費用を出すなどしっかりと取り決めをしておきましょう。

7-5. 確実にローンを支払うために公正証書を作成する

妻と子どもが家に住み続けて夫がローンを支払う場合は、確実にローンを完済してもらうために公正証書を作成しましょう。

公正証書は夫が支払いを滞らせた場合に預金や給与の差し押さえを執行できるものです。離婚が成立した際に作る離婚協議書自体にも法的な強制力がありますが、公正証書があればわざわざ裁判を起こさずとも支払いを執行させることができます。

公正証書は公証役場で作成することができるので、離婚の際には忘れずに作成しておきましょう。

公正証書の詳しい作り方などについては、以下のサイトで知ることができます。お近くの公証役場を探せる一覧もありますので、参考にしてください。

8. まとめ

離婚する際に住宅ローンが残っている場合の財産分与について説明してきました。離婚する場合は様々な事情があると思いますが、今回ご紹介したいずれかの方法を選択すれば住宅ローンの残債の処理ができます。

住宅ローンは契約上は名義人に支払い義務がありますが、通常は1/2ルールに則って夫婦2人が半分ずつ支払うのが通例です。

離婚することになったら、以下のことを話し合っておきましょう。

住宅ローンの支払いは、以下の2つのうちどちらかになります。

家を売って現金化し住宅ローンの支払に充てることを検討するケースは、以下のような場合です。

一方、家に住み続けて住宅ローンを支払い続けることを検討するケースは、以下のような場合です。

家を売って現金化し住宅ローンを支払う場合で重要なのは、アンダーローンかオーバーローンかということです。

アンダーローンの場合は家の売却代金で完済することが可能です。オーバーローンの場合は資金があれば家の売却代金と資金をプラスして完済できますが、資金がない場合は家を任意売却して資金を作ります。

ただし、任意売却しても通常の相場よりも低い価格で売却する恐れがあるため、住宅ローンを完済できないリスクがあるので注意しましょう。

家に住み続けて住宅ローンを支払う場合は、当然以下のどちらかになります。

夫名義の家に夫が住む場合で以下のような状況の時は、後のトラブルを防ぐために借り換えをして夫の単独名義にしましょう。

妻が家に住み続ける場合は、

などをして、万が一のトラブルに備えておくのがおすすめです。

離婚時の住宅ローンの支払いを成功させるポイントは、以下のものです。

離婚後に住宅ローンのことでトラブルにならないためにも、事前にできることは全て行って離婚に望みましょう。

早く・無駄なお金をかけずマンションを売るならスムナラで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。