「マンション売却時に消費税はかかるの?」

と疑問に感じていませんか?

実際のところ、マンション売却に消費税が課税されるのは、「国内で事業者が事業を目的にして利益を得る取引を行ったケース」です。

たとえば不動産会社がマンションの売却を行ったり、不動産関連を生業にしている個人事業主がマンションを売却する場合などのケースが当てはまります。

個人が居住用のマンションを売却する場合には、基本的に消費税はかかりません。

ただし以下の場合、個人の方でもマンションを売却する際に消費税がかかるケースがあります。

- 個人が投資用のマンションを売却する場合

- 個人が家賃収入を得ているマンションを売却する場合

そのためご自身が「マンション売却で消費税が課税されるのかどうか」を判断できるようになることが重要です。

そこでこの記事では以下の内容をお伝えしていきます。

- マンション売却の消費税は「事業者」かどうかで課税されるか決まる

- 【個人売主】マンション売却における消費税

- 【法人・個人事業主】マンション売却における消費税

- マンション売却でかかる消費税の計算方法

- マンション売却での消費税の納税手続きの方法

- マンション売却の消費税で注意すべきポイント

この記事を読むことで、マンション売却の消費税が課税されるのかどうか、ご自身で判断できるようになります。またそれだけでなく、課税される場合の消費税の計算方法や納税手続き方法なども理解できます。

ぜひ最後までお読みください。

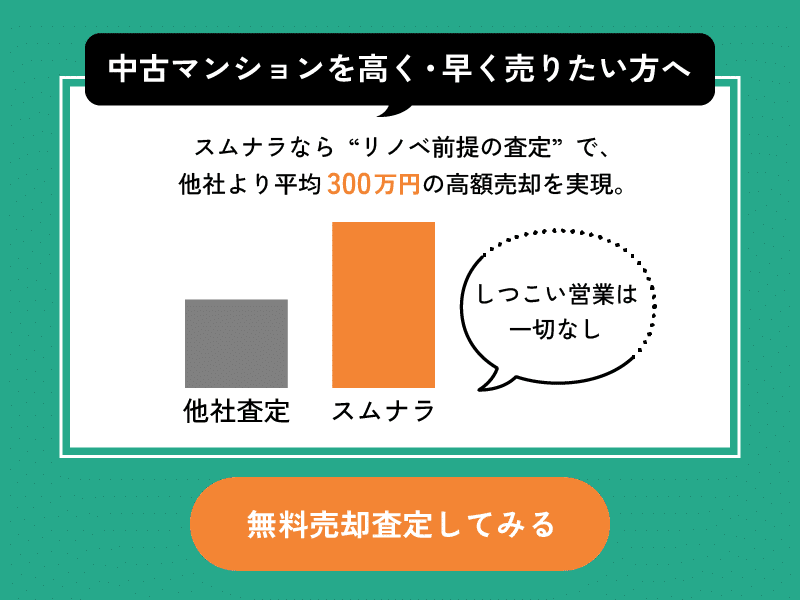

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

1.マンション売却の消費税は「事業者」かどうかで課税されるか決まる

マンション売却時の消費税は「事業者」かどうかで課税されるか決まります。

法律では、消費税が課税される条件は以下のように決まっています。

▼消費税が課税される条件

- 国内取引であること

- 事業者が事業として行っていること

- 対価を得て行うものであること

- 資産の譲渡、資産の貸付け、役務の提供であること

上記4つの条件を満たす取引、つまり「国内で、事業者が事業で利益を得る取引」を行った場合に、消費税が課税されます。

そのため、「事業者が事業としてマンション売却で利益を得る取引」を行った場合は、消費税が課税されるのです。

ここでいう「事業者」とは、“法人”と“個人事業主”のことです。

ただし、法人や個人事業主が全員、マンション売却で消費税を課せられるわけではありません。「課税対象となる事業者」、「免税対象となる事業者」の条件は以下のとおりです。

▼課税対象となる事業者

【法人の場合】

- 前々年度の課税売上高(※)が1,000万円超

- 前事業年度開始の日から6ヶ月間の課税売上高が1,000万円超

【個人事業主の場合】

- 前々年の課税売上高が1,000万円超

- 前年の1/1〜6/30の間の課税売上高が1,000万円超

▼免税対象となる事業者

【法人の場合】

- 事業開始後2年以内

- 前々年度の課税売上高(※)が1,000万円以下

- 前事業年度開始の日から6ヶ月間の課税売上高が1,000万円以下

【個人事業主の場合】

- 事業開始後2年以内

- 前々年の課税売上高(※)が1,000万円以下

- 前年の1/1〜6/30の間の課税売上高が1,000万円以下

また、不動産に関連する副収入を得ている人も「事業者」の対象になります。

たとえば企業に勤めるサラリーマンが、「家賃収入」を得ており、前々年の課税売上高が1,000万円を超えた場合は不動産に関係する収益を継続して得ているという意味で「事業者」として扱われるため、マンションを売却する際に消費税が課税されます。

ちなみに、マンションを売却する場合の課税対象は建物部分であり、土地部分は課税対象にはなりません。

マンション売却において消費税が課税されるのは「事業者」であり、マンションの建物部分の金額であると覚えておきましょう。

※課税売上高:消費税の課税対象となる取引の売上高のこと

2.【個人売主】マンション売却における消費税

まずは個人の方の場合のマンション売却における消費税について、課税されるのか、課税される項目には何があるのかを解説していきます。

2-1.個人売主はマンション売却において消費税は基本的に課税されない

個人売主の場合、マンション売却において、消費税は基本的に課税されません。

なぜなら消費税の課税条件は、先にも述べたとおり、「事業者が事業として対価を得て行う」ことであるからです。個人がマンションを売却したとしても、それは事業目的ではないため、消費税は課税されません。

ただし個人売主であっても、以下のケースは例外的に「事業者」とみなされ、消費税を課税される可能性があります。

◆個人が投資用マンションを売却するケース

個人がマンション売却時に消費税を課税されないのは、あくまで居住用の物件を売る場合のみ。投資用のマンションを売却する場合は、事業者とみなされて消費税を課税されます。

ただし、以下の条件に当てはまる場合は免税されます。

- 前々年の課税売上高(事業所得)が1,000万円以下

- 前年の1/1〜6/30の課税売上高が1,000万円以下

- 投資用マンションを購入して2年以内

◆居住用のマンションを賃貸にし、その後売却するケース

居住用のマンションを賃貸物件として貸し出しを行い、その後売却する場合も、事業者とみなされて消費税が課税されます。

ただし、以下の条件に当てはまる場合は免税されます。

- 前々年の課税売上高(事業所得)が1,000万円以下

- 前年の1/1〜6/30の課税売上高が1,000万円以下

- 居住用のマンションを賃貸物件にして2年以内

したがって、基本的に個人売主がマンションを売却する場合に消費税は課税されませんが、居住目的ではなく「収益を得る目的で所有していたマンション」を売却する場合には消費税が発生するということを覚えておきましょう。

2-2.個人がマンション売却をする場合にかかる消費税項目

個人がマンション売却をする場合にかかる消費税項目は以下のとおりです。

- 仲介手数料

- 司法書士への手数料

- 住宅ローン一括繰り上げ返済手数料

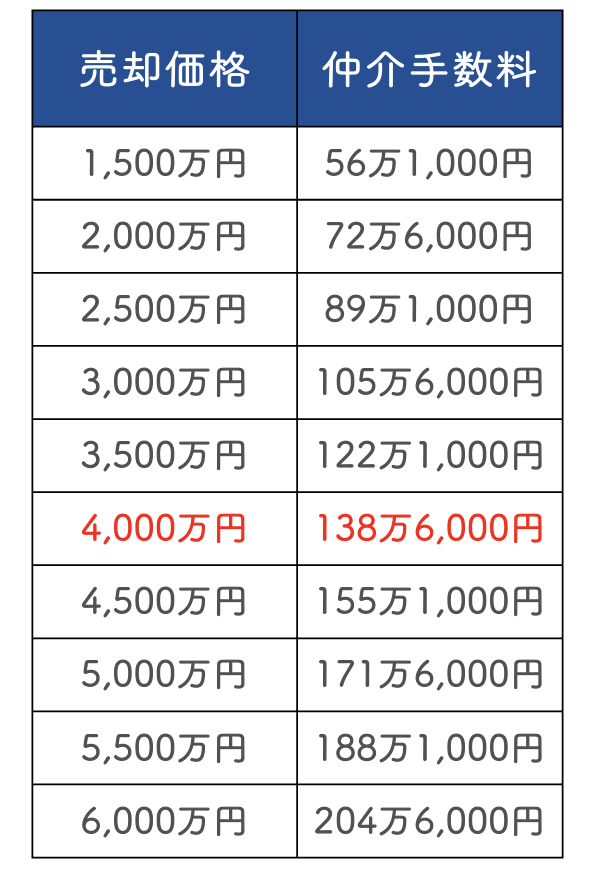

2-2-1.仲介手数料

個人がマンションを売却する場合、基本的にマンションに対しては消費税はかかりませんが、不動産会社に仲介を依頼して売却活動を行ってもらった場合には、不動産会社に支払う仲介手数料に消費税がかかります。

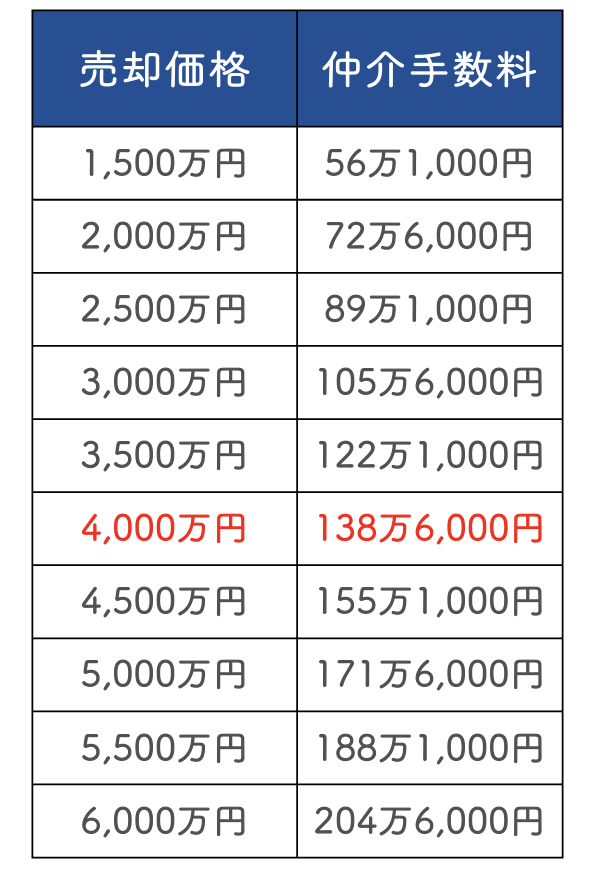

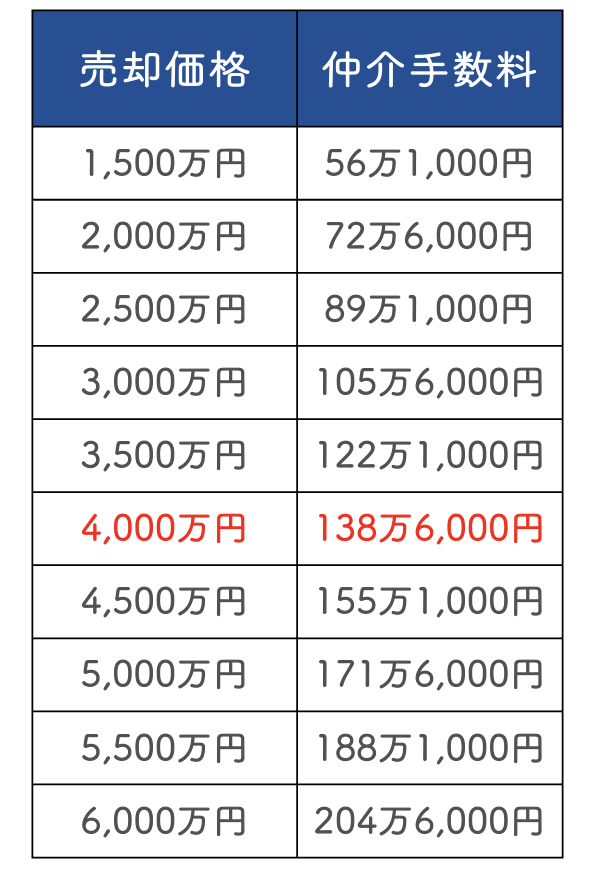

そもそも仲介手数料は、マンションの売却価格に応じて、仲介手数料として支払う割合が定められています。以下の表を参考にして、消費税込みの仲介手数料を計算できます。

※400万円以下の不動産売買の仲介手数料の上限は18万円と定められています。

たとえばマンションの売却価格が2,000万円だった場合、

「2,000万円✕3%+6万円+消費税=72万6,000円(税込)」 となります。

マンションの売却価格が390万円だった場合、

計算式上は「390万円✕4%+2万円+消費税=19万3,600円(税込)」となりますが、平成30年の宅建業法一部改定により、400万円以下の不動産売買の仲介手数料の上限は18万円と定められているため、仲介手数料は18万円以下となります。

不動産会社に依頼してマンションを売却した場合には、仲介手数料に消費税がかかるということを知っておきましょう。

2-2-2.司法書士への手数料

マンション売却の際、住宅ローンの抵当権を抹消する手続きを司法書士へ依頼した場合には、司法書士への報酬に消費税がかかります。

マンションを売却する際に、住宅ローンが残っている場合には完済をしなくてはなりません。また、住宅ローン完済のタイミングでマンションに設定された抵当権を抹消するための、「抵当権抹消登記の手続き」をする必要があります。

抵当権抹消登記は司法書士に依頼するのが一般的であり、その手続き代行に対する報酬に消費税が課せられるのです。

抵当権抹消登記の手続きに対する、司法書士への報酬相場は、5,000円〜2万円程度が多い傾向にあります。

そのため、消費税込みで報酬を計算すると5,500円〜2万2,000円程度になります。

ただし司法書士によって報酬は異なるため、司法書士への抵当権抹消登記の手続き代行費用に消費税10%が課税されるということを覚えておきましょう。

2-2-3.住宅ローン一括繰り上げ返済手数料

住宅ローンが残っている場合は、一括繰り上げ返済を行いますが、金融機関によっては繰り上げ返済に手数料がかかるケースがあります。そうした場合、「繰り上げ返済の手数料」に消費税が課税されます。

そもそもマンション売却時に住宅ローンが残っている場合、住宅ローンの残りを完済できないと不動産は売却できないことになっています。なぜなら住宅ローンを借りた際に、不動産に抵当権を設定して、担保に取られているからです。

そのため、マンション売却で得た資金や自己資金などで住宅ローンの残りを一括返済する必要があるのです。

繰り上げ返済の手数料は金融機関によりますが、固定金利期間の場合は3万円〜5万円、それ以外は3,000円〜5,000円が相場になっています。

つまり消費税を加味して考えると、固定金利期間の場合の繰り上げ返済手数料は3万3,000円〜5万5,000円、それ以外では3,300円〜5,500円となります。

ちなみに、最近ではインターネット経由で繰り上げ返済を行うと手数料が安くなる場合や、無料になる場合があります。金融機関によって異なるので、ご自身が住宅ローンを借りている金融機関の一括繰り上げ返済の手数料を確認してみましょう。

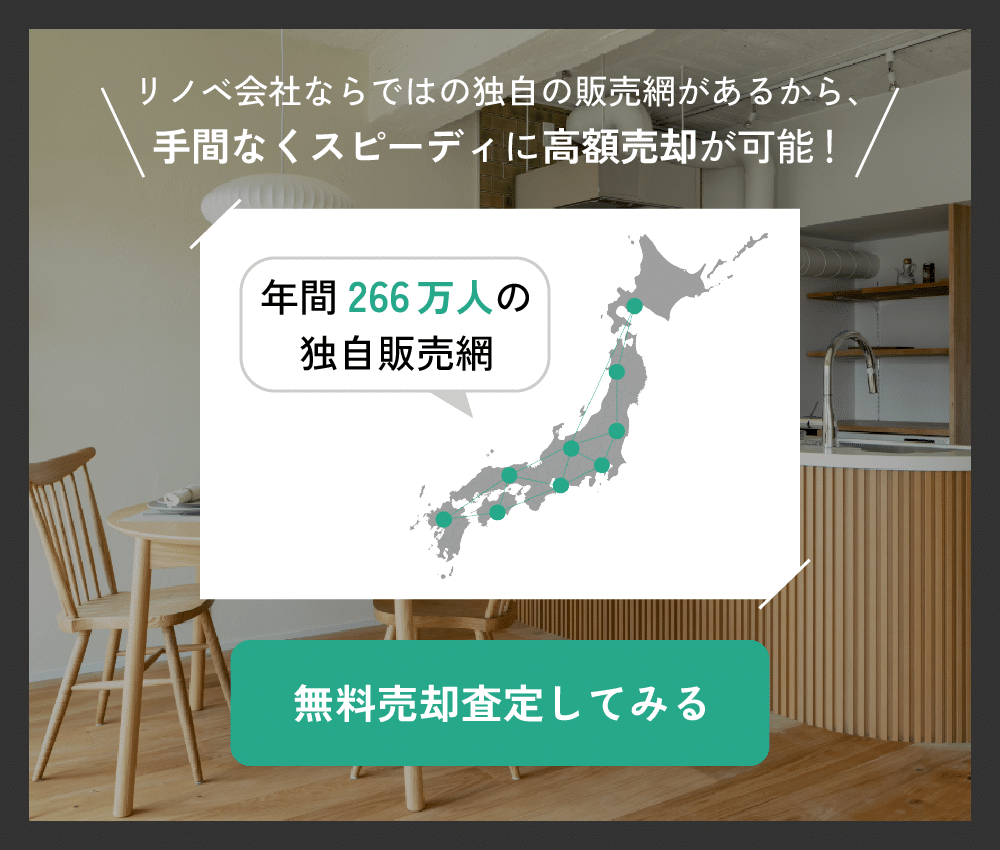

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

3.【法人・個人事業主】マンション売却における消費税

次に法人や個人事業主がマンション売却をする際の消費税について解説します。

法人や個人事業主がマンションを売却する場合、消費税は課税されるケースも非課税のケースもあります。

3章では法人・個人事業主がマンション売却において「消費税が課税されるケース」「課税されないケース」の解説と、そのほかにかかる消費税についてお伝えします。

3-1.マンション売却において消費税が課税されるケース

マンション売却において消費税が課税されるのは「事業目的でマンションを売却したケース」です。

事業目的にマンションを売却した場合、以下の条件に当てはまるため、消費税課税事業者とみなされるのです。

▼消費税が課税される条件

- 国内取引であること

- 事業者が事業として行っていること

- 対価を得て行うものであること

- 資産の譲渡、資産の貸付け、役務の提供であること

たとえば、不動産会社がマンションなど不動産の売却を繰り返し行っている場合は、事業者が事業として取引を行っているとみなされるため、消費税の課税対象となります。

また同じように、個人事業主がマンションなど不動産の売却を生業にしている場合も、消費税の課税対象となります。

したがって、事業を目的にマンションを売却すると消費税が課税されるということを知っておきましょう。

3-2.マンション売却において消費税が課税されない2つのケース

次にマンション売却において消費税が課税されない2つのケースをご紹介します。

- 前々年の課税売上高が1,000万円以下のケース

- 事業者が自らの住まいとして使用している不動産を売却するケース

3-2-1.前々年の課税売上高が1,000万円以下のケース

前々年の課税売上高が1,000万円以下の法人・個人事業主は免税事業者となり、消費税の支払いが不要になります。具体的には、以下の条件に当てはまる法人・個人事業主は免税事業者です。

▼免税対象となる事業者

【法人の場合】

- 事業開始後2年以内

- 前々年度の課税売上高(※)が1,000万円以下

- 前事業年度開始の日から6ヶ月間の課税売上高が1,000万円以下

【個人事業主の場合】

- 事業開始後2年以内

- 前々年の課税売上高が1,000万円以下

- 前年の1/1〜6/30の間の課税売上高が1,000万円以下

注意するべき点は、前々年度の課税売上高が1,000万円以下であっても、法人の場合は「前事業年度開始の日から6ヶ月間の課税売上高が1,000万円超」になると、その期間から課税事業者となります。

また、個人事業主の場合は前々年の課税売上高が1,000万円以下であっても、「前年の1/1〜6/30の間の課税売上高が1,000万円超」になると、その期間から課税事業者とみなされます。

上記の条件を見ながら、「免税事業者」となるのかどうかを確認しましょう。

ちなみに免税事業者となる場合には、消費税の納税義務者でなくなった旨の届け出を提出する必要があります。

詳しい手続き方法は、法人の場合は国税庁「納税義務の免除」を、個人事業主の場合は国税庁の「消費税の納税義務者でなくなった旨の届出手続」をご覧ください。

3-2-2.事業者が住まいとして使用しているマンションを売却するケース

事業者が住まいとして使用しているマンションを売却する場合は、消費税は課税されません。

その理由は、住まいとして使っていたマンションは収益物件ではなく、事業で使用している不動産ではないからです。

たとえば個人で不動産関連事業を営んでいたとしても、自宅マンションの売却をする場合は、事業性なしとみなされ、消費税が課されることはありません。

3-3.法人・個人事業主がマンション売却をする場合の消費税がかかる項目

法人・個人事業主がマンションを売却する場合に消費税がかかる項目には以下の2つがあります。

- マンションの建物の売却金額

- 仲介手数料

3-3-1.マンションの建物の売却金額

法人・個人事業主がマンション売却でかかる消費税項目の1つめは「マンションの建物の売却金額」です。

先にもお伝えしたとおり、事業目的でマンションなどを売却している法人や個人事業主は、その売却金額に消費税がかかります。

ただし、消費税の課税は建物部分の金額にかけられます。

たとえば、あるマンションの売却価格が5,000万円だとします。

そのうち建物の価格が2,000万円であった場合、消費税は2,000万円に対して10%かかり、消費税は200万円となります。

売却価格と合計すると、5,200万円が税込価格となります。

3-3-2.仲介手数料

法人・個人事業主がマンション売却において、不動産会社に仲介してもらった場合は、仲介手数料がかかり、手数料に対して消費税がかかります。

先にもお伝えしたとおり、仲介手数料は、マンションの売却価格に応じて、仲介手数料として支払う割合が定められています。以下の表を参考にして、消費税込みの仲介手数料を計算できます。

※400万円以下の不動産売買の仲介手数料の上限は18万円と定められています。

たとえばマンションの売却価格が3,000万円だった場合、

「3,000万円✕3%+6万円+消費税=105万6,000円(税込)」 となります。

またマンションの売却価格が390万円だった場合、

計算式上は「390万円✕4%+2万円+消費税=19万3,600円(税込)」となりますが、平成30年の宅建業法一部改定により、400万円以下の不動産売買の仲介手数料の上限は18万円と定められているため、仲介手数料は18万円以下となります。

したがって、法人や個人事業主が、不動産会社に仲介をお願いしてマンションを売却した場合には、仲介手数料がかかり、それに伴って消費税もかかるのです。

4.マンション売却でかかる消費税の計算方法

マンションの売却にかかる消費税について理解したら、次はどのくらいの金額になりそうか消費税の計算をしてみましょう。

マンション売却における消費税の計算は、以下の流れで行います。

- マンションの建物部分の評価額を調べる

- マンションの建物部分の金額を減価償却する

- マンションの建物部分の減価償却後の金額に税率をかける

それぞれ詳しく見ていきましょう。

4-1.マンションの建物部分の評価額を調べる

まずはマンションの建物部分の評価額を調べます。

先にも述べたとおり、消費税はマンションの建物の金額にのみ課税され、土地の金額には課税されません。というのも、土地は消費されてなくなるものではなく、消費税の性格上適さないといった考えから、土地には消費税は課税されず、消費される建物部分にのみ課税されるのです。

マンションの建物部分の評価額の調べ方は、

- 「固定資産課税台帳」を閲覧する方法

- 「固定資産評価証明書」を取得する方法

があります。

この2つのうち、いずれかを確認することで、マンションの土地部分と建物部分の値付け金額が具体的に記載されています。

いずれも、各市町村が管理する固定資産課税台帳に記載されている、固定資産評価額を確認する方法です。固定資産課税台帳が閲覧できるのは固定資産税の納税義務者や相続人、借家人などと限られており、誰でも閲覧できるわけではありません。

マンションがある市町村の役所に出向いて、閲覧申請をすることで確認が可能です。

内容を確認し、土地と建物部分の価格の按分を決定しましょう。

また、さらに実態に近い資産価値を調べたい場合は、一括査定サイトを利用して複数の不動産会社に査定を依頼することで、建物部分の金額がわかります。

4-2.マンションの建物部分の金額を減価償却する

次に、マンションの建物部分の金額を減価償却します。

マンションの評価は土地代と建物代に分けられますが、建物は期間の経過で価値が減少していくため、マンション建物部分の評価額から「減価償却費」を差し引く必要があるのです。

まずは減価償却費を算出し、そのあとマンションの建物部分の評価額から、減価償却費を差し引きましょう。

4-2-1.減価償却費を計算する

まずは減価償却をするために、「減価償却費」を計算します。

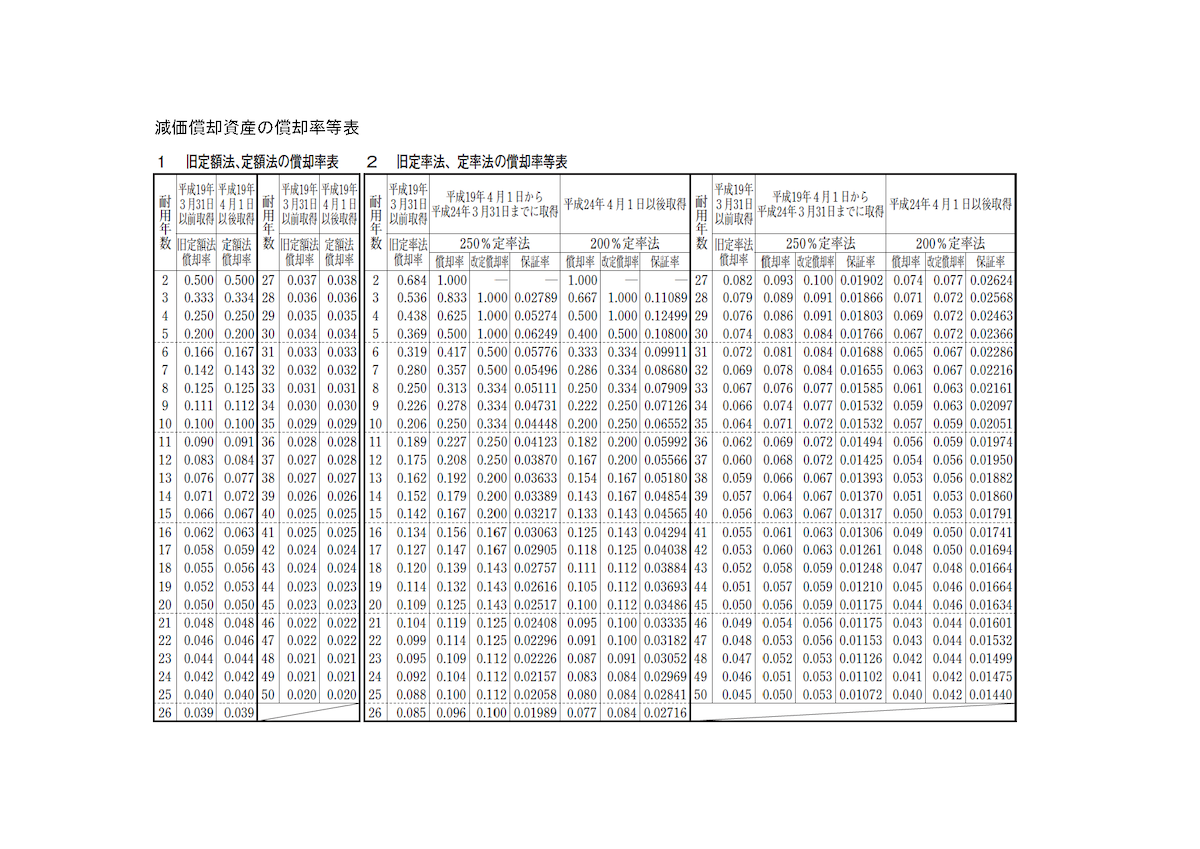

上記の計算式のうち、償却率は、1年にどれだけ価値が減少するのかを定めたもので、以下の2ステップで求めます。

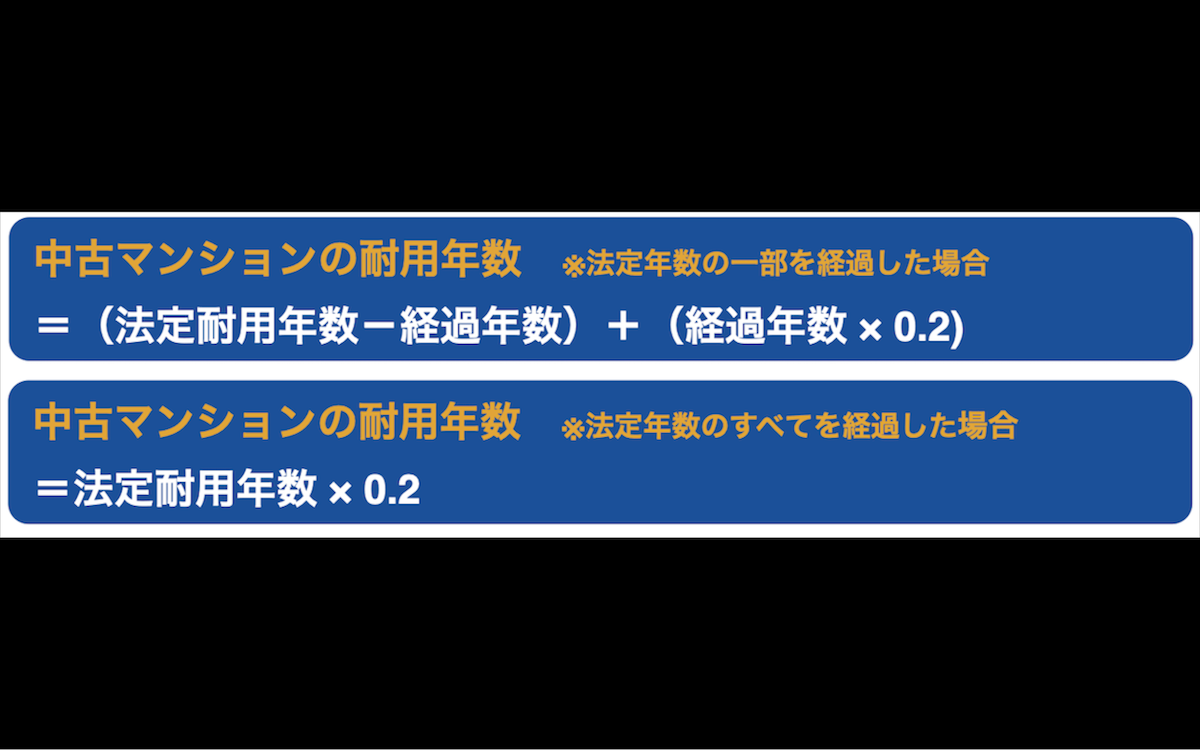

【1】マンションの耐用年数を調べる

【2】耐用年数から国税庁「償却率等表」を参考にして、償却率を求める

【1】以下のように、対象となる物件の耐用年数によって決まっています。

まずは以下の表から、売却するマンションの耐用年数を明確にしましょう。

【2】次に、以下の国税庁「償却率等表」を参考にして、売却予定のマンションの耐用年数の場合、どれくらいの償却率なのかを明らかにしましょう。

ちなみに以下の表のうち、「定額法」でマンションの償却率を求めましょう。

出典:国税庁「償却率等表」

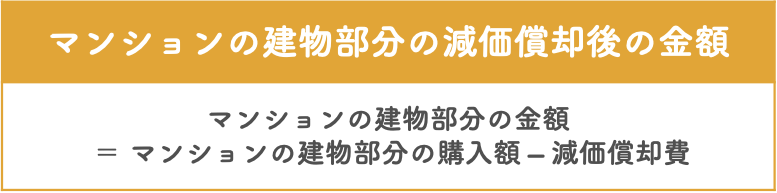

4-2-2.マンションの建物部分の購入額から減価償却費を差し引く

次に、マンションの建物部分の金額を、上記の計算式のように「マンションの建物部分の評価額」から「減価償却費」を差し引いて、減価償却を行います。

4-3.マンションの建物部分の減価償却後の金額に税率をかける

最後に、マンションの建物部分の金額に税率をかけます。

具体的には、以下のように計算します。

消費税額=建物の減価償却後の金額✕消費税率(10%)

たとえば、新築で購入した鉄筋コンクリート造のマンションで、築年数10年、売却金額が3,000万円で、そのうち土地の価格が1,700万円、建物部分が1,300万円だった場合を考えてみましょう。

【減価償却】

建物評価額1,300万円✕0.9✕償却率0.022✕経過年数10年

=257万4,000円(マンション建物の減価償却後の金額)

【消費税額の計算】

建物評価額257万4,000円✕消費税(10%)=消費税額25万7,400円

このようにして、マンションの建物部分の消費税額を算出できます。

5.マンション売却での消費税の納税手続きの方法

マンション売却でかかる消費税が計算できるようになったら、次は納税の手続き方法についても知っておきましょう。事前に把握しておくことで、スムーズに行動できるようになりますよ。

マンション売却における消費税の納税手続きの方法は、以下の流れで行います。

- 確定申告を行う

- 消費税を納付する

5-1.確定申告を行う

まずはマンション売却で発生した消費税について、確定申告を行って申告しましょう。

個人事業主はマンション売却の翌年3月末まで、法人は課税期間の末日の翌日から2ヶ月以内に税務署へ申告・納付を行います。

確定申告に必要な書類は以下の書類が必要となりますので、以下のサイトからダウンロードして必要事項に入力をし、期限までに申告を行いましょう。

国税庁「申告書添付書類 一覧(消費税及び地方消費税 申告書添付書類)」

ちなみに、個人事業主の場合は前年、法人の場合は前事業年度の消費税の年税額が48万円を超える事業者は、中間申告書の提出と、中間納付が必要になります。

中間申告と中間納付を忘れてしまうと、加算税や延滞税などの税金がかかってしまうケースがあるため、注意しましょう。

5-2.消費税を納付する

次に消費税の納付を行います。

消費税は、確定申告の提出後に税務署などから納付書が送付されるわけではなく、ご自身での納付が必要です。

以下の中から納付方法を選び、確定申告で申告した消費税の金額を納付します。

- 窓口での現金支払い

- 口座引き落とし

- インターネットバンキングでの納付

- クレジットカード決済

- コンビニでの納付

- e-Taxでのダイレクト納付

ご自身にとって納付しやすい方法で、期間内に納付しましょう。

マンションを売りたい方へ

お届けするのは高く売れる仕組み

売却実績・スムナラの強み

- 他社より最大+1,000万円超で売却

- リノベ前提の査定(平均+300万)

- 売れなければ買取プランあり

サービスの特徴

- 年間266万人利用の独自販売網

- 売却〜住み替えをワンストップで

- 顧客満足度93%

6.マンション売却の消費税で注意すべきポイント

マンション売却において、消費税が課税される場合には以下の注意すべきポイントがあります。

- 消費税納税は2年後になるので忘れないようにする

- 仲介手数料とその消費税を試算する場合は売却価格に含まれた消費税分を差し引いて計算する

6-1.消費税納税は2年後になるので忘れないようにする

注意すべきポイントの1つめは、「消費税納税は2年後になるため忘れないようにする」という点です。

事業目的でマンション売却を行うと課税対象になりますが、消費税を納付するタイミングは2年後です。実際にマンションを売却してから納付を行うまでに、期間が空いてしまうため、なかには納付を失念してしまう課税事業者もいます。

納付期限を過ぎてしまうと、追徴課税を課される可能性が高まるため、マンション売却の2年後に、消費税納税があることを忘れないようしましょう。

6-2.仲介手数料とその消費税を試算する場合は売却価格に含まれた消費税分を差し引いて計算する

2つめのポイントは「仲介手数料とその消費税を試算する場合は売却価格に含まれた消費税分を差し引いて計算する」ということです。

マンションの売却価格は税込みで表示されますが、仲介手数料に関しては税抜き価格で提示されるケースがあり、仲介手数料を試算する際に計算に迷うことがあります。

マンションの売却価格は土地代と建物代に分けられ、「土地の売却価格(非課税)」「建物の売却価格(税込み)」で売却価格を算出しています。

そのため、仲介手数料とその消費税を算出するためには、一度建物の売却価格から消費税分を差し引いてから、仲介手数料とその消費税を計算しなければならないのです。

▼仲介手数料の計算

仲介手数料は不動産会社が計算してくれますが、ご自身で試算する際には注意しましょう。

7.まとめ

この記事ではマンション売却時の消費税について、課税される人されない人や、計算方法などをご紹介しました。

改めてこの記事の内容をおさらいしましょう。

◆マンション売却の消費税は「事業者」かどうかで課税されるか決まる

▼課税対象となる事業者

【法人の場合】

- 前々年度の課税売上高(※)が1,000万円超

- 前事業年度開始の日から6ヶ月間の課税売上高が1,000万円超

【個人事業主の場合】

- 前々年の課税売上高が1,000万円超

- 前年の1/1〜6/30の間の課税売上高が1,000万円超

◆【個人売主】マンション売却における消費税

- 個人売主はマンション売却において消費税は基本的に課税されない

- 個人がマンション売却をする場合にかかる消費税項目は「仲介手数料」「司法書士への手数料」「住宅ローン一括繰り上げ返済手数料」

◆【法人・個人事業主】マンション売却における消費税

- マンション売却において消費税が課税されるケース:「事業目的でマンションを売却したケース」

- マンション売却において消費税が課税されない2つのケース:

①前々年の課税売上高が1,000万円以下のケース

②事業者が自らが住まいとして使用している不動産を売却するケース

◆法人・個人事業主がマンション売却をする場合の消費税がかかる項目は「マンションの建物の売却金額」「仲介手数料」

◆マンション売却でかかる消費税の計算方法

- ①マンションの建物部分の評価額を調べる

- ②マンションの建物部分の金額を減価償却する

- ③マンションの建物部分の減価償却後の金額に税率をかける

◆マンション売却での消費税の納税手続きの方法

- ①確定申告を行う

- ②消費税を納付する

早く・無駄なお金をかけずマンションを売るならスムナラで。

【1】中古マンション売却を現状のママで高く、早期に売却できる。

【2】プロライターが物件取材して隠れた魅力を引き出すから、早く・無駄なお金をかけずに売れる。

【3】しつこい営業電話などセールスがないから、安心して売却相談ができる。

無料相談をご希望の方は、お気軽にお問い合わせください。